Навигация

Характеристика и схема централизованного финансирования

2.2. Характеристика и схема централизованного финансирования

Государственное регулирование и поддержка инвестиционной деятельности в Российской Федерации осуществляются путем направления централизованных финансовых ресурсов на выполнение федеральных (региональных) целевых программ и на другие государственные нужды. Суммы ассигнований на эти цели предусматриваются в бюджетах в объемах государственных капитальных вложений.

В 1994 г. была принята Комплексная программа стимулирования отечественных и иностранных инвестиций в экономику Российской Федерации, на основе которой правительство планировало перейти от распределения бюджетных ассигнований на капитальное строительство между отраслями и регионами к селективному (на конкурсной основе) финансированию конкретных проектов.

В том же году образовалась Комиссия по инвестиционным конкурсам при Минэкономики РФ, которая должна была организовывать и проводить конкурсы, готовить перечни отобранных в результате конкурсов проектов для включения их в федеральную инвестиционную программу. Однако в 1995-1996 гг. отбор проектов для централизованного финансирования проводился в основном под влиянием лоббистской поддержки отраслевых или региональных групп.

В конце 1996 г. Правительство РФ приняло решение о выделении отдельной строкой в федеральном бюджете специального бюджета развития для поддержки высокоэффективных инвестиционных проектов. Отбор проектов, по-прежнему, предусматривалось проводить на конкурсной основе. Но к 1997 г., когда задолженность бюджета по финансированию инвестиционных проектов предприятий-победителей конкурсов достигла 1,2 млрд. деноминированных руб., инвестиционные конкурсы практически были свернуты.

В целом схема выделения средств бюджета развития на возвратной основе и предоставления государственных гарантий оценивается как потенциально эффективная, поскольку она основана на строгом отборе приоритетных проектов и предприятий, которые могут рассчитывать на получение централизованных средств или сравнительно дешевых централизованных кредитов (разумеется, при достаточных доходах федерального бюджета).

Разработанный Министерством экономики РФ порядок рассмотрения заявок и документации претендентов на получение централизованных средств все же остается многоступенчатым и сложным. Требования к финансовому состоянию претендентов являются, как правило, трудно выполнимыми и вынуждают прибегать к фальсификации реальных показателей. Большинство проектов, даже имеющих стратегически важное значение, не соответствуют жестким условиям инвестиционных конкурсов на предоставление централизованных средств на возвратной или безвозвратной основе.

При реализации этой организационной схемы инициатор проекта получает возможность реализовать его за счет бюджетных ассигнований или сравнительно дешевых централизованных ресурсов и максимизировать прибыль, а Правительство РФ получает возможность решить стратегические задачи развития отраслей и регионов, а также увеличить в близкой или отдаленной перспективе налоговые отчисления в государственный бюджет.

Однако в условиях реального (без учета показного профицита для МВФ) дефицита государственного бюджета предпочтение справедливо отдается узкому кругу приоритетных проектов (например, разработке принципиально новых технологий, не имеющих аналогов в мире, и импортозамещающей продукции).

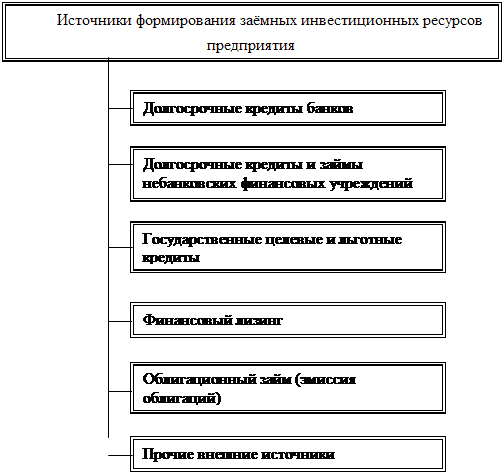

2.3. Характеристика и схема заемного финансирования

В условиях отсутствия собственных средств (прибыли и амортизационных отчислений) и дефицита централизованных средств заемное финансирование было и остается одной из главных форм финансирования текущей и инвестиционной деятельности предприятий в развитых странах.

Заемные средства предоставляют как коммерческие банки (российские, иностранные, международные типа ЕБРР и МБРР), так и небанковские структуры (финансовые компании, страховые компании, фонды и др.).

Займы и кредиты предлагается классифицировать по различным критериям, в том числе:

В зависимости от срока кредитования - краткосрочный (как правило, до 1 года); онкольный (на условиях возврата по первому требованию кредитора); пролонгируемый (кредит, который продлевается путем выдачи новой ссуды с более поздним сроком погашения); среднесрочный (до 3 лет); долгосрочный (в России - свыше 3 лет, в США - на 10 лет и более).

В зависимости от формы кредита - товарный (в форме поставок сырья, материалов, оборудования и других товарно-материальных ценностей; разновидностью товарного кредита является лизинг); денежный (в свою очередь, может выдаваться в национальной валюте, твердой валюте, или мультивалютный); вексельный (в форме векселей для проведения взаиморасчетов); смешанный (комбинация вышеприведенных форм); связанный (при обязательстве заемщика приобрести определенные товарно-материальные ценности у определенного поставщика).

В зависимости от метода заимствования - единовременный кредит; облигационный заем (заемщик выпускает долговые обязательства в бумажной или электронной форме - облигации - и размещает их на фондовом рынке с дисконтом или по номинальной стоимости, для стимулирования спроса используя купонные выплаты и другие методы); кредитная линия (предоставление кредитов заемщику в течение конкретного периода времени в пределах определенного лимита общей суммы; при этом заемщик, как правило, обязан держать у кредитора депозит в оговоренной сумме); контокоррентный кредит (единый счет клиента в банке, по которому проводятся все расчетные и кредитные операции); револьверная кредитная линия (кредитная линия, предполагающая продление краткосрочных периодов кредитования).

В зависимости от происхождения кредитора - российские, иностранные, международные кредитно-финансовые и небанковские учреждения.

После финансового кризиса в России (август 1998 г.) и краха крупнейших кредитно-финансовых учреждений (Империала, Менатепа, Промстройбанка, ОНЭКСИМ Банка, Мосбизнесбанка и др., которые претендовали на роль инвестиционных банков в экономике России) российские банки выдают инвестиционные кредиты крайне неохотно и в исключительных случаях. В настоящее время процентная ставка по валютному кредиту в среднем в ведущих (точнее, оставшихся в живых) российских банках составила 22-25% годовых.

Международные банки (МБРР и ЕБРР), как правило, действуют в России через посредников. В целях содействия новым или приватизированным предприятиям в реструктуризации и модернизации производственных процессов, совершенствовании управления, финансовой деятельности и маркетинга ЕБРР создал в России 11 региональных венчурных фондов. Каждый венчурный фонд ЕБРР выступает как солидный инвестор, не обладающий контрольным пакетом акций, но стремящийся занять место в совете директоров предприятий-объектов инвестиций и оказывать влияние на принятие ключевых управленческих решений. Фонд не имеет права приобретать контрольные пакеты акций предприятий - объектов инвестиций.

Объектами инвестиций являются приватизированные предприятия малого и среднего бизнеса с численностью персонала от 200 до 5000 человек и удовлетворяющие следующим условиям:

относительно эффективное управление;

рынок с благоприятными перспективами развития;

концентрация на ключевом направлении бизнеса;

не требующие радикальной реструктуризации.

Для всемерного снижения возможных рисков процедура отбора инвестиционных проектов остается длительной, крайне жесткой и пристрастной:

В зависимости от состава кредитора - кредитором может выступать один или несколько (синдикат) банков.

В зависимости от формы обеспечения - не обеспеченные (или бланковые, которые практически не практикуются в банках с солидной репутацией); под залог недвижимости (ипотечные); под залог ценных бумаг; под залог дебиторской задолженности; под обеспечение товарами (на складе, в движении, будущие поставки); под гарантии и поручительства третьих лиц.

В зависимости от условий кредитования - льготные (для постоянных клиентов); на общих основаниях; по фиксированной процентной ставке; по плавающей процентной ставке (при привязке к определенному финансовому активу, каковыми на международном финансовом рынке являются ставки LIBOR, PIBOR, NYBOR, FIBOR и др.).

В зависимости от условий погашения - с условием выплаты основного долга равномерными долями; выплаты основного долга неравномерными долями; выплаты процента по кредиту в начале срока кредитования; выплаты процента по кредиту в конце срока кредитования; выплаты процента по кредиту в течение всего срока и др.

В зависимости от условий возмещения заимствования - с полным регрессом на заемщика (наиболее распространенная форма проектного финансирования предполагает включение в кредитный договор требования о возмещении предоставления взаймы суммы кредита); с ограниченным регрессом на заемщика (риски при реализации проекта распределяются между всеми участниками); без какого-либо регресса на заемщика (кредитор не имеет никаких гарантий и принимает на себя все риски, связанные с реализацией проекта).

При реализации схемы инициатор проекта получает возможность реализовать его за счет заемных средств и максимизировать прибыль, а кредитору предоставляется возможность получить доход на капитал исходя из процентной ставки по кредиту. Но в условиях риска невозврата кредита предпочтение отдается рентабельным (как правило, свыше 10% в России) проектам с твердым обеспечением (ликвидным залогом).

Похожие работы

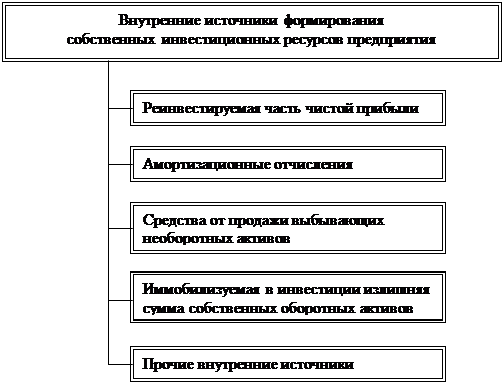

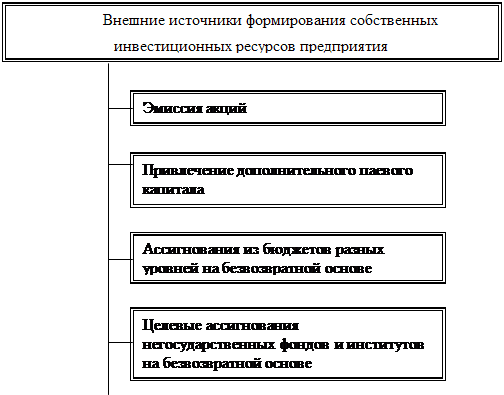

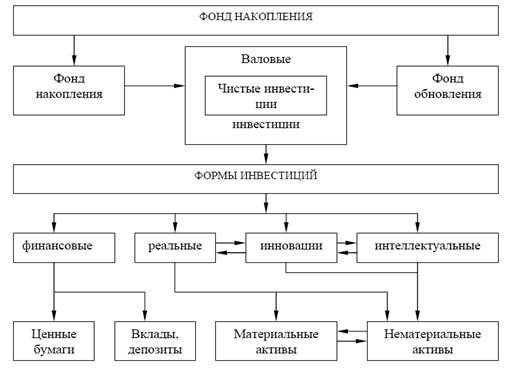

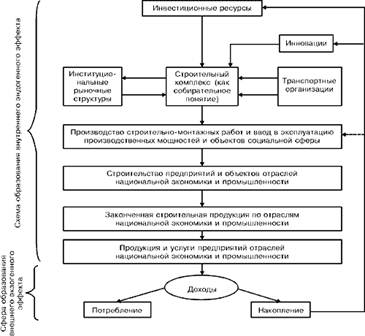

... ний инвестирования — реального и финансового. Если финансовое инвестирование предприятия осуществляется преимущественно за счет собственных внутренних источников инвестиционных ресурсов, то реальное — за счет более широкого круга как собственных, так и заемных средств. Финансовое обеспечение инвестиционного процесса — это, по сути, участие финансов в воспроизводстве основного капитала. В ...

... дотаций может привести к ослаблению экономических стимулов, снижению эффективности функционирования всего рыночного механизма. Формы финансового обеспечения воспроизводственного процесса Финансовое обеспечение воспроизводственного процесса осуществляется в трех формах: самофинансирование, кредитование и государственное финансирование. Самофинансирование базируется на использовании собственных ...

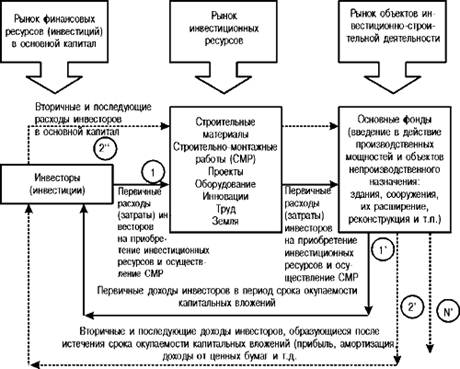

... средств. Завершая рассмотрение общей схемы кругооборота инвестиций в основной капитал, следует отметить, что она в принципе остается одинаковой для конкретного объекта (эффективного инвестиционного проекта), их совокупности, отрасли, национальной экономики в целом, а также таких естественных монополий. Возмещение основного капитала должно совершаться в условиях постоянного азвития научно- ...

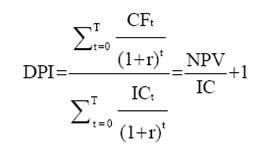

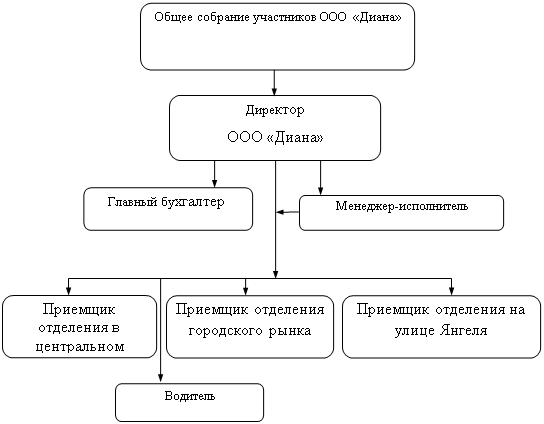

... также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет. И т. п. Глава 3. Оценка инвестиционного проекта на примере открытия дополнительного пункта приема ОАО «Мечта» 3.1 Общая характеристика инвестиционного проекта В настоящее время в городе Знаменск достаточно мощное развитие получила такая область бизнеса, как производство ...

0 комментариев