Навигация

Метод расчета платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя

4. Метод расчета платежей по лизингу, обеспечивающий безубыточность деятельности лизингодателя

Метод построен на определении размера лизинговых платежей на основе формулы аннуитетов, выражающей взаимосвязанное действие на их величину всех условий лизингового соглашения. Зарубежные специалисты применяют методику расчета лизинговых платежей почти идентичную приведенной методике. Формула расчета лизинговых платежей в соответствии с этой методикой имеет следующий первоначальный вид:

Sлп = С * _____Лпр__________ (2) ,

(1-[(1 + Лпр)(- Тr) ]) * Tr

где Sлп - сумма лизинговых платежей;

Т - срок договора;

Лпр - ставка лизингового процента в расчете на продолжительность периода платежей;

r - периодичность лизинговых платежей (количество в год);

С - стоимость лизингового имущества.

Для определения суммы лизинговых платежей, скорректированной на величину предполагаемой остаточной стоимости, применяется формула дисконтированного множителя:

Кост = _____1______________ (3) ,

(1 - d ост *[(1 + Лир)( - Tr)])

где d ост. - доля остаточной стоимости;

Кост - корректировка на остаточную стоимость.

Если в лизинговом соглашении есть авансовый платеж, учитываемый в начале процентного периода, то в расчет суммы платежа вносится дополнительная корректировка:

Кав = ______1______ (4),

(1 + Лпр)

где Кав - корректировка на авансовый платеж.

В окончательном виде сумма лизингового платежа, внесенного в лизинговое соглашение, будет равна:

Sлп = С * _________Лпр__________________ (5)

(1-[(1 + Лпр)(- Тr) ]) * Tr * Кост * Кав

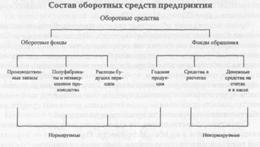

В целях учета расходов лизингодателя и расчета лизинговых платежей, обеспечивающих безубыточность его деятельности, формулируется перечень расходов состоящих из инвестиционных и текущих затрат, а также расходов по обслуживанию кредита лизингодателя на приобретение предмета лизинга.

Под инвестиционными затратами понимаются: стоимость предмета лизинга, расходы по таможенным процедурам предмета лизинга, комиссионное вознаграждение торгового агента, расходы, связанные с транспортировкой предмета лизинга, расходы по хранению предметов лизинга до момента их ввода в эксплуатацию, расходы по установке и монтажу, расходы по обучению персонала и др.

Полная стоимость лизингового имущества рассчитывается с учетом всех инвестиционных затрат и НДС. Под текущими расходами понимаются расходы лизингодателя в течение срока договора лизинга, связанные с выполнением этого договора.

Описываемый метод расчета платежей по лизингу базируется на следующей группировке текущих расходов:

эксплуатационные затраты;

налоги, включаемые в состав затрат;

налоги, относимые на финансовые результаты.

При обосновании объемов лизинговых платежей учитывается ряд специфических параметров лизингового договора:

доля авансового платежа;

срок договора;

периодичность лизинговых платежей;

годовая норма амортизационных отчислений;

коэффициент ускорения амортизации.

Чистый доход - ключевой показатель предлагаемого метода. Положительное значение этого показателя обеспечивает безубыточность деятельности лизингодателя.

Основным соотношением метода безубыточности является следующее равенство:

Чд = Пч + А + В (6),

где Дч - чистый доход;

Пд - чистая прибыль лизингодателя;

А - амортизационные отчисления;

В - выплаты по кредиту.

Расчеты могут выполняться как на весь срок лизинга, так и на отдельные временные интервалы. Данные метод обосновывает безубыточность лизинга для лизингодателя, но эффективность лизинга для арендатора не принимается в расчет.

5. Метод финансовых рент

В экономической теории, метод финансовых рент основан на равенстве начальной суммы инвестирования и суммарной текущей стоимости последующих платежей. Стандартная формула для расчета текущей стоимости накоплений отражает результаты инвестирования одной денежной единицы в конце каждого периода (амортизация единицы):

С = _______r______ (7),

1 - ___1____

(1+r)n

где С - текущая стоимость;

r - ставка дисконтирования в долях единицы на период времени (одинаковая для всех периодов времени);

n - количество выплат.

Необходимо умножить на полученный коэффициент начальную сумму инвестирования, что бы получить величину каждого из будущих равных платежей, за весь период инвестиций.

6. Метод ПДС (потока денежных средств)

Для определения, достаточно ли денежных поступлений от лизинговых платежей для покрытия расходов, лизинговые компании обязательно должны проводить дополнительные расчеты, при этом принимаются в расчет только расходы, которые лизинговая компания будет нести в определенный период лизингового соглашения и комиссионное вознаграждение, добавляемое лизинговой компанией. Доходы и расходы лизинговой компании от иной, не лизинговой деятельности не принимаются в расчет. Поэтому, в действительности, метод ПДС имеет такую же основу, что и методика Минэкономики РФ.

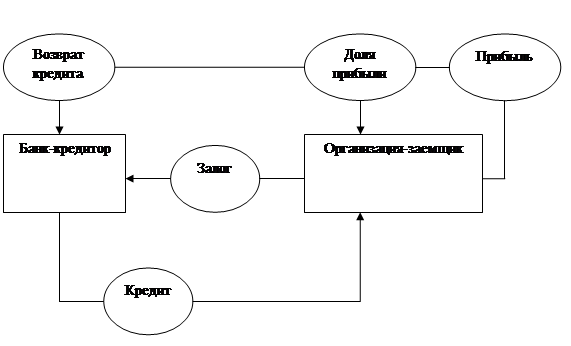

Есть, однако, отличия метода ПДС (потока денежных средств) от метода составляющих (методика Минэкономики). Основная составляющая лизингового платежа - выплаты по банковскому кредиту, взятому для осуществления сделки (как процентов, так и основной суммы долга). Предполагается, что сумма кредитного финансирования равна стоимости передаваемого в лизинг имущества. Это график погашения кредита (равные выплаты, включающие погашение части основного долга и проценты на непогашенную часть). Формула для расчета такого графика соответствует (7).

Необходимо умножить на полученный коэффициент начальную сумму кредитного финансирования, чтобы получить величину каждого из будущих равных платежей по кредиту (включающих погашение части основного долга и проценты на непогашенную часть), за весь период кредитования. Проценты начисляются на не погашенную часть кредита и

их денежное выражение вычитается из величины полного платежа каждого периода, получая, таким образом, суммы погашения основного долга в каждом периоде времени. Далее необходимо прибавить к равным в каждом периоде времени суммам выплат по кредиту денежное выражение маржи лизингодателя и налога на имущество.

Особенность метода состоит в том, что лизинговая компания не испытывает трудности с выплатой кредита и больше при этом платит налогов, так как лизинговые платежи полностью покрывают эти расходы и демонстрируют большой доход.

Таким образом, существуют разнообразные методики для расчета лизинговых платежей. В проектной главе данной дипломной работы подробнее рассмотрены и произведены расчеты лизинговых платежей в соответствии с Методическими рекомендациями Минэкономики РФ и методом финансовых рент.

МОСКОВСКИЙ ИНСТИТУТ ДЕЛОВОГО АДМИНИСТРИРОВАНИЯ

ГЛАВА 2. ПРОЕКТНАЯ

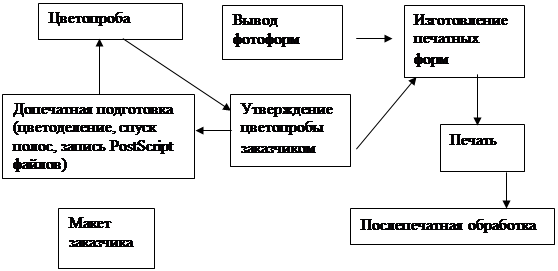

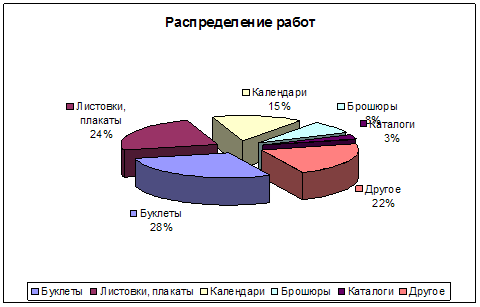

Выбор оптимального источника финансирования покупки полиграфического оборудования

Научный руководитель:

Москва, 2001

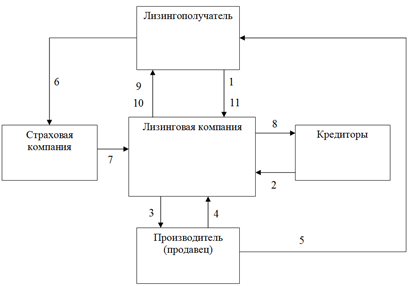

В этой главе будут рассмотрены и сравнены два варианта расчета лизинговых платежей при получении оборудования в лизинг с вариантом покупки полиграфического оборудования за счет кредита.

Одним из наиболее сложных элементов проектирования лизинговой сделки и подготовки лизингового договора является определение суммы лизингового платежа. В исследовательской части дипломной работы были рассмотрены несколько методик определения потока лизинговых платежей. В проектной части дипломной работы предоставляется расчет лизинговых платежей на основе Методических рекомендаций Министерства экономики РФ и метода финансовых рент, а также осуществляется выбор наиболее оптимального варианта.

Выбор данных методик обусловлен тем, что на практике большинство лизинговых компаний руководствуются Методическими рекомендациями и применяют их при расчете суммы лизинговых платежей. Метод финансовых рент позволяет определить текущую стоимость платежей в любой момент времени, а также выбрать наиболее эффективный способ их уплаты (в конце или начале периода).

Фирма “H.G.S. Group” определила стоимость оборудования в 283 200 DM, включая его монтаж и доставку. Срок договора составляет 3,5 года. Расчеты лизинговых платежей осуществляются в немецких марках, оплата в рублях по курсу ЦБ. Стороны используют механизм ускоренной амортизации. Исходные данные для расчетов приведены таблице 3.

Таблица 3. Исходные данные для расчета лизинговых платежей

| № п/п | Показатель | Значение |

| 1 | Стоимость оборудования без НДС (балансовая стоимость) | 236 000 DM |

| 2 | Сумма НДС | 47 200 DM |

| 3 | Срок лизинга, лет | 3,5 |

| 4 | Амортизационные отчисления, в год | 9% |

| 5 | Коэффициент ускоренной амортизации | 3 |

| 6 | Ставка комиссионного вознаграждения, годовых | 10% |

| 7 | Ставка по кредиту в иностранной валюте, годовых | 18% |

| 8 | Плата за кредитные ресурсы | 18% |

| 9 | Дополнительные услуги лизингодателя, в т.ч.: | 672 DM |

| • консалтинговые услуги по эксплуатации оборудования; | 235 DM | |

| • командировочные расходы; | 132 DM | |

| • обучение персонала | 305 DM | |

| 10 | Налог на имущество | 2% |

| 11 | Налог на прибыль | 35% |

| 12 | Периодичность уплаты лизинговых платежей | ежеквартально |

В лизинговые платежи включаются: амортизация лизингового имущества за весь срок действия договора лизинга, компенсация платы лизингодателя за использованные им заемные средства, комиссионное вознаграждение, плату за дополнительные услуги лизингодателя, предусмотренные договором лизинга, а также стоимость выкупаемого имущества, если договором предусмотрен выкуп и порядок выплат указанной стоимости в виде долей в составе лизинговых платежей. Лизинговые платежи уплачиваются в виде отдельных взносов.

При заключении договора стороны устанавливают общую сумму лизинговых платежей, форму, метод начисления, периодичность уплаты взносов, а также способы их уплаты.

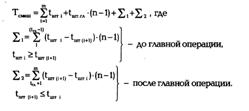

Алгоритм расчета лизинговых платежей выглядит следующим образом:

1. Расчет общей суммы лизинговых платежей осуществляется по формуле (1), приведенной в Главе 1.

2. Амортизационные отчисления рассчитываются по формуле (8):

| АО = БС * На 100 | (8), |

где БС – балансовая стоимость имущества, руб.;

На – норма амортизационных отчислений, %;

Балансовая стоимость имущества определяется в порядке, предусмотренном действующими правилами бухгалтерского учета.

Норма амортизационных отчислений принимается в соответствии с "Едиными нормами амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР", утвержденными Постановлением СМ СССР от 22.10.90. В соответствии со ст. 31 закона "О лизинге", стороны договора лизинга по взаимному соглашению вправе применить механизм ускоренной амортизации с коэффициентом не выше 3.

3. Расчет платы за используемые кредитные ресурсы осуществляется по формуле (9):

| ПК = КР * СТк 100 | (9), |

где ПК – плата за используемые кредитные ресурсы, руб.;

СТк – ставка за кредит (годовой).

При этом имеется в виду, что в каждом расчетном году плата за используемые кредитные ресурсы соотносится со среднегодовой суммой непогашенного кредита в этом году или среднегодовой остаточной стоимостью имущества – предмета договора:

| КРt = Q * (ОСн + OCк) 2 | (10), |

где КРt – кредитные ресурсы, используемые на приобретение имущества, плата за которые осуществляется в расчетном году, руб.;

OCн и OCк – расчетная остаточная стоимость имущества соответственно на начало и конец года, руб.;

Q – коэффициент, учитывающий долю заемных средств в общей стоимости приобретаемого имущества. Если для приобретения имущества используются только заемные средства, коэффициент Q = 1.

Похожие работы

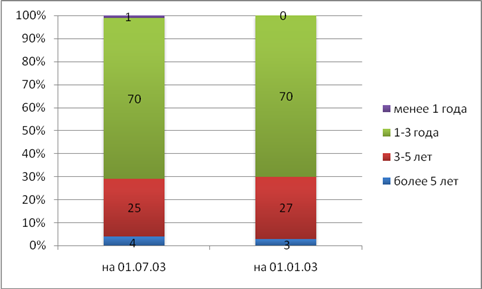

... ОПЕРАЦИОННОЙ ДЕЯТЕЛЬНОСТИ С ПОМОЩЬЮ РАЗЛИЧНЫХ ФОРМ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ 3.1 Сравнение эффективности различных форм финансирования инвестиционной деятельности Наиболее популярными формами финансирования инвестиционной деятельности малых и средних полиграфических организаций на сегодняшний день являются банковский кредит и лизинг. Это объясняется относительной легкостью ...

... и упрочнения деталей; применения прогрессивных материалов; повышения квалификации ремонтных рабочих, обслуживающего персонала и качества ежесменного обслуживания. 31 Калькулирование себестоимости продукции полиграфического предприятия Затраты на производство находят свое отражение в себестоимости продукции. Себестоимость является формой возмещения затрат, связанных с производством и ...

... лизинг. Среди таких участников - и институциональные, и частные инвесторы, и лизингодатели непосредственно. В многочисленных аналитических материалах по этому поводу отмечаются следующие достоинства лизинга: экономические выгоды за счет налоговых, амортизационных, таможенных и других льгот. Налоговые льготы заключаются в возможности снижения налога на прибыль за счет повышения амортизационных ...

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

0 комментариев