Навигация

Податок на землю

2.3. Податок на землю.

Використання землі в Україні є платним. Плата за землю справляється у вигляді земельного податку або орендної плати,що визначається залежно від грошової оцінки земель.

Власники землі, а також землекористувачі, крім арендаторів, сплачують земельний податок. За земельні ділянки, представлені в оренду, стягується арендна плата. Плата за землю здійснюється з метою формування джерела коштів для фінансування заходів з раціонального використання та охорони земель, підвищення рорючості грунтів, відшкодування витрат власників землі і землекористувачів, пов’язаних із господарюванням на землях гіршої якості, ведення земельного кадастру, здійснення зелеустрою та моніторінгу земель, проведення земельної реформи та розвитку інфраструктури населених пунктів.

Земельний податок – це законодавчо урегульований обов’язковий платіж, що справляється з юридичних та фізичних осіб за використання земельних ділянок.

Земельні правовідносини регулюються Земельним кодексом України від 18.12.1990 року. Стягнення податку відбувається на підставі Закону України “Про плату за землю” від 3 липня 1992 року (з наступними змінами та доповненнями ), яким визначено розміри та порядок плати за використання земельних ресурсів, а також напрями використання коштів, що надійшли від плати за землю, відповідальність платників та контроль за правильністю обчислення і справлення земельного податку.

Суб’єктом плати за землю (платником)є власник землі, або землекористувач, у тому числі орендар.

Об’єктом оподаткування виступає земельна ділянка, яка знаходиться у власності або користуванні, у тому числі на умовах оренди.

Ставки податку з 1 га сільськогосподарських угіддь встановлюються у відсотках від їх грошової оцінки у таких розмірах: для ріллі, сіножатей та пасовищ – 0,1; для багаторічних насадженнь – 0,03.

Ставки земельного податку з земель, грошову оцінку яких встановлено, встановлюються у розмірі 1% від їх грошової оцінки. Якщо грошову оцінку не встановлено, середні ставки земелього податку встановлюються у розмірах, вказаних у ст. 7 частина 2. Закону України “Про плату за землю”(див. Додаток 1).

Підставою для нарахування земельного податку є дані державного земельного кадастру.

В населених пунктах, віднесених Кабінетом Міністрів України до курортних, до ставок земельного податку також застосовуються коефіцієнти.[17]

Податок на земельні ділянки зайняті житловим фондом , кооперативними автостоянками для збереження особистих транспортних засобів громадян, гаражно-будівельними, дачно-будівельними кооперативами, індивідуальними гаражами і дачами громадян, а також земельні ділянки, надані для потреб сільськогосподарського виробництва, водного і лісового господарства, які зайняті виробничими, культурно-побутовими і господарськими будівлями, стягується в розмірі 3% від суми земельного податку, нарахованого за ставками для землі населених пунктів.

Податок із земельних ділянок, наданих для потреб лісового господарства, за винятком ділянок, зайнятих виробничими, житловими та іншими спорудами, справляється як складова плати за використання лісових ресурсів, що визначається лісовим законодавством.

Податок із земельних ділянок на териоріях та об’єктах природоохоронного, оздоровчого і рекреаційного призначення, зайнятих будівлями і спорудами, що не пов’язані з функціональним призначенням цих об’єктів, справляється у п’ятикратному розмірі відповідного земельного податку, вказаного за землі населених пунктів.

Для визначення розміру податку із земельних ділянок, зайнятих виробничими, культурно-побутовими та іншими будівлями та спорудами, розташованими на територіях та об’єктх історико-культурного призначення, не пов’язаних з функцыонуванням цих об’єктів, застосовуються такі коефіцієнти до відповідного земельного податку, встановленого відповідно до ставок плати за землі населених пунктів:[18]

- міжнародного значення – 7,5;

- загальнодержавного значеня - 3,75;

- місцевого значеня – 1,5.

Податок із земельних ділянок, наданих для Збройних Сил України та інших військових формуваннь, залізниць, гірничодобувних підприємств, а також за водойми, надані для виробництва рибної продукції, справляється у розмірі 25% суми земельного податку, обчисленого відповідно до ставок плати за землі населених пунктів (Додаток 1).

На 2000 рік дію цього пункту зупинено щодо справлення податку на земельні ділянки, надані для Збройних Сил України та інших військових формуваннь.

Існують також і інші ставки, з якими більш детально можна ознайомитися в Розділі 4. Закону України “Про плату за землю” від 22 липня 1992 року (з наступними змінами та доповненнями).

Пільги по даному податку дозволяють виділити дві стійкі групи звільненнь для юридичних осіб:

1. Визначені види земельних ділянок:

- заповідники, ботанічні сади, зоологічні парки, пам’ятники природи, парки-пам’ятники садово –пркової культури;

2. Закріплені законодавством установи :

- вітчизняні дослідницькі господарства науково-дослідницькіх установ та учбових закладів сільськогосподарського профілю та професійно-технічних училищ;

- заклади органів місцевої влади і органів місцевого самоврядування, органів прокуратури, дитячі санаторно-курортні та оздоровчі установи України, підприємства, об’єднання та організації товариств сліпих та глухих України, громадські організації інвалідів України;

- вітчизняні заклади культури, науки, освіти, охорони здоров’я, соціального забезпечення;[19]

- зареєстровані религіозні і благодійницькі організації, які займаються підприємницькою діяльністю;

Останнім часом введено низку тимчасових пільг на період функціонування спеціальних економічних зон та деяких галузей виробництва для стимулювання їх розвитку в Україні.[20]

За земельні ділянки, на яких розташовані споруди, які знаходяться в користуванні декількох юридичних осіб або громадян, земельний податок нараховується кожному з них пропорційно тій частці площі споруди, яка знаходится у них в користуванні.

Розмір, умови і строки внесення орендної плати за землю встановлюються за згодою сторін в договорі оренди між орендодавцем (власником землі) та орендатором.

Земельний податок сплачується рівними частками власниками землі і землекористувачами – виробниками товарної сільськогосподарської і рибної продукції до 15 серпня і 15 листопада, а всіма іншими платниками – щоквартально до 15 числа наступного за звітним кварталом місяця.

Надходження коштів від земельного податку повністю зараховуються на спеціальні бюджетні рахунки бюджетів сільської, селищної, міської Ради, на територіях яких знаходяться земельні ділянки.

Кошти від плати за землю, які надходять на спеціальні бюджетні рахунки місцевих бюджетів, повині використовуватися виключно з наступною метою:

- фінансування заходів по раціональному використанню та охороні земель, підвищенню родючості грунтів;

- ведення державного земельного кадастру, землеустрою, моніторингу земель;

- відшкодування витрат власників землі і землекористувачів, пов’язаних з господарюванням на землях більш поганої якості;

- економічне стимулювання власників землі і землекористувачівв покращенні якості земель, підвищенні родючості грунтаі продуктивності земель лісового фонду;

- надання пільгових кредитів, часткового погашення займів та компенсації втрати доходів власників землі і землекористувачів внаслідок тимчасової консервації земель, поркшених не з їх вини;

- проведення земельної реформи, а також для земельно-господарського устрою, розробки містобудівної документації і розвитку інфраструктури населених пунктів.

За нецільове використання коштів передбачена санкція – штраф у розмірі 100% використаних не за призначенням сум.

За невчасну сплату земельного податку стягується пеня у розмірі 0,3 % суми недоїмки за кожний день прострочення.

Розмір пені за невчасне внесення орендної плати передбачається в договорі оренди, проте він не може перевищувати ставки пені за невчасну сплату земельного податку.

За порушення Закону України “Про плату за землю” платники несуть відповідальність, передбачену Земельним кодексом України та відповідно до Закону України “Про державну податкову службу в Україні”.

Похожие работы

... державної податкової служби здійснюється працівниками підрозділів обліку платників податків відповідно до структури, яка затверджується Державною податковою адміністрацією України. 3.2. Узяття на облік платників податків органами державної податкової служби здійснюється за принципом організаційної єдності реєстраційних процедур, що провадяться державними реєстраторами, та процедур узяття на обл ...

... фінансових операцій та надання у встановленому порядку відповідної інформації до регіонального підрозділу боротьби з відмиванням доходів, одержаних злочинним шляхом; 5 КОНТРОЛЬ ЗА СПРАВЛЯННЯМ ПРЯМИХ ПОДАТКІВ. ПОДАТОК НА ПРИБУТОК Справляння податку на прибуток підприємств в Україні регулюється наступними законодавчими актами : а) Основні : - Закон України “Про систему оподаткування в ...

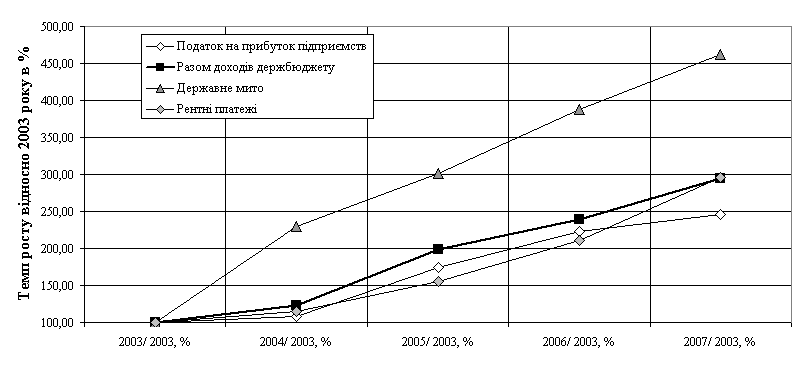

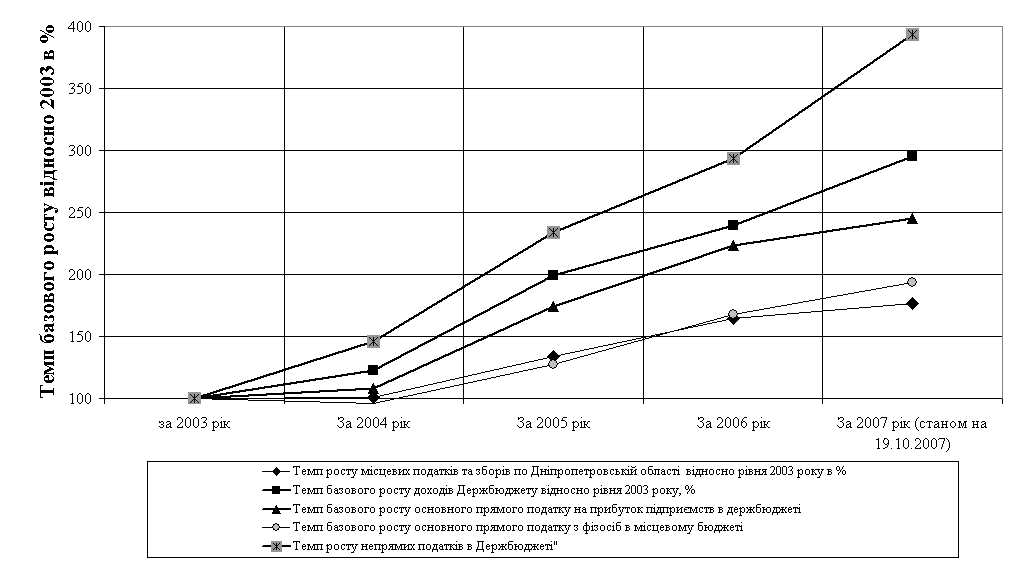

... прибутку підприємств в Україні в 1994–2007 роках та відносного рівня надходження прямого податку на прибуток підприємств в державний бюджет України в% ВВП (виключення фактору інфляції) 3. Шляхи вдосконалення прямого оподаткування в Україні в системі фінансового регулювання ринкових відносин 3.1 Зарубіжний досвід регулювання ринкових відносин прямими податками В науково-теоретичному плані в перші ...

... року, який визначає правові, економічні, та соціальні основи забезпечення пожежної безпеки. 12.2 Організація і структура охорони праці. Система управління охорони праці в Болградській ДПІ У сучасних ринкових умовах господарювання діяльність у галузі охорони праці в Україні передбачає багаторівневу систему управління охороною праці (СУОП), функціональними ланками якої є відповідні структури ...

0 комментариев