Навигация

Очікувана норма чистого прибутку

5.1. Очікувана норма чистого прибутку

Спонукальним мотивом здійснення витрат на інвестиції є прибуток. Підприємці здобувають засоби виробництва тільки тоді, коли очікується, що подібні закупівлі будуть прибутковими. Розглянемо простий приклад. Припустимо, власник невеликої майстерні по виробництву сервантів намагається прийняти рішення про інвестиції на новий шліфувальний верстат вартістю 1000 грн. і терміном служби в один рік. Нова машина, імовірно, збільшить виробництво продукції і виторг фірми. Так, припустимо, що чистий очікуваний доход (без експлуатаційних витрат) складає 1100 грн. Іншими словами, після обліку експлуатаційних витрат очікуваний чистий доход, що залишився, покриє вартість машини в 1000 грн. і принесе дохід у 100 грн. Порівнюючи цей дохід, чи прибуток, у 100 грн. і вартість машини в 1000 грн., знаходимо, що очікувана норма чистого прибутку від застосування машини дорівнює 10 % (100 грн. /1000 грн .).

5.2. Реальна відсоткова ставка

Але є ще один компонент витрат, зв'язаних з інвестуванням, що не врахований у нашому прикладі. Це ставка відсотка – ціна, що фірма повинна заплатити, щоб зайняти грошовий капітал, необхідний для придбання реального капіталу (шліфувального верстата). Висновок: якщо очікувана норма чистого прибутку (10 %) перевищує ставку відсотка (наприклад, 7 %), те інвестування буде прибутковим. Але якщо ставка відсотка (наприклад, 12 %) перевищує очікувану норму чистого прибутку (10 %), те інвестувати буде невигідно.

Варто підкреслити, що саме реальна ставка відсотка, а не номінальна відіграє істотну роль у прийнятті інвестиційних рішень. Номінальна ставка відсотка виражається в поточних цінах, а реальна ставка відсотка – у постійних чи скоректованим з урахуванням інфляції цінах. Іншими словами, реальна ставка відсотка – це номінальна ставка за винятком рівня інфляції. У прикладі зі шліфувальним верстатом ми допускали незмінний рівень цін.

Ну а якщо має місце інфляція? Припустимо, інвестиції на суму 1000 грн. повинні принести реальну (скоректовану з урахуванням інфляції) норму очікуваного чистого прибутку 10 %, а номінальна норма ставки відсотка, скажемо, дорівнює 15 %. На перший погляд може показатися, що інвестиції не прибуткові і їх не слід робити. Але допустимо, що інфляція, що має місце, складе 10 % у рік. Це значить, що інвестор буде платити доларами, купівельна спроможність яких зменшилася на 10 %. Якщо номінальна ставка відсотка дорівнює 15 %, то реальна ставка складе тільки 5 % (= 15 % - 10 %). Порівнявши ці 5 % реальної ставки відсотка з 10 % очікуваної норми чистого прибутку, ми побачимо, що інвестиції є вигідними і їх варто здійснити.

5.3. Крива попиту на інвестиції

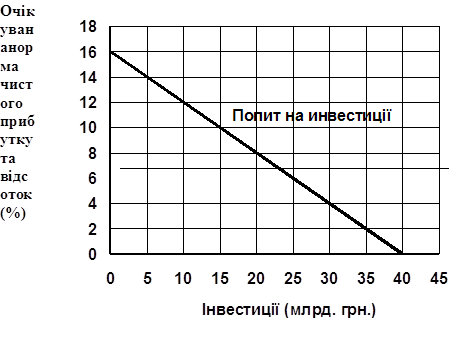

Тепер нам варто перейти від мікро- до макроекономіки, тобто від інвестиційних рішень окремої фірми до розуміння загального попиту на інвестиційні товари всього підприємницького сектора. Допустимо, кожна окрема фірма зробила оцінку очікуваної норми чистого прибутку від усіх відповідних інвестиційних об'єктів і всіх цих даних зведені воєдино. Тепер ці оцінки можна підсумовувати, тобто послідовно скласти, і поставити запитання: яка повинна бути сумарна вартість інвестиційних проектів, здатних принести очікувану норму чистого прибутку, рівну скажемо, 16 % і більш; 14 % і більш; 12 % і більш? І так далі.

Припустимо, що взагалі немає перспективних інвестицій, які б давали очікувану норму чистого прибутку, рівну 16 і більш відсоткам. Але їсти можливість інвестувати 5 млрд. грн. при очікуваній нормі чистого прибутку між 14 % і 16 %; додаткові 5 млрд. грн. забезпечать норму чистого прибутку між 12 % і 14 %; ще додаткові 5 млрд. грн. – між 10 % і 12 %; а будь-які наступні додаткові 5 млрд. грн. – на 2 % менше до інтервалу від 0 % до 2 %. Підсумовуючи ці величини, одержуємо дані таблиці 1, що у виді графіка представлені на мал. 3 у виді кривої попиту на інвестиції.

Таблиця 1

| Очікувана норма чистого прибутку (у %) | Величина інвестицій (млрд.грн . у рік) |

| 16 14 12 10 8 6 4 2 0 | 0 5 10 15 20 25 30 35 40 |

мал. 3

Маючи цю узагальнену інформацію про очікувану норму чистого прибутку на всі потенційні інвестиційні об'єкти, ми вводимо реальну ставку відсотка (ціну інвестицій). Випливає, що інвестиції будуть здійснюватися в тому випадку, якщо норма очікуваного чистого прибутку перевищує реальну ставку відсотка. Використовуємо даний аргумент при аналізі графіка на мал. 6. Припустимо, ставка відсотка складає 12 %. Витрати на інвестиції в сумі 10 млрд. грн. будуть вигідними, тобто інвестиційний проект на суму 10 млрд. грн. принесе очікувану норму чистого прибутку в 12 і більш відсотків. Інакше кажучи, попит на інвестиційні товари на суму 10 млрд. грн. буде при "ціні", рівним 12 відсоткам. Аналогічно, якщо ставка відсотка була б нижче, скажемо, 10 %, стали б вигідними інвестиційні проекти ще на 5 млрд. грн. і величина попиту на інвестиційні товари склала б 15 млрд. грн. І так далі. Пам'ятаючи про те, що всі інвестиційні проекти здійснювалися б до крапки, у якій очікувана норма чистого прибутку дорівнює ставці відсотка, ми виявляємо, що крива на мал. 3 являє собою криву попиту на інвестиції. Тобто різні можливі значення "цін" інвестицій (різні значення реальної ставки відсотка) дані на осі абсцис, а відповідні значення попиту на інвестиційні товари відкладаються по осі ординат. По своїй суті будь-яка чи пряма крива, побудована з урахуванням таких даних, і є крива попиту на інвестиції. Якщо ми порівняємо її з кривими попиту на продукцію і ресурси, то побачимо зворотну залежність між ставкою відсотка (ціною) і величиною витрат на інвестиційні товари (необхідна кількість).

Така модель інвестиційних рішень дозволяє передбачити важливий аспект макроекономічної політики. Держава може змінювати ставку відсотка, змінюючи пропозицію грошей. Це робиться головним чином для того, щоб змінити рівень витрат на інвестиції. Давайте міркувати в наступному напрямку: у будь-який момент у розпорядженні у всіх фірм мається широкий вибір інвестиційних проектів. При високій ставці відсотка будуть здійснюватися тільки ті інвестиційні проекти, що забезпечують найвищу очікувану норму чистого прибутку. Виходить, рівень інвестицій буде невеликим. При зниженні ставки відсотка стають комерційно вигідними також проекти, очікувана норма чистого прибутку від який менше. І відповідно рівень інвестицій зростає.

При фіксованій пропозиції грошей зміни в рівні цін впливають на величину інвестицій унаслідок дії ефекту процентної ставки. З ростом рівня цін збільшується кількість грошей, що споживачі і підприємці хотіли б мати в наявності для закупівлі продукції за зрослими цінами. Виходить, якщо ціни зростуть, скажемо, на 10 %, люди захочуть мати на 10 % більше грошей у гаманцях і на рахунках. При фіксованій пропозиції грошей таке розширення попиту на невикористані гроші приведе до зниження ціни грошей – процентної ставки, - що, у свою чергу, зменшує інвестиції. Подібним же чином більш низький рівень цін викликає скорочення попиту на невикористані гроші, знижує ставку відсотка і збільшує інвестиції.

Похожие работы

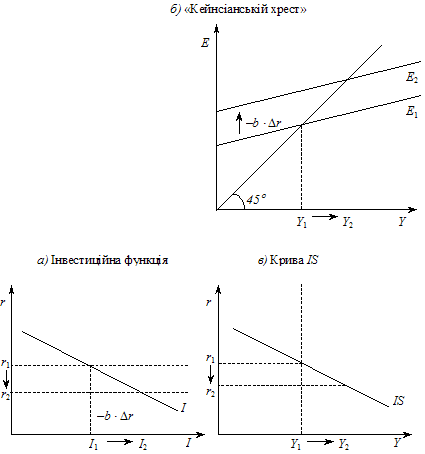

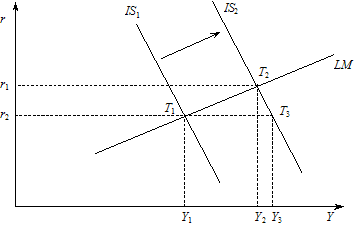

... виникає під впливом стимулювальної фіскальної політики, називається ефектом витіснення. Але ефект витіснення не усуває збільшення сукупного попиту, а лише зменшує величину його зростання. Тому у підсумку сукупний попит збільшується і крива IS зміщується вправо в положення IS2, а рівновага в економіці — в точку Т2. За таких умов рівноважний дохід зростає на меншу величину, ніж та, яка відповідає ...

... в підготовку кадрів, передача досвіду, ліцензій і ноу-хау, спільні наукові розробки. Реальні інвестиції складаються з двох різних компонентів. Перший з них – це інвестиції в основний капітал, тобто придбання знову створених капітальних благ, таких як виробниче устаткування, комп'ютери і будинки виробничого призначення. Другий компонент – інвестиції в товарно-матеріальні запаси, що являють собою ...

... «ОТР Банк» і ЗАТ КБ «ПриватБанк» мають значні запаси ліквідності і спроможні щодо погашення зобов’язань. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ ІНВЕСТИЦІЙНОЇ ДІЯЛЬНОСТІ БАНКУ ТА ЇЇ ВПЛИВ НА ЙОГО ФІНАНСОВИЙ СТАН 3.1 Державне регулювання інвестиційної діяльності банків як фактор стабілізації його фінансового стану Становлення розвинутої ринкової економіки неможливе без створення умов для активізації ...

... в 2005 р. почала погіршуватися. За сім місяців зростання ВВП становило 5,7 % (в 2004 р. - 7,1 %), приріст промислового виробництва - 4,1 % (в 2004 р. -6,1 %), інфляція - 11 %. 4. Китайський варіант перехідної економіки 4.1 Загальна характеристика та основні підсумки трансформаційних процесів в Китаї Соціально-економічні реформи в Китаї почалися в 1978 р. - суттєво раніше, ніж в інших ...

0 комментариев