Навигация

Відкритий рахунок

2.1 Відкритий рахунок

Зміст розрахунків за відкритим рахунком полягає в переодичних платежах імпортера експортеру або поставки товару на умовах його подльшої оплати та зарахуванні заборгованості на рахунок імпортера .

Данний вид розрахунків у міжнародній торгівлі вживається :

Між постійними контрагентами ;

Внутрі ТНК ;

З брокерами ;

З державними установами ;

При комісійній торгівлі у формі консигнації ;

При багаторазових поставках партіями однорідного товару ;

Порядок розрахунків визначається угодою між контрагентами і взагальному випадку може бути таким.

Після відвантаження товару продавець відсилає покупцю документи і записує за ним суму відвантажених товарів . Покупець погашує заборгованість зустрічними поставками або здійснює перевод коштів через банки в обумовлені строки після здійснення поставки. Через певний проміжок часу ( раз на квартал , раз на півроку ) за допомогою банківського перводу , чека або векселя провадиться кінцеве регулювання заборгованості по відкритому рахунку .

2.2 Банківський перевод

За класичною схемою банківського переводу він здійснюється у відповідності до укладеної угоди проти повідомлення продавця про відвантаження товару . Тобто експортер відвантажує товар , отримує товарні документи від превозчика і відправляє комерційні документи та повідомлення про відвантаження імпортеру. Отримавши документи , імпортер подає у свій банк заяву на перевод та отримує товар . Банк імпортера списує з рахунка клієнта гроші і зараховує їх на кореспондентський рахунок банка експортера , Далі документи пересилаються до банка експортера , який превіряє їх і списує гроші з рахунка банка-кореспондента і зараховує їх на рахунок клієнта .

Взагалі оплата переводом можлива на будь-які стадії виконання контракту : до відвантаження товару ( авансовий платіж ) , після відвантаження товару , через певний період .

Платіжне доручення може передбачати вплату бенефіціару суми проти надання певних комерційних та фінансових документів ( документарний перевод ) . В цьому випадку сума зараховується на рахунок постачальника умовно після отримання імпортером повідомлення про відвантаження , і якщо документи не будуть вчасно надані , то ця сума списується , а до іноземного банка надсилається запит у відношені переводу.

2.3 Інкасо.

Інкасо - це банківська операція використовуючи яку банк за дорученням клієнта отримує платіж за відвантажені товари , надані послуги , чи зобов’язання від імпортера , що сума буде сплачена в певні строки. Для цього експортер може дати банку різні інструкції :

отримання платежа

отримання акцепта

видача документів проти платежа

видача документів проти акцепта

видача документів на інших умовах

Інкасо ділиться на фінансове ( чисте ) та документарне ( комерційне ) . При чистому інкасо використовуються лише фінансові документи ( векселі , чеки ) . Якщо наряду з використанням фінансових документів в обіг залучені комерційні ( рахунки , товаротранспортні накладні та ін. ) такий вид інкасо називається документарним . На пракктиці найчастіше використовується останній вид . Документарне інкасо на відміну від відкритого рахунку являє собою більш високе забезпечення для продавця , однак , не в таких обсягах як акредитив . Ця форма розрахунків має свої певні особливості :

простота в проведенні операції і порівняно невиликі витрати ;

більш швидке ніж по відкритому рахунку здійснення платежа ;

можливість надати покупцеві документи проти одночасної оплати або акцепта векселя .

Однак треба зазначити , що якщо покупець відмовиться оплатити документи , пошук іншого покупця або зворотнє транспортування товару у всіх випадках пов’язане з суттєвими збитками . Це є наслідком однієї з особливостей документарного інкасо , а саме - банки ніколи не зобов’зуються виконати платіж, при цій формі розрахунку, якщо покупець відмовиться зробити це . Виходячи з вище згаданого і враховуючи те , що на протилежність до акредитива продавець здійснює виконання поставки товарів авансом до виконання платежа можна зробити висновки , шо такий інструмент розрахунку може бути використаний лише за таких умов :

між продавцем та покупцем склалися довірчі відносини

не викликає ніякого сумніву готовність та здатнвсть покупця виконати платіж

політичні економічні та правові уови в країні імпортера стабільні

міжнародному платіжному оберту країни імпортера не загрожують жорсткий валютний контроль та подібні обмеження .

В світовій практиці існує два основних варіанта інкасо :

документи проти платежа ( Інкасуючий банк може передати документи тільки за умови негайної оплати товару покупцем.

документи проти акцепта ( Інкасуючий банк передає документи проти акцепту трати платником ) . Продавець отримує право на товар раніше строку сплати за нього і набуває можливості продати товар і за виручені гроші виконати зобов’язання по оплаті трати. Таким чином продавець кредитує покупця на суму трати до момента сплати по ній. Однак на протязі строку дії тратти продавець несе ризик по неоплаті трати і тому , як правило експортери вимагають від імпортерів банківських гарантій по оплаті трат.

Процес розвитку операції документарного інкасо містить ,як правило у собі три фази :

Інкасове доручення продавця. Воно видається експортером своєму банку після відправки товару разом з документами , що засвідчують відправку товару , його страхування , проходження контролю якості та відповідності , а також митні документи та інші , що зумовлені контрактом та законодавством країн постачальника та покупця.

Пересилка документів банком-ремітентом інкасуючому банку. На цьому етапі банки , що приймають участь в розрахунках повинні перевірити документи на відповідність умовам угоди та діючій законодавчій базі .

Інкасування платежа та перевод виручки . Після перевірки документів інкасуючий банк виставляє їх покупцю , який здійснює платіж по них . Наступним кроком є перевод виручки експортеру. При інкасо “ документи проти акцепту “ продавець акцептує трату і передає її до свого банку чи банку -ремітету.

Похожие работы

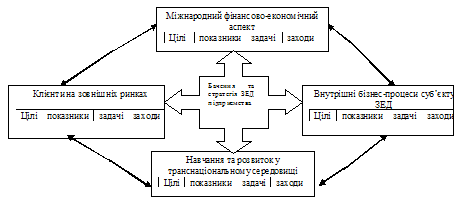

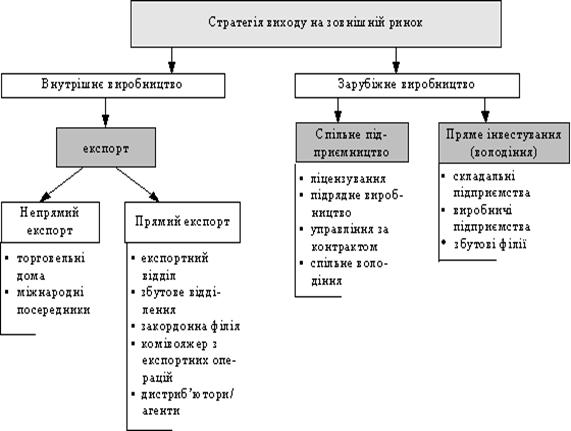

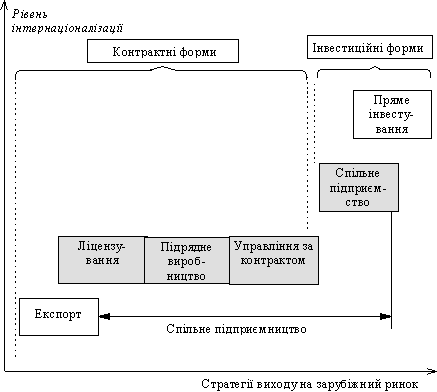

... був використаний відповідний інструментарій. Тому концептуальний підхід до визначення методів, інструментів і важелів валютно-фінансового механізму зовнішньоекономічної діяльності має дуже важливе значення і дає змогу найефективніше регулювати її [22]. 1.3 Правове регулювання зовнішньоекономічних відносин в Україні Регулювання зовнішньоекономічної діяльності в Україні здійснюється згідно до ...

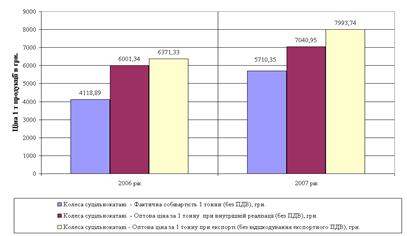

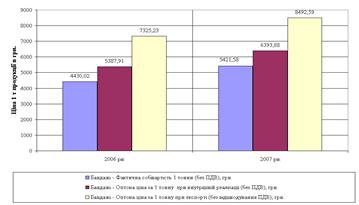

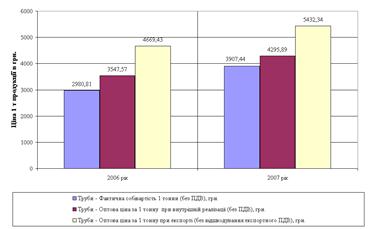

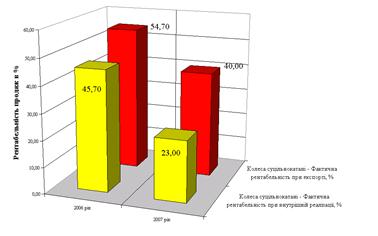

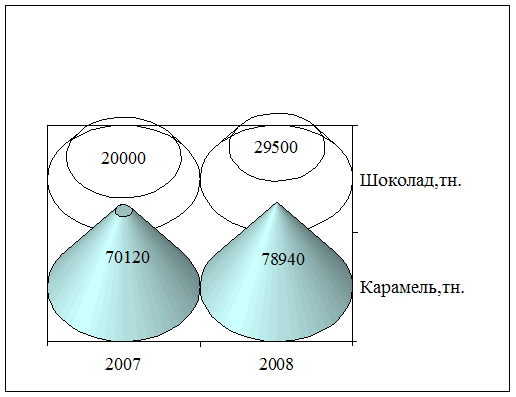

... дiяльностi основних цехiв та iнших структурних пiдроздiлiв функцiонують допомiжнi цехи у тому числi: сталефасоноливарний, автотранспортний цех, залiзничний цех. 2.2 Економічний аналіз зовнішньоекономічної діяльності підприємства ВАТ „Інтерпайп Нижньодніпровський трубопрокатний завод” у 2003 2007 роках 2.2.1 Аналіз структури реалізації продукції на експорт та на внутрішній ринок За ...

... або ліцензійних складів за межі митного кордону України (експорту) ПДВ не справляється (у тому числі за нульовою ставкою). 2. Система оподаткування ЗЕД в Україні та її основні принципи Принципи оподаткування при здійсненні зовнішньоекономічної діяльності викладені в Законі України "Про зовнішньоекономічну діяльність". Оподаткування суб’єктів ЗЕД України здійснюється за такими принципами: — ...

... регулювання ЗЕД залишається нез'ясованим. Законом України "Про економічну самостійність Української РСР" від 13 серпня 1990 р. встановлено, що Україна самостійно здійснює керівництво зовнішньоекономічною діяльністю, бере безпосередню участь у міжнародному поділі праці та розвиває економічне співробітництво з іншими державами на основі принципів зацікавлення, рівноправності й взаємної вигоди. Пі ...

0 комментариев