Навигация

ФИНАНСОВЫЙ АНАЛИЗ КАК ВИД УСЛУГ, СОПУТСТВУЮЩИХ АУДИТУ

1.2. ФИНАНСОВЫЙ АНАЛИЗ КАК ВИД УСЛУГ, СОПУТСТВУЮЩИХ АУДИТУ

Бухгалтерский учет в России развивается с учетом соответствия наиболее распространенным международным стандартам. В международной практике определение учета включает в себя счетоводство, производственный учет, финансовый учет, внутренний аудит, налоговый учет. Поэтому к аудиторской деятельности наряду с аудиторскими проверками относятся и работы, сопутствующие аудиту. — услуги по освидетельствованию, налоговые услуги, консультационные услуги для администрации, финансовый анализ (анализ финансовой отчетности).

Удельный вес услуг, сопутствующих аудиту, в практике ведущих аудиторских фирм западных стран составляет до 50% всех оказываемых услуг.

Стандарты по оказанию сопутствующих услуг в составе Международных стандартов проведения аудита (IAG/RS) Международного комитета по аудиторской практике определяют содержание и задачи работ. Стандарт по анализу финансовой отчетности выделен в отдельный раздел, в котором рассмотрены обязательные аудиторские процедуры при выполнении данного анализа. Этот норматив относится к анализу финансовой отчетности, однако может применяться к анализу другой финансовой информации.

Перед началом проведения финансового анализа клиент и аудитор согласовывают:

цель подлежащей выполнению услуги;

масштаб анализа:

образец отчета, подлежащего сдаче;

положение о том, при каких обстоятельствах аудиторское заключение не может быть сформулировано.

Аудитор должен выполнить процедуры аналитического обзора:

получить информацию о характере деятельности компании (предприятия);

провести опрос с целью сбора информации относительно классификации и отражения выводов финансовой отчетности, сравнить выводы и результаты отчетности с ожидаемыми результатами;

сравнить финансовую отчетность с отчетностью за предшествующие периоды;

изучить соотношение различных элементов финансовой отчетности и влияние этих элементов на итоговый результат.

При выполнении обязательства аудитор .может и должен использовать специфические аналитические процедуры. Совокупность таких специфических процедур, объединенных в определенную логическую последовательность, называется методикой проведения финансового анализа.

Кроме того, аудитор должен быть информирован о событиях, произошедших после даты составления финансовой отчетности, которые повлекли существенное изменение результатов, отраженных в финансовой отчетности.

Выводы проведенного анализа должны быть оформлены документально, при этом необходима ссылка на используемые методы, с помощью которых получены оценочные результаты. Если результаты проводимого аудитором финансового анализа вызывают у него сомнения по поводу полноты и точности финансовой отчетности, то он аргументирует необходимость изменения информационной базы анализа, а в случае невозможности такого изменения не гарантирует достоверность аналитических выводов.

Составляемый аудитором отчет по анализу готовится в соответствии с требованиями Международных стандартов IAG 21, IAG 24, IAG/RS 2.

2. ЦЕЛИ И МЕТОДЫ ФИНАНСОВОГО АНАЛИЗА

Анализ как категория, характеризующая метод исследования какого-либо явления, широко используется как в науке, так и в практической деятельности. Финансовый анализ есть метод познания финансового механизма предприятия, процессов формирования и использования финансовых ресурсов для его оперативной и инвестиционной деятельности.

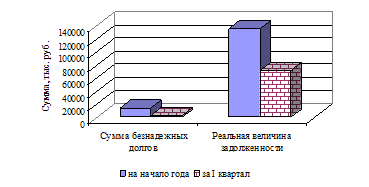

Основная цель финансового анализа — выявление существенных связей и характеристик финансового состояния предприятия для выработки оптимального управленческого решения. Эта цель достигается посредством получения небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в составе активов и пассивов, расчетах с дебиторами и кредиторами. При этом аналитика и управляющего (менеджера) может интересовать как текущее финансовое состояние предприятия, так и его проекция на ближайшую перспективу или более отдаленный период.

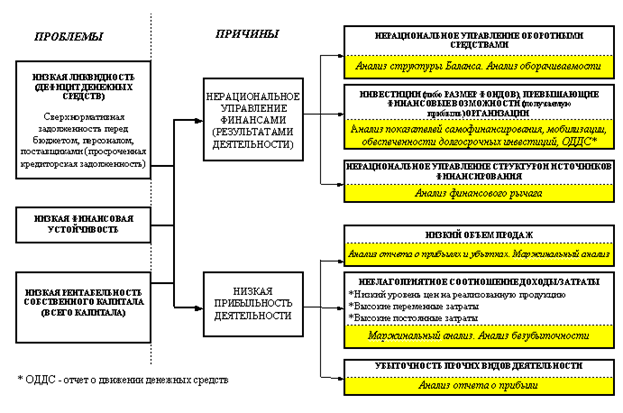

Цель анализа принимает вид конкретной управленческой задачи, поставленной перед аудитором. Аналитическая задача конкретизирует цель анализа с учетом организационных, информационных, технических и методических возможностей его проведения. Примером аналитических задач могут быть:

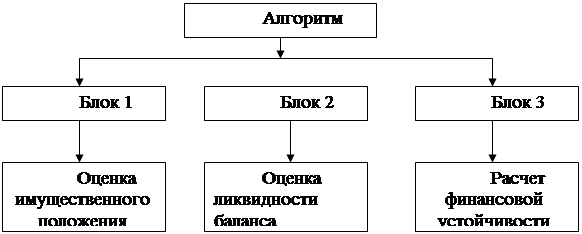

анализ ликвидности баланса;

анализ финансового состояния и платежеспособности;

анализ динамики и структуры статей баланса;

факторный анализ прибыли;

анализ оптимизации объема прибыли, объема производства и издержек;

комплексный анализ финансово-хозяйственной деятельности предприятия и др.

При проведении финансового анализа используются знания таких смежных экономических дисциплин, как бухгалтерский учет, финансы и кредит, экономическая теория, хозяйственное право. Аудитор, проводящий финансовый анализ, на базе этих знаний реконструирует деятельность объекта анализа по данным исходной информации, т.е. повторяет работу бухгалтера, но в обратном порядке — от обобщения и классификации исходных данных в форме бухгалтерской отчетности до понимания сущности той или иной хозяйственной операции. Необходимо аналитическое прочтение исходных данных исходя из целей менеджмента и задачи анализа.

Основным принципом аналитического чтения финансовой отчетности является дедуктивный метод, т.е. переход от общего к частному, который в ходе анализа должен применяться многократно. В ходе такого анализа как бы воспроизводится историческая и логическая последовательность хозяйственных фактов и событий, определяются направленность и сила влияния их на результаты деятельности.

Аналитическая информация окажется бесполезной для целей управления (менеджеров), если не будут соблюдены другие необходимые принципы анализа: уместность, достоверность, сравнимость, существенность.

Уместность и достоверность — это два основных качества, определяющих полезность аналитической информации для принятия решения. Информация уместна, если она способна подтвердить или опровергнуть предполагаемое управленческое решение. Иными словами, финансовый анализ должен оказать воздействие на это решение. Ценность анализа заключается в своевременности, которая является важным аспектом уместности и достоверности. Информация достоверна, если она отвечает требованиям правдивости, полноты и нейтральности.

Сравнимость по степени важности занимает такое же место, как уместность и достоверность. Сравнение — один из основных приемов финансового анализа, использующийся для повышения степени полезности аналитических выводов при принятии управленческого решения. Альтернативность выбора зависит от результатов сравнения данных с предшествующими периодами, данными других предприятий, прогнозными данными или планом,

Существенность характеризует уровень ценности аналитических выкладок для решения аналитической задачи. Существенность зависит от совокупности многих факторов, в том числе и от степени владения аудитором технологией проведения анализа. Опытный аналитик широко использует дополнительные аналитические приемы — внешнюю информацию, косвенные свидетельства (например, взаимоотношения предприятия и партнеров), информацию о технической подготовке производства, экспертную информацию и др. В частности, финансовые отчеты не содержат сведений о кадрах предприятия, характере НИОКР, маркетинговых мероприятиях, хотя эти сведения могут помочь аудитору в решении аналитической задачи. Однако главным фактором существенности является способность подробно проанализировать финансовую отчетность предприятия как основную информационную базу анализ Такая информация может быть получена в результате проведения системного исследования финансовых отчетов по научно обоснованной методике.

Перед непосредственным проведением анализа аудитор прежде всего определяет его цель и задачи. Затем он разрабатывает программу анализа, в которой определяются:

методы и приемы анализа, оптимальные для достижения поставленных целей и задач;

информационная база анализа;

критерий при принятии решения в случае выявления необычайных колебаний.

При проведении финансового анализа используются следующие основные методы исследования финансовых отчетов:

горизонтальный (временной) анализ — сравнение каждой позиции отчетности с предыдущим периодом;

вертикальный (структурный) анализ — выявление влияния каждой позиции отчетности на результат в целом, т.е. определение структуры итоговых финансовых показателей;

сравнительный (пространственный) анализ — сопоставление сводных показателей отчетности предприятия с аналогичными показателями конкурентов, межхозяйственный анализ предприятий отрасли, внутрихозяйственный анализ структурных подразделений предприятия;

трендовый анализ — определение тренда, т.е. основной тенденции динамики показателя, избавленной от случайных влияний и индивидуальных особенностей отдельных периодов посредством сравнения каждой позиции отчетности с рядом предшествующих периодов. С помощью тренда прогнозируются возможные значения показателя в будущем периоде, а следовательно, ведется перспективный анализ;

факторный анализ — анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Факторный анализ может быть прямым (собственно анализ), при котором результативный показатель разлагают на составные элементы, и обратным (синтез), при котором по отдельным элементам формируется результативный показатель;

анализ относительных показателей (коэффициентов) — метод анализа на основе расчета отношений между отдельными позициями финансовой отчетности с целью определения взаимосвязи показателей.

Кроме перечисленных основных аналитических методов исследования финансовой отчетности существуют научно обоснованные приемы финансового анализа:

традиционные — сопоставление, сравнение, группировка;

экономико-математические — графический, матричный методы, метод линейного программирования, метод корреляционно-регрессионного анализа, метод теории множеств и др.;

эвристические — методы, основанные на экспертных оценках специалистов, их интуиции, прошлом опыте.

Конкретный метод анализа аудитор выбирает исходя из задач анализа, своего опыта и профессиональной квалификации, объема и состава информационной базы финансового анализа [13, с 313-321 ].

Похожие работы

... членом. Аудиторская организация определяет в общем плане роль внутреннего аудита, а также необходимость привлечения экспертов в процессе проведения аудита. 1.4. Методология финансового анализа в аудите Информация, собранная и проанализированная аудитором в ходе проверки, служит обоснованием выводов аудитора и называется аудиторскими доказательствами. Для сбора доказательств аудитором ...

... показателей: изменение одних показателей может быть следствием изменения других. Например, снижение рентабельности часто связано с ухудшением оборачиваемости активов. В зависимости от поставленных целей финансовый анализ состояния предприятия может быть дополнен другими исследованиями (маркетинговыми, технологическими). Основные методы анализа: · горизонтальный (продольный) или анализ ...

... проверки. Финансовые оценки бухгалтерских отчетов в сжатом и концентрированном виде нужны аудитору как ориентиры. Они выполняют роль подсказки для выбора правильного решения в процессе аудиторской деятельности. Осведомленность аудитора вследствие проведенного финансового анализа придает ему уверенность в своих действиях, помогает правильно спланировать проверку, выявить слабые места в системе ...

... работе проводится экономический анализ предприятия именно с точки зрения внутреннего пользования с целью оперативного и эффективного управления. Глава 2. Анализ финансового состояния предприятия ООО «Мастернет Урал Групп» и его финансовой устойчивости 2.1 ООО «Мастернет Урал Групп» как объект финансового анализа Основной вид деятельности предприятия–строительство, но предприятие также ...

0 комментариев