Навигация

Углубляет международное разделение труда и международное сотрудничество

2. Углубляет международное разделение труда и международное сотрудничество.

Вывоз капитала является одним из важнейших условий сформирования и развития международного разделения труда. Взаимное проникновение капитала между странами укрепляет экономические связи и сотрудничество между ними, способствует углублению международных специализации и кооперации производства.

3. Увеличивает объемы взаимного товарообмена между странами; в том числе промежуточными продуктами, между филиалами международных корпораций, стимулируя развитие мировой торговли.

Играя стимулирующую роль в развитии мировой экономики, международное движение капитала вызывает различные последствия для стран экспортеров и импортеров капитала.

К числу последствий для стран, экспортирующих капитал, можно отнести следующие:

♦ вывоз капитала за рубеж без адекватного привлечения иностранных инвестиций ведет к замедлению экономического развития вывозящих стран;

♦ вывоз капитала отрицательно сказывается на уровне занятости в стране-экспортере;

♦ перемещение капитала за границу неблагоприятно сказывается на платежном балансе страны.

Для стран, ввозящих капитал, положительные последствия могут быть следующими:

♦ регулируемый импорт капитала способствует экономическому росту страны – реципиента капитала;

♦ привлекаемый капитал создает новые рабочие места;

♦ иностранный капитал приносит новые технологии, эффективный менеджмент, способствует ускорению в стране научно-технического прогресса;

♦ приток капитала способствует улучшению платежного баланса страны-реципиента.

В свою очередь, имеются и отрицательные последствия привлечения иное иностранного капитала:

♦ приток иностранного капитала, "подминая" местный капитал, либо пользуясь его бездействием, вытесняет его из прибыльных отраслей. В результате при определенных условиях это может привести к однобокости развития страны и угрозе ее экономической безопасности;

♦ бесконтрольный импорт капитала может сопровождаться загрязнением окружающей среды;

♦ импорт капитала часто связывается с проталкиванием на рынок страны-реципиента товаров, уже прошедших свой жизненный цикл, а также снятых с производства в результате выявленных недоброкачественных свойств;

♦ импорт ссудного капитала ведет к увеличению внешней задолженности страны;

♦ использование международными корпорациями трансфертных цен ведет к потерям страны-реципиента в налоговых поступлениях и таможенных сборах.

Последствия международного движения капитала сказываются, на социально-экономических и политических целях конкретной страны. Естественно, они различны для развитых и слаборазвитых стран, а также стран переходной экономикой. Однако в любом случае нельзя уповать на возможность использования только положительных факторов, отсекая отрицательные, последствия. Государственная политика должна искать компромиссы, выделяя приоритетные факторы в таком сложном и противоречивом процессе, как международная миграция капитала.

Вывоз капитала из России

Не стоит в стороне от процессов международной миграции капиталов и Россия. Каковы ее позиции в вывозе капитала?

Парадоксально, но Россия, прибегая к зарубежным займам, является одним из крупнейших в мире экспортеров капитала. По данным «Круглого стола бизнеса России», в середине 90-х годов общий объем находящихся за рубежом ресурсов, включая вывезенные и инвестированные капиталы, иностранные долги составляют огромную сумму — от 500 до 600 млрд. долл. При этом "экспорт капитала", начавшийся с конца 80-х годов, продолжается.

За рубежом действуют тысячи фирм с российским капиталом. Часть из них была основана там еще в советское время, однако, подавляющее число – в последние годы. По некоторым оценкам объемы инвестиций этих, российских предприятий за рубежом составляют 9—10 млрд. долл. Для сравнения, например, аналогичные капиталовложения США приближаются к 1 трлн. долл., а у Японии и Великобритании они составляют несколько сотен миллиардов долларов.

Российские зарубежные предпринимательские инвестиций размещены преимущественно на Западе, в том числе в оффшорных центрах и налоговых гаванях. Там же преимущественно находятся и зарубежные капиталовложения российских физических и юридических лиц в ссудной форме (т.е. банковские депозиты, средства на счетах других финансовых институтов и т.п.). Часть из них размещена там на короткий срок для осуществления текущих внешнеэкономических операций. Их величина оценивается в 25—35 млрд. долл.

Вывоз капитала из России осуществляется двумя путями: законным путем и незаконными способами, принявшими форму «бегства капитала».

Легальный способ вывоза капитала базируется на постановлении Совета Министров СССР от 18 мая 1989г. №.412 "О развитии хозяйственной деятельности советских организаций за рубежом". В этой связи к законному вывозу капитала, относятся все государственные и негосударственные предприятия, созданные в соответствии с этим постановлением и внесенные в Государственный реестр зарубежных предприятий создаваемых с российским участием.

К законным способам вывоза капитала можно отнести рост зарубежных активов российских уполномоченных банков. На начало 1994г. они составляли 20 млрд. долл., увеличившись только за 1992 год на 4 млрд. долл. Например, в 1994г. банк "Менатеп" приобрел двадцати процёнтный пакет акций в акционерном капитале группы компаний "Валмет", выкупив часть пакета долевого участия американского банка "Риггснэншил Бэнк оф Вашингтон".

Основная масса частного капитала из России вывозится в рамках так называемого "бегства капитала". Оно началось в 1989г., когда правительство СССР приняло решение о предоставлении предприятиям, объединениям и организациям права прямого выхода на внешние рынки. Процесс оттока капитала из России активизировался с 1990г. Для того чтобы представить, какие потери в результате этого процесса несет Россия, можно привести такие цифр ежегодная утечка капитала оценивается в 12—24 млрд. долл. (по некоторым оценкам до 50 млрд. долл.). Для сравнения: весь экспорт нефтепродуктов, за 1955г. составил 12,3 млрд. долл.

В настоящее время утечка капитала стала, принимать весьма изощренные формы, не всегда поддающиеся контролю, в рамках действующего, законодательства. Этот процесс, в частности, включает в себя:

1. Не переведенную в Россию экспортную выручку. Только в 1992г. ее объем составил около 4,6 млрд. долл. В 1994г, невозврат экспортной выручки составил 2 млрд. долл. Наибольшие недопоступления в федеральный бюджет отмечены по таким видам товаров, как нефть, нефтепродукты и цветные металлы.

2. Занижение экспортных и завышение импортных цен, особенно активно используемых в бартерных сделках.

3. Осуществление авансовых платежей под импортные контракты без последующей поставки товара и зачисления валюты на зарубежные счёта российских резидентов. Утечку валюты на импортных операциях эксперты оценивают в 3–4 млрд. долл. в год.

4. В результате недобросовестных бартерных операций из России ежегодно утекает около 1 млрд. долл.

5. Контрабандный вывоз СКВ и другие ухищрения.

В понятие утечка, капиталов некоторыми экономистами предлагается включать, также упущенную выгоду для российской: экономики, в рамках внешнеторговых операций, а также иностранную валюту, во внутреннем обороте российской экономики. "Бегство капиталов" учитывается в платежном балансе по статье "Пропуски и ошибки".

Бегство капитала характерно для стран с галопирующей инфляцией, высокими налогами и политической нестабильностью. Всё это характерно для России. К этим причинам можно добавить факторы недоверия государству, отсутствие льгот и стимулов для хранениями инвестирования капиталов внутри страны.

"Убегая" из России, частный капитал вывозится за рубеж не столько по классическим причинам, сколько из-за стремления его владельцев поместить его в более стабильной экономике, без опасности быть экспроприированным. Одновременно, памятуя о значительной степени криминализации нашего общества в 90-ге годы, следует отметить, что немалую часть "бегства капитала" составляют средства, нажитые незаконным путем, вывоз которых за рубеж является одним из способов их "отмывания". Этот процесс характерен не только для России, но и для многих стран, где имеются значительные криминальные структуры.

Правительство России пытается ограничить, взять под контроль процесс утечки капитала за рубеж, превратить его в канализируемый, контролируемый вывоз капитала.

Контроль за движением валютных средств — это, в первую очередь, контроль над банковскими учреждениями, осуществляющими операции по их переводу. Такое движение за пределы России может осуществляться в двух формах: наличной и безналичной. Первая, форма — это компетенция таможенных органов, вторая — преимущественно Центробанка России. Важно также, чтобы средства российских предприятий и организаций находились на счетах именно российских банков. Если они уйдут на счета зарубежных банков (а именно это сейчас и происходит), то окажутся вне досягаемости российских контролирующих органов.

Следует иметь в виду, что любая система контроля и регулирования должна быть комплексной и внедряться целиком, чтобы не образовать новых прорех и дыр для утечки капитала.

В рамках создания комплексной системы по предотвращению или значительному сокращению "бегства капитала" предлагаются следующие меры. Прежде всего, умение государственного регулирования российских зарубежных инвестиций, направление их в наиболее прибыльное, благоприятное в инвестиционном отношении странах, зоны, регионы, например, страны СНГ, свободные экономические зоны, Азиатско-Тихоокеанский регион. Целесообразность инвестиций Российских фирм за рубежом должна определяться общегосударственными интересами и приоритет должен отдаваться развитию внутреннего российского производства.

Ограничение процесса «бегства капитала» может осуществляться путем применения следующих конкретных мер:

1. единого таможенного контроля за репатриацией выручки от экспорта и импорта товаров и услуг; особого контроля за бартерными операциями;

2. лицензирование вывоза капитала;

3. инвентаризации российских инвестиций за рубежом, выяснения действительного числа предприятий и объемов капитальных вложений.

Значение административных мер нельзя преувеличивать, так как победительными мотивами деятельности предприятий за рубежом является экономический интерес, а именно он определяет направление и характер движения капитала. Стратегической мерой по сокращению «бегства капитала» за рубеж должно стать создание такого инвестиционного климата в России, который стал бы привлекательным как для внутренних российских капиталов, так для зарубежных инвестиций, ищущих прибыльного применения.

Похожие работы

... , которые давали бы возможность нашей стране обеспечить достаточный уровень стабильности экономики и благополучия населения. По мнению различных ученных, существуют следующие пути эффективной интеграции Украины в мировое хозяйство: 1. Определение специфических сфер сотрудничества со странами других континентов. Данное сотрудничество должно осуществляться на отраслевой основе, а особенно в научно- ...

... , экономическое сотрудничество. 5. Валютно – финансовые, кредитные отношения. Важная роль принадлежит кредитам, предоставляемым зарубежным партнерам через мировой рынок ссудных капиталов. Под внешнеэкономической деятельностью государства следует понимать целенаправленную и комплексную программу действий законодательной и исполнительной властей по развитию и повышению эффективности всей ...

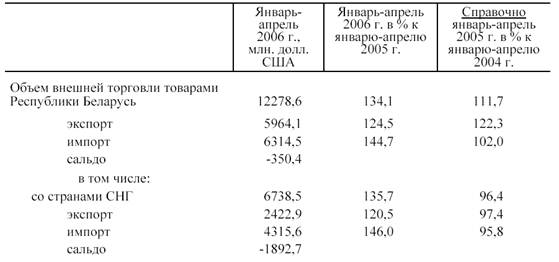

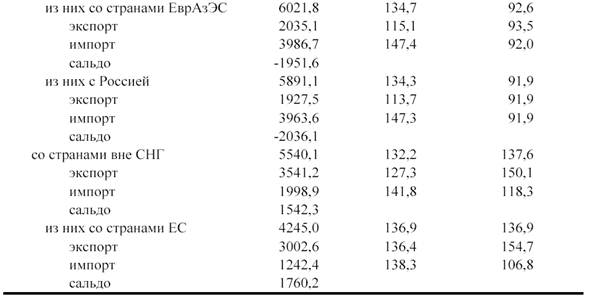

... медицинские товары, электротехнику, продовольственные товары, которые в Беларуси не производятся. Жизнь в стране станет просто дешевле в силу того, что рынок будет конкурентен [2]. Заключение Внешнеэкономическое сотрудничество Республики Беларусь – это основа формирования позитивного имиджа страны. Беларусь имеет авторитет, достойный статус на мировой арене. Сегодня, как свидетельствует ...

... их повсеместное внедрение в практику. Это не только позволило бы обеспечивать содружеству громадную экономию ресурсов, но и содействовало бы существенному упрочению его технологических позиций в современном мировом хозяйстве. Даже весьма укрупненная оценка объема технических новинок показывает крупнейший масштаб резервов, заложенных в их собственном инновационном потенциале. На современном этапе ...

0 комментариев