Навигация

Элемента дохода от финансовых актива

2 элемента дохода от финансовых актива.

Доход от приращения стоимости.

Доход от получения дивидендов.

Доход, исчисленный в процентах к первоначальной стоимости актива, называется доходностью актива.

Риск, как и доход, можно измерить и оценить. В зависимости от того, какая методика исчисления риска, меняется и его значение.

Существуют две основные методики оценки риска:

Анализ чувствительности конъюнктуры.

Анализ вероятности распределения доходности.

Сущность первой методики заключается в исчислении размаха вариации R доходности актива, исходя из пессимистической доходности Dn., наиболее вероятной Db и оптимистической Do.

R=Do-Dn (24)

Сущность второй методики заключается в построении вероятностного распределения значений доходности и расчете стандартного отклонения от средней доходности и k вариации, которые и рассматриваются как степень риска актива.

Чем выше k вариации, тем более рисковым является данный вид актива.

Делаются прогнозные оценки значений доходности Ki и вероятность их осуществления Pi.

Рассчитывается наиболее вероятная доходность Rb по формуле:

Kb =S Ki *Pi.

(26)

Рассчитывается стандартное отклонение:

![]()

(27)

Рассчитывается коэффициент вариации:

V = Oc /Kb

(28)

Определение оптимального срока реинвестирования вложенных средств.

Для максимальной отдачи средств, вложенных в тот или иной актив, следует знать, когда желательно его продать и заменить новым. Можно несколько упростить эту задачу, рассмотрев реинвестирование в один и тот же вид активов (например, в ГКО). Определение оптимального срока держания облигации при критерии максимума эффективной доходности и является целью метода. Допущением является условие равномерного роста цены облигации до погашения. Если К -величина расходов на операцию реинвестирования, отнесенная к номиналу облигации, П - среднедневной потенциал роста до погашения, а Т - период оптимального реинвестирования, то максимизируемая функция будет иметь вид:

![]()

(29)

где 90 - период реинвестирования, взятый для удобства равным «сроку жизни»облигации.

Решив систему из двух уравнений, в которой первая производная данной функции равна нулю, а вторая -меньше нуля, получим уравнение, при подстановке в которое соответствующих параметров П и К будет получен оптимальный период реинвестирования. Для расчета показателя относительной эффективной доходности достаточно подставить полученное значение Т в целевую функцию и произвести несложные вычисления. Эта операция может быть автоматизирована как в стадии нахождения производной, так и расчета Т и показателя эффективной доходности. Эту математическую модель можно также успешно использовать (конечно, в несколько видоизмененной форме) для определения горизонта инвестирования в другие виды активов (акции, КО и др.).

Выбор оптимальных стратегий инвестора на основании анализа доходности ценных бумаг

Здесь будет более подробно рассмотрено принятие инвестором решений по управлению портфелем на основании анализа вышеуказанного показателя. Эффективная доходность рассчитывается по формуле:

![]()

(30)

где Р- реальная цена ценной бумаги, например облигации;

а - время до погашения, дней.

Реальная цена определяется с учетом потерь при покупке облигации.

На практике в целях рационального формирования переменного портфеля требуется решить задачу прогнозирования, чтобы выбрать тот выпуск, который даст максимальную доходность за ближайший период реструктуризации, и перераспределить ресурсы в этот выпуск, учитывая наличие потерь при переводе средств из одного выпуска в другой. Постановка и решение данной задачи должны осуществляться постоянно по мере обновления данных. Для решения этой задачи необходимы как минимум два элемента. Во-первых, это критерий, на основании которого принимается решение о переводе средств из одного актива в другой. Во-вторых, алгоритм вычисления относительных объемов перевода ресурсов из выпуска в выпуск.

Будет вполне логичным в качестве такого критерия воспользоваться показателем ЭД. В этом случае структура портфеля должна меняться в пользу выпуска, обладающего более высокой ЭД:

![]()

(31)

где Rmin - пороговое значение ЭДП в долях единицы, при котором становится целесообразно проводить операцию перевода. Величина Rmin выбирается самим инвестором.

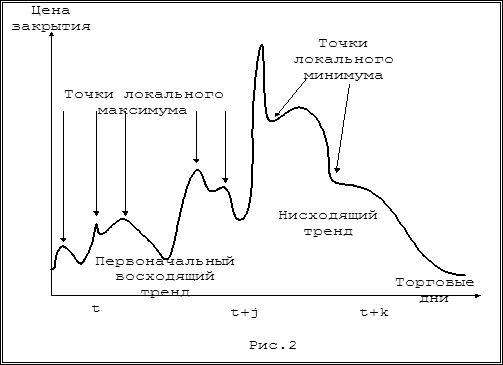

Если ввести в модель временную составляющую, то становится очевидным, что наиболее рациональным является перевод средств в такой момент Т*, при котором относительная разность ЭД достигает локального максимума. Следовательно, для определения оптимальных объемов обмена ресурсами между выпусками в текущий момент необходимо сравнивать относительную разность ЭД выпусков с максимально допустимой разностью ЭД по оценке инвестора.

Для того, чтобы более точно ориентироваться в обстановке на рынке ценных бумаг и представлять себе тенденции изменения их курсовой стоимости, можно в качестве инструмента прогнозирования использовать различные статистические пакеты, такие как STATGRAF, DAEZ и другие. Прогноз, пусть даже и приблизительный, зачастую позволяет принимать более эффективные решения.

Рассмотрим решение одной из простейших задач прогнозирования. Предположим, у нас имеются котировки по серии КО за определенный временной интервал. Проведя аппроксимацию, получим функцию уравнения регрессии с минимальной ошибкой. Чтобы проверить, соответствует ли данная функция реальной зависимости, рассчитаем прогноз курсовой стоимости на дату погашения. В случае значительных отклонений от реальной величины берется другой вид зависимости с небольшой ошибкой. Если прогнозное значение близко к реальному, берется этот вид зависимости и используется для прогнозирования курса на более коротких временных интервалах. Следует отметить, что ошибка такого прогноза обычно велика и следует достаточно осторожно подходить к применению его результатов.

Оптимизация портфеля ценных бумаг на основе современной теории портфеля

Для принятия инвестиционного решения необходимо ответить на основные вопросы: какова величина ожидаемого дохода, каков предполагаемый риск, насколько адекватно ожидаемый доход компенсирует предполагаемый риск.

Помочь решить эти проблемы позволяет современная теория портфеля, основателям которой являются Гарри Марковиц. Эта теория исходит из предположения, что инвестор располагает определенной суммой денег для осуществления инвестиций на определенный период времени, в конце которого он продает свои инвестиции и либо истратит деньги, либо реинвестирует их.

Необходимо обратить внимание на то, что все приводимые примеры и выводы предполагают существование так называемого "эффектного рынка", который характеризуется следующими чертами: информацией, доступной для инвесторов разумными затратами по сделкам, условиями, равными для всех,

Эффективно функционирующий рынок может выступить в трех формах:

слабая форма: цены на акции полностью отражают всю информацию, заложенную в модели изменения цены за предшествующие периоды;

полусильная форма: цены на акции отражают не только ту информацию, которая относится к прошлому периоду, но и другую соответствующую публикуемую информацию;

сильная форма: доступна любая, поступающая на рынок информация, включая даже внутреннюю информацию компании.

Еще раз уточним, что под риском понимается вероятность недополучения дохода по инвестициям. Показатель "ожидаемая норма дохода" определяется по формуле средней арифметической взвешенной:

![]()

,где (32)

![]() — ожидаемая норма дохода;

— ожидаемая норма дохода;

ki- норма дохода при i-том состоянии экономики;

Pi- вероятность наступления i-го состояния экономики;

n- номер вероятного результата.

При этом под доходом понимается что общий доход, полученный инвестором за весь период владения ценной бумагой (дивиденды, проценты плюс продажная цена), деленный на покупную цену ценной бумаги. Таким образом, для акции он равен:

( D1 + P1 )/Ро , (33)

а для облигации

(I1+P1)/Po ,где (34)

D1- ожидаемые дивиденды в конце периода,

I1 -ожидаемые процентные платежи в конце периода,

Ð1 - ожидаемая цена в конце периода (продажная цена),

Ро - текущая рыночная цена или покупная цена.

Например, если ожидается, что стоимость акции, продающейся в настоящий момент 50$ , к концу года повысится до 60$ , а ежегодные дивиденды в расчете на 1 акцию составят 2., 5% , то

(D1+P1)/Po=(2,5+60)/50*100=125%

Для примера рассчитаем ожидаемую норму дохода по акциям 2-х компаний А и В

Таблица 4. Расчет ожидаемой нормы дохода

| Состояние экономики | Вероятность | Норма дохода по инвестициям по акциям | |

| A | B | ||

| Глубокий спад | 0,05 | -3,0 | -2,0 |

| Небольшой спад | 0,2 | 7,0 | 8,0 |

| Средний рост | 0,5 | 11,0 | 14,0 |

| Небольшой подъем | 0,20 | 14,0 | 16,0 |

| Мощный подъем | 0,05 | 21,0 | 26,0 |

| Ожидаемая норма дохода | 10,6 | 13,0 |

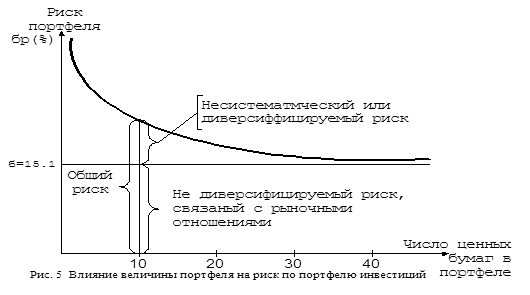

Для измерения общего риска, как было рассмотрено в предыдущем параграфе, используется ряд показателей из области математической статистики. Прежде всего, это показатель вариации, который измеряет нормы дохода. Еще раз напомним, что для расчета вариации дискретного распределения (т. е. прорывного с конечным числом вариантов), используют формулу

(35) ,

где V - вариация.

Таким образом, вариация - это сумма квадратных отклонений от средневзвешенной величины ожидаемой нормы дохода - взвешенных по вероятности каждого отклонения. Поскольку вариация измеряется в тех же единицах, что и доход, но âîзâеденных квадрат (т.е. в процентах, возведенных в квадрат), очевидно, что оценить экономический смысл вариации для инвесторов затруднительно. Поэтому в качестве альтернативного показателя риска (отклонения от ожидаемой нормы дохода) обычно используют показатель "стандартная девиация" или среднее отклонение, являющееся квадратным корнем вариации:

![]()

![]() (36)

(36)

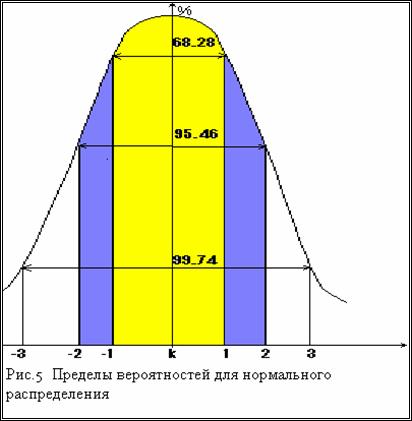

Стандартная девиация - это среднее квадратичное отклонение от ожидаемой нормы дохода. По акциям А стандартная девиация составит 5.2% . Тогда в случае нормального (симметричного) распределения дохода по данному проекту по теории вероятностей в 68 из 100 случаев (точнее, с вероятностью 68,26%)будущий доход окажется между 7,8% ![]() и 18,2%

и 18,2% ![]() .

.

Вероятность того, что доход по данным акциям окажется в пределах между 2,6 ![]() и 23,4%

и 23,4%![]() составит 95,46%

составит 95,46% ![]() . В общем виде, пределы вероятностей для нормального распределения показаны на графике

. В общем виде, пределы вероятностей для нормального распределения показаны на графике

Одним из возможных методов выбора вариантов инвестирования с учетом фактора риска являются применение так называемых правил доминирования. Эти правила, основываются на предпосылке, что средний рациональный инвестор стремится избежать риска, т.е. соглашается на дополнительный риск только в том случае, если это обещает ему повышенный доход. Правила доминирования позволяют выбрать Финансовый инструмент, обеспечивающий наилучшее соотношение дохода и риска. Они состоят в следующем:

Похожие работы

... по государственным ценным бумагам и появлением Эмитентов, которых можно отнести к российским “blue chips” денежные средства были направлены на операции с корпоративными акциями. Управление портфелем ценных бумаг в компании осуществляется на основе методов технического анализа с применением компьютерной программы MetaStock 6.5 фирмы Equis, которая позволяет анализировать получаемую информацию о ...

... в помещении соответствуют общепринятым нормам, работающему обеспечены комфорт и благоприятные условия труда. Заключение В данном дипломном проекте произведено формирование портфеля ценных бумаг акционерного коммерческого банка «Дорожник». Процесс формирования и оптимизации включал в себя следующие этапы: Исследован теоретический материал по инвестиционному процессу, ценным бумагам и портфелю ...

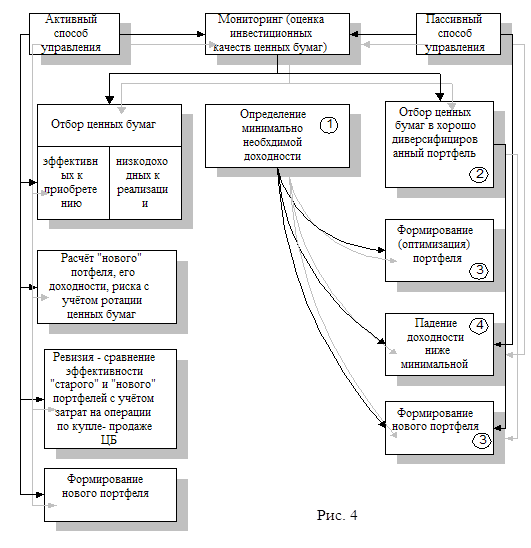

... . Формируют свой инвестиционный портфель спекулятивными ценными бумагами низкого качества с колеблющимся курсом, пытаются играть на изменении курса национальной валюты. 2. Управление портфелем ценных бумаг 2.1. Мониторинг портфеля Под управлением понимается применение к совокупности различных видов ценных бумаг определенных методов и технологических возможностей, ...

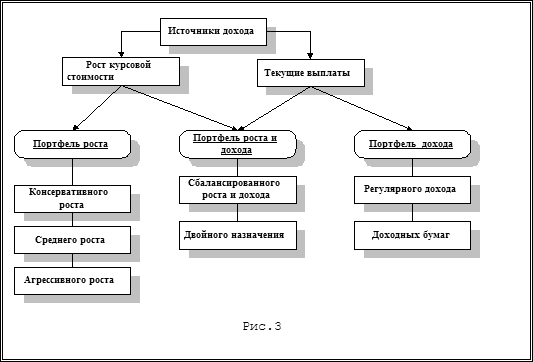

... II Управление портфелем ценных бумаг Портфельные инвестиции связаны с формированием портфеля и представляют собой диверсифицированную совокупность вложений в различные виды финансовых активов. Портфель ценных бумаг– собранные воедино различные инвестиционные финансовые ценности, служащие инструментом для достижения конкретной инвестиционной цели вкладчика. Формируя портфель, инвестор исходит ...

0 комментариев