Навигация

1.2 Виды налогов.

Налоги делятся на разнообразные группы по многим признакам. Они классифицируются:

n прямые и косвенные (по характеру налогового изъятия);

n федеральные, региональные, местные (по уровням управления);

n налоги с юридических и физических лиц (по субъектам налогообложения);

n пропорциональный, прогрессивный и регрессивный (в зависимости, какую долю дохода платит налогоплательщик с высоким доходом);

n по целевому назначению налога (общие, специальные).

В зависимости от использования налоги бывают общие и специфические (или целевые). Общие налоги используются на финансирование расходов государственного и местных бюджетов без закрепления за каким-либо определенным видом расходов.

Специальные налоги имеют целевое назначение (отчисления на социальные нужды, отчисления в дорожные фонды, транспортный налог и т.д.).

Рис.1 Прогрессивный, пропорциональный и регрессивный налоги.

|

Пропорциональный налог

Y

Регрессивный налог

| |

Y - доход

Налог называется пропорциональным, прогрессивным, или регрессивным в зависимости от того, какую долю дохода платит налогоплательщик с высоким доходом.

Налог считается: прогрессивным, если с увеличением дохода доля налога в общем, доходе возрастает; пропорциональным, если сумма налога представляет собой постоянную долю дохода; и регрессивным, если бремя налога относительно тяжелее для семей с низкими доходами, чем для богатых семей.

Регрессивный налог характеризуется взиманием более высокого процента с низких доходов и меньшего процента с высоких доходов. Это такой налог, который возрастает медленнее, чем доход.

Пропорциональный налог, забирает одинаковую часть от любого дохода (единая ставка для доходов любой величины).

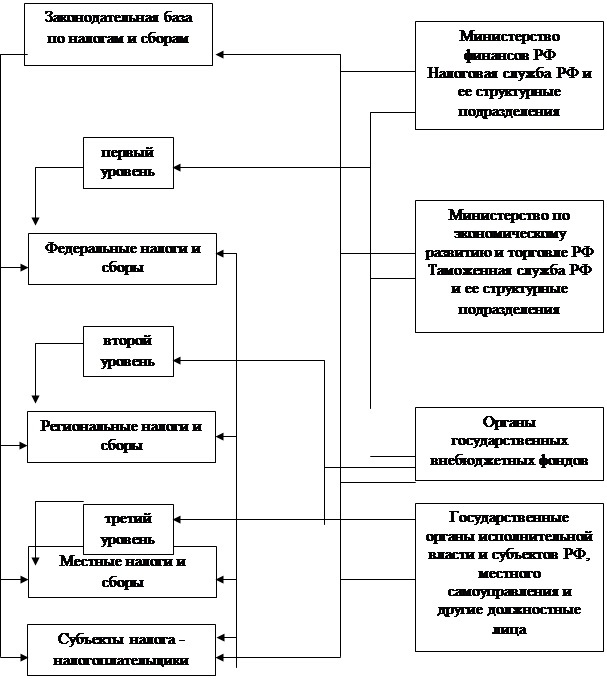

Состав налогов отечественной налоговой системы можно классифицировать, объединив группы налогов по следующим признакам:

* объект обложения,

* особенности ставки,

* полнота прав соответствующих бюджетов в использовании поступающих налоговых сумм

* и другие.

Существующие налоги в зависимости от подходов к их классификации можно подразделить на несколько видов: республиканские (общегосударственные); прямые и косвенные; самостоятельные и дополнительные; постоянные (обычные) налоги и чрезвычайные (временные); основные и добавочные налоги; налоги на юридические и физические лица и т.д. При этом сказать, что самая широкая классификация по методу установления все налоги подразделяет на группы. Это прямые и косвенные.

Прямые налоги - налоги, которые непосредственно связаны с результатом хозяйственно-финансовой деятельности, оборотом капитала, увеличением стоимости имущества, ростом рентной составляющей. Прямые налоги прямо пропорциональны платежеспособности.

Преимущество прямых налогов состоит в том, что их легче приспособить к определенным условиям - размеру семьи, доходу, возрасту, и, в более общим смыслом - платежеспособности. К числу прямых налогов относятся: подоходный налог, налог на прибыль, ресурсные платежи, налоги на имущество, владение и пользование которыми служат основанием для обложения.

Прямые налоги трудно перенести на потребителя. Из них легче всего дело обстоит с налогами на землю и на другую недвижимость: они включаются в арендную и квартирную плату, цену сельскохозяйственной продукции.

Косвенные налоги - это налоги, которые являются надбавкой к цене или определяются в зависимости от размера добавленной стоимости, оборота или продаж товаров, работ, услуг.

Косвенные налоги вытекают из хозяйственных актов и оборотов, финансовых операций (налог на добавленную стоимость - НДС, таможенная пошлина, налог на операции с ценными бумагами и др. налоги.).

Косвенные налоги переносятся на конечного потребителя в зависимости от степени эластичности спроса на товары и услуги, облагаемые этими налогами. Чем менее эластичен спрос, тем большая часть налога перекладывается на потребителя. Чем менее эластично предложение, тем меньшая часть налога перекладывается на потребителя, а большая уплачивается за счет прибыли. В долгосрочном плане эластичность предложения растет, и на потребителя перекладывается все большая часть косвенных налогов.

Косвенные налоги называют еще безусловными, потому что они ни связаны непосредственно с доходом налогоплательщика и взимаются вне зависимости от конечных результатов деятельности, получения прибыли.

В случае высокой эластичности спроса увеличение косвенных налогов может привести к сокращению потребления, а при высокой эластичности предложения - к сокращению чистой прибыли, что вызовет сокращение капиталовложений или перелив капитала в другие сферы деятельности. Прямые налоги распространяются на стадии производства и реализации продукции, а косвенные - большей степени регулируют процессы распределения и потребления. Поэтому принято считать, что прямые налоги - это налоги на доходы, а косвенные на расходы, что они в большей мере относятся к стадии потребления в условиях равновесной экономики.

Похожие работы

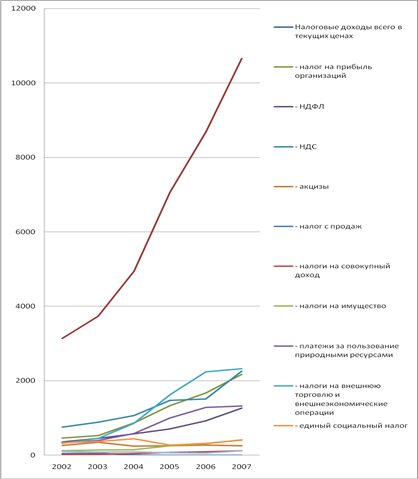

... , пенсионное обеспечение и социальные нужды. Недофинансирование внебюджетных социальных фондов может негативно сказаться указанных выше направлениях. Глава 3. Совершенствование налоговой системы РФ 3.1 Основные итоги реформирования налоговой системы РФ Налоговая реформа в России продолжается уже более пятнадцати лет. Были и положительные, были и отрицательные результаты этой реформы. ...

... в виде декларации. За правильностью уплаты налогов следит налоговая инспекция, главная обязанность которой — сбор налогов и других обязательных платежей в бюджет. 2 ПУТИ РЕФОРМИРОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РФ 2.1 Направления налоговой реформы Основы налоговой системы будут определяться новым Налоговым Кодексом РФ. Надо сказать, что ряд принципиальных положений проекта Налогового Кодекса ...

... роль, особенно в период перехода российской экономики на рыночные отношения, а также препятствует инвестициям как отечественным, так и иностранным. §3. Реформирование налоговой системы Российской Федерации Одним из приоритетных направлений реформирования российской экономики на сегодняшний день является реформирование сложившейся системы налогообложения. Налоги являются одним из основных ...

... и отмена налогов, сборов, пошлин и других платежей, а также льгот их плательщикам осуществляется высшим органом законодательной власти и в соответствии с вышеуказанным кодексом. Налоговая система Российской Федерации разделяет налоги на 3 вида: Федеральные; Республиканские налоги и сборы республик в составе РФ, национально - государственных и административных образований, устанавливаемые ...

0 комментариев