Навигация

Налог на операции с ценными бумагами

2.4. Налог на операции с ценными бумагами.

Налог на операции с ценными бумагами был введен в российскую налоговую систему, как большинство других налогов, с 01.01.92. Налог на операции с ценными бумагами является федеральным налогом, и вся сумма средств от его сбора зачисляется в доход федерального бюджета.

На протяжении всего периода действия этого налога в него неоднократно вносились изменения и дополнения. Наиболее существенным изменением было исключение налогообложения купли-продажи ценных бумаг. Фактически в настоящее время налог на операции с ценными бумагами сводится к налогообложению только в процессе регистрации проспектов эмиссии ценных бумаг.

Налоговый кодекс РФ не предполагает сохранение данного налога как самостоятельного, поэтому после принятия и введения второй части Налогового кодекса РФ в полном объеме данный налог будет отменен, а большая часть тех элементов, которые сегодня подпадают под обложение им, будут, вероятно, включены в базу обложения государственной пошлиной.

Плательщиками налога на операции с ценными бумагами являются юридические лица – эмитенты ценных бумаг.

Объектом налогообложения признается номинальная сумма выпуска ценных бумаг, заявленная эмитентом при регистрации проспекта эмиссии.

Возникновение объекта налогообложения связано не просто с выпуском ценных бумаг, а с фактом регистрации этого выпуска. Это означает, что налог на операции с ценными бумагами распространяется только на эмиссионные бумаги. В соответствии с Федеральным законом «О рынке ценных бумаг» к эмиссионным относятся ценные бумаги, обладающие одновременно признаками:

закрепления совокупности имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных этим Законом норм;

размещения выпусками;

равных объемов и сроков осуществления прав внутри полного выпуска вне зависимости от времени приобретения ценной бумаги.

Согласно этому при выпуске организацией товарного векселя налог на операции с ценными бумагами уплачиваться не должен, поскольку вексель не является эмиссионной ценной бумагой и его выпуск не должен регистрироваться.

Однако не всегда при регистрации проспекта эмиссии ценных бумаг законом требуется уплатить налог на операции с ценными бумагами.

Так, не является объектом налогообложения номинальная сумма выпуска ценных бумаг АО:

осуществляющих их первичную эмиссию (в процессе учреждения АО);

увеличивающих уставный капитал на величину переоценок основных фондов, проводимых по решению Правительства РФ;

конвертируемых в акции АО, к которому осуществляется присоединение, не превышающая размера уставного капитала присоединяемого общества;

при образовании АО в результате реорганизации в форме слияния, разделения или выделения акционерных обществ;

при консолидации или дроблении размещенных ранее акций без изменения размера уставного капитала АО;

при конвертации размещенных ранее акций в акции другого типа без изменения уставного капитала;

в случае уменьшения АО уставного капитала путем уменьшения номинальной стоимости акций.

Освобождение от уплаты налога характерно в основном для случаев, когда эмиссия ценных бумаг не связана с увеличением уставного капитала и проводится для замены ценных бумаг одних видов другими или ценных бумаг одного общества ценными бумагами другого.

Исключение составляют лишь первые две позиции. Освобождаются от уплаты налога на операции с ценными бумагамиорганизации в процессе первичной эмиссии, то есть непосредственно в процессе образования АО, а также когда увеличение уставного капитала является следствием переоценки основных фондов, то есть практически не связано с реальным или физическим наращиванием капитала.

Ставка налога на операции с ценными бумагами составляет 0,8% номинальной суммы их выпуска.

Налог на операции с ценными бумагами уплачивается при регистрации проспекта эмиссии ценных бумаг. Сумма налога уплачивается налогоплательщиком одновременно с представлением документов на регистрацию эмиссии. Если в результате рассмотрения документов в регистрации проспекта отказано, то налог налогоплательщику не возвращается.

Источник уплаты налога на операции с ценными бумагами – чистая прибыль предприятия, остающаяся у него после уплаты налога на прибыль.

Заключение

Налоговая система — один из главных элементов рыночной экономики. Она выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов социального и экономического развития. Поэтому необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

В новой налоговой системе, исходя из Федерального устройства России в отличие от предыдущих лет, более четко разграничены права и ответственность соответствующих уровней управления (Федерального и территориального) в вопросах налогообложения. Введение местных налогов и сборов, как дополнение перечня действующих Федеральных налогов, предусмотренное законодательством, позволило более полно учесть разнообразные местные потребности и виды доходов для местных бюджетов.

И все же новое налоговое законодательство не в полной мере подходит к новым условиям. Его основные недостатки следующие: излишняя уплотненность, запутанность, наличие большого количества льгот для различных категорий плательщиков, не стимулирующих рост эффективности производства, ускорение научно-технического прогресса, внедрение перспективных технологий или увеличение выпуска товаров народного потребления. Действующее законодательство фактически закрыто по отношению к мировому, не стимулирует привлечение в народное хозяйство иностранных инвестиций. Мировой опыт свидетельствует, что налоговое законодательство — не застывшая схема, оно постоянно изменяется, приспосабливается к воспроизводственным процессам, рынку.

Нестабильность наших налогов, постоянный пересмотр ставок, количества налогов, льгот и т. д. несомненно играет отрицательную роль, особенно в период перехода российской экономики к рыночным отношениям, а также препятствует инвестициям как отечественным, так и иностранным. Нестабильность налоговой системы на сегодняшний день — главная проблема реформы налогообложения.

Жизнь показала несостоятельность сделанного упора на чисто фискальную функцию налоговой системы: обирая налогоплательщика, налоги душат его, сужая тем самым налогооблагаемую базу и уменьшая налоговую массу. Выдвигаемые реформаторские предложения касаются в лучшем случае отдельных элементов налоговой системы. Предложений же о принципиально иной налоговой системе, соответствующей нынешней фазе переходного периода, практически нет. И это не случайно, так как оптимальную налоговую систему можно развернуть только на серьезной теоретической основе, которой в России еще нет...

Несомненно, вся эта неразбериха с налогами приводит к нестабильному положению в нашей экономике и еще больше усугубляет экономический кризис. Несомненно, для выхода из кризисного состояния необходимо одним из первых шагов наладить налоговую систему страны.

Список литературы

Налоговый кодекс Российской Федерации: Части первая и вторая – М.: Юрайт-М, 2001. – 276 с.

Налоги и налогообложение в России: Учебник для вузов/ Лыкова Л.Н. – М.: Издательство БЕК, 2001. – 384 с.

Налоги и налогообложение: 3-е издание./ Под ред. М.В. Романовского. – СПб.: «Питер», 2002. – 576 с.

Экономика предприятия: Учебник для вузов/ Под ред. проф. В.Я. Горфинкеля. – 3-е издание. – М.: ЮНИТИ-ДАНА, 2002. – 718 с.

Бюджетная система России: Учебник для вузов/ Под ред. проф. Г.Б. Полякова. – М.: ЮНИТИ-ДАНА, 2000. – 550 с.

20

Вывод.

Составив таблицы для расчета сметы затрат, калькуляции себестоимости продукции и расчета прибыли предприятия, я могу сделать следующий вывод: организация ОАО «Автоматик Сервис» является прибыльной организацией и не несет убытков, а точнее исправно платит налоги.

Данная организация получила чистую прибыль в размере 385177,808 рублей и решила направить ее на:

вложение 35% чистой прибыли и всей суммы амортизационных отчислений в развитие производства (капитальные вложения);

15% направить в Резервный фонд, созданный на случай прекращения деятельности и покрытия кредиторской задолженности;

10% на повышение квалификации работников (выездное обучение, курсы по подготовке специалистов);

15% на технологическое оснащение предприятия более усовершенствованной техникой, что в дальнейшем может повысить производительность предприятия на более высокий уровень;

15% на повышение заработной платы работникам, выплату премий и поощрений;

10% на внутреннее улучшение обстановки на предприятии.

28

Министерство образования Российской Федерации

Санкт-Петербургский государственный инженерно-экономический университет

Филиал СПбГИЭУ в г. Апатиты

Кафедра: экономической теории

Дисциплина: экономика предприятия

Преподаватель доц. Иванова М.В.

преп. Цай Е.Л.

Курсовая работа

Формирование и распределение прибыли предприятия в современных условиях хозяйствования

Тема: Система налогообложения в России

Студент Александров А.А.

Группа 00/512

Специальность финансы и кредит

г. Апатиты

2003 г.

Введение в расчетную часть.

Расчеты будут проводиться по ОАО «Автоматик Сервис», основной производственной деятельностью которого является проектирование, монтаж, наладка и техническое обслуживание систем охранно-пожарной сигнализации, автоматического пожаротушения, систем контроля доступа и видеонаблюдения, мини АТС, связь, радиофикация, телевидение.

Организация располагается по адресу

Мурманская область, город Апатиты улица Космонавтов д. 17 офис 25.

тел./факс (815-55)3-05-30

Лиц. МУА № 001742 от 25.08.99; “Мурмансклицензия”

Уставный капитал организации формируется за счет номинальной стоимости акций, проданных акционерам. Ответственность ограничена стоимостью акций. Высший орган управления – собрание акционеров, выдвигающее генерального директора, который является основным держателем акций. Собственниками являются владельцы акций, численность которых неограниченна.

21

Похожие работы

... индивидуальные предприниматели, применяющие упрощенную систему налогообложения (УСНО). Налогоплательщики – организации представляют налоговые декларации по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения (далее – декларация), в налоговые органы по месту своего нахождения. Налогоплательщики – индивидуальные предприниматели представляют налоговые декларации в ...

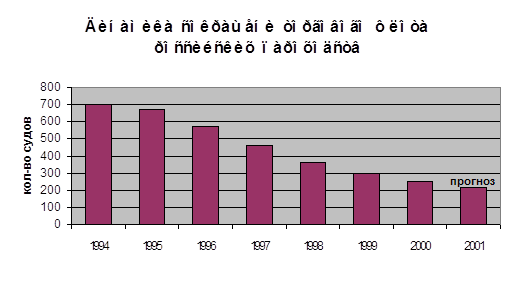

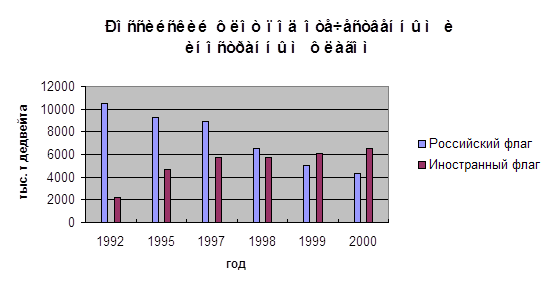

... , согласно которому в этом регистре будет обеспечено для японских судовладельцев значительное сокращение эксплуатационых расходов. Наиболее эффективными из числа существующих вторых регистров стали международные судовые реестры Норвегии и Дании. Российский международный реестр судов. Целью образования Российского международного реестра судов является создание экономических, юридических, ...

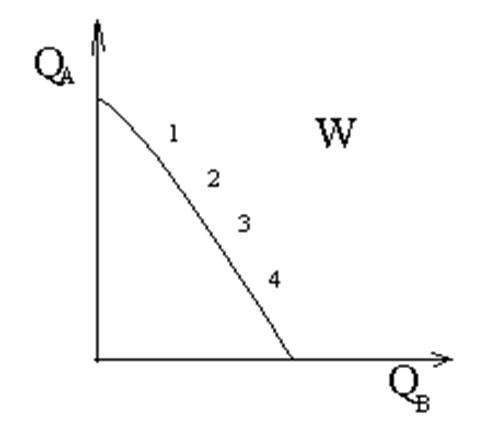

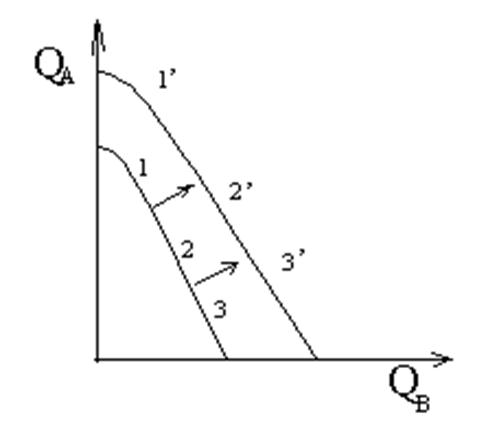

... личная ответственность за поддержание рабочей силы в нормальном состоянии, за правильность принятого решения, за соблюдение условий трудового соглашения. Фундаментальные задачи экономического развития в рассматриваемой экономической системы решаются непосредственно, через цены и рынок. Колебания цен, их более высокий или низкий уровень служат индикатором общественных потребностей. Ориентируясь на ...

... ,00 -11250,00 -65,57 Налог на прибыль 0,00 0,00 0,00 Чистая прибыль 17157,00 5907,00 -11250,00 3. Оптимизация управленческих решений в системе налогообложения МУСП «Мирный» Благоварского района 3.1 Управленческие решения в системе налогообложения Принятие решений, так же как и обмен информацией, - составная часть любой управленческой функции. Необходимость принятия ...

0 комментариев