Навигация

Начисление, уплата и взимание пошлины

6. Начисление, уплата и взимание пошлины.

В статье 117 Таможенного кодекса установлено, что основой для исчисления таможенной пошлины является таможенная стоимость. Таможенная пошлина уплачивается до или одновременно с принятием таможенной декларации.

В соответствии с указанием ГТК от 10 декабря 1996 года № 01-14/1344 "Об уплате таможенных платежей" (зарегистрировано в Минюсте 31 декабря 1996 года, регистрационный номер 1226) таможенные органы производят таможенное оформление товаров только при условии фактического поступления подлежащих уплате сумм таможенных платежей на счета таможенного органа, за исключением случаев, когда плательщику предоставляется отсрочка или рассрочка уплаты таких платежей.

В том случае, если декларант просрочил с подачей таможенной декларации (то есть нарушил норму, содержащуюся в ст. 171 Таможенного кодекса), сроки уплаты таможенной пошлины будут исчисляться со дня истечения срока подачи таможенной декларации. При перемещении через российскую таможенную границу товаров, не предназначенных для коммерческих целей, таможенные пошлины уплачиваются одновременно с принятием таможенной декларации.

Пошлина может уплачиваться как в безналичном порядке, гак и наличными деньгами в кассу таможенного органа в пределах сумм, установленных российским законодательством. При безналичных расчетах в связи с уплатой таможенной пошлины должно соблюдаться действующее банковское законодательство. Все банковские переводы, поступающие на счета таможенного органа, должны быть оформлены в виде платежных поручений или других установленных форм платежных документов.

Подтверждением факта уплаты таможенной пошлины при безналичных расчетах служит экземпляр платежного документа с отметкой банка об исполнении и выписка банка из лицевого счета организации с отражением произведенного платежа. Если таможенная, пошлина уплачивается наличными деньгами в кассу таможенного органа, копия приходного кассового ордера, подтверждающего произведенный платеж, передается в архив таможенного органа, где хранится вместе с первым экземпляром таможенной декларации.

Допускается возможность предоставления отсрочки или рассрочки уплаты таможенной пошлины (ст. 121 Таможенного кодекса). Решение об этом принимается таможенным органом, производящим таможенное оформление, по письменному заявлению плательщика, которое подается в таможенный орган одновременно с грузовой таможенной декларацией. Не предоставляется отсрочка и рассрочка уплаты таможенной пошлины физическим лицам. В отношении юридических лиц этого права лишаются лица, предпринимавшие в прошлом попытку уклониться от уплаты таможенных платежей.

Руководствуясь интересами фискальной политики, таможенные органы максимально ограничивают случаи предоставления отсрочек или рассрочек уплаты таможенных платежей в отношении подакцизных товаров. Во исполнение Указа Президента РФ от 8 мая 1996 года № 685 "Об основных направлениях налоговой реформы в Российской Федерации и мерах по укреплению налоговой и платежной дисциплины" было издано указание ГТК от26 июня 1996 года № 01-14/684, предписывающее таможенным органом не предоставлять с 1 июля 1996 года отсрочки и рассрочки по уплате акцизов на товары, ввозимые на российскую таможенную территорию.

За использование отсрочки или рассрочки уплаты таможенной пошлины взимаются проценты по ставкам, установленным Банком России по предоставленным им кредитам. Проценты за отсрочку уплачиваются одновременно с уплатой таможенных пошлин, по которым предоставлялась отсрочка. Проценты за рассрочку уплачиваются одновременно с внесением периодических платежей.

В статье 122 Таможенного кодекса установлены способы обеспечения уплаты таможенных платежей, представляющие собой специальные меры имущественного характера, которые стимулируют надлежащую (то есть в предусмотренные законом сроки и в определенном законом порядке) уплату таможенных пошлин путем установления дополнительных гарантий удовлетворения финансовых требований государства.

К таким способам обеспечения уплаты таможенных платежей отнесены:

1. залог товаров и транспортных средств.

2. гарантия банка и иного кредитного учреждения, получившего лицензию Банка России на проведение операций в иностранной валюте.

3. внесение причитающихся сумм на депозит таможенного органа.

Отношения залога в таможенной сфере возникают между таможенным органом, выступающим в роли залогодержателя, и лицом, которому предмет залога принадлежит на праве собственности или хозяйственного ведения, — залогодателем и оформляются договором о залоге, заключаемым в письменной форме.

При использовании банковской гарантии для обеспечения уплаты таможенных платежей принципалом будет плательщик таможенной пошлины, бенефициаром — таможенный орган, а гарантами — банки и иные кредитные учреждения, включенные в специальный реестр банков и иных кредитных учреждений, которые могут выступать в качестве гаранта перед таможенными органами (приказ ГТК от 19 сентября 1995 года № 580).

Третьим способом обеспечения уплаты таможенных пошлин является внесение причитающихся сумм на депозит таможенного органа. Приказом ГТК от 22 декабря 1993 года № 594 были утверждены Временные правила обеспечения уплаты таможенных платежей в виде внесения причитающихся сумм на депозит таможенного органа, применяемые к подакцизным товарам, доставляемым во внутренний таможенный орган автомобильным транспортом, в том числе в случае их перевалки с железнодорожного, морского, речного и воздушного транспорта на автомобильный, а также перемещаемым автомобильным транспортом по российской территории в соответствии с таможенным режимом транзита.

Денежные средства, предназначенные для обеспечения уплаты таможенных пошлин в отношении товаров, ввозимых на российскую территорию, вносятся на депозит таможенного органа не позднее десяти календарных дней до предполагаемого дня фактического пересечения товарами российской таможенной границы. Что касается транзитных товаров, то суммы обеспечения должны поступить на депозит таможенного органа до момента фактического пересечения этими товарами российской границы.

Размер денежных средств, необходимых для обеспечения уплаты таможенных платежей, рассчитывается по специальным ставкам обеспечения.

За время задолженности, возникшей в результате неуплаты или просрочки уплаты таможенной пошлины, таможенными органами взыскивается пеня в размере 0,3% суммы недоимки за каждый день просрочки, включая день уплаты или взыскания в бесспорном порядке. При взыскании таможенной пошлины, по которой предоставлялась отсрочка или рассрочка платежа, пеня начисляется на всю сумму недоимки, включающую в себя как саму неуплаченную пошлину, так и проценты за предоставленную по ней отсрочку или рассрочку.

Неуплаченные таможенные пошлины, а также пеня взыскиваются с юридических лиц в течение шести лет с момента образования недоимки, а с физических — в течение трех лет (ст. 24 Закона РФ "Об основах налоговой системы в Российской Федерации").

При обнаружении факта неуплаты (недоплаты) юридическими лицами таможенных платежей, процентов за предоставленную отсрочку или рассрочку и пени отдел таможенных платежей таможенного органа, обнаружившего факт неуплаты (недоплаты), оформляет акт на бесспорное списание суммы недоимки. Акт составляется в пяти экземплярах; первый хранится в таможенном органе, остальные четыре вместе с платежными документами на бесспорное списание направляются в банк где открыт счет плательщика. При получении от таможенных органов инкассовых поручений на списание в бесспорном порядке сумм задолженности по уплате таможенной пошлины банки и иные кредитные учреждения принимают их к обязательному исполнению, не рассматривая по существу возражения плательщиков против указанного списания.

Суммы излишне уплаченных или взысканных таможенных пошлин подлежат возврату по письменному заявлению плательщика, поданному в таможенные органы не позднее одного года с момента уплаты или взыскания таких сумм (ст. 125 Таможенного кодекса). При возврате таможенной пошлины проценты с нее не выплачиваются, суммы не индексируются, а банковская комиссия уплачивается за счет переводимых средств.

Решение о возврате таможенной пошлины принимается заместителем начальника таможенного органа по экономическим вопросам.

На практике возврат таможенной пошлины осуществляется в случае пересчета сумм таможенных платежей из-за корректировки таможенной стоимости товара, изменения ставок таможенной пошлины, налогов и сборов, двойного обложения товаров таможенными налогами, несостоявшейся экспортной поставки; предоставления льгот по уплате таможенных пошлин и др.

Таможенные органы информируют органы Государственной налоговой службы по месту регистрации плательщика обо всех случаях произведенного возврата денежных средств.

В пункте 2 Закона “О таможенном тарифе” закрепляется, что таможенная пошлина вносится в федеральный бюджет. Эта норма впоследствии была повторена в статье 401 Таможенного кодекса: "Средства, полученные от взимания таможенными органами РФ таможенных пошлин, НДС и акцизов, вносятся в федеральный бюджет".

IV. Методы определения таможенной стоимости товара и порядок их применения.Похожие работы

... по линии таможенных органов возникают уже в ходе таможенного оформления с использованием нормативных документов на практике. Так, для Томской таможни была актуальна проблема определения таможенной стоимости бывшего в употреблении оборудования Сибирского химического комбината при его экспорте. Высокотоннажные изделия электротехнической промышленности (мощные трансформаторы и электродвигатели, ...

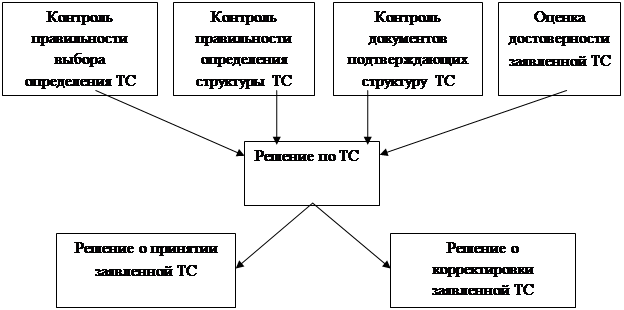

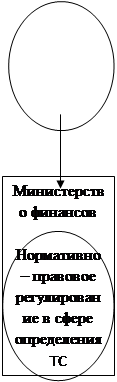

... внешнеторговых сделок и расчетов банков по ним, в соответствии с законодательными актами России. Решение задач по определению таможенной стоимости товаров Таможенная стоимость (ТС) товаров используется для исчисления таможенных платежей для применения мер государственного регулирования внешнеэкономических отношений. Существует унифицированный документ для таможенных целей, ...

... с отражением необходимых записей в соответствующих документах производились должностными лицами таможенных постов самостоятельно[18]. Глава 3. Перспективы применения индикаторов риска в системе контроля таможенной стоимости на примере ДВТУ Целью системы управления рисками, концепция которой утверждена приказом ГТК России №1069 от 26.09.2003 г., является создание современной системы ...

... . При определении таможенной стоимости по резервному методу для подтверждения заявленных сведений декларантом представляются следующие документы: •в зависимости от основы, выбранной для определения таможенной стоимости, — документы, перечисленные в п. 2—4 настоящего приложения; • копии первого (обложка с указанием наименования и даты источника информации) и соответствующих листов нейтральных ...

0 комментариев