Навигация

2. Государственный долг

2.1 Государственный долг и его формы

Государственный долг — это сумма накопленных за определенный период времени бюджетных дефицитов за вычетом имевшихся за это время положительных сальдо бюджета. Различают внешний и внутренний государственный долг.

Отметим, что в России сложился отличный от общемирового подход к такому разделению. Закон РФ "О государственном внутреннем долге Российской Федерации", принятый в 1992 г., закрепил деление государственного долга на внутренний и внешний, проводимое по валютному критерию. Таким образом, в настоящее время заимствования делятся на внутренние и внешние в соответствии с валютой возникающих обязательств, рублевые долги относятся к внутреннему долгу, а валютные - к внешнему.

В мировой же практике существуют следующие определения:

Внешний государственный долг — это долг иностранным государствам, организациям и отдельным лицам. Этот долг ложится, на страну наибольшим бременем, так как она должна отдавать ценные товары, оказывать определенные услуги, чтобы оплатить проценты по долгу и сам долг. Надо помнить также, что кредитор ставит обычно определенные условия, после выполнения которых и предоставляется кредит.

Внутренний долг – это долг государства своему населению. Долговые обязательства могут иметь форму: кредитов, полученных правительством; государственных займов, осуществленных посредством выпуска ценных бумаг от имени правительства; других долговых обязательств. Долговые обязательства могут быть краткосрочными (до 1 года), среднесрочными (от 1 года до 5 лет), долгосрочными (от 5 до 30 лет). Погашаются долги в установленные сроки, которые не могут превышать 30 лет.

Внутренние долговые обязательства можно условно разбить на рыночные, существующие в форме эмиссионных ценных бумаг, и нерыночные, возникшие по итогам исполнения федерального бюджета и выпущенные в счет финансирования образовавшейся задолженности. Если выпуск и обращение первых достаточно регламентированы и включаются в программу внутренних заимствований на очередной финансовый год, то вторые выпускаются нерегулярно, несмотря на принятие соответствующих законодательных актов.

Нарастание внутреннего долга менее опасно для национальной экономики по сравнению с ростом ее внешнего долга. Утечки товаров и услуг при погашении внутреннего долга не происходит, однако возникают определенные изменения в экономической жизни, последствия которых могут быть весьма значительны. Это связано с тем, что погашение государственного внутреннего долга приводит к перераспределению доходов внутри страны.

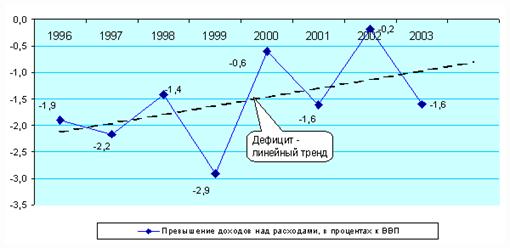

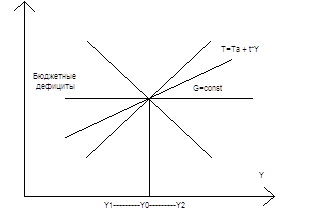

Бюджетный дефицит и государственный долг тесно связаны, так как, во-первых, государственный займ — важнейший источник покрытия бюджетного дефицита; во-вторых, определить, насколько опасен тот или иной размер дефицита бюджета, невозможно без анализа величины государственного долга. С другой стороны, для оценки величины государственного долга необходимо исследование роста бюджетного дефицита.

Обычно в государственном долге видят две опасности: во-первых, возможность банкротства нации, и, во-вторых, опасность переложения долгового бремени на будущие поколения.

По поводу первой «опасности» можно отметить следующее: никто не может запретить правительству выполнять свои обязательства по обслуживанию государственного долга. Эти финансовые обязательства складываются из: рефинансирования (при наступлении срока погашения облигаций правительство продает новые облигаций и использует выручку для выплаты держателям погашаемых облигаций); взимания новых налогов (с целью получения достаточных доходов для выплаты процентов по долгу и основной его суммы), выпуска в обращение новых денег.

Что касается второй «опасности», то специфика внутреннего долга такова, что страна как бы должна сама себе. В большинстве случаев — внутренний долг это только отношения между гражданами страны. Он является одновременно и государственным кредитом.

Рост государственного долга влечет за собой реальные негативные экономические последствия.

Во-первых, выплата процентов по государственному долгу увеличивает неравенство в доходах, поскольку значительная часть государственных обязательств сконцентрирована у наиболее состоятельной части населения. Погашение государственного внутреннего долга приводит к тому, что деньги из карманов менее обеспеченных слоев населения переходят к более обеспеченным, т. е. те, кто владеет облигациями, становится еще богаче.

Во-вторых, повышение ставок налогов как средство выплаты государственного внутреннего долга или его уменьшения, может подорвать действие экономических стимулов развития производства, снизить интерес к вложениям средств в новые рискованные предприятия, а также усилить социальную напряженность в обществе.

В-третьих, существование внешнего долга предполагает передачу части созданного внутри страны продукта за рубеж (в случае выплаты процентов или сумм основного долга).

В-четвертых, рост внешнего долга снижает международный авторитет страны.

В-пятых, когда правительство берёт займ на рынке капиталов для рефинансирования долга или уплаты процентов по государственному, долгу, это неизбежно приводит к увеличению ставки процента на капитал. Рост процентной ставки влечет за собой снижение капитализированной стоимости, сокращение частных капиталовложений, в результате последующие поколения могут унаследовать экономику с уменьшенным производственным потенциалом и всеми вытекающими отсюда отрицательными последствиями.

За последние годы произошли кардинальные изменения в объеме и структуре совокупного национального долга России (государственный внешний и внутренний, внутренний корпоративный и корпоративный долг перед нерезидентами). Колоссальный рост его, уменьшение доли государственного долга и резкое увеличение доли менее надежного корпоративного долга обусловливают необходимость анализа его тенденции и динамики.

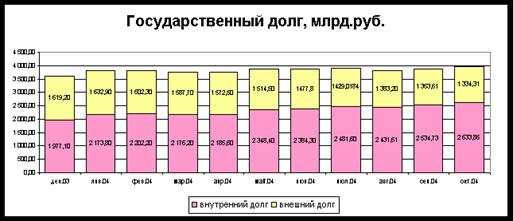

Что касается государственного внутреннего и внешнего долга Российской Федерации, то относительно ВВП он снижается (см. табл. № 2.1).

Таблица № 2.1

Объем государственного долга России по отношению к ВВП (на конец года) в процентах[2]

| 2002 г. | 2003 г. | 2004 г. | 2005 г. | |

| Государственный долг | ||||

| Внешний | 35,9 | 26,6 | 18,9 | 11,6 |

| Внутренний | 6,3 | 5,2 | 4,6 | 4,5 |

| Итого: | 42,2 | 31,8 | 23,5 | 16,1 |

В 2002-2005 гг. государственный долг Российской Федерации в процентах к ВВП резко снизился, особенно внешний - более чем в 3 раза, внутренний - в 1,3 раза, а по отношению к 2000 г. - почти в 2 раза (с 8 до 4,5%). Весь государственный долг уменьшился с 42,2% к ВВП в 2002 г. до 16,1% в 2005 г. В итоге расходы на обслуживание государственного долга составляли в 2005 г. 4,9% доходов федерального бюджета, что почти в 3 раза меньше, чем в 2000 г.

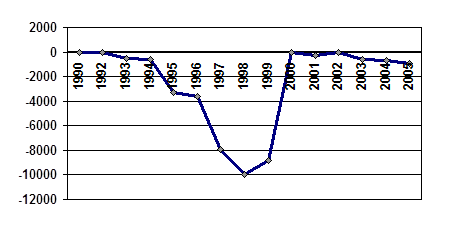

В абсолютных цифрах внешний государственный долг снизился в 1998-2005 гг. почти в 2 раза. В 2000-2002 гг. внутренний государственный долг уменьшился с 578,2 млрд. руб. до 545 млрд. руб. Произошло это, прежде всего, за счет погашения долговых обязательств, выпущенных в обращение в результате реструктуризации государственного долга после дефолта 1998 г. С 2002 г. ситуация на рынке внутреннего долга радикально меняется. Во-первых, завершается погашение реструктурированного государственного долга. Во-вторых, начинается эмиссия новых долговых обязательств в целях привлечения средств для финансирования дефицита федерального бюджета.

В целом внешний и внутренний государственный долг за последние годы снизился по отношению к ВВП более чем в 2,5 раза. Однако в это же время обозначились негативные тенденции в области корпоративного и внутреннего государственного долга.

Трансформация внешнего государственного долга в корпоративный перед нерезидентами. Государство расплачивается, с внешними долгами. Средства, полученные от этого иностранными банками-кредиторами, являются одним из источников для кредитования российских предприятий. Причем кредиты частично выдаются под государственные гарантии. Следствием того служит резкий рост корпоративного внешнего долга. Если на начало 1999 г. внешний государственный долг более чем в 5 раз превышал долг частного сектора, то к середине 2005 г. он на 16,5% меньше долга частного сектора перед нерезидентами. В итоге ухудшилось качество совокупного национального долга, в котором частный долг стал преобладать над государственным.

Внешний государственный долг во все большей мере преобразуется в долг государственных (или контролируемых государством) компаний нерезидентам. На подобные компании, а также Сбербанк и Внешторгбанк приходится треть корпоративного долга нерезидентам. По сути, внешний государственный долг на начало 2006 г. составлял не около 85 млрд. долл. (федеральный долг), а более чем в 1,5 раза больше (федеральный долг и долг государственных предприятий) 2. Если в 1999-2002 гг. совокупный внешний долг сокращался, то с 2003 г. начался его рост, причем исключительно за счет долгов государственных предприятий. Это ведет к снижению качества внешнего государственного долга, в котором все меньшую долю занимает федеральный долг и все большую менее надежный корпоративный долг.

Трансформация внешнего государственного долга во внутренний государственный долг. Внешний государственный долг погашается за счет заимствований на внутреннем рынке. В результате с 2002 г. началось быстрое увеличение внутреннего государственного долга. В 2006-2008 гг. в соответствии с прогнозом социально-экономического развития России политика замещения внешнего долга внутренним продолжится. Если на начало 2004 г. внутренний долг - составлял 19,4% внешнего, то на конец 2008 г. эта величина возрастет до 92,3%.

В итоге роста заимствований на внутреннем рынке в стране возобновилось строительство - пирамиды государственных ценных бумаг по образцу создававшейся в 1994-1998 гг. пирамиды ГКО-ОФЗ.

Изменение структуры внутреннего государственного долга. В 2000 г. существенная часть его приходилась на краткосрочные долговые обязательства. Министерство финансов предполагает полностью отказаться от выпуска государственных ценных бумаг сроком менее одного года. Потребность в краткосрочных заимствованиях будет осуществляться за счет выпуска на рынок краткосрочных бумаг, находящихся в портфеле Банка России, а также эмиссии облигаций Банка России. В итоге подавляющая часть внутреннего государственного долга приходится на среднесрочные и долгосрочные (сроком до 15 лет) государственные ценные бумаги. Увеличение сроков заимствования сделало этот источник финансирования бюджетного дефицита более надежным, чем в преддефолтовский период. Однако существенный рост сроков заимствования не позволяет Минфину, несмотря на все его старания, расширить круг участников рынка государственных бумаг. В условиях продолжающейся инфляции размещать долгосрочные займы на свободном рынке чрезвычайно трудно.

Уход с рынка внутреннего государственного долга нерезидентов. На начало 2000 г. на нерезидентов приходилось свыше 40% рынка ГКО-ОФЗ. Операции нерезидентов с государственными ценными бумагами (не считая облигаций внутреннего валютного займа, которые относятся к категории внешнего государственного долга) на внутреннем рынке не проводятся. Однако замены нерезидентам на рынке внутреннего государственного долга не нашлось. В результате подавляющая его часть приходится на Сбербанк. На отдельных аукционах по размещению ОФЗ 60-80% всего выпуска скупается Сбербанком. Рынок внутреннего государственного долга не просто резко сузился по числу участников. Основным заемщиком государственных ценных бумаг стал, по сути, государственный же орган - Сберегательный банк.

Погашение в 2005 г. части задолженности Парижскому клубу за счет средств стабилизационного фонда. В 2006 г. предполагается продолжить использование средств фонда для погашения долгов Парижскому клубу. Однако перспективы использования его средств не ясны. Минфин предлагает передать управление фондом Центральному банку РФ. Это означает, что средства стабилизационного фонда не будут использоваться для погашения внешнего долга, а станут инструментом денежного регулирования, проводимого Банком России.

Резкий рост совокупного национального долга, включая государственный внешний и внутренний, а также корпоративный долг. Происходит это прежде всего за счет роста корпоративного долга. Объем корпоративных облигаций вырос с менее чем 0,5 млрд. долл. в начале 2000 г. до 12 млрд. долл. к середине 2005 г. Объем кредитов и прочих размещенных средств, выданных российскими банками предприятиям и организациям нефинансового сектора, увеличился в 2001-2005 гг. с 1177 млрд. руб. до 3150 млрд. руб. Корпоративный долг нерезидентам превысил 3500 млрд. руб.[3] Весь совокупный национальный долг России к лету 2005 г. достиг почти 11 трлн. руб.

Анализ изменения характера совокупного национального долга России за последние годы позволяет сделать вывод, что в этой области сформировался комплекс угроз экономической безопасности. Это, например, рост корпоративного долга перед нерезидентами, в том числе за счет трансформации внешнего государственного долга в долг частного сектора нерезидентам. В 1999-2004 гг. этот долг возрос более чем в 4 раза. Если существующие тенденции сохранятся, то к концу 2008 г. корпоративный долг иностранным кредиторам составит свыше 330 млрд. долл. Следует особо подчеркнуть, что внешний корпоративный долг формируется сравнительно небольшим числом крупнейших предприятий и банков. На середину 2005 г. более 30% всей внешней корпоративной задолженности приходилось всего на несколько крупнейших корпораций (в том числе около 15% на Газпром и Роснефть). В течение 2005 г. продолжались активные заимствования корпораций на внешнем рынке. В результате ряд российских корпораций по объему своих долгов нерезидентам превысили пороговое значения экономической безопасности, разработанные для государства в целом (Маастрихтские соглашения). А ведь помимо долгов перед нерезидентами эти же корпорации имеют крупные долги перед российскими банками. Угроза экономической безопасности страны состоит здесь не только в том, что ряду крупнейших российских корпораций в перспективе угрожает банкротство, которое потянет за собой крах сотен предприятий-смежников. Направление зарубежных капиталопотоков преимущественно в сырьевой (прежде всего нефтегазовый) сектор закрепляет сырьевую направленность развития российской экономики. Это также является угрозой для экономической безопасности страны. Далее - объем внутреннего государственного долга в процентах к ВВП в 2005-2008 гг. в соответствии с прогнозом динамики и структуры государственного долга Российской Федерации возрастет с 4,5 до 5,3%, что гораздо ниже порогового значения экономической безопасности - 30%. Однако темпы роста внутреннего долга не могут не настораживать. Если тенденции 2004-2008 гг. сохранятся, то к 2013 г. объем его превысит 140 млрд. долл. Расходы федерального бюджета на обслуживание внутреннего госдолга вырастут более чем в 5 раз по сравнению с 2005 г.

В соответствии с законом "О федеральном бюджете на 2006 г." почти весь внутренний государственный долг придется на среднесрочные и долгосрочные ОФЗ. Между тем в 2006 г. выпуск новых облигаций государственных нерыночных займов (ОГНЗ) не предусматривается. Выпуск государственных сберегательных облигаций (ГСО) будет сравнительно небольшим - около 2,5 млрд. долл. Это означает, что доля наиболее стабильных ценных бумаг (ОГНЗ владельцы продавать не имеют права и обязаны хранить их до погашения, сбероблигации на вторичный рынок практически не выходят и не дестабилизируют его) снизится. Между тем в конце 1997 - начале 1998 гг. сберегательные облигации выпускались траншами по 2 млрд. руб. В среднегодовом исчислении в додефолтовский период выпуск сберегательных облигаций составлял 3,5-4,0 млрд. долл. В итоге сокращения доли ОГНЗ и ГСО в общем объеме государственных бумаг стабильность рынка государственных ценных бумаг понизится.

Угрозу экономической безопасности страны представляют также масштабные заимствования на рынке государственных ценных бумаг в целях финансирования расходов федерального бюджета на погашение внешнего государственного долга, которые привели к перегреву рынка. Об этом свидетельствует тот факт, что с июня 2003 г. по август 2005 г. доходность облигаций федерального займа выросла с 5,9 до 7%.[4] Рынок дестабилизировался - недельные обороты торгов ОФЗ меняются в 3 и более раз. Наличие у нерезидентов российских ценных бумаг (еврооблигаций, облигаций государственного внутреннего валютного займа, валютных корпоративных облигаций) на сумму почти в 40 млрд. долл. создает угрозу дестабилизации рынка ценных бумаг и бюджетной системы страны при возникновении кризисных явлений на внешних рынках.

Особо следует обратить внимание на быстрый рост совокупного национального долга - федерального, муниципального, корпоративного. В соответствии с прогнозом экономического и социального развития России внешний и внутренний государственный долг к концу 2008 г. составит 3433 млрд. руб., или 11% ВВП. Корпоративный внутренний долг при сохранении тенденций 2002-2004 гг. превысит 12200 млрд. руб. - 38% ВВП. С учетом корпоративного долга нерезидентам (29% ВВП) совокупный национальный долг к концу 2008 г. будет равен 870 млрд. долл. (78% ВВП). При этом расходы федерального бюджета на обслуживание государственного внешнего и внутреннего долга достигнут 9 млрд. долл., качество совокупного национального долга ухудшится из-за трансформации внешнего государственного долга в менее надежный корпоративный долг нерезидентам.

Похожие работы

... отдачи в виде возможных источников погашения задолженности, возникшей в связи с привлечением заемных средств для финансирования бюджетного дефицита. Только отдельные из них позволяют надеяться на повышение эффективности в отраслях экономики и получение источников для погашения государственного долга. По этому поводу следует заметить, что в практике бюджетного планирования бюджетный дефицит ...

... этом дефицит бюджета был увеличен погашением основной суммы внутреннего долга. Задачей бюджетной политики РБ в области регулирования дефицита государственного бюджета является дальнейшее его сокращение. 2.3 БЮДЖЕТНЫЙ ДЕФИЦИТ И ГОСУДАРСТВЕННЫЙ ДОЛГ В РЕСПУБЛИКЕ БЕЛАРУСЬ Палата представителей Национального собрания в первом чтении одобрила проект Закона "О бюджете на 2005 год". Бюджет на ...

... , однако возникают определенные изменения в экономической жизни, последствия которых могут быть весьма значительны. Это связано с тем, что погашение государственного внутреннего долга приводит к перераспределению доходов внутри страны. Бюджетный дефицит и государственный долг тесно связаны, так как, во-первых, государственный займ — важнейший источник покрытия бюджетного дефицита; во-вторых, ...

... . С согласия кредиторов правительство может переоформить краткосрочную и долгосрочную задолженность или отсрочить выплату внешнего долга. 3. Особенности бюджетного дефицита и государственного долга в Республике Беларусь 3.1 Динамика бюджетного дефицита в Республике Беларусь Очевидно, что после распада СССР Беларуси достались практически разваленная постсоветская экономика, несовершенная ...

0 комментариев