Навигация

Возникновение и прекращение обязанности по уплате таможенных платежей

1.2 Возникновение и прекращение обязанности по уплате таможенных платежей

Для освещения данного вопроса необходимо определить на кого возложена обязанность взимать таможенные платежи и на кого возложена обязанность уплачивать таможенные платежи.

Прежде всего необходимо отметить, что категория «субъекты таможенного права» несколько шире категории «участники таможенных правоотношений по уплате таможенных платежей», так как не всегда субъекты таможенного права становятся участниками отношений по взиманию и уплате таможенных платежей. Более того, категория «субъекты таможенного права» шире категории «участники таможенных правоотношений». Однако участники таможенных правоотношений и, в частности, отношений по уплате таможенных платежей всегда являются субъектами таможенного права.

В рамках действующего таможенного законодательства можно выделить две основные группы субъектов внешнеэкономических правоотношений, так или иначе связанных с взиманием и уплатой таможенных платежей.

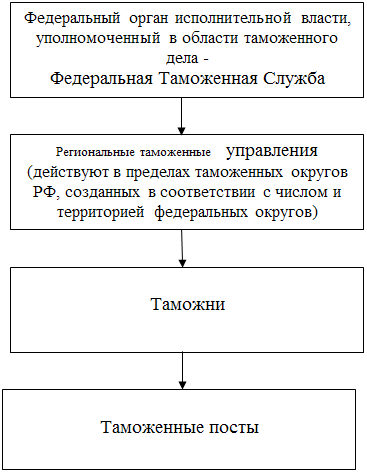

Субъекты, наделенные властными полномочиями в области таможенного дела (таможенные органы и их должностные лица). В соответствии со ст.1 Таможенного кодекса таможенное дело на территории РФ осуществляют Правительство РФ и система таможенных органов. Согласно ст. 11 Таможенного кодекса в систему таможенных органов входят федеральный орган исполнительной власти, уполномоченный в области таможенного дела, - Федеральная таможенная служба и подчиненные ей таможенные органы РФ, а в некоторых случаях - также таможенные органы иностранных государств. Таможенные органы РФ образуют единую централизованную систему. При этом органы государственной власти субъектов РФ, органы местного самоуправления и общественные объединения не могут вмешиваться в деятельность таможенных органов при осуществлении ими своих функций. Естественно, это не исключает взаимодействия и сотрудничества таможенных органов с иными государственными органами РФ, субъектов РФ, таможенными органами иностранных государств, общественными объединениями. [1]

Таможенный кодекс определяет основные задачи данной группы субъектов внешнеэкономических отношений, т.е. таможенных органов:

способствование развитию внешней торговли РФ;

пополнение доходной части бюджета РФ путем взимания таможенных платежей;

пресечение, устранение и предупреждение нарушений в области таможенного законодательства.

На рис.1.2 изображена система таможенных органов, включающих в себя несколько уровней. Даная система создана в соответствии со ст. 402 таможенного кодекса.

Рис. 1.2. Система таможенных органов РФ

Важно отметить, что все органы, составляющие единую таможенную систему, согласно ст. 71 Конституции РФ являются федеральными.

Итак, таможенный орган - это федеральный орган исполнительной власти, наделенный специальной компетенцией в области таможенного дела и выполняющий задачу содействия развитию внешней торговли РФ.

Субъекты, не обладающие властными полномочиями в области таможенного тела (физические и юридические лица, участвующие в перемещении товаров и (или) транспортных средств через таможенную границу либо осуществляющие внешнеэкономическую деятельность).

В рамках таможенного законодательства РФ проводится различие понятий «лица, ответственные за уплату таможенных пошлин, налогов»и «плательщики таможенных пошлин, налогов». В соответствии со ст. 328 Таможенного кодекса плательщиками таможенных пошлин, налогов являются декларанты и иные лица, на которых Таможенным кодексом возложена обязанность уплачивать таможенные пошлины, налоги. Помимо декларанта, любое лицо вправе уплатить таможенные пошлины, налоги за товары, перемещаемые через таможенную границу РФ. В этом случае, лицо, уплатившее таможенные пошлины, налоги за товары является плательщиком таможенных пошлин, налогов.

Физические и юридические лица как субъекты таможенных правоотношений, связанных с уплатой таможенных платежей, могут быть российскими либо иностранными. Российскими признаются юридические лица с местонахождением в РФ, сознанные в соответствии с законодательством РФ, а также физические лица, являющиеся гражданам РФ или постоянно проживающие на территории РФ, в том числе зарегистрированные в установленном законом порядке в качестве индивидуальных предпринимателей.

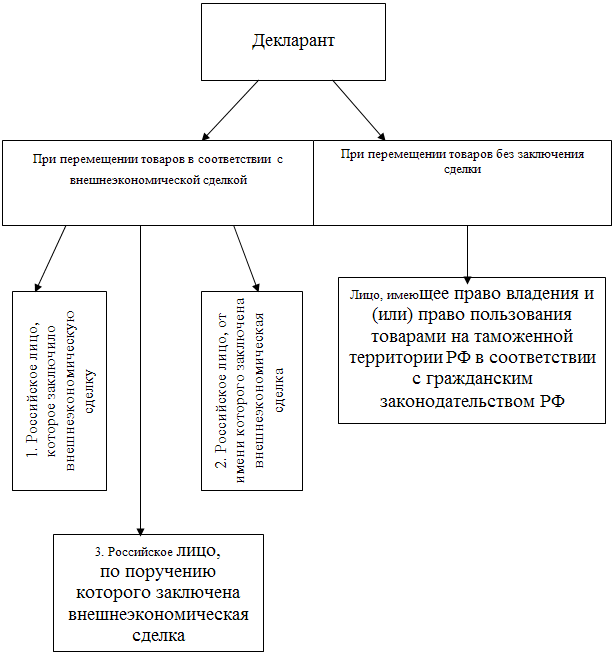

Итак, согласно Таможенному кодексу РФ лицом, ответственным за уплату таможенных платежей, является декларант. Декларантом же признается лицо, которое декларирует товары либо от имени которого декларируются товары.[2] Если декларирование товара производится таможенным брокером, то он является ответственным за уплату таможенных платежей, как и декларант. Таким образом, при декларировании товаров таможенным брокером в случае выявления таможенным органом факта неуплаты или неполной уплаты таможенных пошлин, налогов, взыскание может производиться как с декларанта, так и с таможенного брокера.

Статьей 126 Таможенного кодекса РФ определены две категории лиц, которые могут выступать в таможенных правоотношениях в качестве декларанта (рис. 1.2)

К первой категории лиц относятся уполномоченные выступать в качестве декларанта.

Ко второй категории лиц относятся любые иные лица, правомочные в соответствии с гражданским законодательством Российской Федерации распоряжаться товарами на таможенной территории Российской Федерации.

Среди субъектов внешнеэкономических отношений в отдельную группу выделяют лиц не являющихся непосредственными участниками

правоотношений по уплате таможенных платежей. - это заинтересованные лица. В соответствии со ст. 11 ТК РФ заинтересованные лица - это лица, интересы которых затрагиваются решениями, действиями либо бездействием таможенных органов в отношении товаров и (или) транспортных средств непосредственно и индивидуально.

Таможенный кодекс четко определяет момент возникновения обязанности по уплате таможенных платежей:

При ввозе: с момента пересечения таможенной границы

При вывозе: с момента подачи таможенной декларации или совершения действий, непосредственно направленных на вывоз товаров с таможенной территории РФ

Для определения момент прекращения обязанности по уплате таможенных платежей Таможенный кодекс «призывает» воспользоваться нормами налогового законодательства.

Обязанность по уплате налога и (или) сбора прекращается:

с уплатой налога и (или) сбора налогоплательщиком или плательщиков сбора;

с возникновением обстоятельств, с которыми законодательство о налогах и сборах связывает прекращение обязанности по уплате данного налога и сбора;

со смертью налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством РФ;

с ликвидацией организации-налогоплательщика после проведения ликвидационной комиссией всех расчетов с бюджетами (внебюджетными фондами).

Таможенные правоотношения имеют здесь одну особенность. В некоторых таможенных процедурах обязанность по уплате таможенных пошлин, налогов приостанавливается. Например, при помещении товара под таможенный режим временного ввоза с полным условным освобождением от уплаты таможенных пошлин, налогов обязанность по уплате таможенных платежей приостанавливается на срок временного ввоза.

Таким образом, можно сделать вывод, что определение момента возникновения обязанности по уплате таможенных платежей, момента прекращения обязанности, а также лиц, ответственных за уплату таможенных платежей является одним из основных условий соблюдения таможенного законодательства.

Похожие работы

... в размере 1/360 ставки рефинансирования Национального банка. Учитывая периодическое изменение размера такой ставки, при расчете процентов принимается та ее величина, которая действовала на день уплаты таможенных платежей. Проценты взимаются за каждый день пользования отсрочкой. Можно привести формулу, применяя которую вы при желании без особого труда сможете самостоятельно рассчитать сумму ...

... регулировании внешнеторговой деятельности. Как мы видим, таможенные платежи играют существенную роль в регулировании внешнеэкономической деятельности. Таким образом, мы подробно рассмотрели правовую природу таможенных платежей, выяснили, что скрывается за этими терминами и каков порядок уплаты таможенных платежей. Можно сказать, что таможенные платежи – это совокупность 3-х элементов: ...

... таможенных органов); - усиление контроля за поступлением таможенных платежей в федеральный бюджет[5]. Таким образом, можно сделать вывод, что основные направления совершенствования таможенного контроля за исчислением и уплатой таможенных платежей напрямую связано с ужесточением их администрирования. Заключение Таможенная пошлина - обязательный взнос, взимаемый таможенными органами РФ при ...

... таможенного союза без размещения на временное хранение или помещения их под таможенную процедуру в месте прибытия. Глава II. Таможенное оформление и таможенный контроль товаров при уплате таможенных платежей 2.1 Освобождение от уплаты таможенных платежей Без уплаты таможенных пошлин, налогов физические лица могут ввозить в сопровождаемом и несопровождаемом багаже товары (за исключением ...

0 комментариев