Навигация

Состояние рынка производства и потребления пряностей

1.3 Состояние рынка производства и потребления пряностей

Российский рынок пряностей сохраняет относительную стабильность. Несмотря на некоторое падение продаж в натуральном выражении в 2007 году, он продолжил расти в денежном выражении. По мнению экспертов, рост рынка происходит за счет интереса потребителей к более дорогой и качественной продукции.

По оценкам, объем российского рынка пряностей составил $350-370 млн. в 2007 году. Рост рынка в последние годы держится на уровне 10-15% в натуральном выражении, в 2008 году рост сохранится на том же уровне – 10-15%. Рынок вырос на 15% в 2006 году. В 2007 году роста не было, скорее – падение на 10% в натуральном выражении из-за сильного подорожания на мировых рынках перца черного, кориандра и многих других пряностей. К тому же спрос просел из-за засухи в южных регионах России летом, когда сгорела большая часть урожая помидоров и огурцов, которые требуют много пряностей для консервации.

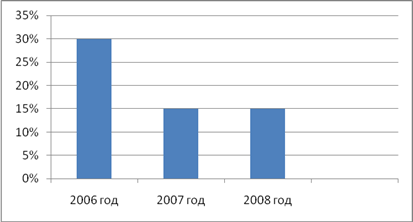

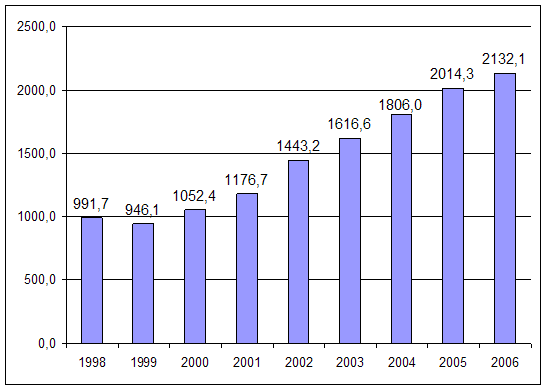

Такого же мнения придерживаются и поставщики пряностей в мешках. По оценке компании «Nielsen Россия», динамика розничных продаж пряностей в городах России с населением свыше 10 тыс. человек за период с января по октябрь 2007 года, по сравнению с аналогичным периодом 2006 года, составила -3% по объему и +4% по стоимости. Динамика развития российского рынка представлена в диаграмме 1:

Динамика объемов потребления пряностей в России (млн. рублей) Диаграмма 1

Одним из наиболее важных событий, произошедших на рынке пряностей, является усиление тенденций в направлении отхода потребителей от дешевых «одноразовых» специй и увеличение спроса в премиальном сегменте. Причины роста популярности более дорогих пряностей среди российских потребителей эксперты называют разные, но одна из основных, хотя, возможно, и не самых явных, – рост культуры потребления.

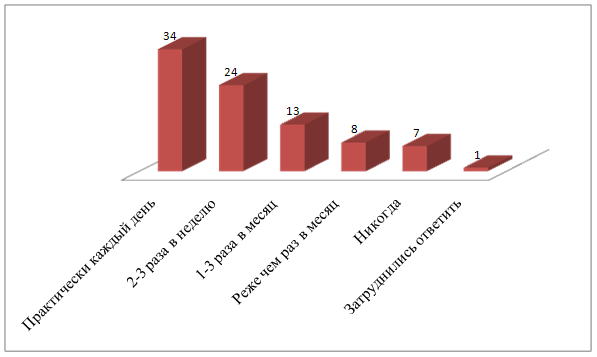

Рынок специй делится на универсальные и специализированные. По данным компании «Nielsen Россия», категория примерно поровну делится на универсальные и специализированные пряности (55,3 и 44,7% в стоимостном выражении соответственно за период с января по октябрь 2007 года, по сравнению с аналогичным периодом 2006 года) и в долгосрочном периоде такое соотношение подкатегорий сохраняет стабильность. Среди специализированных пряностей наиболее популярной является категория приправы для мяса – порядка 36% в стоимостном выражении. По статистике продаж, наиболее часто хозяйки добавляют в пищу стандартные специи, такие как перец и лавровый лист[15]. Эти специи остаются самыми востребованными, однако наиболее динамично развивается категория универсальных и специальных приправ.

Что касается специализированных приправ, то здесь производителям играет на руку сезонность продукции. Компании, имеющие широкую ассортиментную линейку, при падении спроса на одни позиции могут восполнить увеличением продаж других. Например, в период с конца зимы и до Пасхи возрастает спрос на ваниль, ванильный сахар, корицу, в этот период особый интерес представляют специи из «сладкой» линии – ванильный сахар из натуральной бурбонной ванили, ваниль в стручках, молотая корица, а также палочки корицы, приправы для глинтвейна и пунша. С апреля к этому ассортименту подключаются пряности для шашлыков и гриля, которые остаются на пике спроса до конца сентября. С июня начинается пик приправ для консервирования и засолки, который также длится до конца сентября[13]. С наступлением холодных месяцев возрастают продажи миксовых приправ для разнообразных блюд – курицы, рыбы, а также экзотических пряностей. Таким образом, сезонные колебания происходят только внутри ассортиментных групп и не влияют на общий объем продаж.

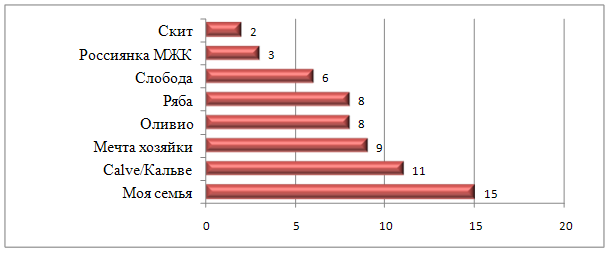

В целом уровень цен на специализированные приправы примерно в полтора раза выше, чем на универсальные. При этом подкатегория универсальных приправ гораздо более концентрирована – на долю трех крупнейших игроков приходится более 80% категории по стоимости, в то время как в специализированных приправах ведущая тройка занимает около 55% категории. Лидеры розничных продаж пряностей (перечислены по алфавиту) – Cykoria, Podravka, Unilever – занимают порядка 67% в стоимостном выражении от общего объема продаж в городах с населением свыше 10 тыс. человек (данные «Nielsen Россия» за 2007 год).

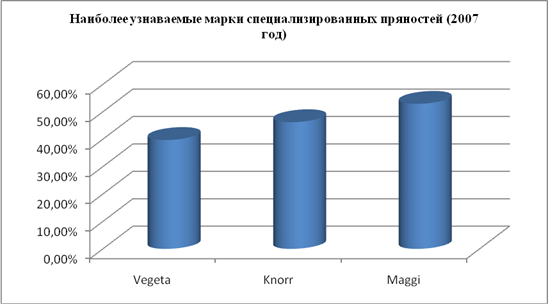

По данным TNS Gallup Media за третий квартал 2007 года, наиболее узнаваемыми марками являются: Vegeta (39,7% россиян старше 16 лет), Knorr (46,2%), «Магги» (52,9%). Это неудивительно, так как именно эти торговые марки широко рекламируются в национальных СМИ. Продукция под брендом «Магги» активно продвигается на российском рынке с помощью различных коммуникационных каналов: печатная и телевизионная реклама, промокампании, специальные акции, все эти данные представлены в диаграмме 2:

Диаграмма 2

В третьем квартале 2007 года, по данным TNS Gallup АdFact, самую высокую рекламную активность проявила ТМ Knorr: 2052 рекламных выхода, из них 2040 – телевизионных.

Выводы

Пряности являются продуктами растительного происхождения, которые обладают сильным пряным ароматом и часто резким, жгучим вкусом. Они улучшают вкусовые достоинства пищи и способствуют ее усвоению, так как являются катализаторами многих ферментативных процессов и активизируют обмен веществ в целом. Пряностям принадлежит большая роль в выведении из организма шлаков и повышении защитных функций организма. Последнее объясняется тем, что они проявляют бактерицидные и антиокислительные свойства.

В зависимости от области распространения пряности подразделяются на классические (интернациональные), широко используемые всеми народами, и местные (национальные). Пряности могут быть натуральными и искусственными (синтетическими). В зависимости от того, какой частью растения являются пряности, их делят на: 1. плодово - семенные (используют плоды и семяна) – анис, бадьян, горчица, ваниль, кардамон, мускатный орех и цвет, перец (черный, белый, красный, душистый), тмин; 2. цветочные (используют цветки и их части) – гвоздика, шафран; 3. листовые (используют листья) – лавровый лист; 4. коровые (используют кору) – корица; 5. корневые (используют корни) – имбирь. Технология производства пряностей состоит из следующих этапов: сбор, сушка, сортировка, размалывание, упаковка и маркировка. В зависимости от вида пряностей размалывание может отсутствовать. Каждая из пряностей имеет свои особенности в сроках сбора, и технологии сбора, сушки, упаковки.Глава 2. Анализ ассортимента пряностей

Похожие работы

... , показывающие выгоды от применения конкретного товара и нацеленные на потребителя. Как правило, это сведения о наиболее привлекательных потребительских свойствах товаров. Для хлебобулочных изделий это: пищевая ценность, состав, функциональное назначение и др. Красочные изображения на упаковке или этикетке предназначены для усиления эмоционального восприятия информации потребителем. Общие ...

... хлебобулочных изделий великое множество и поэтому, покупая тот или иной вид хлеба, так необходимого нашему организму, будьте внимательны. 6. Требования к качеству хлеба и хлебобулочных изделий. Дефекты хлеба Для контроля органолептических и физико-химических показателей отбор образцов производят от представительной выборки в соответствии с ГОСТ 5667-65. Для контроля органолептических ...

... отступление от показателей стандарта. В ранжированном ряду, уровень качества располагается следующим образом: 1= 2 > 3, то есть более высоким качеством характеризуется образцы 1 и 2. . При проведении экспертизы качества майонеза выяснилось, что взятые на экспертизу образцы соответствуют нормативным документам, а также качество этих образцов по органолептическим показателям соответствует ...

... колбас «Краковская», «Столичная» и т.д. для фальсификации состава, т.к. эти колбасы являются элементом общей национальной культуры питания. ГЛАВА 2. АССОРТИМЕНТ И ЭКСПЕРТИЗА КАЧЕСТВА КОПЧЁНЫХ КОЛБАС РЕАЛИЗУЕМЫХ МАГАЗИНОМ № 1 ООО «ОМСКИЙ ТОРГОВЫЙ АЛЬЯНС» 2.1 Технико-экономическая характеристика предприятия Магазин № 1 ООО «Омский Торговый Альянс» расположен по адресу ул. Красный Путь, 80. ...

0 комментариев