Навигация

Влияние доходов на финансовое состояние организации

2.3 Влияние доходов на финансовое состояние организации

Финансовое состояние является важнейшей характеристикой деловой активности и надежности предприятия. Оно позволяет оценить конкурентоспособность предприятия, его потенциал и возможности в деловом сотрудничестве и выявить, насколько эффективно обеспечивается реализация экономических интересов всех участников хозяйственной деятельности.

На финансовое состояние организации огромное влияние оказывает прибыль так как, главной целью анализа финансового состояния является его максимизация.

При определении влияния доходов на финансовое состояние предприятия необходимо рассмотреть основные показатели финансовой отчетности баланса и отчета о прибылях и убытках. Данные необходимо представить в виде агрегированных (укрупненных) статей и сгруппировать активы и пассивы баланса по степени их ликвидности, что значительно облегчит анализ (таблица 2.7 приложение 3). Следовательно, необходимо провести анализ ликвидности и платежеспособности предприятия на конкретном примере – ООО "Спорт - тайм" [22, с.975].

Ликвидность баланса определяется как степень покрытия обязательств предприятия его активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств. Ликвидность активов — величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место соотношения: А1>П1 А2>П2 АЗ>ПЗ А4<П4.

В нашем случае группировка свидетельствует о том, что ликвидность баланса ООО "Спорт-тайм" отличается от абсолютной: А1<П1, А2>П2, АЗ>ПЗ, А4>П4.

Наряду с абсолютными показателями для оценки ликвидности организации рассчитываются следующие относительные показатели (Табл. 2.8 приложение 4):

· коэффициент абсолютной ликвидности;

· коэффициент быстрой ликвидности;

· коэффициент текущей ликвидности;

· коэффициент общей ликвидности.

Коэффициент абсолютной ликвидности (КАЛ) показывает, какую часть краткосрочных обязательств может быть погашена в самое ближайшее время по отношению к дате составления баланса. Чем выше его величина, тем больше гарантия погашения долгов. Если КАЛ ≥ 1 организация имеет безукоризненную, полную денежную ликвидность (платёжеспособность), но она представляется избыточной и в хозяйственной практике встречается редко. Обычно значение этого коэффициента варьируется от 0,01 до 0,15. [25,с.249]

КАЛ = А1 / П1+П2 (9)

Коэффициент быстрой ликвидности (КБЛ) показывает, какую часть текущей задолженности компания может покрыть без учета запасов, т.е. при условии полного погашения дебиторской задолженности. Нормативное значение для КБЛ , установленное Минэкономики РФ (приказ от 01.10.1997 г. № 118), составляет ≥ 1. При этом значении организация имеет теоретически надёжный уровень платёжеспособности.

КБЛ = (А1+А2) / П1+П2 (10)

Коэффициент текущей ликвидности (покрытия) (КТЛ) показывает, в какой степени текущие активы покрывают краткосрочные обязательства. Превышение текущих активов над текущими обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести организация при размещении и ликвидации всех оборотных активов, кроме наличности. Чем больше величина этого запаса, тем больше уверенность кредиторов в том, что долги будут погашены. Нормативное значение для этого коэффициента, установленное в распоряжении Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 г. № 31р, составляет1-2.

КТЛ = (А1+А2+А3)/ П1+П2 (11)

Общие принципы оценки коэффициентов ликвидности заключаются в том, что их увеличение свидетельствует об улучшении текущей платежеспособности предприятия.

Для наиболее полного анализа при помощи таблицы коэффициентов ликвидности (таблица 2.8 приложение 4), рассчитаем следующие показатели:

КАЛ(нач.) = 10/(13561+90)=0,0007 (9)

КАЛ (кон)=126/(15528+90)=0,0008

КБЛ(нач) = (10+2202) / (13561+90)=0,23 (10)

КБЛ(кон) =(126+2801)/(15528+90)=0,28

КТЛ(нач) = (10+2202+8152)/(13561+90)=0,75 (11)

КТЛ(кон) =(126+2801+8445)/(15528+90)=0,73.

Исходя из выполненных расчетов, следует, что коэффициент абсолютной ликвидности гораздо меньше нормативного значения – 1, как на начало так и наконец отчетного периода, значит, что предприятие ООО "Спорт - тайм" не может на данный момент времени расплачиваться по своим обязательствам. Но наблюдается тенденция роста коэффициента, что дает шанс на погашение долговых обязательств предприятия в будущем.

Коэффициент быстрой ликвидности на начало года составляет 0,23 и на конец -0,28, что не соответствует нормативу, и говорит о том, что ООО "Спорт - тайм" за счет денежных средств и дебиторской задолженности не может погасить свои краткосрочные обязательства. Следовательно, является неплатежеспособным.

Коэффициент текущей ликвидности на начало года составляет 0,75 и на конец – 0,73. Коэффициент как и предыдущие несоответствуют нормативу (1-2), наблюдается тенденция спада показателя, что оценивается отрицательно и говорит об ухудшении текущей платежеспособности предприятия. Если значения коэффициентов не удовлетворяют нормативным требованиям, на конец периода по сравнению со значениями на начало периода снизились, то необходимо рассчитать:

Коэффициент утраты платежеспособности:

К утп =  (12)

(12)

где КТЛ1 – коэффициент текущей ликвидности на конец анализируемого периода;

КТЛ0 – коэффициент текущей ликвидности на начало анализируемого периода;

Т – анализируемый период, измеряемый количеством месяцев в нем (обычно 12 месяцев).

Коэффициент утраты платежеспособности рассчитывается на период, равный трем месяцам, его значение должно быть не менее единицы, т.е. КУПЛ ≥ 1. Если КУПЛ < 1, то при неизменных условиях предприятие может утратить свою платежеспособность в течение трех месяцев.

К утп = (0,73+ (3/12)*(0,73-0,75)) /2=0,36. (12)

ООО "Спорт - тайм" утратила платежеспособность в течении трех месяцев, это говорит о том, что структура баланса является неудовлетворительной, финансовое состояние кризисное. В этом случае рассчитывается коэффициент восстановления платежеспособности, с помощью которого оценивают есть ли вероятность поправления ситуации предприятия:

(13)

(13)

Если КВПЛ > 1, то у организации есть реальная возможность восстановить свою платежеспособность в ближайшие шесть месяцев.

Если КВПЛ < 1, то у предприятия при неизменных условиях нет возможности восстановить свою платежеспособность в течение шести месяцев.

Квпл = (0,73+ (6/12)*(0,73-0,75))/2=0,36

Следовательно у ООО "Спорт - тайм" нет возможностей восстановить свою платежеспособность в течении шести месяцев.для того чтобы предприятию выбраться из кризисной ситуации следует в ходе деятельности проводить следующие процедуры:

1) выполнение, перевыполнение планов хозяйственной деятельности;

2) сокращение сроков предоставления кредитов покупателям;

3) использование ценовых скидок для привлечения покупателей;

4) недопущение дебиторской задолженности и ускорение ее погашения;

5) продажа или сдача в аренду неиспользуемых основных средств;

6) проведение сезонных скидок и распродаж, с целью реализации залежавшихся товаров.

Следует так же, оценить финансовую устойчивость организации, для этого мы на основе данных баланса найдем коэффициент финансовой устойчивости.

Кфу =СК+ДО/ВБ, где (14)

СК- собственный капитал предприятия

ДО- долгосрочные обязательства предприятия

ВБ- валюта баланса.

Кфу = 3685/19303=0,19~0,2. (14)

Норматив коэффициента финансовой устойчивости равен 0,5, это говорит о том, что анализируемое предприятие не является финансово устойчивым. Можно отметить, что такое шаткое финансовое состояние, связано с экономическим кризисом, так как товары для спорта не являются товарами первой необходимости, но все же спрос носит сезонный характер.

Практически все из перечисленных мероприятий проводятся в данный период времени в магазине "Спорт - тайм", поэтому деятельность улучшается. И в скором времени, предприятию удастся выбраться из неустойчивого финансового состояния.

Задача финансовых управляющих вовремя заметить признаки надвигающегося финансового кризиса и найти пути исправления ситуации. Предприятие уже находится в предбанкротном состоянии, следовательно необходимо проводить ряд вышеуказанных мероприятий, которые помогут предприятию выйти из кризиса и восстановить свою платежеспособность и финансовое положение.

Похожие работы

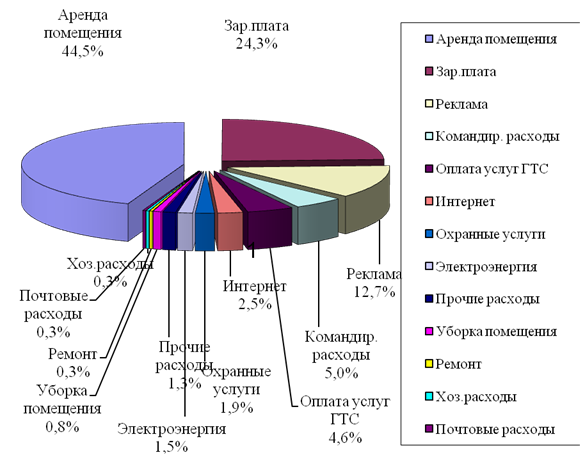

... внереализационные расходы (2%), уплата налогов (9,7%), операционные расходы 14,6%). После покрытия всех расходов оставшаяся часть доходов торгового предприятия идет на формирование чистой прибыли, доля которой в общей величине доходов в анализируемом предприятии составляет от 7,1 до 14,9%. В части распределения доходов деятельность ООО "Спорт - тайм" следует оценить положительно, так как в ...

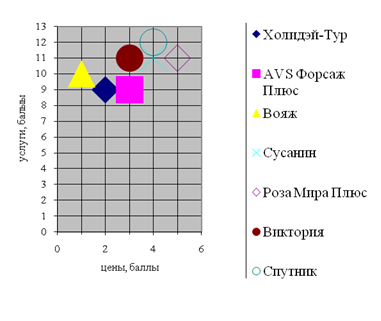

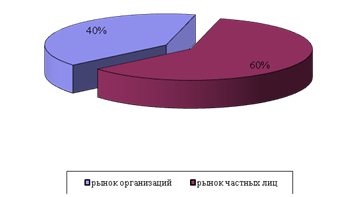

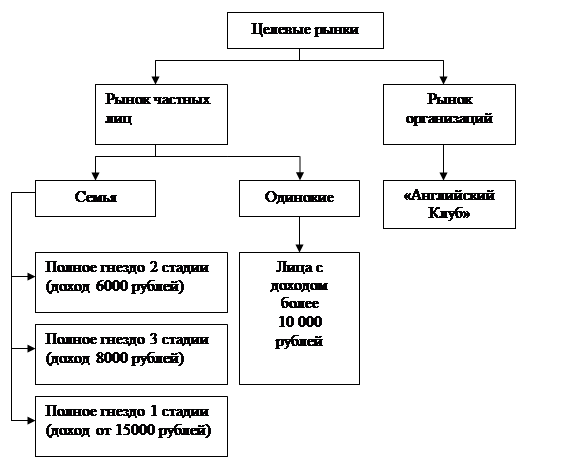

... 000 Наиболее опасные конкуренты туристической фирмы – это другие, ведущие активную деятельность, субъекты туристического рынка, ориентированные на сегмент потребителей, в качественном и эффективном удовлетворении потребностей которого туристическая фирма имеет наибольшие возможности. По данным проведённого мною анализа можно выбрать сильные и слабые стороны предложений конкурентов для выбранного ...

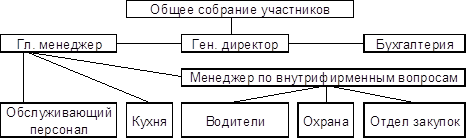

... постоянных клиентов, расширяя спектр своей деятельности и, тем самым, снижая риски. Такой фирмой может стать спортивно-развлекательный клуб, предлагающий своим клиентам различные спортивные игры, отличную кухню и приятную музыку. Совокупность стоимости предлагаемого настоящим Бизнес-планом проекта составляет 150000 $. 2. Описание фирмы и предоставляемых ею услуг Местом, сочетающим в себе ...

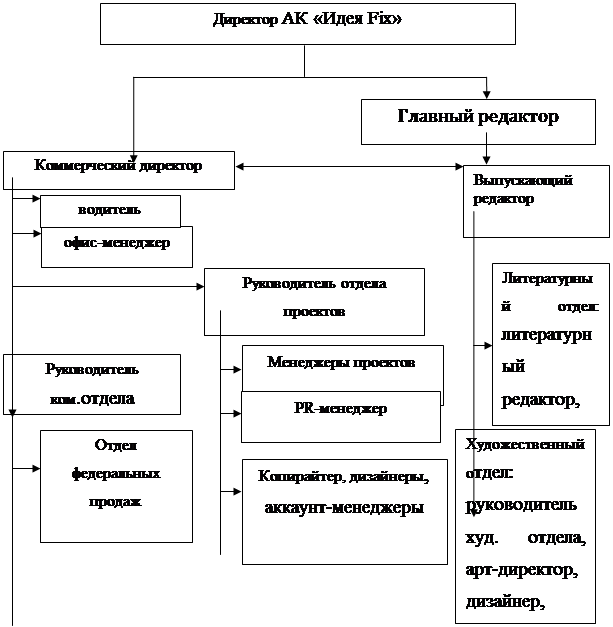

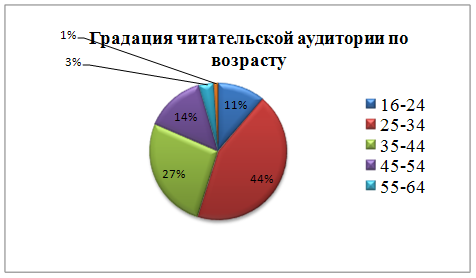

... дипломного проекта подлежит компания ООО АК «Идея Fix» и, соответственно, все вышеперечисленные задачи будут решаться на примере указанного предприятия и его продукта, рекламно-информационного журнала «LюMON». 2. АНАЛИЗ И ПРОЕКТИРОВАНИЕ СИСТЕМЫ ПРОДВИЖЕНИЯ ПРОДУКЦИИ НА ПРИМЕРЕ АК «ИДЕЯ-FIX» 2.1 Общая характеристика АК «Идея Fix» Агентство коммуникаций «Идея Fix» существует с 2004 года и ...

0 комментариев