Навигация

Учетная политика организаций для целей оптимизации налогов

3. Учетная политика организаций для целей оптимизации налогов

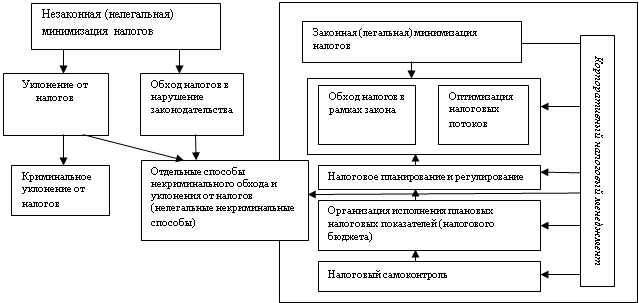

Сущностью налогового планирования является признание за налогоплательщиком права использовать допустимые законом средства и способы для оптимизации налоговых обязательств. Налоговое планирование позволяет решить 2 вопроса:

какую сумму налогов и в какие сроки платить?

имеется ли возможность минимизировать налоговые платежи?

Налоговое планирование представляет собой совокупность плановых действий, направленных на учет возможностей оптимизации налоговых платежей в рамках финансового планирования фирмы. Приемами налогового планирования являются:

формирование учетной политики предприятия и проведение договорных компаний;

использование установленных законом освобождения от налогов и исполнения обязанностей налогоплательщиков;

оценка возможности получения отсрочек и рассрочек по уплате налогов и получения налоговых кредитов;

учет направлений налоговой, бюджетной и инвестиционной политики государства на соответствующем этапе.

Налоговое планирование на уровне предприятий осуществляется в ряд этапов.

1. Принятие решений по наиболее выбору наиболее выгодных, с точки зрения налогового планирования, мест расположения самого предприятия, его руководящих органов, филиалов, дочерних и зависимых обществ, исходя из целей деятельности предприятия и особенностей налоговых режимов отдельных стран.

2. Выбор организационно-правовой формы юридического лица и его внутренней структуры с учетом характера и целей деятельности и соответствия режима налогообложения юридического лица с его гражданско-правовой ответственностью по обязательствам.

3. Текущее налоговое планирование, включающее:

использование освобождения от налогов и от исполнения обязанностей по исчислению и уплате налогов;

использование оптимальных форм договоров при прогнозировании и определении налогооблагаемого дохода и показателей финансово-хозяйственной деятельности предприятия, а также проведение внутреннего аудита;

планирование сделок, опосредствующих предпринимательскую деятельность организации;

минимизация налоговых обязательств, возникающих при осуществлении социальной политики предприятием;

планирование использования льгот по основным налогам с учетом изменения налогового законодательства с целью оперативного реагирования на эти изменения, включая реорганизацию предприятия.

4. Принятие решений по наиболее рациональному размещению активов и прибыли и по проблемам инвестирования и аккумулирования средств, так как правильное размещение прибыли и капитала позволяет получить дополнительные налоговые льготы, а в отдельных случаях — обеспечить возврат части уплаченных налогов.

Налоговая политика – комплекс мероприятий в области налогов, направленных на достижение государственных целей. Налоговые льготы, объекты и ставки налогов служат проявлением налоговой политики.

Формирование учетной политики предприятия следует рассматривать как важнейший элемент налоговой оптимизации. Детальная проработка приказа об учетной политике позволит предприятию выбрать оптимальный вариант учета, эффективный с точки зрения режима налогообложения. При разработке учетной политики в целях налогообложения необходимо обратить внимание на ряд положений (Дадашев и др., 2004; Джаарбеков, 2004; Брызгалин и др., 2005):

1.общие требования к учетной политике в целях налогообложения изложены в ст. 313 НК;

2.использование возможностей по изменению срока уплаты налога (отсрочка (рассрочка), налоговый кредит, инвестиционный налоговый кредит) (ст. 61 НК);

3.формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения (ст. 314 НК);

4.установление в приказе об учетной политике метода признания дохода в целях налогообложения (по налогу на прибыль - метод начисления или кассовый метод (гл. 25 НК); по НДС – по отгрузке или по оплате (гл. 21 НК));

5.выбор порядка распределения налога по обособленным подразделениям организации (по НДС и налогу на прибыль)

6.освобождение от уплаты НДС (ст. 145 НК);

7.отказ от льготы по НДС (ст. 149 НК);

8.выбор метода начисления амортизации на основные средства (линейный метод или нелинейный метод (ст. 259 НК);

9.выбор срока полезного использования по амортизируемому имуществу (ст. 258 НК);

10.применение повышенных коэффициентов по амортизируемому имуществу (п. 7 ст. 259 НК);

11.применение пониженных коэффициентов по амортизируемому имуществу (п. 10 ст. 259 НК);

12.амортизация объектов основных средств, бывших в употреблении (ст. 259 НК);

13.приобретение основных средств стоимостью до 10 000 рублей включительно (п. 1 ст. 256 НК);

14.выбор способа амортизации нематериальных активов (ст. 258 НК);

15.переоценка основных средств (п. 3.6 ПБУ 6/97);

16.изменение срока полезного использования объекта после реконструкции, модернизации или технического перевооружения (ст. 258 НК);

17.способ списания имущества, материально-производственных запасов (ПБУ 5/98 пп. 16-19);

18.способ списания ценных бумаг (финансовых вложений) (ПБУ 19/02 п.19, п. 26, п.30);

19.способ списания издержек обращения в торговле (ст. 320 НК);

20.включение транспортных расходов торговых организаций в стоимость товаров (п. 13 ПБУ 5/01, ст. 320 НК);

21.выбор нормы для признания расходов на уплату процентов по долговым обязательствам (ст. 269 НК);

22.применение пониженного лимита для учета основных средств (п. 18 ПБУ 6/01);

23.признание доходов внереализационными (ст. 250 НК);

24.возможность применения лизинговых схем приобретения основных средств;

25.создание резервов предстоящих расходов и платежей;

26.создание резерва по сомнительным долгам (ст. 266 НК);

27.применение резерва на ремонт основных средств (ст. 324 НК);

28.резерв для проведения особо сложных и дорогих видов капитального ремонта основных средств (ст. 324 НК);

29.применение резерва по гарантийному ремонту и гарантийному обслуживанию (ст. 267 НК);

30.применение резерва под обесценение ценных бумаг (ст. 300 НК);

31.применение резервов на оплату отпусков, на выплату ежегодного вознаграждения за выслугу лет и по итогам работы за год;

32.применение банками резерва на возможные потери по ссудам;

33.страховые резервы страховых организаций (ст. 294 НК);

34.работа с просроченной дебиторской задолженностью (по налогу на прибыль и по НДС);

35.формирование продажной цены товаров с учетом требований ст. 40 НК;

36. разработка по этапам налогового бюджета на очередной фи- нансовый год.

Список используемой литературы

1. Анализ и оптимизация налогооблагаемой базы: программа для студентов 5 курса (1 образование) специальности 060500 «Бухгалтерский учет, анализ и аудит», специализация «Бухгалтерский учет, контроль налогообложения, судебно-бухгалтерская экспертиза». – М.: ВЗФЭИ, 2004.

2. Аткинсон Э.Б. Лекции по экономической теории государственного сектора: учебник : пер. с англ. / Аткинсон Э.Б., Стиглиц Дж. Э. - М.: Аспект-Пресс. 1995. – 832 с.

3. Макконнелл К.Р., Брю С.Л. Экономикс: Принципы, проблемы и политика. В 2 т.: пер. с англ. 11-го изд. Т. 1. – М.: Республика, 1993. - 399 с.

4. Стиглиц Дж. Ю. Экономика государственного сектора: пер. с англ. - М.: ИНФРА-М, 1997. – 720 с.

5. Якобсон Л.И. Экономика общественного сектора. Основы теории государственных финансов. - М.: Наука, 1995.

6. Якобсон Л.И. Государственный сектор экономики. - М.: ГУ-ВШЭ, 2000.

Похожие работы

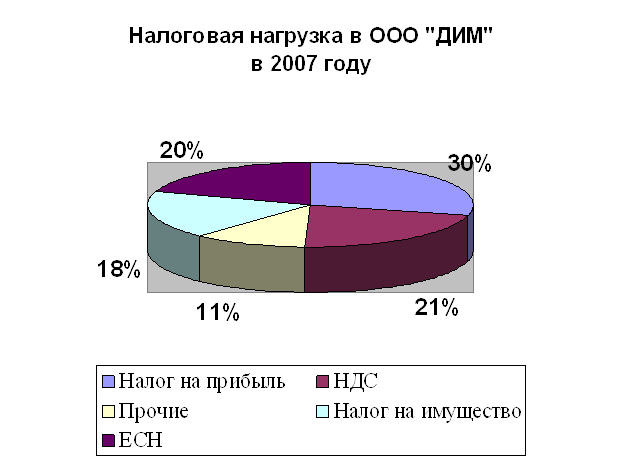

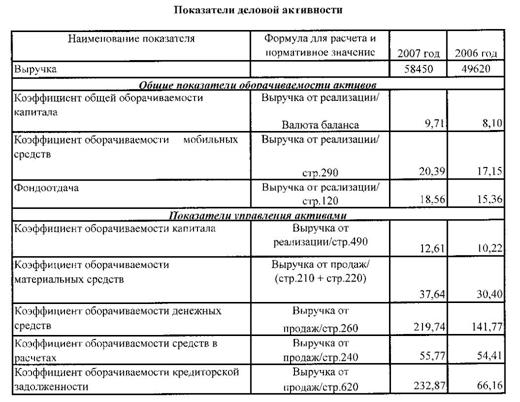

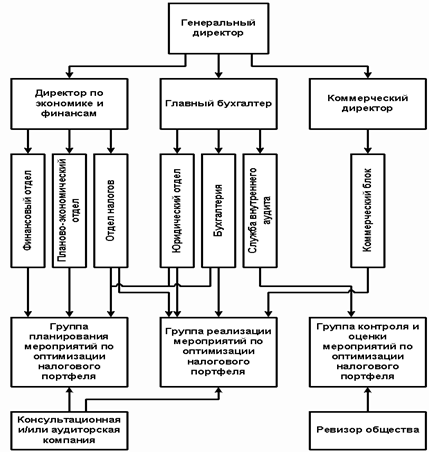

... учетную политику ООО «ДИМ» на 2008 год для целей бухгалтерского учета (Приложение 9) и учетную политику для целей налогового учета (Приложение 10). 3. Разработка проекта оптимизации платежей по налогу на прибыль организации 3.1 Использование резервов по сомнительным долгам для целей оптимизации налогообложение прибыли По характеру, содержанию и разнообразию выполняемых функций, по ...

... разработанной налоговой стратегии. Она выступает заключительным этапом стратегического налогового планирования в ООО «Агроторгсервис» и проводится по следующим основным параметрам: · согласованность налоговой стратегии предприятия с общей стратегией его развития. В процессе такой оценки выявляется степень согласованности целей, направлений и этапов в реализации этих стратегий; · ...

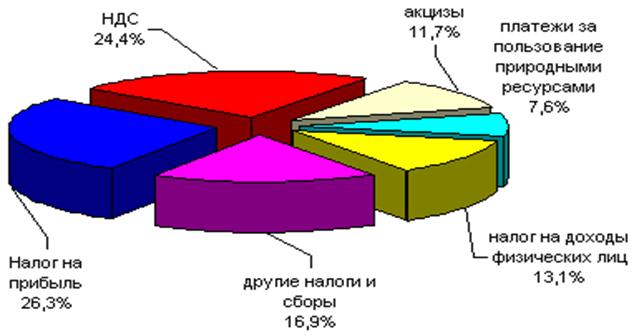

... и региональные налоги и иные платежи, по которым устанавливаются нормативы отчислений в бюджеты субъектов Федерации или местные бюджеты. 2. НАЛОГИ И ПРОБЛЕМА НАЛОГООБЛАГАЕМЫЙ БАЗЫ. 2.1. Функции налогов. Налогооблагаемая база. Основных функций налогов всего три: перераспределения, социальная и фискальная. Функция перераспределения заключается в том, что налоговая система служит для изменения ...

... налоговой выгоде, и те, которые сами по себе об этом не свидетельствуют. Данное обстоятельство свидетельствует об усилении «налоговой опасности» для налогоплательщиков. Для эффективной работы налогового менеджмента в системе управления фирмой, необходимо представить методика ранжирования по приоритетности инструментов налогового менеджмента для реализации функции планирования; разработать ...

0 комментариев