Навигация

Анализ торговых операций ООО "ДВ Сервис"

2 Анализ торговых операций ООО "ДВ Сервис"

2.1 Краткая характеристика ООО "ДВ Сервис"

Торговое предприятие «ДВ Сервис» осуществляет свою торгово-хозяйственную деятельность на потребительском рынке г. Хабаровска и по своей организационно-правовой форме является обществом с ограниченной ответственностью. Предприятие является юридическим лицом, имеет самостоятельный баланс, расчетный счет в ЗАО «Региобанк», круглую печать и действует на основе полного хозяйственного расчета, самофинансирования и самоокупаемости.

Торговое предприятие ООО «ДВ Сервис» было создано 01 ноября 2007 г. в соответствии с действующим на территории России законодательством. В своей деятельности оно руководствуется Уставом и соответствующими законодательными актами в сфере предпринимательской деятельности.

Юридический адрес г. Хабаровск, ул. О. Кошевого д. 9 оф. 147.

Фактический адрес г. Хабаровск, ул. Станционная 13а.

Уставный капитал общества составляет 10 тыс. рублей.

Основной целью деятельности ООО «ДВ Сервис» являются:

-наиболее полное и качественное удовлетворение потребностей потребителей продукцией, реализуемой предприятием в соответствии с уставными видами деятельности;

-получение прибыли и реализация на ее основе социально-экономических интересов членов трудового коллектива и учредителей.

Основным видом деятельности ООО «ДВ Сервис» является осуществление розничной торговли автомобильными товарами (моторное масло, автохимия и автотовары).

Ассортимент продаваемой продукции насчитывает более 100 наименований:

- масло моторное

- спец. жидкости

- охлаждающие жидкости

- ароматизаторы салона

- очистители и полироли салона

- очистители и полироли кузова

- автомобильные лампы

- свечи зажигания

- фильтра

- тормозные колодки

- ремни

Общая площадь ООО «ДВ Сервис» 35 м2, в том числе торговая составляет 26 м2.

Учредительными документами ООО "ДВ Сервис" являются учредительный договор, подписанный его учредителями, и утвержденный ими устав. Учредительные документы содержат условия о размере уставного капитала общества; о размере долей каждого из участников; о размере, составе, сроках и порядке внесения ими вкладов, об ответственности участников за нарушение обязанностей по внесению вкладов; о составе и компетенции органов управления общества и порядке принятия ими решений.

Как и любое юридическое лицо, Общество имеет в собственности обособленное имущество и отвечает им по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести ответственность, быть истцом и ответчиком в суде. Общество действует на основании Устава, утвержденного учредителями, в котором определены цели деятельности, уставный фонд Общества, права и обязанности участников общества, порядок управления деятельностью и другие вопросы.

Система управления - это система построения взаимосвязи между уровнями управления и функциональными областями, обеспечивающими оптимальное достижение целей организации.

В данный момент штат сотрудников предприятия составляет 2 человека. На предприятии используется линейно-функциональная структура управления. Она характеризуется разделением деятельности линейных и функциональных звеньев при усилении координации и функционирования. Данная структура определяет возможность достаточно четкой специализации функций и однозначности подчинения.

Основной вид деятельности – реализация автомобильных товаров. ООО «ДВ Сервис» реализует только сертифицированную продукцию (товары, работы, услуги) в соответствии с действующим законодательством и несёт ответственность за реализацию продукции (товаров, работ, услуг), причиняющих вред потребителям.

2.2 Анализ финансово-хозяйственной деятельности торговой организации

На ООО "ДВ Сервис" обработка бухгалтерской информации автоматизирована. Форма учета основана на использовании программного обеспечения "1-С Предприятие", начиная от сбора первичных учетных данных до получения бухгалтерской отчетности. В соответствии с учетной политикой на предприятии применяется журнально-ордерная форма ведения бухгалтерского учета с использование программного продукта. Исходными данными для бухгалтерии являются проводки, вводимые в журнал хозяйственных операций. На основании введенных проводок программа автоматически формирует баланс.

Анализ актива баланса ООО «ДВ Сервис» за 2008 и 2009гг. представлен в таблице 1.

Анализ пассива баланса ООО «ДВ Сервис» за 2008 и 2009гг. представлен в таблице 2.

Таблица – 1 Анализ актива баланса ООО «ДВ Сервис» 2008 – 2009 гг.

| На начало 2008 г. | На начало 2009 г. | отклонения | На конец 2009 г. | отклонения | ||||||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | темп роста, % | тыс. руб. | % | тыс. руб. | темп роста, % | |

| 1. Внеоборотные активы | 16 | 2,2 | 14 | 1,6 | -2 | 85,7 | 12 | 1,2 | -2 | 85,7 |

| 2.Основные средства | 16 | 2,2 | 14 | 1,6 | -2 | 85,7 | 12 | 1,2 | -2 | 85,7 |

| Оборотные активы | 708 | 97,8 | 981 | 98,4 | +273 | 138,5 | 981 | 98,8 | +134 | 115,8 |

| Запасы | 635 | 89,7 | 776 | 91,6 | +141 | 122,2 | 958 | 97,6 | +182 | 123,4 |

| сырье, материалы и другие аналогичные ценности | - | - | 1 | 0,1 | +1 | - | - | - | -1 | - |

| затраты в незавершенном производстве | - | - | - | - | - | - | 1 | 0,1 | +1 | - |

| Готовая продукция и товары для перепродажи | 635 | 89,7 | 775 | 91,5 | +140 | 122 | 957 | 99,9 | +182 | 123,4 |

| Налог на добавленную стоимость по приобретенным ценностям | 36 | 5,1 | 4 | 0,5 | -32 | 11,1 | - | - | -4 | - |

| Дебиторская задолженность | - | - | 23 | 2,7 | +23 | - | 5 | 0,5 | -18 | 21,7 |

| Денежные средства | 37 | 5,2 | 45 | 5,3 | +8 | 121,6 | 19 | 1,9 | -26 | 42,2 |

| Итого | 724 | 100 | 861 | 100 | +137 | 118,9 | 993 | 100 | +132 | 115 |

На конец 2009г. размер имущества предприятия возрос на 132 тыс. руб. или на 15 %. За весь период в структуре активов предприятия не произошло значительных изменений. Наибольший удельный вес в структуре активов занимают оборотные активы – 98,8%.

Просроченной дебиторской задолженности предприятие не имеет. Стоимость запасов на конец периода увеличилась на 182 тыс. руб. или на 23,4 %.

Таблица – 2 Анализ пассива баланса ООО «ДВ Сервис» 2008 – 2009 гг.

| На начало 2008 г. | На начало 2009 г. | Отклонение | На конец 2009 г. | Отклонение | ||||||

| тыс. руб. | % | тыс. руб. | % | тыс. руб. | темпы роста, % | тыс. руб. | % | тыс. руб. | темпы роста, % | |

| 3.Капитал и резервы | 25 | 3,5 | 338 | 39,2 | +313 | 1352 | 549 | 55,3 | +211 | 162,4 |

| Уставной капитал | 10 | 1,4 | 10 | 2,9 | - | - | 10 | 1,8 | - | - |

| Нераспределенная прибыль | 15 | 2,1 | 328 | 97,1 | +313 | 2186,6 | 539 | 98,2 | +211 | 164,3 |

| 4.Долгосрочные обязательства | - | - | - | - | - | - | - | - | - | - |

| 5. Краткосрочные обязательства | 699 | 96,5 | 524 | 60,8 | -175 | 74,9 | 444 | 44,7 | -80 | 84,7 |

| Займы и кредиты | 21 | 3 | 215 | 41 | +194 | 1023,8 | 145 | 32,6 | -70 | 67,4 |

| Кредиторская задолженность: | 679 | 97 | 309 | 59 | -370 | 45,5 | 300 | 67,5 | -9 | 97,1 |

| Продолжение таблицы 2 | ||||||||||

| - поставщики и подрядчики | 642 | 94.5 | 245 | 79,2 | -397 | 38,1 | 276 | 92,4 | +31 | 112,6 |

| - задолженность перед персоналом | 11 | 1,6 | 11 | 3,5 | - | - | - | - | -11 | - |

| - задолженность по налогам и сборам | 26 | 3,9 | 48 | 15,5 | -22 | 184,6 | 23 | 7,6 | -25 | 47,9 |

| - прочие кредиторы | - | - | 6 | 1,8 | +6 | - | - | - | -6 | - |

| Итого | 724 | 100 | 861 | 100 | +137 | 118,9 | 993 | 100 | +132 | 115 |

Капитал предприятия в начале года формировался преимущественно из собственных источников, основным из которых является нераспределенная прибыль – 98,2%.

Предприятие не прибегает к возможности долгосрочного внешнего финансирования – на его балансе нет долгосрочных кредитов.

Краткосрочные кредиты снизились на 70 тыс. руб. или на 32,6%. Кредиторская задолженность уменьшилась на 9 тыс. руб. или на 2,9 %.

Увеличилась задолженность перед поставщиками (+31тыс. руб.). Однако, данный факт нельзя рассматривать исключительно с отрицательной стороны. Если между поставщиком и предприятием налажены тесные хозяйственные связи (длительная отсрочка платежа, минимальные штрафы и санкции за нарушение условий контрактов), отсрочка платежа за поступающие материалы может быть одним из источников формирования имущества предприятия.

Среди положительных изменений в структуре краткосрочных обязательств организации можно отметить снижение на конец 2009 года объема задолженности перед внебюджетными фондами.

Одним из основных критериев, характеризующих финансовую систему предприятия, является ликвидность.

Ликвидность – это способность того или иного вида актива превращаться в денежную форму в процессе реализации. Степень ликвидности во многом определяет возможность предприятия своевременно и в полном размере расплатиться по своим обязательствам за счет оборотных активов, срок превращения, в деньги которых соответствует сроку погашения обязательств (платёжеспособность). Ликвидность тесно связана с понятием оборачиваемости текущих активов - чем меньше срок оборачиваемости актива, тем выше его ликвидность.

Степень ликвидности признается высокой, при соблюдении следующих соотношений:

1. Мгновеннореализуемые активы ³ Наиболее срочные обязательства

19 тыс. руб. < 300 тыс. руб. (не выполняется)

2. Среднереализуемые активы ³ Краткосрочные обязательства

5 тыс. руб. < 145 тыс. руб. (не выполняется)

3. Медленнореализуемые активы ³ Долгосрочные обязательства

958 тыс. руб. ³ 0 тыс. руб. (выполняется)

4. Труднореализуемые активы < Постоянные пассивы

12 тыс. руб. < 549 тыс. руб. (выполняется)

Степень ликвидности активов не может быть признана высокой, т.к. выполняется только два условия.

Степень ликвидности признается нормальной (допустимой) при следующих соотношениях:

1 Мгновеннореализуемые активы + Среднереализуемые активы ³ Наиболее срочные обязательства + Краткосрочные обязательства

19+5 < 300+145 (не выполняется)

(50 < 445)

2 Медленнореализуемые активы ³ Долгосрочные обязательства

958 тыс. руб. ³ 0 тыс. руб. (выполняется)

3 Труднореализуемые активы < Постоянные пассивы

12 тыс. руб. < 549 тыс. руб. (выполняется)

Вывод: не выполняется одно из условий, поэтому ликвидность активов предприятия на отчетный период признается не достаточной.

Далее, в процессе анализа рассчитываются следующие относительные показатели ликвидности:

1 Коэффициент абсолютной ликвидности = Мгновеннореализуемые активы/Краткосрочные обязательства

Коэффициент абсолютной ликвидности = 19 /444 = 0,043

2 Коэффициент критической (срочной) ликвидности = (Мгновеннореализуемые активы + Среднереализуемые активы)/Краткосрочные обязательства

Коэффициент срочной ликвидности = (19 + 5) / 444 = 0,054

3 Коэффициент текущей ликвидности = (Мгновеннореализуемые активы + Среднереализуемые активы + Медленнореализуемые активы)/Краткосрочные обязательства

Коэффициент текущей ликвидности = (19 + 5+ 958)/ 444 = 2,212

При уточненном варианте расчета коэффициентов ликвидности из расчетов исключаются следующие статьи баланса:

- из дебиторской задолженности - задолженность участников по взносам в уставный капитал;

- из состава краткосрочных обязательств - доходы будущих периодов и резервы предстоящих платежей.

Организация не обладает достаточной ликвидностью, т.к. значения коэффициентов абсолютной и критической ликвидности не удовлетворяет требованиям таблицы 3.

Таблица – 3 Критерии ликвидности ООО «ДВ Сервис»

| Показатель | Значение | Норма |

| Коэффициент абсолютной ликвидности | 0,043 | ³ 0,2 |

| Коэффициент критической (срочной) ликвидности | 0,054 | ³ 1,0 |

| Коэффициент текущей ликвидности | 2,212 | ³ 2,0 |

Анализ ликвидности организации представлен в таблице 4.

Таблица – 4 Анализ ликвидности организации за 2009г

| Наименование показателя | Величина показателя | Изменение показателя | |

| на начало года | на конец года | ||

| Краткосрочные обязательства | 524 | 444 | -80 |

| Быстрореализуемые активы | 45 | 19 | - 26 |

| Среднереализуемые активы | 23 | 5 | -18 |

| Медленнореализуемые активы | 776 | 958 | +182 |

| Коэффициент абсолютной ликвидности | 0,086 | 0,043 | -0,43 |

| Коэффициент критической (срочной) ликвидности | 0,130 | 0,054 | -0,76 |

| Коэффициент текущей ликвидности | 1,611 | 2,212 | +0,601 |

Рассматриваемые активы в сумме увеличились на 138 тыс. руб., а краткосрочные обязательства снизились на 80 тыс. рублей. Из трех показателей ликвидности существенно снизились два: коэффициент абсолютной ликвидности (с 0,086 до 0,043) и коэффициент критической (срочной) ликвидности (с 0,130 до 0,054), в то время как коэффициент текущей ликвидности вырос (с 1,611 до 2.212). Всё это свидетельствует об увеличении оборачиваемости текущих активов и возможности предприятия своевременно и в полном размере расплатиться по своим обязательствам.

Общий уровень финансовой устойчивости предприятия характеризуют следующие показатели, рассчитываемые по данным баланса:

- коэффициент автономии (финансовой независимости; концентрации собственного капитала или коэффициент собственности);

- коэффициент концентрации заемного капитала (финансовой зависимости);

- коэффициент соотношения заемных и собственных средств (плечо финансового рычага или коэффициент финансового риска).

Анализ финансовых коэффициентов заключается в изучении их динамике за отчетный год и сравнении их значений с базисными и нормативными величинами.

Исходя из данных бухгалтерского баланса, оценка коэффициентов, характеризующих общий уровень финансовой устойчивости предприятия, дана в таблице 5.

Таблица – 5 Оценка коэффициентов финансовой устойчивости предприятия ООО «ДВ Сервис» за 2009 год

| Показатели | Норматив | На начало года | На конец года | Изменение |

| Коэффициент автономии | ³ 0,5 – 0,6 | 0,39 | 0,55 | +0,16 |

| Коэффициент концентрации заемного капитала | - | 0,61 | 0,45 | -0,16 |

| Коэффициент соотношения заемных и собственных средств | < 1 | 1,55 | 0,81 | -0,74 |

Как показывают данные таблицы 3.2, коэффициент автономии в отчетном году увеличился, его значение показывает, что имущество предприятия на 55% сформировано за счет собственных средств.

Коэффициент концентрации заемного капитала показывает, что доля заемных средств (45%) меньше, чем собственных (55%), т.е. предприятие имеет общую финансовую устойчивость. Коэффициент соотношения заемных и собственных средств показывает, что на начало отчетного периода на 1 рубль вложенных в активы собственных источников приходилось 1 рубль 55 копеек заемных, на конец периода – 81 копейка.

Финансовая устойчивость организации определяется взаимосвязанными показателями, характеризующими наличие собственных оборотных активов, обязательств и имущества.

Таблица – 6 Анализ финансовой устойчивости организации

| Наименование показателя | Величина показателя | Норматив финансовой устойчивости | Изменение показателя, % | |

| на начало года | на конец года | |||

| Коэффициент маневренности собственного капитала | 4,06 | 2,59 | ³0,5 | -1,47 |

| Коэффициент маневренности функционального капитала | 0,03 | 0,01 | ³ 1,0 | -0,02 |

| Коэффициент общей финансовой независимости (автономии) | 1,59 | 1,44 | ³ 0,5 | -0,15 |

| Коэффициент общей финансовой независимости в части формирования оборотных активов | 1,62 | 1,45 | ³ 0,1 | -0,17 |

| Коэффициент общей финансовой независимости в части формирования запасов | 1,77 | 1,49 | ³ 0,5 | -0,28 |

| Коэффициент финансовой активности (плечо финансового рычага) | 1,55 | 0,81 | ³ 0,7 | -0,74 |

| Коэффициент финансовой устойчивости (покрытия инвестиций) | 0,61 | 0,45 | ³ 0,75 | -0,16 |

| Коэффициент реальной стоимости имущества | 0,92 | 0,99 | ³ 0,5 | 0,07 |

| Индекс постоянного (внеоборотного) актива | 0,04 | 0,02 | без норматива | -0,02 |

Значение коэффициентов финансовой независимости в части формирования оборотных активов (1,45) и в части формирования запасов (1,49) превышают нормативные значения, однако имеют отрицательную тенденцию, что свидетельствует о снижении доли собственного капитала в обеспечении предприятия оборотными средствами.

Снижение коэффициента финансовой активности ![]() произошло за счет увеличения КР почти на 65%. Незначительное снижение коэффициента финансовой устойчивости

произошло за счет увеличения КР почти на 65%. Незначительное снижение коэффициента финансовой устойчивости ![]() объясняется тем, что активы увеличились на 15%.

объясняется тем, что активы увеличились на 15%.

Понятие коммерческой организации предполагает получение прибыли как результат производственной, хозяйственной и финансовой деятельности. Прибыль является конечным экономическим результатом предпринимательской деятельности предприятия. В упрощенном виде она представляет собой разницу между ценой продукции и себестоимостью, а в целом по предприятию представляет разницу между выручкой от реализации продукции и себестоимостью реализованной продукции. В изменении ее суммы проявляются все стороны деятельности предприятия.

Нераспределенная прибыль отчетного года и прошлых лет может использоваться для развития бизнеса, осуществления поощрительных выплаты, инвестиций и на другие цели, то есть способствует повышению уровня рыночной устойчивости и платежеспособности предприятия.

Анализ динамики показателей прибыли и изменений её структуры представлены в таблице 7.

Таблица – 7 Анализ динамики прибыли за 2009 год

| Показатель | 2009 г. | 2008 г. | Изменение | |

| тыс. руб. | тыс. руб. | тыс. руб. | % | |

| Выручка | 1720 | 2636 | -916 | -34,7 |

| Себестоимость | 1170 | 1877 | -707 | -37,7 |

| Прибыль от продаж | 291 | 459 | -168 | -36,6 |

| Прибыль до налогообложения | 277 | 443 | -166 | -37,5 |

| Налог на прибыль | 120 | 130 | -10 | -7,7 |

| Чистая прибыль | 157 | 313 | -156 | -50 |

За 2009 год произошло снижение прибыли от продаж на 36,6 %, что сказалось на итоговой (чистой прибыли) – она уменьшилась на 50%, за счет снижения выручки на 916 тыс. руб. или на 34,7%.

Абсолютные показатели прибыли не всегда дают четкое представление об эффективности деятельности коммерческих организаций, так как одни и те же суммы прибыли могут быть получены в различных экономических условиях. Для измерения эффективности деятельности коммерческих организаций применяются показатели рентабельности.

Рентабельность отражает уровень прибыльности или доходности. Показатели рентабельности – это относительные показатели (коэффициенты), в которых сумма прибыли сопоставляется с каким-либо другим показателем, отражающим условия хозяйствования, например с суммой выручки (нетто) от продаж, суммой собственного капитала и др.

По данным официальной бухгалтерской отчетности коммерческих организаций можно рассчитать многочисленные показатели рентабельности, так как в числителе и знаменателе дроби могут быть использованы различные показатели:

- в числителе – бухгалтерская прибыль, чистая прибыль, прибыль от продаж;

- знаменателе – выручка (нетто) от продаж, полная себестоимость продаж, средняя стоимость активов (имущества) организации, средняя сумма собственного капитала организации, сумма уставного капитала, средняя стоимость основных фондов, средняя стоимость материальных оборотных средств, средняя стоимость производственных фондов и др.

Расчет и анализ динамики показателей рентабельности представлен в таблице 8.

Таблица – 8 Расчет и анализ динамики показателей рентабельности на предприятии ООО «ДВ Сервис» за 2009 год

| Показатель | Предыдущий период, % | Отчетный период, % | Изменения, % |

| Рентабельность продукции | 0,211 | 0,203 | -0,008 |

| Рентабельность продаж | 0,174 | 0,169 | -0,005 |

| Рентабельность активов | 0,533 | 0,293 | -0,240 |

| Рентабельность производственных фондов | 30,600 | 24,250 | -6,350 |

| Рентабельность собственного капитала | 1,359 | 0,530 | -0,829 |

Рентабельность продукции снизилась на 0,008 % ввиду снижения величины самой прибыли от реализации на 0,005 %. Объясняется это тем, мы за отчетный период получили рост себестоимости продукции с темпом больше, чем темп увеличения выручки. В целом мы наблюдаем снижение по всем видам рентабельности.

Таблица – 9 Анализ доходности организации ООО «ДВ Сервис» 2009

| Показатель | Отчетный период, тыс. руб. | Базисный период, тыс. руб. | Структура отчет., % | Структура базис., % | Изменение абсолютное, тыс. руб. | Изменение относительное, % |

| Выручка от продаж | 1720 | 2636 | 100 | 100 | -916 | 65.2 |

| Себестоимость | 1170 | 1877 | 68 | 71.2 | -707 | 62.3 |

| Коммерческие расходы | 259 | 300 | 15 | 11.3 | -41 | 86.3 |

| Прибыль (убыток) от продаж | 291 | 459 | 16.9 | 17.4 | -168 | 71,5 |

| Прибыль (убыток) до налогообложения | 277 | 443 | 16.1 | 16.8 | -166 | 1.6 раза |

| Налог на прибыль и иные аналогичные платежи | 120 | 130 | 6.9 | 4.9 | - 10 | 108.3 |

| Чистая прибыль | 157 | 313 | 9.1 | 11.8 | -156 | 2 раз |

Таким образом, мы видим, что в отчетном периоде по сравнению с базисным выручка от продаж упала на 916 тыс. руб. или на 34.8 %.

Прибыль до налогообложения сократилась на 166 тыс. руб. или в 1.6 раза.

За счет совокупности всех факторов чистая прибыль предприятия сократилась в 2 раза или на 156 тыс. руб.

Похожие работы

... с территорий государств - участников СНГ, налогом на добавленную стоимость таможенными органами Российской Федерации не облагаются Глава 3: Перспективы развития системы налогообложения импортных операций в РФ. На сегодняшний день перспективы налогообложения импорта товаров определяются главным образом динамикой импортных таможенных пошлин в силу того, что другие инструменты ...

... 90-2 "Себестоимость продаж" Кредит 41 "Товары"; - начислен НДС по реализованным товарам: Дебет 90-3 "НДС" Кредит 68 субсчет "расчеты по НДС". 3. АНАЛИЗ ТОВАРООБОРОТА ПРЕДПРИЯТИЯ 3.1 Основные технико-экономические показатели деятельности предприятия ООО "Волгаконтракт" Общество с ограниченной ответственностью "Волгаконтракт", создано и действует в соответствии с Федеральным законом от ...

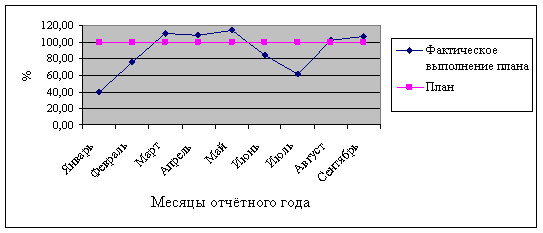

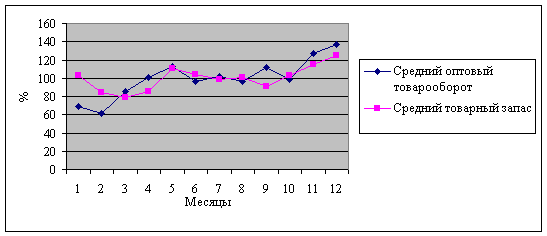

... только из Главной книги. Кроме того, имеется вероятность допущения ошибок со стороны бухгалтеров в связи с раздельным ведением синтетического учёта оптовой и розничной реализации товаров. 3. АНАЛИЗ ТОВАРООБОРОТА ТОРГОВОЙ ОРГАНИЗАЦИИ 3.1. Анализ состава, структуры, выполнения плана и динамики товарооборота Торговая деятельность торговых организаций характеризуется, прежде всего, степенью ...

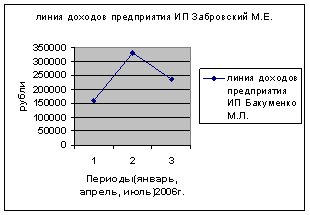

... и подтверждено подписью руководителя организации (индивидуального предпринимателя) с указанием даты исправления и печатью организации (индивидуального предпринимателя — при ее наличии). 2. Бухгалтерский учет товаров и тары в организации оптовой торговли (на примере ИП МЕ.Забровский) 2.1 Характеристика финансово-хозяйственной деятельности предприятия Объект исследования курсовой работы ...

0 комментариев