Навигация

Текущие расходы на рекламу отражены в таблице 3.4 и составляют 21222000 р

4. Текущие расходы на рекламу отражены в таблице 3.4 и составляют 21222000 р.

Теперь можно рассчитать общую сумму затрат на реализацию проекта. Она составит: 2500000+1250000+6377200+21222000=31349200 р.

3.4.2 Расчет срока окупаемости и чистой текущей стоимости по проекту

Предложенные мероприятия увеличат прибыль на 7,5%, что составит в год 446000000 р. Таким образом далее проведем оценку эффективности проекта на основе расчета показателей эффективности с учетом фактора времени

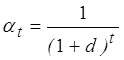

Наиболее корректно оценивать экономическую эффективность инвестиционного проекта с помощью динамических показателей эффективности: чистая текущая стоимость, внутренняя норма рентабельности, дисконтированный срок окупаемости инвестиций, индекс доходности. Данные показатели позволяют учесть фактор времени и разноценность денег с помощью дисконтирования. При этом под дисконтированием понимают приведение разновременных платежей к базовой дате. Дисконтирование осуществляется путем умножения будущих доходов или инвестиций на коэффициенты дисконтирования. Эти коэффициенты рассчитываются с помощью формулы:

, (1)

, (1)

где ![]() – коэффициент дисконтирования, в долях ед.;

– коэффициент дисконтирования, в долях ед.;

![]() – норма дисконтирования или темп изменения ценности денег (обычно принимается на уровне среднего процента по банковским кредитам), в долях единицы (=14%);

– норма дисконтирования или темп изменения ценности денег (обычно принимается на уровне среднего процента по банковским кредитам), в долях единицы (=14%);

![]() – номер года с момента начала инвестиционных вложений

– номер года с момента начала инвестиционных вложений ![]() .

.

Расчет:

α0=1/(1+0,14)0=1;

α1=1/(1+0,14)1=0,88;

α2=1/(1+0,14)2=0,77;

α3=1/(1+0,14)3=0,67;

α4=1/(1+0,14)4=0,59;

Срок окупаемости инвестиций (Payback period (PP)) – это количество лет, в течение которых инвестиции возвратятся в виде чистого дохода. Алгоритм расчета срока окупаемости зависит от равномерности распределения планируемых дисконтируемых доходов (profit – Pt), получаемых от реализации инвестиций (investment capital –IC).

Дисконтированный годовой доход определяется по формуле:

![]() , (2)

, (2)

где ![]() – дисконтированный доход в году t, р.;

– дисконтированный доход в году t, р.;

![]() – коэффициент дисконтирования в в году t, доли ед.;

– коэффициент дисконтирования в в году t, доли ед.;

![]() – чистая прибыль в году t, р.;

– чистая прибыль в году t, р.;

![]() – годовая амортизация в году t, р. (=637000 р.(10%)).

– годовая амортизация в году t, р. (=637000 р.(10%)).

Рассчитаем дисконтированный доход на два года:

Р*1=0,88 (1680892000+637000)= 1479745520 р.

Р*2=0,77 (1681338000+637000)= 1295120750 р.

Величина дисконтированного инвестиционного капитала определяется по формуле

![]() , (3)

, (3)

где ![]() – дисконтированный инвестиционный капитал в году t, р.;

– дисконтированный инвестиционный капитал в году t, р.;

![]() – коэффициент дисконтирования в году t, доли ед.;

– коэффициент дисконтирования в году t, доли ед.;

![]() – инвестиции в основные средства и нематериальные активы в году t, р.;

– инвестиции в основные средства и нематериальные активы в году t, р.;

![]() – инвестиции в оборотные средства (общий норматив оборотных средств) в году t, р.

– инвестиции в оборотные средства (общий норматив оборотных средств) в году t, р.

По условию работы инвестиционные вложения осуществляются единоразово в полном объеме в нулевом году:

IC0*=1(31349200)= 31349200 р.

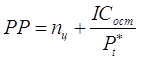

Так как доход от инвестиций по годам срока окупаемости распределяется неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут погашены полученным доходом. Срок окупаемости может быть рассчитан по формуле:

, (4)

, (4)

где ![]() - срок окупаемости проекта, лет;

- срок окупаемости проекта, лет;

![]() - число целых лет периода возврата инвестиций;

- число целых лет периода возврата инвестиций;

![]() - сумма инвестиций, которую необходимо покрыть чистым доходом в последний неполный год, р.;

- сумма инвестиций, которую необходимо покрыть чистым доходом в последний неполный год, р.;

![]() - годовой дисконтированный доход того года, в котором будут возвращены инвестиции, р.

- годовой дисконтированный доход того года, в котором будут возвращены инвестиции, р.

Данный проект окупится менее чем за год.

Следовательно, ![]() =0

=0

РР=0+(1448396320/1479745520)=0,9 г.

Срок окупаемости инвестиций составляет девять месяцев.

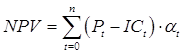

Далее рассчитаем чистую текущую стоимость (net present value – NPV).

Она представляет собой разность дисконтированных на один момент времени (обычно на год начала реализации проекта) показателей дохода и инвестиционных расходов (капитальные вложения). Расчет производится по формуле:

(5)

(5)

где ![]() – чистая текущая стоимость инвестиционного проекта, р.;

– чистая текущая стоимость инвестиционного проекта, р.;

![]() – количество лет, в течение которых инвестиции будут генерировать доход;

– количество лет, в течение которых инвестиции будут генерировать доход;

![]() – годовой доход (не дисконтированный) от инвестиций в году t, р.;

– годовой доход (не дисконтированный) от инвестиций в году t, р.;

![]() – инвестиционный капитал (не дисконтированный), вкладываемый в году t, р.;

– инвестиционный капитал (не дисконтированный), вкладываемый в году t, р.;

![]() – коэффициент дисконтирования в году t, доли ед.

– коэффициент дисконтирования в году t, доли ед.

Если ![]() , то проект эффективен;

, то проект эффективен; ![]() , то проект неэффективен;

, то проект неэффективен; ![]() , то проект не прибыльный, но и не убыточный.

, то проект не прибыльный, но и не убыточный.

NPV=(0-27512600)+ (1751105000-0) = 147597900 р.

Так как NPV>0, то данный проект эффективен.

3.4.3 Расчет внутренней нормы рентабельности и индекса доходности инвестицийПод внутренней нормой рентабельности инвестиций (Internal rate of return (IRR)) понимают значение нормы дисконта (![]() ), при которой величина

), при которой величина ![]() проекта равна нулю.

проекта равна нулю.

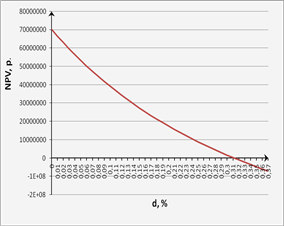

Внутренняя норма рентабельности находится подбором при помощи программы Excel. Построим графическую зависимость чистой текущей стоимости от ставки дисконта.

Рисунок 3.2 - Зависимость чистой текущей стоимости от ставки дисконта

Внутренняя норма рентабельности инвестиций равна ≈31%

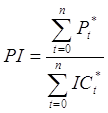

Индекс доходности инвестиций (Profitability index – ![]() ) – отношение суммы дисконтированных доходов к осуществленным инвестициям (

) – отношение суммы дисконтированных доходов к осуществленным инвестициям (![]() ):

):

. (6)

. (6)

Если: ![]() , проект эффективен;

, проект эффективен; ![]() , проект неэффективен;

, проект неэффективен; ![]() , проект ни прибыльный, ни убыточный.

, проект ни прибыльный, ни убыточный.

PI=(1479745520+1295120750)/31349200=88,515

Т.к. PI>1, то можно сделать вывод, что данный проект эффективен.

0 комментариев