Навигация

1.4 Страховая сумма

Страховая сумма не может превышать действительной стоимости (страховой стоимости) предпринимательского риска. Такой стоимостью считаются убытки от предпринимательской деятельности, которые Страхователь, как можно ожидать, понес бы при наступлении страхового случая, и которые складываются из:

- расходов, которые Страхователь произвел или должен будет произвести в случае нарушения своего права для его восстановления (реальный ущерб);

- недополученных доходов, которые Страхователь должен получить при обычных условиях гражданского оборота.

Страховая сумма по договорам страхования предпринимательских рисков не может превышать убытки от застрахованной предпринимательской деятельности, которые страхователь понёс бы при наступлении страхового случая. При этом условия договоров данного страхования нередко предусматривают установление франшизы. В перечень страховых рисков могут входить различные события - от стихийных бедствий до общественно-политических факторов.

Страховые тарифы зависят от вида деятельности предпринимателя, срока страхования, объема выпускаемой продукции (оказанных услуг) и характера страхового риска.

Страхование предпринимательского риска производится либо на случай нарушения обязательств контрагентом предпринимателя, либо на случай изменения условий деятельности предпринимателя по независящим от него причинам. Поскольку здесь имеется в виду систематическая деятельность, направленная на извлечение прибыли (ст.2 ГК), то и изменение условий деятельности должно носить систематический характер. Т.е. по договору страхования предпринимательского риска не может быть застрахована, например, упущенная выгода из-за случайной единовременной утраты груза, а только из-за такого изменения условий, при которых случаи утраты груза устойчиво участились. Это, однако, не означает, что по договору страхования предпринимательского риска не может быть застрахована упущенная выгода из-за единовременной утраты груза в связи с нарушением обязательств контрагентами. Это также не означает, что упущенная выгода не может быть застрахована по договору страхования грузов, как это описано в п.7 Приложения 2 к Условиям лицензирования.

Изменение условий деятельности должно носить для предпринимателя случайный характер, т.е. он должен находиться в отношении этого изменения в добросовестном неведении (см. комментарий к ст.9 Закона о страховом деле). Не может быть, например, застрахован предпринимательский риск в связи с тем, что предприниматель перенес свою деятельность в другой регион.

В отношении нарушения обязательства своим контрагентом предприниматель также должен находиться в добросовестном неведении. Например, не может быть застрахован предпринимательский риск продавца при продаже товара лицу, платежеспособность которого сомнительна, так как у продавца почти всегда имеется реальная возможность получить информацию о платежеспособности покупателя либо, в отсутствии такой информации не заключать договор купли-продажи.

В договоре страхования предпринимательского риска не может быть назначен ни выгодоприобретатель, ни застрахованное лицо. Однако, последствия нарушения двух этих правил различны. При назначении в договоре выгодоприобретателя ничтожным является только это условие договора, а остальные условия договора сохраняют свою силу. При назначении в договоре застрахованного лица ничтожным становится весь договор.

По договору страхования предпринимательского риска страхуется не только финансовый риск, но и другие убытки - ущерб в имуществе и ответственность. Поэтому лица, ведущие предпринимательскую деятельность могут выбрать в какой правовой форме им страховать свое имущество - в форме страхования имущества (ст.930 ГК) или в форме страхования предпринимательского риска и в зависимости от этого выбора нормативное регулирование будет различным. Аналогично и с ответственностью предпринимателя. Хорошим примером является экологическое страхование на случай увеличения экологических нормативов. Если оно проводится, как страхование ответственности предпринимателя за причинение вреда, то выгодоприобретателем является потерпевший, а проведение его в форме страхования предпринимательского риска возможно только в пользу самого страхователя.[4]

Таким образом, выделив страхование предпринимательского риска в отдельный вид страхования и установив для него особые правила, законодатель ввел различное регулирование фактически возникающих отношений не в зависимости от содержания этих отношений, а в зависимости от правовой формы, в которую они облечены. Это различие, безусловно, законно, так как введено законодателем в установленном порядке, однако вряд ли его можно признать правомерным, т.е. не только законным, но и соответствующим основным принципам правового регулирования общественных отношений.

Категорию "риск" можно определить как опасность потенциально возможной, вероятной потери ресурсов или недополучения доходов по сравнению с вариантом, который рассчитан на рациональное использование ресурсов в данном виде предпринимательской деятельности. Другими словами, риск - это угроза того, что предприниматель понесет потери в виде дополнительных расходов или получит доходы ниже тех, на которые он рассчитывал.

Хотя последствия риска чаще всего проявляются в виде финансовых потерь или невозможности получения ожидаемой прибыли, однако риск - это не только нежелательные результаты принятых решений. При определенных вариантах предпринимательских проектов существует не только опасность не достичь намеченного результата, но и вероятность превысить ожидаемую прибыль. В этом и заключается предпринимательский риск, который характеризуется сочетанием возможности достижения как нежелательных, так и особо благоприятных отклонений от запланированных результатов.

Под предпринимательским понимается риск, возникающий при любых видах предпринимательской деятельности, связанных с производством продукции, товаров и услуг, их реализацией; товарно-денежными и финансовыми операциями; коммерцией, а также осуществлением научно-технических проектов.

Анализ многочисленных определений риска позволяет выявить основные моменты, которые являются характерными для рисковой ситуации, такие, как:

· случайный характер события, который определяет, какой из возможных исходов реализуется на практике;

· наличие альтернативных решений;

· известны или можно определить вероятности исходов и ожидаемые результаты;

· вероятность возникновения убытков;

· вероятность получения дополнительной прибыли.

Чтобы решиться на риск, предприниматель должен быть уверен, что возможная ошибка не может скомпрометировать ни его дело, ни его имидж. Вероятность ошибки следует расценивать как неотъемлемый атрибут самостоятельности, а не как следствие профессиональной несостоятельности. Имеется в виду ошибка, которая оказывается таковой вследствие не оправдавшего себя, хотя и рассчитанного риска.

1.5 Виды страхования предпринимательской деятельностиВиды страхования предпринимательских рисков, как и в других подотраслях страхования, подразделяются по объектам страхования и страховым рискам. Кроме того, их можно разделить в соответствии с тремя известными стадиями кругооборота средств в процессе товарного производства. Первая (денежная) стадия кругооборота средств связана с инвестированием капитала. Страховое обеспечение вложенного капитала осуществляется с помощью страхования инвестиций, кредитов, депозитных вкладов. Страховая защита предпринимателя на второй (производственной) стадии кругооборота средств осуществляется путём проведения страхования на случай перерывов в хозяйственной деятельности в связи с пожарами, авариями и другими неблагоприятными событиями, которое обеспечивает защиту от косвенных потерь, связанных с прекращением выпуска продукции, дополнительными затратами по возобновлению производства и др. На третьей (товарной) стадии кругооборота денежных средств, где происходит реализация готовой продукции и её оплата, осуществляется страхование риска неплатежа по политическим и коммерческим причинам.

Специфика страхования обуславливает ряд требований к порядку заключения договоров. Так, в частности, страхователь должен предъявить свидетельство о регистрации, лицензии или патенты на подлежащую страхованию деятельность, другие необходимые документы. В заявлении о страховании он должен дать подробную информацию о предпринимательской деятельности, условиях её осуществления, ожидаемых доходах и расходах, заключённых контрактах, своих контрагентах и других обстоятельствах, имеющих отношение к степени риска.[5]

В современных экономических условиях предприятие самостоятельно решает основные вопросы своей производственной деятельности: организует бизнес, выбирает партнеров, обеспечивает сохранность материальных и финансовых ресурсов, выбирает пути преодоления и минимизации неизбежных в предпринимательстве рисков.

Для российских предприятий, независимо от их формы собственности и сфер деятельности, наиболее типичными являются следующие риски:

· возможная утрата (гибель), недостача или повреждение основных или оборотных средств предприятия;

· возникновение гражданской ответственности предприятия по обязательствам, возникающим вследствие причинения вреда жизни, здоровью и имуществу третьих лиц или окружающей природной среде;

· возможные убытки или неполучение ожидаемой прибыли из-за изменения условий функционирования предприятия по не зависящим от него обстоятельствам;

· нарушения своих обязательств контрагентами, партнерами и прочее.

Причем, страхование первых из перечисленных рисков достаточно полно представлено на российском страховом рынке, а вот страхование риска нарушения своих обязательств контрагентами и партнерами долгое время только декларировалось страховыми компаниями, несмотря на огромную востребованность данного продукта.

Последствиями предпринимательских рисков, как правило, являются неминуемые финансовые потери, способные нарушить любой, даже хорошо сбалансированный бюджет предприятия, а порой могут стать губительными для бизнеса.

Слабое развитие страхования предпринимательских рисков объясняется тем, что на заре развития страхового рынка России страховые компании не обладали ни достаточной финансовой мощью, ни необходимым опытом работы, но за годы развития рыночной экономики образовались крупные, финансового устойчивые страховые компании, с честью прошедшие кризисные ситуации в стране. Таким образом, сегодня предприятия разных уровней и сфер деятельности имеют возможность минимизировать финансовые потери организации, непосредственно связанные с предпринимательской деятельностью.

Как правило, страховая компания предоставляет страховое покрытие риска неплатежа конечного покупателя по контрактам, предусматривающим отсрочку платежа.

При установлении предпринимательского риска надо различать понятия "расход", "убытки", "потери". Любая предпринимательская деятельность неизбежно связана с расходами, тогда как убытки имеют место при неблагоприятном стечении обстоятельств, просчетах и представляют собой дополнительные расходы сверх намеченных. Сказанное характеризует категорию "риск" с качественной стороны, но создает основу и для перевода понятия "предпринимательский риск" в количественное. Если риск — это опасность потери ресурсов или дохода, то существует его количественная мера, определяемая абсолютным или относительным уровнем потерь.[6]

В абсолютном выражении риск может определяться величиной возможных потерь в материально-вещественном (физическом) или стоимостном (денежном) выражении, если только ущерб поддается такому измерению. В относительном выражении риск характеризуется как величина возможных потерь, отнесенная к некоторой базе, в виде которой наиболее удобно принимать либо имущественное состояние предпринимателя, либо общие затраты ресурсов на данный вид предпринимательской деятельности, либо ожидаемый доход (прибыль) от предпринимательства.

Применительно к предприятию в качестве базы для определения относительной величины риска целесообразно брать стоимость основных фондов и оборотных средств предприятия или намеченные суммарные затраты на данный вид предпринимательской деятельности, имея в виду как текущие затраты, так и капиталовложения или расчетный доход (прибыль). Выбор той или иной базы не имеет принципиального значения, но следует предпочесть показатель, определяемый с высокой степенью достоверности.

Базовые показатели, используемые для сравнения, обычно называют расчетными, или ожидаемыми показателями прибыли, затрат, выручки. Значения этих показателей определяются при разработке бизнес-плана, в процессе технико-экономического обоснования предпринимательского проекта, сделки. Соответственно потерями считают снижение прибыли, дохода в сравнении с ожидаемыми величинами. Предпринимательские потери — это в первую очередь случайное снижение предпринимательской прибыли. Величина именно таких потерь и характеризует степень риска. Отсюда анализ риска связан прежде всего с изучением потерь.

Центральное место в оценке предпринимательского риска занимают анализ и прогнозирование возможных потерь ресурсов при осуществлении предпринимательской деятельности. Имеется в виду не расход ресурсов, объективно обусловленный характером и масштабом предпринимательских действий, а случайные, непредвиденные, но потенциально возможные потери, возникающие вследствие отклонения реального хода предпринимательства от задуманного сценария. Чтобы оценить вероятность тех или иных потерь, обусловленных развитием событий по непредвиденному варианту, следует прежде всего знать все виды потерь, связанных с предпринимательством, и уметь заранее исчислить их и измерить как вероятные прогнозные величины. При этом естественно желание оценить каждый из видов потерь в количественном измерении и уметь свести их воедино, что, к сожалению, далеко не всегда удается сделать.

Случайное развитие событий, оказывающее влияние на ход и результаты предпринимательства, способно приводить не только к потерям в виде повышенных затрат ресурсов и снижения конечного результата. Одно и то же случайное событие может вызвать увеличение затрат одного вида ресурсов и снижение затрат этого вида, т. е. наряду с повышенными затратами одних ресурсов может наблюдаться экономия других. Отсюда, если случайное событие оказывает двойное воздействие на конечные результаты предпринимательства, имеет неблагоприятные и благоприятные последствия, при оценке риска следует в равной степени учитывать и те и другие. Иначе говоря, при определении возможных суммарных потерь следует вычитать из расчетных потерь сопровождающий их выигрыш.

Потери, которые могут быть в предпринимательской деятельности, целесообразно разделять на материальные, трудовые, финансовые, потери времени, специальные виды потерь. Материальные виды потерь проявляются в не предусмотренных предпринимательским проектом дополнительных затратах или прямых потерях оборудования, имущества, продукции, сырья, энергии и т. д. По отношению к каждому отдельному из перечисленных видов потерь применимы свои единицы измерения.

Наиболее естественно измерять материальные потери в тех же единицах, в которых измеряется количество данного вида материальных ресурсов, т. е. в физических единицах веса, объема, площади и др. Однако свести воедино потери, измеряемые в разных единицах, и выразить их одной величиной не представляется возможным. Нельзя складывать килограммы и метры. Поэтому практически неизбежно исчисление потерь в стоимостном выражении, в денежных единицах. Для этого потери в физическом измерении переводятся в стоимостное измерение путем умножения на цену единицы соответствующего материального ресурса. Для достаточно значительного количества материальных ресурсов, стоимость которых заранее известна, потери сразу можно оценивать в денежном выражении. Имея оценку вероятных потерь по каждому из отдельных видов материальных ресурсов в стоимостном выражении, можно свести их воедино, соблюдая при этом правила действий со случайными величинами и их вероятностями.

Трудовые потери представляют потери рабочего времени, вызванные непредвиденными обстоятельствами. В непосредственном измерении трудовые потери выражаются в человеко-часах, человеко-днях или просто часах рабочего времени. Перевод трудовых потерь в стоимостное, денежное выражение осуществляется путем умножения трудочасов на стоимость (цену) одного часа.[7]

Финансовые потери — это прямой денежный ущерб, связанный с непредусмотренными платежами, выплатой штрафов, уплатой дополнительных налогов, потерей денежных средств и ценных бумаг. Кроме того, финансовые потери могут быть при недополучении или неполучении денег из предусмотренных источников, при невозврате долгов, неоплате покупателем поставленной ему продукции.

Предпринимательская деятельность и страхование — тесно взаимосвязанные категории рыночного хозяйства. Целью предпринимательской деятельности является получение прибыли, увеличение вложенного в дело капитала.

Эффективная предпринимательская деятельность немыслима без освоения новой техники, без разумного риска в поисках дополнительных резервов интенсификации производства. Теперь отметим и другой аспект взаимосвязи предпринимательства и страхования. Страхование в условиях рыночной экономики само выступает сферой коммерческой деятельности. Принимая на себя ответственность за те или иные риски, страховщик, прежде всего, думает о том, что даст ему заключаемый договор. Как предприниматель, действующий на свой страх и риск, он не берется за те виды страхования, в которых вероятность наступления неблагоприятных событий особенно велика. Вот почему многие объекты повышенной опасности становятся предметом взаимного страхования на коммерческой основе.[8]

По мере развития рыночного хозяйства в России предприниматели все больше понимают значение данного механизма и постепенно расширяют перечень рисков, которые можно передать страховой компании, или используют другие методы защиты от рисков, возникающих в процессе их деятельности. Разновидностью предпринимательских рисков выступают коммерческие и финансовые риски. Следует сказать, что разделение это весьма условное и в страховании под "финансовыми рисками" понимают и первое, и второе одновременно. "Финансовый риск" в узком смысле слова означает риск возникновения непредвиденных расходов у некоммерческих организаций и физических лиц в процессе осуществления ими какой-либо деятельности или заключения единичных сделок, не направленных на систематическое получение прибыли.

Глава II. Проектная часть

Похожие работы

... Использование же этого вида страхования предприятиями малого и среднего уровня бизнеса, по мнению экспертов, в данное время практически исключено. 3. Пути развития страхования коммерческих рисков Экономическая и финансовая нестабильность деятельности российских предприятий обусловливает постоянный интерес к страхованию коммерческих рисков как эффективному способу защиты достигнутого уровня ...

... основных характеристик и сроков выполнения. Результативность организуемых рекламных акций в значительной степени зависит от квалифицированного, продуманного определения условий договоров на их проведение. При определении ответственности рекламораспространителя необходимо учитывать следующие обстоятельства. Рекламораспространитель несет ответственность за ненадлежащее исполнение предусмотренных ...

... 2. Комментарий к Федеральному Закону об акционерных обществах / Юринформцентр/ , 1996 г. 3. «Основы бизнеса» / Москва 1997 г./ 4. «Учет и анализ финансовых актов» 1994 г. В.Е, Ендронов 5. «Финансы предприятий» / Е.И. Бородина/ 1995 г. 6. Лекции 7. Бюллетени производства игрушек 8. Страховое дело. Учебник под редакцией профессора Рейтмана Л.И.М., 1992 г. 9. ...

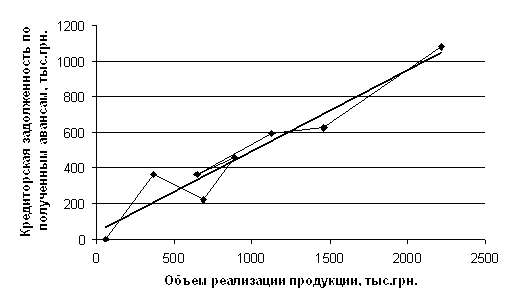

... можно прогнозировать динамику уровня кредиторской задолженности предприятия по полученным авансам при планировании изменения объемов реализации продукции на ОАО СЗКО «Молот». 3.5 Автоматизация анализа текущих обязательств Экономический анализ сопровождается выполнением большого объема разнообразных вычислений: абсолютных и относительных отклонений; средних величин; дисперсии; процентных ...

0 комментариев