Навигация

Расчет и анализ относительных коэффициентов ликвидности на предприятии ОАО «Разрез Тугнуйский»

2.3 Расчет и анализ относительных коэффициентов ликвидности на предприятии ОАО «Разрез Тугнуйский»

Финансовое положение предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критерии оценки финансового положения - ликвидность и платежеспособность предприятия, т.е. способность своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются[20]:

а) наличие в достаточном объеме средств на расчетном счете;

б) отсутствие просроченной кредиторской задолженности.

В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия можно разделить на следующие группы:

В случае, когда одно или несколько неравенств системы имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Таблица 2.10

Анализ ликвидности предприятия 2007-2009 гг.

| Показатели | 2007 | 2008 | 2009 | Показатели | 2007 | 2008 | 2009 |

| А1 | 61 | 7 | 166 | П1 | 427946 | 558422 | 470986 |

| А2 | 820336 | 841334 | 685731 | П2 | 0 | 0 | 0 |

| А3 | 119034 | 172835 | 168723 | П3 | 0 | 0 | 10057 |

| А4 | 333212 | 351922 | 325494 | П4 | 844697 | 807676 | 699071 |

Определяем равенство:

| 2007 | 2008 | 2009 |

| 61 ≤ 427946 820336 ≥ 0 119034 > 0 333212 ≤ 844697 | 7 ≤ 558422 841334 ≥ 0 172835 ≥ 0 351922 ≤ 807676 | 166 ≤ 470986 685731 ≥ 0 168723 ≥ 10057 325494 ≤ 699071 |

Как видно из расчетов, что на предприятии за 2007 – 2009 гг. неустойчивое финансовое состояние, это показывает первое неравенство за все три анализируемого периода. В заключении можно сказать, что причиной снижения ликвидности явилось то, что увеличилась кредиторская задолженность предприятия. Однако следует отметить, что перспективная ликвидность, которую показывает третье неравенство, отражает платежный излишек.

Дальнейшее сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

Текущая ликвидность ТЛ, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени:

ТЛ2007 = 392451 тыс. руб.

ТЛ2008 = 282919 тыс. руб.

ТЛ2009 = 214911 тыс. руб.

Расчеты показывают, что за все три года предприятие неплатежеспособно в ближайший промежуток времени, это произошло за счет увеличения кредиторской задолженности.

Перспективная ликвидность ПЛ - это прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

ПЛ2007 = 119034 тыс. руб.

ПЛ2008 = 172835 тыс. руб.

ПЛ2009 = 157666 тыс. руб.

Но перспективная ликвидность предприятия свидетельствует, что предприятие при реализации собственного имущества и собственной продукции, в будущем может рассчитаться со своими долгами.

Более детальным является анализ финансовых показателей и коэффициентов, приведенных в таблице ниже:

Таблица 2.11

Анализ коэффициентов ликвидности предприятия за 2007-2008 гг.

| Показатели | норматив | 2007 | 2008 | 2009 |

| Общий показатель ликвидности | L1 > 1 | 1,0 | 0,8 | 0,8 |

| Коэффициент абсолютной ликвидности | L2 > 0,2-0,5 | 0,0001 | 0,00001 | 0,0003 |

| Коэффициент быстрой ликвидности | L3 > 1 | 1,9 | 1,5 | 0,8 |

| Коэффициент текущей ликвидности | L4 > 2 | 2,2 | 1,8 | 1,8 |

| Коэффициент обеспеченности собственными средствами | L5 > 0,1 | 0,5 | 0,4 | 0,4 |

| Коэффициент маневренности собственных оборотных средств | L6 от 0 до1 | 0,0001 | 0,00002 | 0,0004 |

| Доля оборотных средств в активах | L7 > 0,5 | 0,7 | 0,1 | 0,7 |

| Коэффициент покрытия запасов | L8 > 1 | 7,2 | 3,9 | 3,07 |

Данные таблицы свидетельствуют, что по общий показатель ликвидности ниже норматива, что это говорит, о том, что предприятие не может погасить свои долги в ближайшее время за счет денежных средств. Из данных расчетов видно, что предприятие может погасить обязательства по кредитам и расчетам, мобилизовав все оборотные средства.

Похожие работы

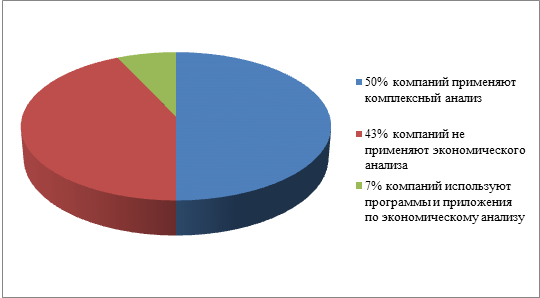

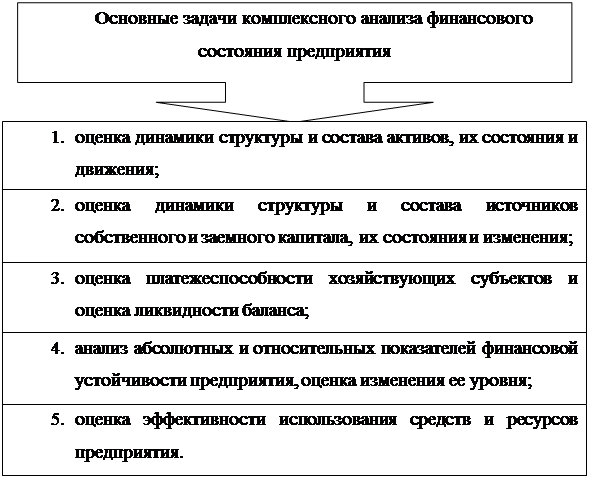

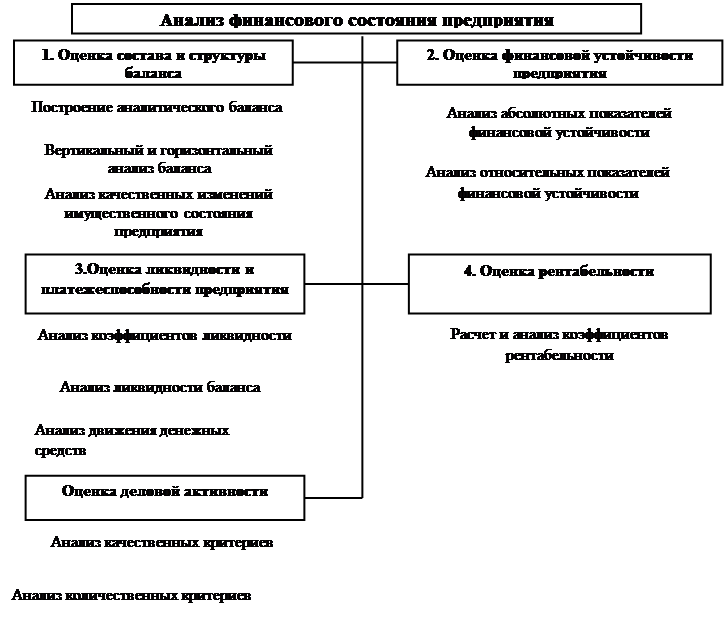

... пока не создано, поскольку в настоящее время не устоялся и поэтому лишен полноценной системной упорядоченности набор относительных показателей, применяемых для анализа финансового состояния предприятия. Зачастую предлагается избыточное количество показателей. Для точной и полной характеристики финансового состояния предприятия и тенденций его изменения достаточно сравнительно небольшого ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... Коэффициент покрытия активов собственными оборотными средствами Собственный – Внеоборотные капитал__________активы Баланс 0,4 0,4+0,3 Около 0,06 В работе рассмотрены основные действующие методики анализа финансового состояния предприятия, выявлены их положительные и отрицательные стороны. Необходимо отметить, что с точки зрения информационного обеспечения все они ориентированы ...

... в прошлом, то они не должны экстраполировать историческую информацию на нынешние условия и тем более делать на её основе прогнозы в отношении будущего. 2. Методика анализа финансового состояния ОАО «Крафтвэй» 2.1. Общая характеристика предприятия Организационно правовая форма предприятия – открытое акционерное общество. Лицензия на осуществление строительных работ, выданная на ...

0 комментариев