Навигация

Финансовая устойчивость предприятия

2.1 Финансовая устойчивость предприятия

Для оценки финансового состояния фирмы мало изучить Баланс и структурно представить основные доходы и расходы. Необходимо применить математические показатели(k) и формулы, которые дадут наиболее полное представление о финансовом климате предприятия.

Коэффициент обеспеченности оборотных активов собственными источниками

k= К собственный / К заемный

k= собственный = УК+ РК+ НрП

k= заемный = ДФО+ КФО+ КЗ

k 2006= 10 688030/ 14 255 788= 0,75

k 2007= 16 386 668/ 15 164 988= 1,08

Коэффициент автономии предприятия

k= К собственный/ Пассив

k 2006= 10 688 030/ 24 943 818= 0,42

k 2007= 16 386 668/ 31 552 092= 0,52

Коэффициент реальной стоимости имущества

k= Производственный потенциал/ К собственный, где Производственный потенциал= Основные средства+ Произв Запасы+ Незаверш. Производство)

k 2006= (2 812 396+ 4 993 089)/ 10 688 030= 0,73

k 2007= (3 554 383+ 5 903 732)/ 16 386 668= 0,6

Коэффициент маневренности собственных средств

k= Собственные оборотные средства/ К собственный

СОбС=К собственный - Внеоборотные Активы

k 2006= (24 943 818- 12 612665)/ 24 943818= 0,5

k 2007= (31 552 092- 16 625 896)/ 31 552 092= 0,48

Сформируем показатели в таблицу.

Таблица 4 Финансовая устойчивость предприятия в коэффициентах

| Показатель/год | 2006 | 2007 | Норма |

| К обеспеч. собств. источниками | 0,75 | 1,08 | ≥ 1 |

| К автономии фирмы | 0,42 | 0,52 | ≥ 0,5 |

| К реальной стоимости имущества | 0,73 | 0,64 | ≥ 0,5 |

| К маневренности собств. средств | 0,5 | 0,48 | ≥ 0,5 |

В итоге, мы наблюдаем низкий коэффициент обеспеченности оборотных активов собственными источниками. Ниже нормы показатель в 2006 году. В 2007 году этот показатель стремительно возрос и вошел в допустимое значение за счет стремительного увеличения доли собственного капитала, что мы отмечали при структурном анализе. Динамика положительная, но не нужно забывать, что стоимость заемного капитала также возрастает.

Продолжает оставаться высокой зависимость предприятия от заемного капитала и потребность во внешних источниках финансирования. Хотя и здесь показатель приближен к среднестатистической норме.

Коэффициент реальной стоимости имущества выше «нормальных» показателей, что означает эффективное использование фирмой собственного капитала и высокий производственный потенциал. Финансовая устойчивость предприятия вопреки этому имеет склонность к снижению за счет тенденции снижения показателей реальной стоимости имущества и коэффициента маневренности, что отражает сводная таблица. Несмотря на это, данные показатели в 2007 году не выходят за пределы «нормы».

Продолжим финансовый анализ предприятия анализом ликвидности.

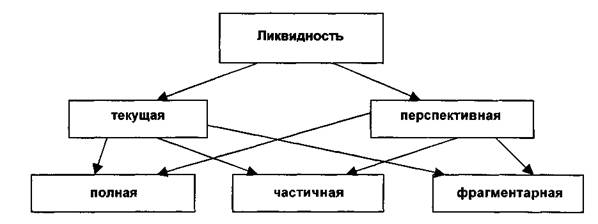

2.2 Анализ ликвидности

Коэффициент абсолютной ликвидности

k= Денежные средства/ КФО

k 2006= 125 054/ 6006256= 0,02

k 2007= 1 033 125/ 7 582 930= 0,14

Коэффициент промежуточной ликвидности

k 2006= (ДС+ ДЗ)/ КФО

k 2006= (125 054+ 5 816 006)/ 6 006 256= 0,99≈1

k 2007= (1 033 125+ 6 427 276)/ 7 582 930= 0,98≈1

Коэффициент общей ликвидности

k= ДС+ ДЗ+ Запасы/ КФО

k 2006= (125 054+ 5 816 006+ 4 993 089)/ 6 006 256= 1,82≈1,8

k 2007= (1 033 125+ 6 427 276+ 5 903 732)/ 7 582 930= 1,8

Обратимся к сводной таблице.

Таблица 5 Сводная таблица

| Показатель/год | 2006 | 2007 | Норма |

| Л абсолютная | 0,02 | 0,14 | ≥ 0,2 |

| Л промежуточная | 1 | 1 | ≥ 0,4 |

| Л общая | 1,8 | 1,8 | ≥ 2 |

Предприятие ликвидное лишь по показателю промежуточной ликвидности. Предприятие абсолютно неликвидно с точки зрения быстрой ликвидности, так как доля денежных средств мала по сравнению с долей краткосрочных обязательств. Но это не означает то, что предприятие полностью не способно погашать свои краткосрочные обязательства собственными денежными средствами в кассе и на счетах, так как, во-первых, как мы уже обозначили, растет собственный капитал и, во-вторых, предприятие имеет большую дебиторскую задолженность.

К тому же нельзя не заметить положительную динамику увеличения собственных денежных средств (1 033 125 тыс руб в 2007 против 125 054 тыс руб в 2006), что отражено в таблице с помощью показателя абсолютной ликвидности 2007 года. Предприятию необходимы деньги для осуществления своей экономической политики. Собственных денежных средств недостаточно. Поэтому приходится прибегать к внешним займам. Главный вывод: рассматриваемое предприятие обладает низкой ликвидностью.

Похожие работы

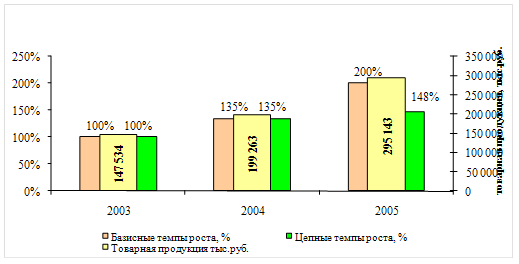

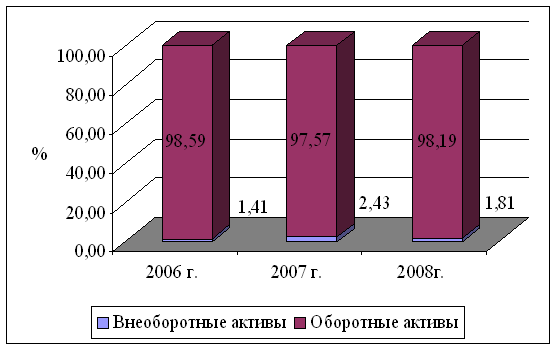

... , что в 2008 году количество проведенных ремонтов, включая текущие и плановые увеличилось по сравнению с 2007 годом на 11%. 2. АНАЛИЗ ПРОИЗВОДСТВЕННО-ХОЗЯЙСТВЕННОЙ ДЕЯТЕЛЬНОСТИ ОАО «СЕВУРАЛБОКСИТРУД» 2.1 АНАЛИЗ ОБЪЕМА ПРОИЗВОДСТВА ПРОДУКЦИИ Анализ объема производства включает изучение динамики валовой и товарной продукции с установленным темпом роста и прироста объема выпускаемой ...

... поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия. 2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К» В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: ...

... уровне. При рекомендуемом пороговом значении в 10% на предприятии он составляет 5,6 - 0,5 %. Данное положение лишает возможности ОАО «ЧЕТРА - Промышленные машины» проводить независимую финансовую политику. Необходимо рассмотреть показатели по труду. Основная цель анализа труда и заработной платы – оценить качество трудовых ресурсов организации, эффективность системы мотивации труда и в целом ...

... , Польша, Люксембург, Франция, Бельгия, США, Корея, Япония и др., где успешно конкурирует с основными производителями ферросплавов. Основными конкурентами являются: «Ермак», Актюбинский ферросплавный завод, Никопольский ферросплавный завод. Система менеджмента качества На предприятии принята модель системы менеджмента качества, основанной на процессном подходе. На ОАО «СЗФ» разработана и ...

0 комментариев