Навигация

Анализ источников покрытия основных средств и оборотных активов

4. Анализ источников покрытия основных средств и оборотных активов

По своему характеру это показатели покрытия статей имущества соответствующими статьями капитала или финансирования основных средств и нематериальных активов собственным капиталом (покрытие 1-й степени) (собственными источниками средств) и общим (собственным и заемным) долгосрочным капиталом (покрытие 2-й степени). Эти показатели являются важнейшими инструментами оценки оснащенности капиталом и тем самым финансовой стабильности предприятия. Их называют еще показателями горизонтальной структуры капитала или золотым правилом баланса (таблица 4.1). Они имеют долгосрочный и среднесрочный характер.

Таблица 4.1 – Расчет покрытия имущества, млн. руб.

| Показатели | На начало года | На конец года | Изменения |

| Собственный капитал (СК) | 166371 | 228546 | +62175 |

| – Внеоборотные активы (ВА) | 223601 | 258152 | +34551 |

| = Недо/перепокрытие собственным капиталом | -57230 | -29606 | +27624 |

| + Долгосрочный заемный капитал (ДЗК) | 62471 | 73306 | +10835 |

| = Долгосрочный заемный капитал для финансирования оборотных средств | 5241 | 43700 | +38459 |

| – Оборотные средства | 35662 | 78178 | +42516 |

| = Краткосрочный заемный капитал для финансирования оборотных средств | -30421 | -34478 | -4057 |

Покрытие 1-й степени. Покрытие основных средств характеризуется как хорошее, если собственный капитал полностью покрывает основные средства. Покрытие считается отличным, если собственный капитал дополнительно финансирует запасы имущества. На практике это встречается нечасто.

Покрытие 2-й степени. Если для финансирования основных средств собственного капитала недостаточно, привлекают долгосрочный заемный капитал (золотое правило баланса). Чем больше покрытие 2 степени превышает 100 %, тем большую финансовую стабильность имеет предприятие. В этом случае долгосрочными источниками финансируют часть оборотных средств. В любом случае часть запасов оборотных средств должна быть профинансирована долгосрочно (таблица 4.2).

Таблица 4.2 – Показатели покрытия основных средств (инвестирования), %

| Расчет показателей | На начало года | На конец года | Изменение |

| Степень покрытия 1 = СК/ВА | 74,41 | 88,53 | +14,12 |

| Степень покрытия 2 = (СК + ДЗК)/ВА | 102,79 | 116,93 | +14,14 |

Как на начало анализируемого периода (год), так и на его конец собственные средства не покрывают внеоборотные активы. В отчетном году покрытие собственным капиталом улучшилось. Это произошло из-за более быстрого роста собственного капитала (37,37%) по сравнению с ростом внеоборотных активов (15,45%).

Собственный капитал на начало года и конец года, соответственно, недопокрывает 25,59% и 11,47% внеоборотных активов и 100% оборотных. Наличие долгосрочного заемного капитала на начало и конец отчетного периода позволило покрыть внеоборотные активы на 100 %, а оборотные на 2,79% и 16,93%, соответственно.

Основной причиной роста собственного капитала явилась переоценка основных средств, то есть приведения их к реальной стоимости.

Расчет показателей покрытия отчетливо показывает финансирование отдельных частей имущества предприятия. Долгосрочный капитал, как в абсолютном, так и в относительном размере существенно изменился, краткосрочный – уменьшился абсолютно и относительно, что положительно в целом сказалось на ликвидности предприятия.

Показатель оснащенности собственными средствами, или иначе покрытие собственными источниками оборотных средств, если исходить из нормативного значения этого показателя (не менее 0,3), хотя значительно и повысился, но остался ниже нормы и имел отрицательные значения: на начало года -1,60 ((166371 – 223601)/35662), на конец года -0,38.

Вертикальный и горизонтальный анализ финансирования капитала предприятия проводится с помощью коэффициентов, расчет которых представлен в таблице 4.3.

Таблица 4.3 – Показатели финансирования капитала, %

| Расчет показателей | На начало года | На конец года | Изменения |

| Показатели финансирования вертикальной структуры капитала: | |||

| а) Степень финансовой Собственный капитал

| 64,17 | 67,95 | +3,78 |

| б) Степень задолженности Заемный капитал

| 35,83 | 32,05 | -3,78 |

| в) Степень статичной Заемный капитал

| 55,83 | 47,16 | -8,67 |

| г) Степень долго- Долгосрочный заемный капитал

| 24,10 | 21,80 | -2,3 |

| д) Степень кратко- Краткосрочный заемный капитал

| 5,01 | 2,23 | -2,78 |

| Горизонтальные показатели финансирования капитала | |||

| а) Работающий капитал = оборотные активы – краткосрочный заемный капитал, кредиторскую задолженность, млн. руб. | 5241 | 43699 | 38458 |

| б) Обеспеченность мате- Работающий капитал ∙ 100

средств собственными средства источниками | 37,78 | 260,50 | +222,72 |

На ОАО «Гродно Химволокно» удельный вес собственных средств достаточно высок и за год он увеличивается (+3,75%), что свидетельствует об усилении стабильности и независимости предприятия от внешних кредиторов.

На каждую тысячу рублей собственных средств предприятие привлекло заемных 0,5583 руб. на начало года, на конец года – 0,4716 руб. Снижение этого коэффициента свидетельствует об уменьшении финансовой зависимости предприятия.

Степень долгосрочного капитала уменьшилась с течением года на 2,3%, что является благоприятной тенденцией, так как на финансирование имущества предприятия направляется больше собственных, а меньше заемных источников.

Степень краткосрочного капитала также снизилась за год на 2,78%, что свидетельствует о значительном финансировании за счет собственных средств оборотных активов предприятия.

Положение предприятия с точки зрения ликвидности за год улучшилось, так как работающий капитал предприятия увеличился на 38458 млн. руб. (733,79%). Это означает, что предприятие при возникновении необходимости сможет погасить больше краткосрочных обязательств и продолжать дальше работать, хоть и в меньшем объеме.

Похожие работы

... » анализ платежеспособности показал, что предприятие на 01.10.97 является неплатежеспособным, но прогноз платежеспособности положительный. 4. Маркетинговые исследования предприятия и разработка системы управления продвижения изделий фирмы на рынок 4.1. Маркетинговые исследования предприятия ОАО «Волжское Химволокно» производит полиамидные (капроновые) нити текстильного и технического назначения, ...

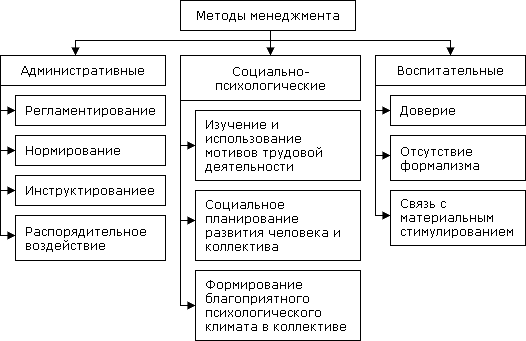

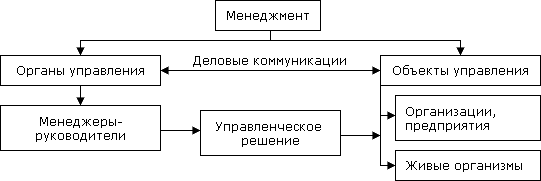

... , стало тормозом в развитии компании, не позволяло наращивать обороты и прибыль. II.2 Возможные решения проблемы повышения эффективности административных методов Государству надо смещать акцент с административных методов управления предприятием на экономические. Необходимо использовать подходы, предусматривающие более широкое развитие инициативы и самостоятельности. Работникам надо ощущать ...

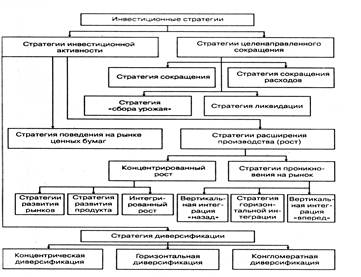

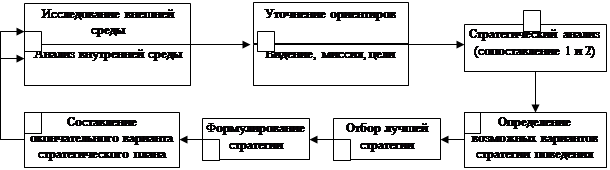

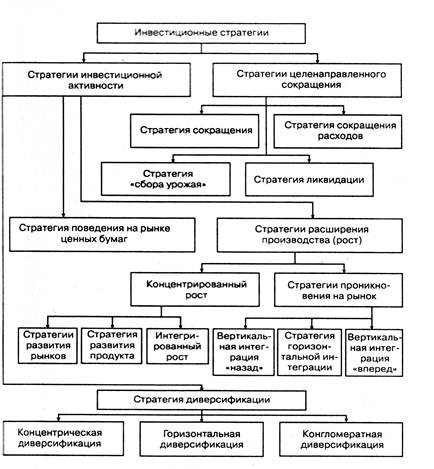

... качественного сырья и материалов для избежания затрат на производство брака, внедрение в производство новые достижения в развитии техники и технологий, а также поиск и освоение новых рынков сбыта выпускаемой продукции. 2.3. Процесс выбора действующей стратегии ЧУП «Универсал Бобруйск» Рассмотрим этапы процесса стратегического плана на основании рис.3.: - 1. Миссия организации отражает ...

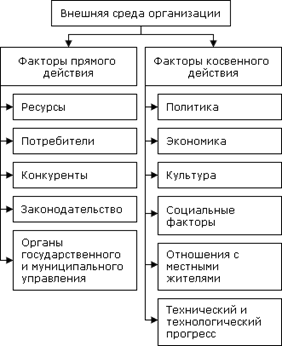

... брака, внедрение в производство новые достижения в развитии техники и технологий, а также поиск и освоение новых рынков сбыта выпускаемой продукции. 3. Анализ реализуемой общей, корпоративной стратегии ЧУП «Универсал Бобруйск» ОО «БелОГ» Факторы внешней и внутренней среды предприятия В процессе своей деятельности ЧУП «Универсал Бобруйск» ОО «БелОГ» подвергается влиянию множества ...

0 комментариев