Навигация

Анализ платежеспособности предприятия

2.7 Анализ платежеспособности предприятия

Под платежеспособностью предприятия понимают способность его к быстрому погашению своих краткосрочных долговых обязательств. Для этого необходимы денежные средства (достаточный запас денег на расчетном счете банка и в кассе и некоторые мобильные средства, которые предприятие может трансформировать в денежные средства).

Для оценки платежеспособности принято рассчитывать показатели ликвидности. Они определяются отношением ликвидных оборотных активов предприятия к его краткосрочным обязательствам.

Краткосрочные обязательства (Ко) рассчитываются как итог раздела V «Краткосрочные обязательства» за вычетом «Доходов будущих периодов» (стр.640) и «Резервов предстоящих расходов» (стр.650).

На начало года Ко = 71 599 т.р.

На конец года Ко = 235 384 т.р.

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы.

А1. Наиболее ликвидные активы - к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом: А1= стр. 250 + стр. 260

А2. Быстро реализуемые активы дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты: А2 = стр. 240

A3. Медленно реализуемые активы - статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты) и прочие оборотные активы. A3 = стр.210 + стр.220 + стр. 230 + стр. 270

А4. Трудно реализуемые активы - статьи раздела I актива баланса - внеоборотные активы. А4= стр.190

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства - к ним относятся кредиторская задолженность. П1 = стр. 620

П2. Краткосрочные пассивы - это краткосрочные заемные средства и прочие краткосрочные пассивы. П2=стр.610+стр.630

ПЗ. Долгосрочные пассивы - это статьи баланса, относящиеся к IV и V разделам, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей. ПЗ = стр.590 + стр.640 + стр. 650 + стр.660

П4. Постоянные пассивы или устойчивые - это статьи III раздела баланса «Капитал и резервы». П4 = стр.490

Время, необходимое для превращения в деньги различных составляющих оборотных средств, существенно отличается, поэтому выделяют три показателя (три степени) ликвидности:

коэффициент абсолютной ликвидности;

коэффициент срочной (быстрой) ликвидности;

коэффициент текущей ликвидности.

Коэффициент абсолютной ликвидности (коэффициент срочности) показывает, какая часть текущей задолженности может быть погашена на дату составления баланса или другую конкретную дату и находится по формуле: Кал = А1 : (П1 + П2) = Дс : Ко

Коэффициент срочной (быстрой) ликвидности характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги и находится по формуле: Кбл = (А1 + А2) : (П1 + П2) = (Дс + Дз) : Ко

Коэффициент текущей ликвидности позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства и находится по формуле: Ктл = (А1 + А2+ А3) : (П1 + П3) = (Дс + Дз + стр.190) : Кз

Таблица 2.8 – Расчет и динамика показателей ликвидности

| Показатели | Усл. обозн | Рекомен-дуемое значе-ние | Начало года | Конец года | Изменение за год (+,-) |

| Исходные показатели | |||||

| 1. Краткосрочные (текущие) обязательства предприятия, тыс.руб | Ко | Х | 71 599 | 235 384 | 163 785 |

| 2. Оборотные активы, тыс.руб | Е | Х | 43 701 | 186 424 | 142 723 |

| 3. Денежные средства и КФВ, тыс.руб | Дс | Х | 47 | 3 074 | 3 027 |

| 4. Дебиторская задолженность, тыс.руб | Дз | Х | 16 406 | 48 185 | 31 779 |

| 5. Запасы (за вычетом расходов будущих периодов), тыс.руб | Z | Х | 27 295 | 138 239 | 110 944 |

| Расчетные показатели | |||||

| 6. Коэффициент абсолютной ликвидности | Кал | 0,1÷0,7 | 0,001 | 0,013 | 0,012 |

| 7. Коэффициент быстрой ликвидности | Кбл | 0,7÷0,8 | 0,230 | 0,218 | - 0,012 |

| 8. Коэффициент текущей ликвидности | Ктл | ≥ 2,0 | 0,238 | 0,246 | 0,008 |

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности можно погасить в ближайшее время за счет денежных средств и краткосрочных ценных бумаг. Этот коэффициент далек от рекомендуемого значения, но к концу отчетного периода наблюдается увеличение на 0,012.

В нашем расчете соотношение денежных средств и краткосрочных обязательств составляет 0,001 на начало года и 0,013 на конец. Это говорит о том, что погасить свои обязательства в срочном порядке предприятие не смогло бы. Однако, учитывая малую вероятность того, что все кредиторы предприятия одновременно предъявят ему свои долговые требования, и принимая во внимание тот факт, что теоретически достаточным значением для коэффициента срочности является соотношение 0,1÷0,7, можно предварительно предположить допустимость сложившихся на предприятии соотношений легко реализуемых активов и краткосрочной задолженности.

Коэффициент быстрой ликвидности не только не соответствует рекомендуемым значениям, но и снизился к концу отчетного периода на -0,012. Этот показатель характеризует, какая часть текущих обязательств может быть погашена не только за счет наличности, но и за счет ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги. По данным баланса это соотношение составило на начало года 0,230 и на конец года 0,218, т.е. сократилось на 0,012 пунктов. Это говорит о том, что лишь малая часть обязательств может быть погашена за счет поступлений за отгруженную продукцию, работы и услуги.

Коэффициент текущей ликвидности позволяет установить в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности. Нормальным значение этого показателя считается от 1 до 2. В нашем случае этот показатель составляет 0,238 на начало года и 0,246 на конец года, что говорит о том, что небольшую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Нестабильность экономики делает невозможным нормирование этого показателя. Он должен оцениваться для каждого конкретного предприятия по его учетным данным. Если соотношение текущих активов и краткосрочных обязательств ниже, чем 1:1, то можно говорить о высоком финансовом риске, связанным с тем, что организация не в состоянии оплатить свои счета. Принимая во внимание различную степень ликвидности активов, можно предположить, что не все активы могут быть реализованы в срочном порядке, а следовательно, возникнет угроза финансовой стабильности организации. Если же значение коэффициента Ктл превышает 1, то можно сделать вывод о том, что организация располагает некоторым объемом свободных ресурсов, формируемых за счет собственных источников.

Коэффициент текущей ликвидности обобщает предыдущие показатели и является одним из показателей, характеризующих удовлетворительность бухгалтерского баланса.

Похожие работы

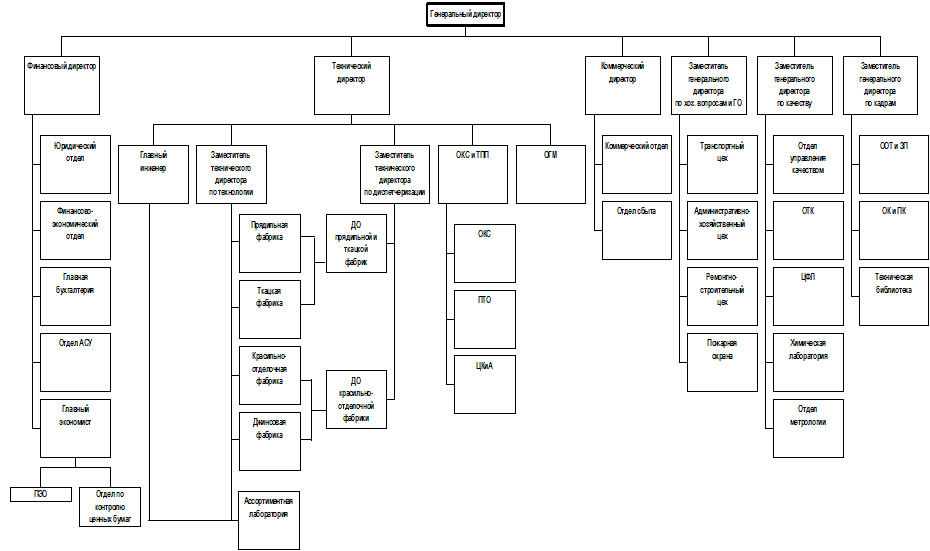

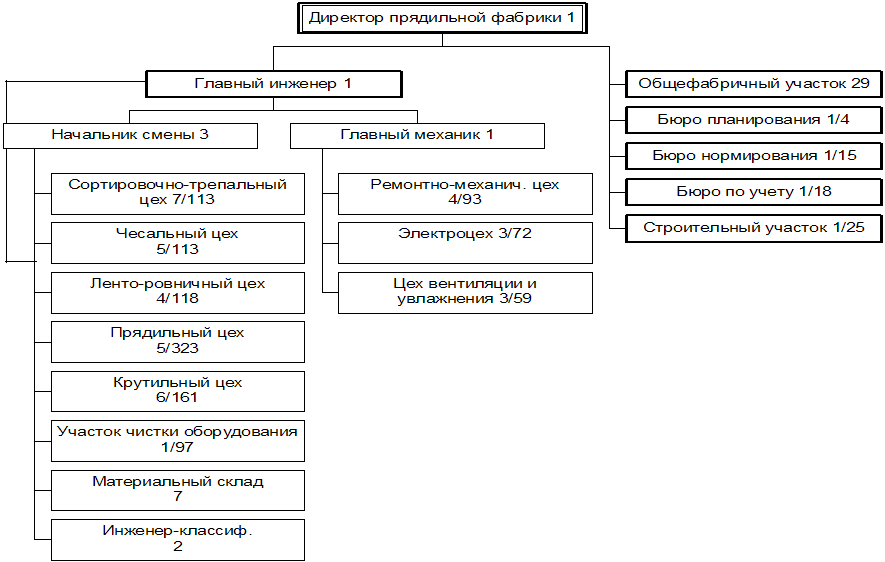

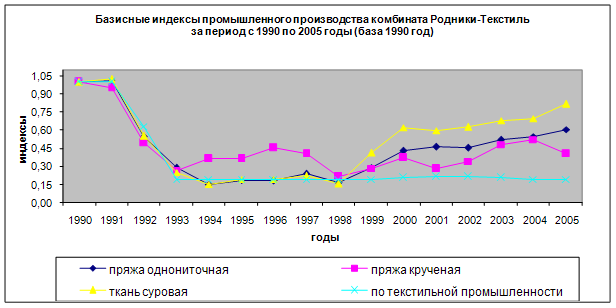

... 145 761 138 892 162 142 169 012 дек.05 169 012 147 915 166 203 187 300 2. МАРКЕТИНГОВАЯ, ПРЕДПРИНИМАТЕЛЬСКАЯ И КОММЕРЧЕСКАЯ ДЕЯТЕЛЬНОСТЬ ОАО «РОДНИКИ - ТЕКСТИЛЬ» 2.1 Анализ конкурентов Конкуренция - состязательность хозяйствующих субъектов, когда их самостоятельные действия эффективно ограничивают возможность каждого из них односторонне воздействовать на общие условия обращения ...

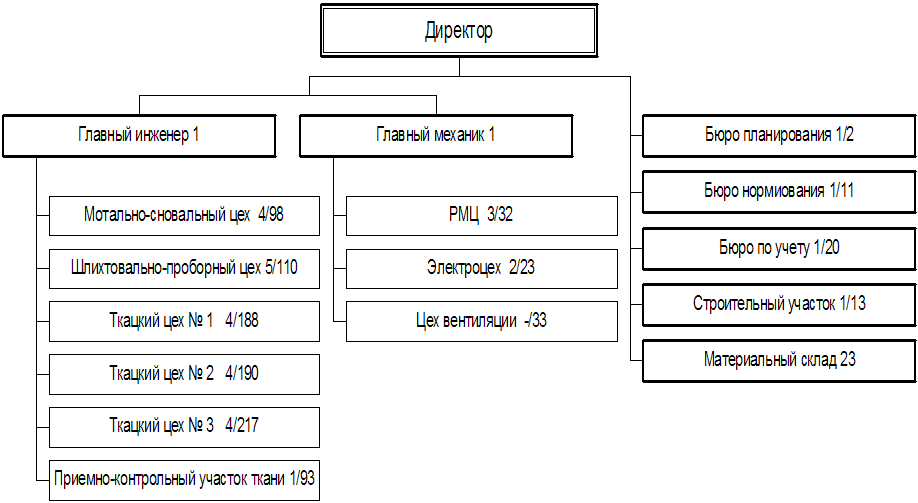

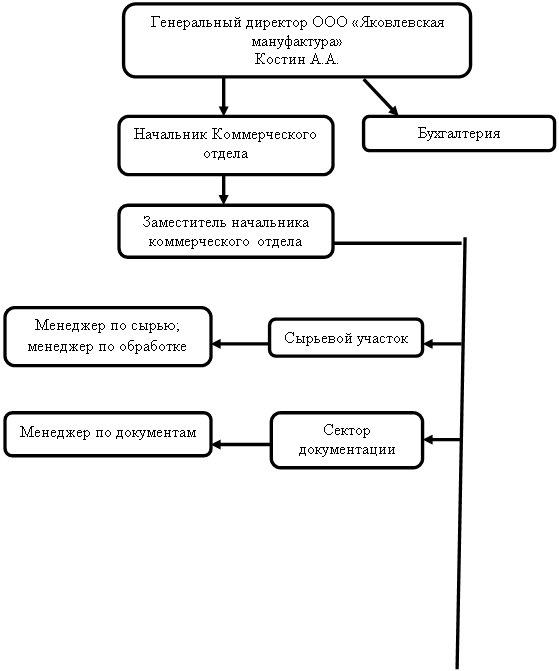

... – услуг различного рода посредников); 3) Комбинированный, или смешанный сбыт предполагает использование как прямых, так и опосредованных связей с покупателями. /8/ 2.Организация коммерческой деятельности ООО «Яковлевская мануфактура» 2.1 История развития предприятия В селе Яковлевском (ныне город Приволжск) и округе ручные ткацкие станки имелись почти в каждом доме, лен сеяли на больших ...

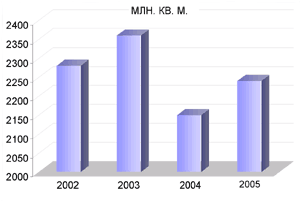

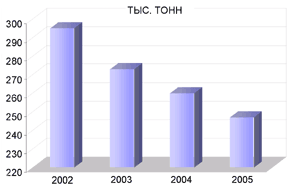

... одежды на 35,4% и кожаной обуви – на 22,6 процента. Ввоз хлопка-волокна уменьшился по физическому объёму на 11,3% при росте средней цены на 17,4 процента. 3. Состояние мировых и внутренних цен на хлопок в настоящее время 3.1 Состояние цен на хлопок за 2008–2009 гг. В 2008/09 сезоне ожидается сокращение мировой торговли хлопком на 21%, что станет самым низким показателем после 2001 ...

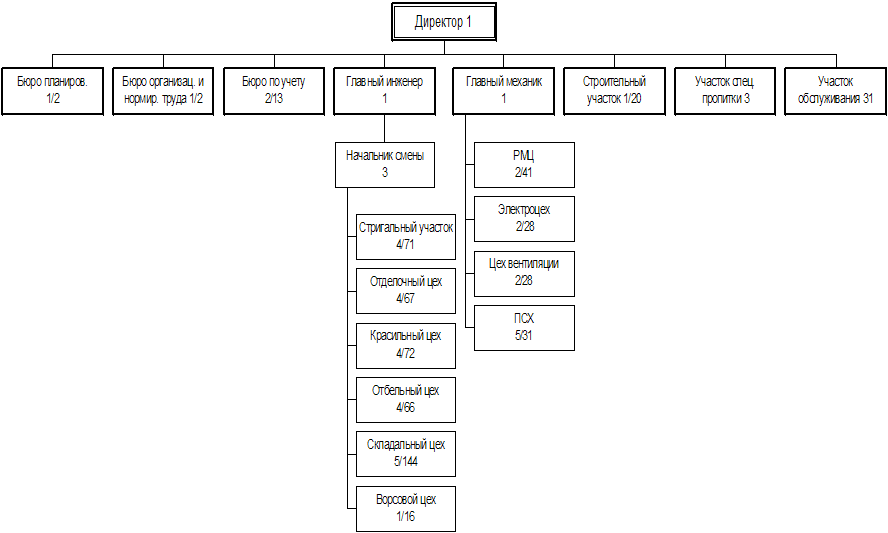

... , начиная от стойкости окраски и стабильности размеров при стирке и заканчивая прочной и стильной упаковкой. 2.5. Мотивация труда Цель мотивации и стимулирования труда в Текстильном Холдинге «Яковлевский» – вовлечение человека в осознанно-качественную, высокоэффективную трудовую деятельность, гармонично обеспечивающую достижение личных целей работника и целей предприятия. Инвестиции в ...

0 комментариев