Навигация

Источники информации и структурно-логическая схема анализа

1.3 Источники информации и структурно-логическая схема анализа

Для проникновения в суть явлений необходима информация, которая позволила бы аналитику, во-первых, отследить состояние и результаты деятельности предприятия; во-вторых, помогла понять схему финансовых потоков, выраженную в более специфических терминах.

Процесс финансового анализа включает в себя обработку разнообразных формальных и неформальных данных, важных для целей анализа. Эффективность системы финансового анализа напрямую зависит от полноты и качества используемой информации.[48].

Следует отметить отсутствие в настоящее время единого подхода к идентификации источников информационного обеспечения финансового анализа в отечественной и зарубежной монографической литературе. Отдельные авторы, в том числе Э. Я. Макарьян, Г. П. Герасименко в качестве информационной базы финансового анализа выделяют исключительно данные бухгалтерской отчетности. Аналогичный подход к определению информационной базы финансового анализа предлагают авторы Э. С. Минаев и В. П. Панагушин, полагая, что источниками внешнего анализа являются формы годовой (квартальной) бухгалтерской отчетности, а также данные оперативного учета – по запросу, в то время как для внутреннего анализа привлекаются данные синтетического учета (главная книга, ведомости, журналы-ордера). Более широко рассматривают информационную базу финансового анализа А. Д. Шеремет и Е. В. Негашев, которые к источникам информации для внутрихозяйственного анализа относят «кроме финансовой отчетности, также и другие данные системного бухгалтерского учета, данные о технической подготовке производства, нормативную и плановую информацию». Полагаем, что такая трактовка информационной базы сужает возможности финансового анализа и главное, его результативность.

На необходимость использования расширенного объема информации, значительно выходящего за рамки отчетности, указывается в работах Л. А. Бернстайна, Э. Хелферта, Э. Хендриксена, М. Ван Бреда, В. В. Ковалева. Следовательно, актуальной является методологическая проблема обоснования полноты или объема релевантной количественной и качественной информации, достаточной для проведения эффективного финансового анализа, преследующего поставленные различными пользователями цели.

Первым шагом в решении данной проблемы может стать классификация информационного обеспечения финансового анализа.

С точки зрения сферы возникновения, информация может быть классифицирована на внешнюю и внутреннюю. К внешним источникам информационного обеспечения финансового анализа относятся:

Общеэкономическая и политическая информация.

Отраслевая информация.

Информация, характеризующая состояние фондового рынка и рынка недвижимости.

Информация, отражающая состояние рынка капитала.

Информация, характеризующая собственников хозяйствующего субъекта.

Информация о руководителях и ответственных исполнителях.

Информация об основных контрагентах.

Информация о конкурентах.

Информация об эмитентах.

Внешнее аудиторское заключение

Информация, характеризующая общее экономическое положение страны, служит основой для проведения анализа и прогнозирования условий внешней среды и их ожидаемого влияния на финансовое состояние предприятия. В состав информации данного раздела могут быть включены такие показатели, как темпы роста валового национального продукта и валового национального дохода; индекс инфляции; нормативные материалы, регламентирующие деятельность хозяйствующих субъектов.

Используемая в процессе финансового анализа внутренняя информация может быть подразделена на следующие составляющие:

Информация, содержащаяся в учредительных документах

Учетная информация:

- информация бухгалтерского учета и отчетности, содержащая данные финансового учета и отчетности, а также данные управленческого учета и отчетности;

- информация статистического учета и отчетности;

- информация оперативного учета и отчетности;

- выборочные учетные данные

Нормативно-плановая информация

Прочая информация

Информация, содержащаяся в учредительных документах предприятия, является ключевой в оценке прав отдельных групп собственников на доходы и активы. Важнейшие финансовые решения, включая увеличение или уменьшение уставного капитала, распределение прибыли и формирование фондов и резервов определяются учредительными документами.

К учетным источникам относятся данные бухгалтерского учета и отчетности; статистического учета и отчетности; оперативного учета и отчетности; выборочные учетные данные. В свою очередь информация бухгалтерского учета, используемая в процессе финансового анализа, в зависимости от целей и субъектов его проведения делится на данные финансового учета и отчетности и данные управленческого учета.

Данные финансового учета составляют основу информационного обеспечения системы финансового анализа. Наиболее простой и доступной формой представления информации является финансовая отчетность - система взаимосвязанных обобщающих показателей, отражающих финансовое состояние предприятия на определённую дату и результаты его деятельности за отчетный период и базирующихся на бухгалтерском учете предприятия. Общие требования к финансовой отчетности закреплены в статье 11 Закона Украины "О бухгалтерском учете и финансовой отчетности в Украине".

Целью составления финансовой отчетности является предоставление полной, правдивой и непредвзятой информации о финансовом состоянии и деятельности предприятия пользователям для принятия решений.

Финансовая отчетность предприятия (кроме бюджетных организаций) включает: баланс, отчет о финансовых результатах; отчет о движении денежных средств; отчет о собственном капитале и примечания (пояснения) к отчетам.

Формы финансовой отчетности и порядок их заполнения устанавливает Министерство Финансов Украины (Национальный банк Украины – для банков) по согласованию с Государственным комитетом статистики Украины.

Балансовый отчет описывает финансовое состояние фирмы, наличие экономических ресурсов, которые контролируются предприятием, на дату составления баланса. Он показывает накопленный эффект от прошлых решений и включает в себя прибыли и убытки за предыдущие периоды. По данным баланса производится оценка структуры ресурсов предприятия, их ликвидности и платежеспособности предприятия; прогнозирование будущих потребностей в кредитах; оценка и прогнозирование изменений в экономических ресурсах, которые предприятие, вероятно, будет контролировать в будущем.

Отчет о финансовых результатах сопоставляет доходы и расходы за определенный период, включая списания и ассигнования. Он подробно описывает элементы, из которых получается чистая прибыль или убыток после уплаты налогов, отражаемые в балансе как изменения собственного капитала за период. Информация отчета в процессе финансового анализа позволяет составить представление о структуре доходов и затрат, о способности предприятия распоряжаться своими ресурсами и обеспечить прибыльное функционирование в долгосрочном периоде.

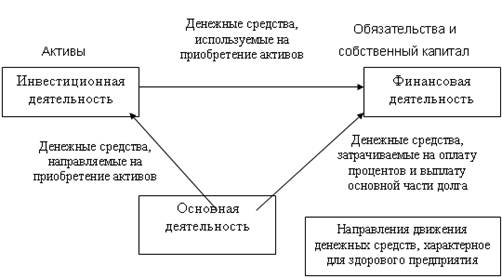

В противоположность первым двум отчет о движении денежных средств является динамическим и показывает чистые изменения в активах и пассивах и собственном капитале в течение отчетного периода. Он позволяет аналитику увидеть схему фондовых вложений и источников, сложившуюся под влиянием управленческих решений по инвестициям, производственной деятельности и финансированию. Этот отчет показывает и учитывает, что амортизация активов представляет собой простые бухгалтерские записи и не затрагивает фонды. Отчет предназначен для оценки способности предприятия обеспечивать превышение поступлений денежных средств над платежами.

Отчет о собственном капитале имеет целью дать информацию об источниках формирования собственного капитала за отчетный период и причинах его изменения. Поэлементный анализ данного отчета позволяет охарактеризовать способность предприятия к самофинансированию и наращению капитала.

Примечания к отчетам раскрывают минимально необходимые сведения о движении заемных средств, состоянии дебиторской и кредиторской задолженностях, состоянии амортизируемого имущества, источниках финансирования долгосрочных инвестиций и финансовых вложений, расшифровку отдельных статей прибылей и убытков и другую информацию. Более полное раскрытие существенной информации в разрезе показателей должно содержаться в пояснительной записке.

Основанная на бухгалтерских правилах и принципах финансовая отчётность является попыткой отразить в логической взаимосвязи все сделки фирмы, которые через некоторое время дают чистое улучшение или ухудшение обоснованной рыночной стоимости собственного капитала. Аналитик должен внимательно интерпретировать ее содержание и применять как стандартные методы, так и неформальные рассуждения для оценки финансовых и экономических результатов работы предприятия.

Публикуемые финансовые отчеты имеют несколько очень серьезных недостатков:

- к моменту их публикации содержащаяся в них информация очень часто успевает устареть;

- они подвергаются аудиту не в полном объеме, а лишь настолько, насколько того требует устав или законодательство, поэтому аудит не является гарантией правильности отчетов;

- отчеты показывают только степень эффективности функционирования и финансовое состояние компании, не позволяя, например, оценить стоимость кадров и клиентов компании как ее актив или оценить уровень конкуренции;

- несмотря на то, что стандарты бухгалтерского учета очень подробны, они оставляют свободу выбора методики учета и не охватывают все виды финансовых операций, встречающихся в бизнесе;

- отчеты не отражают влияния инфляции на финансовое положение предприятия.

Следующий важный для обоснования объема релевантной информации для финансового анализа является способ классификации, основанный на возможности ее формализации. В этой связи может быть выделена количественная (публикуемые в официальных изданиях макроэкономические индикаторы, а также результаты ретроспективного финансового анализа) и качественная информация, причем роль качественной информации в профессиональном финансовом анализе постоянно растет.

В составе информации качественного характера в первую очередь следует выделить сведения о собственниках, общую концепцию финансового менеджмента, рыночную стратегию, цели в отношении финансовых результатов, деловую этику и стиль руководства, а также информацию об основных видах рисков деятельности предприятия.

С точки зрения способа получения информации она может быть подразделена на описательную, включающую данные об экономической конъюнктуре и состоянии внешней среды, и аналитическую информацию, представляющую собой результаты расчетов аналитических показателей в прошлом, а также их прогнозы.

С позиции временного фактора информация может быть подразделена на историческую (ретроспективную) и прогнозную.

Несмотря на многообразие и разнородность используемой информации в процессе финансового анализа, ключевую роль в ней играет информация бухгалтерского учета и финансовой отчетности.

Основной целью финансового анализа является получение небольшого числа ключевых параметров, дающих объективную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами, при этом интересует как текущее финансовое состояние предприятия, так и его проекция на перспективу, т.е. ожидаемые параметры финансового состояния.

Следовательно, основной задачей проведения анализа будет оценка результатов финансово-хозяйственной деятельности за период 2005 – 2007 г.г., выявления факторов, которые положительно или отрицательно повлияли на конечные показатели работы предприятия, принятие решения о признании структуры баланса удовлетворительной или неудовлетворительной, а предприятия – платежеспособным или неплатежеспособным. Предприятие испытывает некоторые затруднения ввиду специфики своего производства (предприятие ранее относилось к оборонной промышленности).

Практика финансового анализа уже выработала основные методы анализа финансовых отчетов. Среди них можно выделить 6 основных методов:

- горизонтальный (временной) анализ - сравнение каждой позиции отчетности с предыдущим периодом;

- вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом;

- трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируют возможные значения показателей в будущем, а, следовательно, ведется перспективный прогнозный анализ;

- анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязей показателей;

- сравнительный (пространственный) анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям предприятия, филиалов, подразделений, цехов, так и межхозяйственный анализ показателей данного предприятия в сравнении с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

- факторный анализ - анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных или стохастических приемов исследования. Причем факторный анализ может быть как прямым (собственно анализ), когда анализ дробят на составные части, так и обратным, когда составляют баланс отклонений и на стадии обобщения суммируют все выявленные отклонения фактического показателя от базисного за счет отдельных факторов.

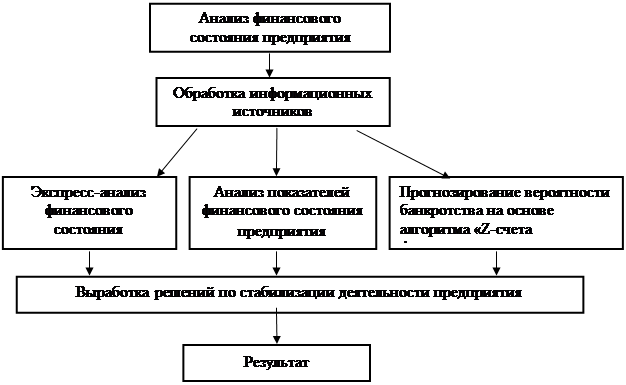

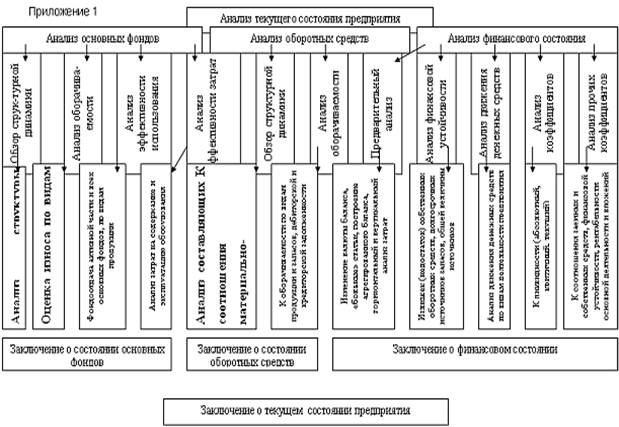

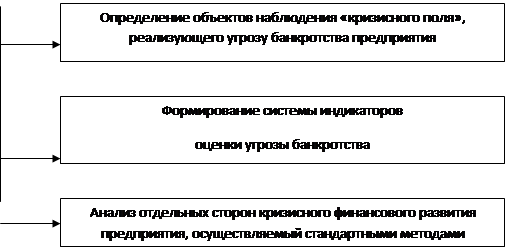

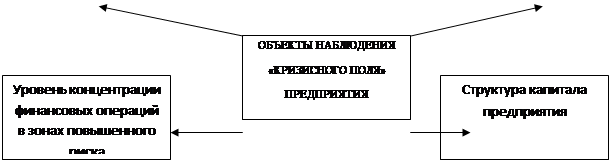

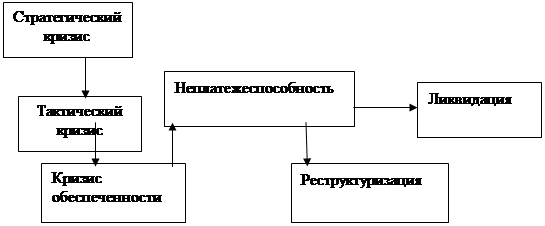

В условиях рыночной экономики ведущая роль принадлежит финансовому анализу, благодаря которому можно эффективно управлять финансовыми ресурсами. От того, насколько полно и целесообразно они трансформируются в основные и оборотные средства, а также в средства оплаты и стимулирования труда зависит финансовое благополучие предприятия в целом, его собственников и работников. Финансовый анализ - многоцелевой инструмент. С его помощью принимаются обоснованные инвестиционные и финансовые решения, оцениваются имеющиеся на предприятии ресурсы, выявляются тенденции их использования, вырабатываются прогнозы развития предприятия на ближайшую и отдаленную перспективу. Структурно логическая схема анализа диагностики банкротства изображена на схеме 1.3.1.

1.3.1 - Схема анализа финансового состояния предприятия и прогнозирование вероятности банкротства.

Источниками информации для проведения анализа могут быть:

- баланс предприятия за предыдущий год и отчетный период, ф.1р

– отчет о финансовых результатах и их использовании за предыдущий год и за отчетный период, ф.2р

- отчет о финансово-имущественном положении, ф.3

- отчет о работе за предыдущий год и за отчетный период, ф.1-ПВ, ф.3-ПВ.у

- отчет о затратах на производство продукции, работ, услуг, ф.5-су

– расчет норматива собственных оборотных средств;

– расшифровка дебиторской и кредиторской задолженности в отчет о наличии и движении основных фондов, амортизации (износ), ф.11-ОФу

- сводная таблица основных показателей, ф. 22 (годовые)р - отчет о движении средств в иностранной валюте, ф.15-вэсу

- бизнес-план;

– материалы маркетинговых исследований;

– заключение аудиторских проверок;

– иная информация.

Источниками информации для проведения данного анализа являются:

- баланс предприятия за 2005 г., 2006 г. и 2007 г., ф.1р

– отчет о финансовых результатах и их использовании за 2005 г., 2006 г. и за 2007 г, ф.2р

Похожие работы

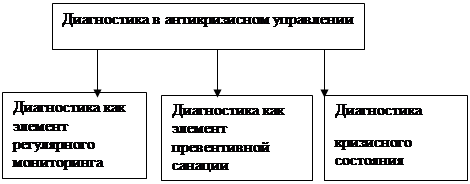

... : субъект анализа (пользователи результатов анализа); объем исследования; объект финансового анализа; период проведения; горизонт проведения анализа. Особое значение анализ финансовой деятельности предприятия приобретает в рамках антикризисного управления, которое может быть направлено как на предотвращение наступление кризисного состояния, так и на вывод предприятия из кризиса. В первом случае ...

... на уровне отдельных предприятий, так как именно предприятия (при любой форме собственности) составляют основу рыночной экономики. 1.2 Понятие, значение, и задачи анализа финансового состояния предприятия и его информационное обеспечение В современных экономических условиях деятельность каждого хозяйствующего субъекта является предметом внимания обширного круга участников рыночных отношений ...

... предприятия (ликвидность), подразумевающая его способность вовремя рассчитываться по долгам. В соответствии с Инструкцией оценка финансового состояния предприятия начинается с оценки структуры бухгалтерского баланса. 2 АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ 2.1 Система критериев определения неудовлетворительной структуры бухгалтерского баланса предприятия В качестве критериев для ...

... неправильные принципы ее действия; нерациональное использование ресурсов и низкое качество продукции; невысокий уровень менеджмента и маркетинга; несоответствие уровня управленческой и организационной культур предприятия его технологической структуре. 2. Диагностика финансового состояния предприятия ООО «СОЮЗ-К» 2.1 Характеристика предприятия ООО «Союз-К» Предприятие ООО «Союз-К» создано ...

0 комментариев