Навигация

Анализ кризисных тенденций в финансовом состоянии общества и угроза банкротства

2.3 Анализ кризисных тенденций в финансовом состоянии общества и угроза банкротства

Одним из показателей, характеризующих финансовое состояние предприятия, является его платежеспособность, то есть возможность наличными денежными ресурсами своевременно погашать свои платежные обязательства.

Оценка платежеспособности по балансу осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для их превращения в денежные средства. Чем меньше требуется времени для инкассации данного актива, тем выше его ликвидность.

Понятия платежеспособности и ликвидности очень близки, но второе является более емким. От степени ликвидности баланса и предприятия зависит платежеспособность. В то же время ликвидность характеризует как текущее состояние расчетов, так и перспективу.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени убывающей ликвидности, с краткосрочными обязательствами по пассиву, которые группируются по степени срочности их погашения.

Первая группа по активу (А1) включает в себя абсолютно ликвидные активы, такие как денежная наличность и краткосрочные финансовые вложения; вторая группа (А2) включает быстрореализуемые активы: готовая продукция, товары отгруженные и дебиторская задолженность. Ликвидность этой группы зависит от своевременности отгрузки продукции, оформления банковских документов, от спроса на продукцию, ее конкурентоспособности и так далее. Третья группа (А3) включает в себя производственные запасы и незавершенное производство, что обуславливается большим сроком превращения данных активов в готовую продукцию, а затем в денежную наличность. Четвертая группа (А4) – это неликвидные активы, куда входят основные средства, нематериальные активы, долгосрочные финансовые вложения, незавершенное строительство и другие.

Соответственно на четыре группы разбиваются и обязательства предприятия: П1 – наиболее срочные обязательства (кредиторская задолженность и кредиты банков, сроки возврата которых наступили); П2 –краткосрочные обязательства (краткосрочные кредиты банка); П3 – долгосрочные пассивы; П4 – постоянные пассивы (собственный капитал, доходы будущих периодов).

Баланс при этом считается абсолютно ликвидным, если выполняется следующее соотношение:

А1 > П1; А2 > П2; А3 > П3; А4 < П4.

Изучим соотношение этих групп активов и пассивов за анализируемые периоды 2006 – 2008 годов, что позволит установить тенденции изменения в структуре баланса и его ликвидность. Для анализа используем таблицу 6.

Рассматривая таблицу 6, можно сделать вывод о том, что баланс ОАО «Жилкомсервис» за 2006 г., 2007 г. и 2008 г. является абсолютно неликвидным, так как оптимальный баланс не соблюдается.

За отчетный год платежный недостаток по группе наиболее ликвидных активов снизился на 4550 тыс. руб., так на 01.01.07 денежные средства и краткосрочные финансовые вложения не покрыли наиболее срочные обязательства на 15674,0 тыс.руб., на 01.01.08 на 14803 тыс.руб., на 01.01.09 на 10253 тыс.руб. Таким образом, текущая платежеспособность предприятия недостаточна.

Таблица 8

Оценка ликвидности баланса ОАО «Жилкомсервис» (тыс. руб.)

| Активы | 2006 | 2007 | 2008 | Отклонения 2007/2006 | Отклонения 2008/2007 |

| 1. Наиболее ликвидные активы А1 (стр. 250+260) | 37,0 | 739,0 | 623,0 | +702 | -116,0 |

| 2.Быстро реализуемые активы А2 (стр. 240+270) | 2634,0 | 626 | 1474 | -2008,0 | +848 |

| 3. Медленно реализуемые активы А3 (стр. 210-217+220+230) | 16280,0 | 12111 | 11151 | -4169,0 | -960 |

| 4. Трудно реализуемые активы А4 (стр. 190) | 17163,0 | 18773 | 20454 | +1610,0 | +1681 |

| Баланс | 36114,0 | 32249 | 33702 | -3865,0 | 1453 |

| Пассивы | |||||

| 1. Наиболее срочные обязательства П1 (стр. 620+630) | 15711,0 | 15542 | 10876 | -169,0 | -4669 |

| 2.Краткосрочные пассивы П2 (стр. 610+660) | - | - | 1512 | - | +1512 |

| 3. Долгосрочные пассивы П3 (стр. 590) | - | - | - | - | - |

| 4. Постоянные пассивы П4 (стр. 490+640+650) | 21037,0 | 16707 | 21314 | -4330,0 | +4607 |

| Баланс | 36114,0 | 32249 | 33702 | -3865,0 | 1453 |

Сопоставление быстро реализуемых активов и краткосрочных пассивов на 01.01.07 г., 01.01.08 г. и на 01.01.09 г. выявило тенденции к ухудшению финансового положения предприятия, т.к. платежный излишек в 2008 году составил 38 тыс. руб.

Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей. Сопоставление медленно реализуемых активов с долгосрочными обязательствами позволяет сделать вывод о наличии перспективной (долгосрочной) ликвидности ОАО «Жилкомсервис». Платежеспособный излишек по этой группе активов составил в 2006 году – 16280 тыс.руб., в 2007 году – 12111 тыс.руб., в 2008 году – 11151 тыс.руб. Однако, в данном случае, необходимо обратить внимание на то, что даже излишек по этой группе в связи с недостаточной ликвидностью запасов не может полностью и в краткие сроки покрыть краткосрочные обязательства предприятия.

Составление и оценка платежных балансов позволяет выявить общие тенденции в изменении ликвидности и получить первоначальное представление об уровне платежеспособности предприятия на определенные даты в абсолютном выражении. Как и любой абсолютный показатель, платежный излишек (недостаток) средств имеет ограниченные аналитические возможности. Поэтому финансовый анализ широко использует разнообразные относительные показатели ликвидности.

Анализ и оценка структуры баланса предприятия проводятся на основе следующих показателей:

- коэффициент текущей ликвидности;

- коэффициент обеспечения собственными средствами;

- коэффициент восстановления (утраты) платежеспособности.

Рассмотрим наиболее часто применяемые в практике экономического анализа показатели платежеспособности и ликвидности.

Коэффициент платежеспособности (Кп) рассчитывается как отношение оборотных активов акционерного общества к долго и краткосрочным обязательствам (пассивам) и показывает, его способность покрывать свои долги за счет текущих активов не прибегая к распродаже имущества.

Кп = Оборотные активы

Долго и краткосрочные обязательства (16)

В данном случае коэффициент платежеспособности равен:

На 01.01.08. Кп = 32249 = 2,073

15553

На 01.01.09 Кп = 33702 = 2,718

12398

Рассчитанный показатель свидетельствует о достаточной платежеспособности ОАО «Жилкомсервис». В случае одновременного требования платежей со стороны кредиторов не будет необходимости прибегать к распродаже имущества. Рекомендуемое значение этого показателя 1 и более, то есть имеющихся активов достаточно для погашения вей задолженности.

Однако показатель платежеспособности организации выражает ее способность осуществлять расчеты по всем видам обязательств: и по ближайшим, и по отдаленным. Он не дает представления о возможностях организации погашать краткосрочные обязательства. Поэтому, для оценки способности ОАО «Жилкомсервис» выполнить свои краткосрочные обязательства рассмотрим три относительных показателя ликвидности баланса.

Общую оценку ликвидности баланса дает коэффициент текущей ликвидности. Он характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Коэффициент текущей ликвидности определяется как отношение стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов (итог раздела 2 актива баланса), к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, просроченных займов и различных кредиторских задолженностей, прочих краткосрочных пассивов (итог раздела 6 пассива баланса за вычетом строк 640, 650, 660).

Кт.л. = оборотные активы (2), тыс. руб. (17)

Краткоср. пассивы (6)-(стр.640+650+660), тыс. руб.

Для ОАО «Жилкомсервис» коэффициент текущей ликвидности равен:

На 01.01.08.Кт.л. = 13476 = 0,8671

15542

На 01.01.09 Кт.л. = 13248 = 1,0694

12388

Это свидетельствует о том, что имеющиеся оборотные средства не позволяют погасить долги по краткосрочным обязательствам.

Критическим уровнем коэффициента текущей ликвидности считается 1. Рекомендуемое значение этого коэффициента 2 и более.

Рекомендуемые нормативные значения показателей ликвидности, как показал отечественный опыт их применения за последние годы, не являются достаточно совершенными и обоснованными, к ним следует относиться взвешенно. Этот недостаток относится как к официальным нормативам, так и к различным вариантам этих нормативных значений, колеблющихся по многочисленным авторским разработкам в широком диапазоне.

Предлагаемые оптимальные уровни показателей ликвидности носят, как правило, излишне универсальный характер, не учитывают отраслевые особенности, поэтому сопоставление с ними фактических значений ликвидности не дает ожидаемый объективной оценки текущей платежеспособности. Поэтому при анализе финансового состояния отечественных предприятий они могут служить в качестве ориентиров, а также рекомендуется скорее обращать внимание на динамику значений коэффициентов, чем на их абсолютную величину.

Промежуточным коэффициентом ликвидности является коэффициент быстрой ликвидности (К б.л.). Он характеризует способность акционерного общества рассчитаться с задолженностью в ближайшее время и определяется отношением наиболее ликвидной части оборотных активов, то есть без учета наименее ликвидной части текущих активов – товарных запасов, к краткосрочным обязательствам.

Кб.л. = оборотные активы – запасы, тыс. руб. (18)

краткосрочные обязательства, тыс. руб.

Коэффициент быстрой ликвидности отражает прогнозируемые платежные возможности при условии своевременного проведения расчетов с дебиторами. В нашем случае он равен:

На 01.01.08. 13476 – 11710 = 0,11354

15553

На 01.01.09. 13248 – 10778 = 0,2007

12348

Рост данного коэффициента является положительной тенденцией, однако, его значение является неудовлетворительным по сравнению с нормативными значениями. Рекомендуемое значение показателей – от 0,5 до 1,0.

Для получения наиболее полной картины ликвидности необходимо использовать коэффициент абсолютной ликвидности (Ка.л.). Он характеризует способность акционерного общества рассчитаться с задолженностью немедленно и определиться отношением наиболее ликвидных оборотных активов – денежных средств и краткосрочных финансовых вложений - к краткосрочным обязательствам. Чем выше данный коэффициент, тем надежнее организация.

Ка.л. = денежные средства и краткосрочные фин. вложения, тыс. руб. (19)

Краткосрочные обязательства, тыс. руб.

В нашем случае коэффициент абсолютной ликвидности 2007 года и 2008 года равен:

Похожие работы

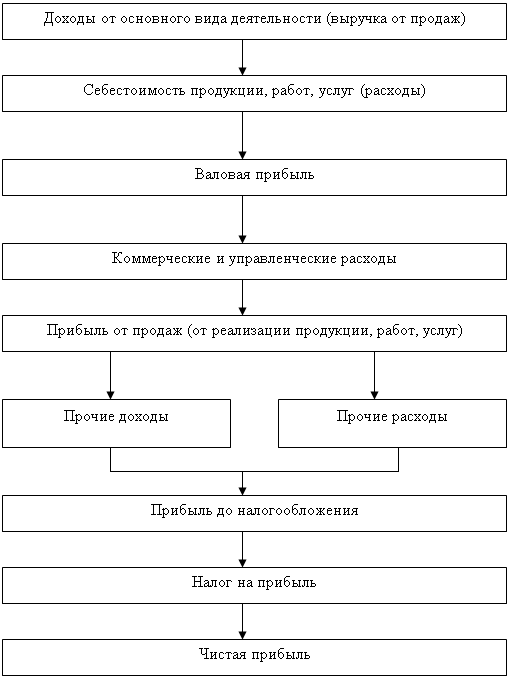

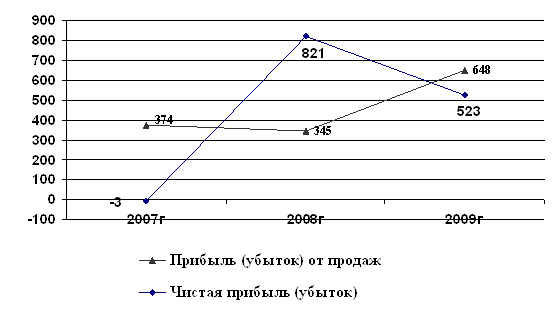

... негативного влияния. Как видно, рост прибыли был достигнут за счет качественного фактора (интенсивного) фактора – повышения уровня рентабельности. Это свидетельствует об эффективном управлении финансовыми результатами на предприятии ОАО «Жилкомсервис». 2.4 Анализ прочих доходов и расходов На величину конечных финансовых результатов (на величину итоговой прибыли и или убытка) влияют еще и ...

... , уникальностью объектов строительства компании (долговечность, экологичность стройматериалов, практичность, развитость инфраструктуры, обустройство территории, безопасность и обслуживание объектов строительства). 4. Разработка программы стимулирования сбыта продукции На современном этапе перехода к рыночным отношениям в нашей стране стимулирование сбыта продукции начинает играть важную роль для ...

0 комментариев