Навигация

Горизонтальный (временной) анализ – сравнение каждой позиции отчетности с предыдущим временным периодом

1. Горизонтальный (временной) анализ – сравнение каждой позиции отчетности с предыдущим временным периодом.

2. Вертикальный (структурный) анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на конечный результат.

3. Сравнительный (пространственный) анализ – это анализ, включающий в себя внутрихозяйственный анализ свободных показателей отчетности по отдельным показателям фирмы, дочерних фирм, подразделений, цехов, и межхозяйственный анализ показателей анализируемой фирмы с показателями фирм конкурентов, со среднеотраслевыми и среднехозяйственными данными.

4. Факторный анализ – это анализ влияния отдельных факторов на результативный показатель с помощью детерминированных приемов исследования. Факторный анализ может быть как прямым, когда результативный показатель дробят на составные части, так и обратным, когда отдельные элементы соединяют в общий результативный показатель.

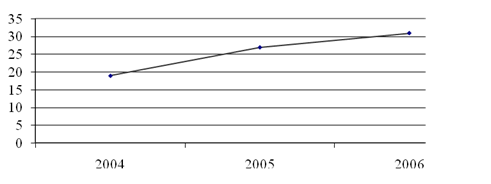

5. Трендовый анализ – сравнение каждой позиции отчетности с рядом предшествующих периодов и определения тренда, то есть основной тенденции динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда прогнозируются возможные значения показателей в будущем, а соответственно, ведется перспективный прогноз анализа.

6. Анализ относительных показателей (коэффициентов) – это расчет отношения между отдельными позициями отчета или позициям разных форм отчетности, определение взаимосвязей показателей.

Анализ финансового состояния преследует несколько целей:

- идентификацию финансового положения;

- выявление изменений в финансовом состоянии в пространственно-временном разрезе;

- выявление основных факторов, вызвавших изменения в финансовом состоянии;

- прогноз основных тенденций в финансовом состоянии.

Финансовый анализ проводят с помощью различного типа моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Можно выделить три основных типа моделей:

- дескриптивные;

- предикативные;

- нормативные.

Дескриптивные модели – известны так же, как модели описательного характера, являются основными для оценки финансового состояния предприятия. К ним относятся: построение системы отчетных балансов, представление финансовой отчетности в различных аналитических разрезах, вертикальный горизонтальный анализ отчетности, система аналитических коэффициентов, аналитические записки к отчетности.

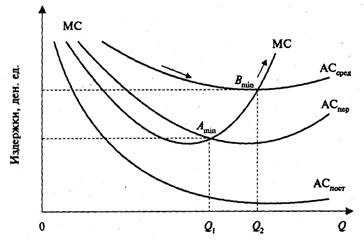

Предикативные модели – это модели предсказательного, прогностического характера. Они используются для прогнозирования доходов предприятия и его будущего финансового состояния. Наиболее распространенными из них являются: расчет точки критического объема продаж, построение прогностических финансовых отчетов, модели динамического анализа (жестко детерминированные факторные модели и регрессионные модели), модели ситуационного анализа.

Модели нормативного типа позволяют сравнить фактические результаты деятельности предприятий с ожидаемыми, рассчитанными по бюджету. Эти модели используются в основном во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов по технологическим процессам, видам изделий, центрам ответственности и т. п. и к анализу отклонений фактических данных от этих нормативов.

Ведущим элементом анализа финансового состояния, применяемым различными группами пользователей: менеджерами, аналитиками, акционерами, инвесторами, кредиторами и др., является система аналитических коэффициентов.

Расчет коэффициентов, называемых финансовыми показателями, основан на существовании определенных соотношениях между отдельными статьями отчетности.

Коэффициенты позволяют:

- определить круг сведений, который важен для пользователей финансовой отчетности с точки зрения принятия решений;

- оценить положение данной отчетной единицы в системе хозяйствования и проследить динамику.

Преимуществом коэффициентов является и то, что они элиминируют искажающее влияние на отчетный материал инфляции, что актуально при анализе в долговременном аспекте.

Существуют десятки этих показателей, поэтому для удобства их подразделяют на несколько групп. Чаще всего выделяют пять групп показателей по различным направлениям финансового анализа.

1. Анализ ликвидности. Показатели этой группы позволяют проанализировать способность предприятия отвечать по своим текущим обязательствам. В результате расчета устанавливается, в достаточной ли степени обеспечено предприятие оборотными средствами, необходимыми для расчетов с кредиторами по текущим операциям. Поскольку различные виды оборотных средств обладают различной степенью ликвидности, рассчитывают несколько коэффициентов ликвидности.

2. Анализ текущей деятельности. Деятельность любого предприятия представляет собой процесс непрерывной трансформации одних видов активов в другие:

… → ДС → СС → НП → ГП → СР → ДС → …, (2)

где: ДС – денежные средства;

СС – сырье на складе;

НП – незавершенное производство;

ГП – готовая продукция;

СР – средства расчета.

Эффективность финансово-хозяйственной деятельности оценивается протяженностью операционного цикла, зависящей от оборачиваемости средств в различных видах активов. При прочих равных условиях ускорение оборачиваемости свидетельствует о повышении эффективности. Поэтому основные показателями этой группы являются показатели эффективности и использования материальных, трудовых и финансовых ресурсов: фонд отдачи, оборачиваемость средств в запасах и расчетах.

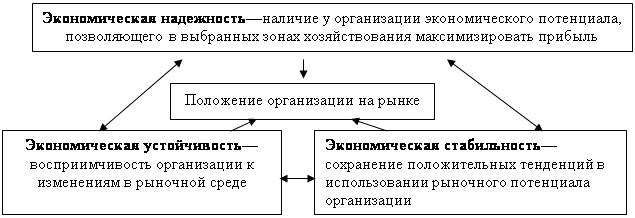

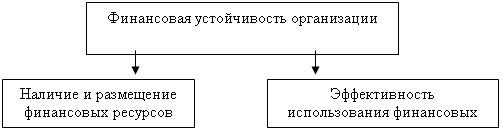

3. Анализ финансовой устойчивости. С помощью этих показателей оценивается состав источников финансирования и динамика соотношения между ними. Анализ основан на том, что источники средств различаются уровнем себестоимости, степенью доступности, уровнем надежности, степенью риска и др.

4. Анализ рентабельности. Показатели этой группы предназначены для оценки эффективности вложения средств в данное предприятие. В отличие от показателей второй группы здесь абстрагируются от конкретных видов активов, а анализирует капитал в целом. Основными показателям являются рентабельность авансируемого капитала и рентабельность собственного капитала.

5. Анализ положения и деятельности на рынке капиталов. Этот анализ предусматривает сопоставление пространственно-временных показателей, характеризующих положение капиталов на рынке ценных бумаг: дивидендный доход, доход на акцию, ценность акции и др. Этот фрагмент анализа выполняется главным образом в компаниях, зарегистрированных на рынке ценных бумаг и реализующих там свои акции. Любое предприятие, имеющее временно свободные денежные средства и желающие вложить их в ценные бумаги, также должно ориентироваться на показатели данной группы.

Похожие работы

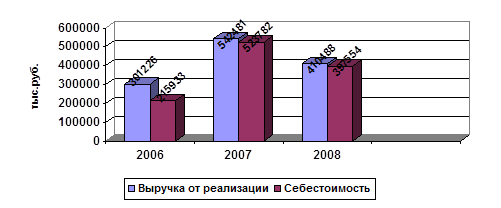

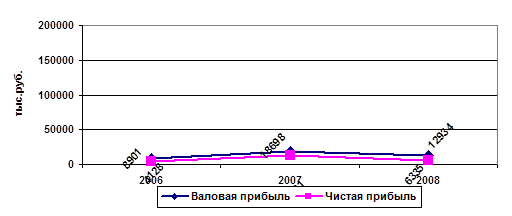

... и наоборот). К такому товару относятся бензины марок АИ-92 и АИ-95, удельный вес которых в товарообороте рос наиболее высокими темпами. 3. Разработка предложений по совершенствованию логистической системы в целях повышения финансовых результатов ЗАО «Рос&Нефть» 3.1 Основные пути улучшения финансовых результатов и финансового состояния фирмы Имущественное положение организации в целом ...

... , показателей ликвидности, деловой активности. Все эти показатели носят обобщающий рекомендательный характер и каждая организация может самостоятельно определить методику анализа финансовой устойчивости. 1.3 Краткая экономическая характеристика Хойникского райпо Гомельского ОПС Хойникское райпо обслуживает население Хойникского района, который расположен на юго-востоке Гомельской области. Он ...

... системы трудовой мотивации и применяемых методов стимулирования труда. Целью данного дипломного исследования был анализ эффективности инвестиционного проекта строительства объекта гражданского назначения (жилого дома в Краснооктябрьском районе г. Волгограда ). Рынок жилья г. Волгограда характеризуется отставанием платежеспособного спроса от предложения, что связано с ростом стоимости ...

... время широкую популярность. Возможно, это связано с повышением финансового благополучия ЗАО «РЖД», а также с появлением возможности «испробовать на себе» новейшие достижения науки в области строительства контактной сети для железной дороги. Таким образом, увеличение спроса такого рода услуги привело к повышению предложения, а, следовательно, к увеличению количества фирм, конкурирующих в этой ...

0 комментариев