Навигация

Анализ заемных финансовых ресурсов

1.5 Анализ заемных финансовых ресурсов

Заемный капитал, используемый предприятием, характеризует в совокупности объем его финансовых обязательств. Предприятие, использующее заемный капитал имеет более высокий финансовый потенциал своего развития и возможности прироста финансовой рентабельности предприятия. Однако в большей мере генерирует финансовый риск и угрозы банкротства.

Заемный капитал характеризуется следующими положительными особенностями:

ü достаточно широкими возможностями привлечения особенно при высоком кредитном рейтинге предприятия, наличие залога или гарантий поручителя;

ü обеспечение роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности;

ü более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта «налогового щита» (изъятие затрат по его обслуживанию из налогооблагаемой базы при уплате налога на прибыль);

ü способностью генерировать прирост финансовой рентабельности.

Наряду с положительными особенностями заемному капиталу присущи и отрицательные моменты:

- использование этого капитала генерирует наиболее опасные финансовые риски в хозяйственной деятельности предприятия, т.е. риск снижения финансовой устойчивости и потери платежеспособности;

- активы, сформированные за счет заемного капитала, генерируют меньшую норму прибыли, которая снижается на сумму выплаченного ссудного процента;

- высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка;

- сложность процедуры привлечения, т.к. предоставление кредитных средств зависит от решения других хозяйственных субъектов.

Заемный каптал – это кредиты банков и финансовых компаний, займы, кредиторская задолженность, лизинг, коммерческие бумаги и др.

Финансовые обязательства делятся на долгосрочные и краткосрочные обязательства.

К долгосрочным финансовым обязательствам относятся формы заемного капитала со сроком его использования более 1 года. Основными формами этих обязательств являются долгосрочные кредиты банков и долгосрочные заемные средства (это может быть задолженность по налоговому кредиту, задолженность по финансовой помощи, которую предоставлено на возвратной основе) срок погашения которых еще не наступил или не погашены в предусмотренный срок.

К краткосрочным финансовым обязательствам относят все формы привлеченного заемного капитала со сроком его использования до 1 года. Основными формами этих обязательств являются краткосрочные кредиты банков и краткосрочные заемные средства, различные формы кредиторской задолженности.

По целям привлечения заемные средства подразделяются на такие виды:

· средства, привлекаемые для возобновления основных средств и нематериальных активов;

· средства, привлекаемые для пополнения оборотных активов;

· средства, привлекаемые для удовлетворения социальных недостач.

По форме привлечения заемные средства могут быть в денежной форме, в форме оборудования (лизинг), в товарной форме и в других формах. По источникам привлечения они подразделяются на внешние и внутренние; по срокам погашения – на долгосрочные и краткосрочные; по форме обеспечения – обеспеченные залогом, поручительством или гарантией и необеспеченные. Обеспеченные обязательства в случае ликвидации предприятия удовлетворяются в приоритетном порядке, необеспеченные – по остаточному принципу.

Политика привлечения заемных средств представляет собой часть общей финансовой стратегии заключающейся в обеспечении наиболее эффективных форм и условий привлечения заемного капитала из различных источников в соответствии с потребностями развития предприятия.

Привлечение заемных средств в обороте предприятия является нормальным явлением. Это содействует временному улучшению финансового состояния при условии, что средства не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов, санкций и ухудшению финансового положения.

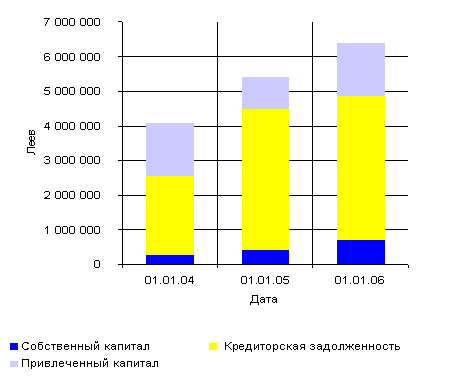

Следовательно, разумные размеры привлечения заемного капитала способны улучшить финансовое состояние предприятия, а чрезмерные - ухудшить его. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, внебюджетным фондам, установить сумму выплаченных санкций за просрочку платежей.

Привлечение заемных средств в обороте предприятия является нормальным явлением. Это содействует временному улучшению финансового состояния при условии, что средства не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов, санкций и ухудшению финансового положения.

Следовательно, разумные размеры привлечения заемного капитала способны улучшить финансовое состояние предприятия, а чрезмерные - ухудшить его. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причины образования просроченной задолженности поставщикам ресурсов, персоналу предприятия по оплате труда, бюджету, внебюджетным фондам, установить сумму выплаченных санкций за просрочку платежей.

Последовательность анализа заемных финансовых ресурсов:

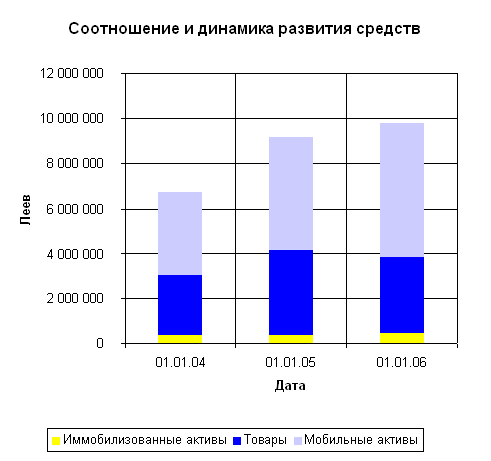

I этап: на данном этапе изучается динамика общего объема привлечения заемных средств в рассмотренном периоде, темпы этой динамики сопоставляются с темпами прироста объемов операционной и инвестиционной деятельности в общей сумме активов предприятия.II этап: на данном этапе определяются основные фонды привлечения заемных средств, анализируется в динамике удельный вес сформированных финансовых кредитов, товарного кредита и внутренней кредиторской задолженности в общей сумме заемных средств.

III этап: на данном этапе определяется соотношение объемов используемых предприятием заемных средств по периоду их привлечения.

IV этап: на данном этапе изучается состав конкретных кредитов предприятия и условия предоставления ими различных форм финансового и товарного кредита.

V этап: на данном этапе изучается эффективность использования заемных средств в целом и отдельных их форм на предприятиях.

Похожие работы

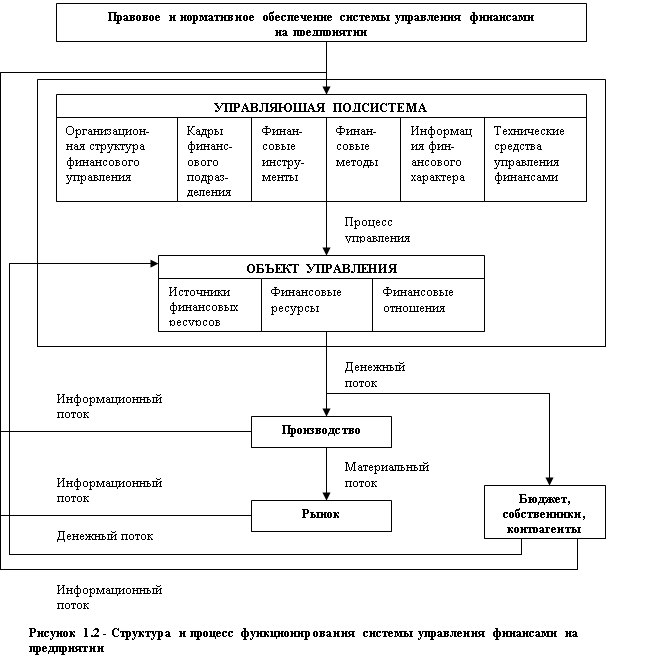

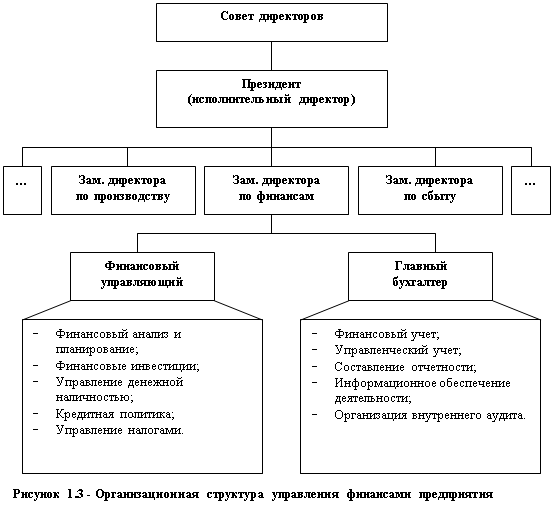

... потоки, направляемые финансовыми органами, людьми, растекаются и стекаются, достигая практически всех клеток экономического организма. 1.5 Сущность, цели и задачи управления финансовыми ресурсами на предприятии С формированием в Казахстане рыночной экономики коренным образом изменяется механизм управления финансами на предприятии. Организация эффективного управления финансовыми ресурсами с ...

... ); • не оплаченные в срок более 6 месяцев. Особое внимание следует уделить изменению задолженности, срок погашения которой составляет от трех и более месяцев. 1.4 Анализ привлечения дополнительных источников финансовых ресурсов и их использования Анализ изменений источников средств за отчетный период показал, что увеличение может произойти как за счет внешних, так и за счет внутренних ...

... . Это выражается в высоком уровне показателей рентабельности предприятия, при нормальном уровне финансовой устойчивости и деловой активности. ГЛАВА III.ПУТИ СОВЕРШЕНСТВОВАНИЯ УПРАВЛЕНИЯ И ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ФИНАНСОВЫХ РЕСУРСОВ НА ПРЕДПРИЯТИИ §3.1 Совершенствование методики управления финансовыми ресурсами предприятия. Успешная деятельность предприятия не возможна без ...

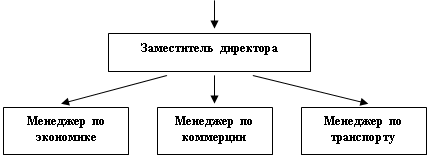

... отдел, разработать положение об отделе и должностные инструкции. 3. Организовать теоретическую переподготовку кадров всех экономических служб, включая бухгалтерских работников по управлению финансовыми ресурсами предприятия либо любой другой программе аналогичного содержания. 4. Провести инвентаризацию основных средств с целю выявления технически непригодного оборудования. 5. Разработать ...

0 комментариев