Навигация

Анализ кредиторской задолженности

1.6 Анализ кредиторской задолженности

Кредиторская задолженность является на предприятиях бесплатным источником используемых заемных средств. Кредиторская задолженность бывает следующих видов:

Ø задолженность за товары, работы, услуги;

Ø задолженность по оплате труда;

Ø задолженность по отчислениям во внебюджетные фонды;

Ø задолженность по перечислениям налогов в бюджеты различных уровней;

Ø задолженность по перечислениям взносов на страхование имущества, личное страхование;

Ø задолженность по расчетам с дочерними организациями;

Ø прочие виды кредиторской задолженности.

При анализе кредиторской задолженности исследуется в динамике: состав и структура кредиторской задолженности, ее удельный вес в общем объеме привлечения заемных средств, сроки и причины образования просроченной кредиторской задолженности. Проверяется своевременность начисления и выплат средств по отдельным счетам. Особого изучается средняя продолжительность использования кредиторской задолженности. Она равна произведению средних остатков кредиторской задолженности на дни периода, которое необходимо разделить на сумму кредиторских оборотов по счетам с кредиторами.

При анализе кредиторской задолженности следует учитывать, что она является одновременно источником покрытия дебиторской задолженности. Поэтому в процессе анализа необходимо сравнить сумму дебиторской и кредиторской задолженности. Если первая превышает вторую, то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность.

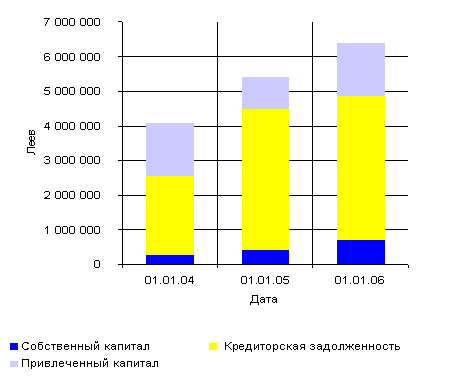

Анализируя структуру капитала, необходимо учитывать особенности каждой его составляющей. Собственный капитал характеризуется простотой привлечения, обеспечением более стабильного финансового состояния и снижением риска банкротства. Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Вместе с этим необходимо учитывать, что пропорционально росту части заемного капитала возрастает риск снижения финансовой стабильности и платежеспособности предприятия, снижается прибыльность совокупных активов за счет выплачиваемого заемного процента. От того, насколько оптимальное соотношение собственного и заемного капитала, много в чем зависит финансовое состояние предприятия.

Таким образом, анализ структуры собственных и заемных средств необходим для оценки рациональности формирования источников финансирования деятельности предприятия и его рыночной стабильности. Этот фактор очень важен, во-первых, для внешних потребителей информации (например, для банков и других поставщиков ресурсов) во время изучения степени финансового риска и, во-вторых, для самого предприятия во время определения перспективного варианта организации финансов и разработки финансовой стратегии.

Раздел ІІ. Анализ финансового состояния предприятия.

2.1 Информационные источники анализа

Финансовое состояние предприятия выражается в соотношении структур его активов и пассивов, т.е. средств предприятия и их источников.

Основные задачи анализа финансового состояния – определение качества финансового состояния, изучение причин его улучшения или ухудшения за рассматриваемый период. Эти задачи решаются на основе исследования динамики абсолютных и относительных показателей.

Информационной базой для расчета показателей и проведения финансового анализа служит финансовая отчетность предприятия: Форма №1 «бухгалтерский баланс»; Форма №2 «отчет о финансовых результатах».

Источниками информации могут служить статистические справочники, периодическая печать, монографии, а также законодательные и нормативные акты.

2.2 Структурный анализ активов

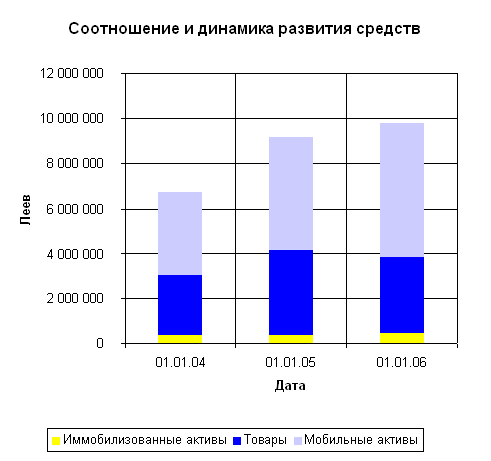

Структурному анализу предшествует оценка динамики активов предприятия, получаемая путем сопоставления темпов прироста активов с темпами прироста финансовых результатов.

Таблица 2.2.1. Сравнение динамики активов и финансовых результатов

| Показатели | Начало Периода | Конец периода | Изменение показателя |

| Величина активов предприятия | 1368 | 1379 | +11 |

| Выручка от реализации за период | 1800 | 2500 | +700 |

| Прибыль от реализации за период | 1440 | 2000 | +560 |

Выводы: Как видно данных таблицы увеличение выручки (+700) и прибыли (+560) значительно превышает произошедшее изменение в общей величине активов предприятия (+11). Это говорит о повышении эффективности деятельности предприятия.

Активы предприятия состоят из необоротных и оборотных (текущих) активов. Поэтому наиболее общую структуру характеризует коэффициент соотношения оборотных и необоротных активов:

;

;

Коэффициент соотношения оборотных и необоротных активов (К):

н.г. К = 688/680 = 1,01

к.г. К = 739/640 = 1,15

На единицу необоротных активов на начало года приходится 1,01 оборотных активов. К концу года этот показатель увеличился до 1,15. Из этого следует, что большую часть активов данного предприятия составляют оборотные активы и за отчетный период они увеличились.

Данные для анализа структуры активов представлены в таблице 2.2.2.

Таблица 2.2.2. Анализ структуры активов предприятия (в тыс.грн.)

| Показатели | Абсолютные величины | Удельные веса (%) в общей величине активов | Изменения | |||

| На начало года | На конец года | На начало года | На конец года | В абсолютных величинах | В удельных весах | |

| Необоротные активы | 680 | 640 | 49,7 | 46,4 | -40 | -3,3 |

| Оборотные активы | 688 | 739 | 50,3 | 53,6 | 51 | 3,3 |

| Итого активов | 1368 | 1379 | 100 | 100 | 11 | 0 |

| Коэффициент соотношения | 1,01 | 1,15 | 0,07 | 0,08 | 0,14 | 0,01 |

Выводы: В целом состояние активов предприятия можно оценить положительно. На анализируемом предприятии за отчетный год сумма оборотных активов увеличилась, при этом сумма необоротных активов снизилась. В структуре доля оборотных средств увеличилась на 3,3%, а заемных соответственно, снизилась. Рост активов за отчетный период составил 11 тыс.грн., этому поспособствовало увеличение доли оборотных активов на 51тыс.грн.

Проведем анализ структуры оборотных и необоротных активов. Данные представлены в таблицах 2.2.3. и 2.2.4.

Таблица 2.2.3. Анализ структуры необоротных активов (в тыс.грн.)

| Показатели | Абсолютные величины | Удельный вес (%) в общей величине пассивов | Изменения | |||

| на начало года | на конец года | на начало года | на конец года | в абсолютных величинах | в удельных весах | |

| Нематериальные активы: | ||||||

| остаточная стоимость | 92 | 73 | 6,72 | 5,29 | -19 | -1,43 |

| первичная стоимость | 110 | 98 | 8,04 | 7,11 | -12 | -0,93 |

| накопленная амортизация | -18 | -25 | -1,32 | -1,81 | 7 | 0,50 |

| Основные средства: | ||||||

| остаточная стоимость | 550 | 509 | 40,20 | 36,90 | -41 | -3,30 |

| первичная стоимость | 680 | 569 | 49,70 | 41,25 | -111 | -8,45 |

| износ | -130 | -60 | 9,50 | -4,35 | -70 | -5,15 |

| Долгосрочные финансовые инвестиции, которые учитываются методом участия в капитале других предприятий | 20 | 38 | 1,46 | 2,76 | 18 | 1,29 |

| Другие необоротные активы | 18 | 20 | 1,32 | 1,45 | 2 | 0,13 |

| Итого необоротных активов | 680 | 640 | 49,7 | 46,4 | -40 | -3,3 |

Выводы: Основные изменения произошли по таким статьям баланса: Долгосрочные финансовые инвестиции (+18 тыс.грн.) и другие необоротные

активы (+2 тыс.грн) увеличились. Остаточная стоимость нематериальных активов снизилась на 19 тыс.грн или на 1,43%. Остаточная стоимость основных средств снизилась на 41 тыс.грн. или на 3,3%, это произошло из-за снижения износа на 70 тыс.грн. или на 5,15%. В результате произошедших изменений доля необоротных активов уменьшилась на 3,3%, что составляет 40 тыс.грн.

Анализ структуры оборотных активов представлен в таблице 2.2.4.

Таблица 2.2.4. Анализ структуры оборотных активов (в тыс.грн.)

| Показатели | Абсолютные величины | Удельный вес (%) в общей величине пассивов | Изменения | |||

| на начало года | на конец года | на начало года | на конец года | в абсолютных величинах | в удельных весах | |

| Запасы: | ||||||

| - производственные | 382 | 400 | 27,93 | 29,01 | 18 | 1,08 |

| - незавершенное производство | 38 | 25 | 2,78 | 1,81 | -13 | -0,96 |

| - готовая продукция | 160 | 205 | 11,70 | 14,87 | 45 | 3,17 |

| - товары | 10 | 15 | 0,73 | 1,09 | 5 | 0,36 |

| Дебиторская задолженность по расчетам: | ||||||

| - с бюджетом | 4 | 5 | 0,29 | 0,36 | 1 | 0,07 |

| - по выданным авансам | 16 | 9 | 1,17 | 0,65 | -7 | -0,52 |

| Другая текущая дебитор. задолженность | 10 | 8 | 0,73 | 0,58 | -2 | -0,15 |

| Текущие финансовые инвестиции | 31 | 29 | 2,27 | 2,10 | -2 | -0,16 |

| Денежные ср-ва и их экви-ты в нац. валюте | 26 | 32 | 1,90 | 2,32 | 6 | 0,42 |

| Другие оборотные активы | 11 | 11 | 0,80 | 0,80 | 0 | 0,0 |

| Итого оборотных активов | 688 | 739 | 50,3 | 53,6 | 51 | 3,3 |

Выводы: В структуре оборотных активов наибольший рост произошел в запасах готовой продукции (3,17%) и производственных запасах (1,08%). Заметно уменьшилась сумма (-13 тыс.грн.) и доля запасов (-0,96%) в незавершенном производстве. Дебиторская задолженность по расчетам с бюджетом возросла (0,07%), а по выданным векселям снизилась (-0,52%). Текущие финансовые инвестиции и другая текущая дебиторская задолженность снизились. Денежные средства и их эквиваленты в национальной валюте возросли на 6 тыс.грн. или на 0,42%. По другим оборотным активам изменений не произошло. В результате произошедших изменений доля оборотных активов увеличилась на 3,3%, что составляет 51 тыс.грн. Это поспособствовало увеличению доли общих активов, что говорит об эффективной политике предприятия.

Похожие работы

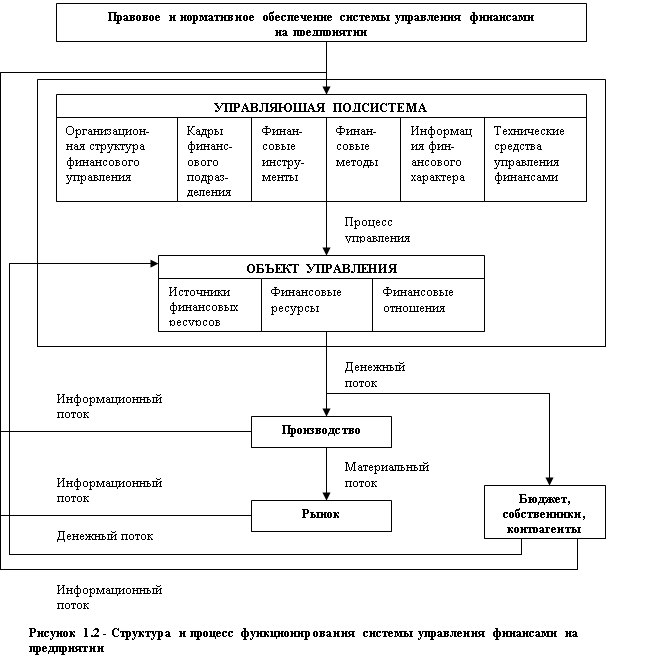

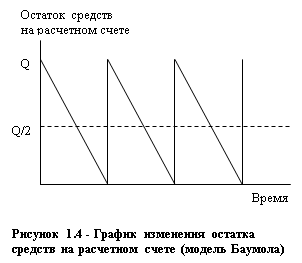

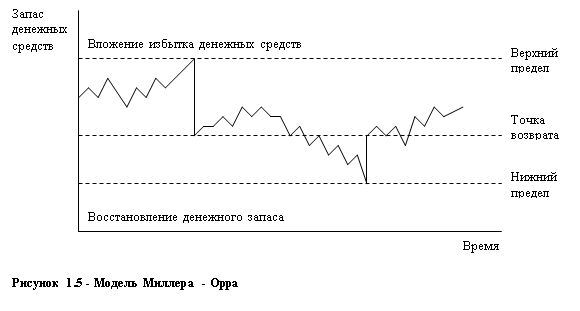

... потоки, направляемые финансовыми органами, людьми, растекаются и стекаются, достигая практически всех клеток экономического организма. 1.5 Сущность, цели и задачи управления финансовыми ресурсами на предприятии С формированием в Казахстане рыночной экономики коренным образом изменяется механизм управления финансами на предприятии. Организация эффективного управления финансовыми ресурсами с ...

... ); • не оплаченные в срок более 6 месяцев. Особое внимание следует уделить изменению задолженности, срок погашения которой составляет от трех и более месяцев. 1.4 Анализ привлечения дополнительных источников финансовых ресурсов и их использования Анализ изменений источников средств за отчетный период показал, что увеличение может произойти как за счет внешних, так и за счет внутренних ...

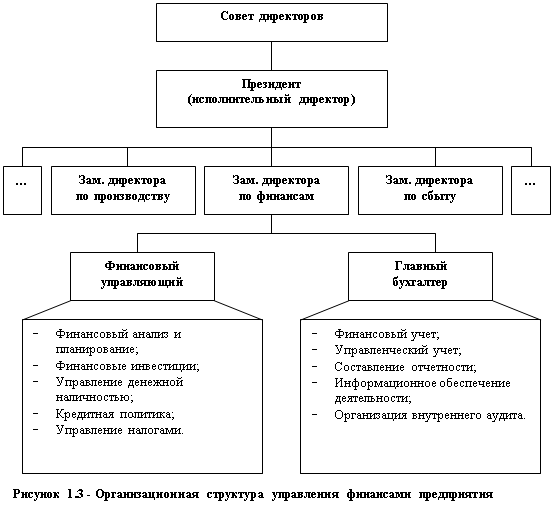

... . Это выражается в высоком уровне показателей рентабельности предприятия, при нормальном уровне финансовой устойчивости и деловой активности. ГЛАВА III.ПУТИ СОВЕРШЕНСТВОВАНИЯ УПРАВЛЕНИЯ И ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ФИНАНСОВЫХ РЕСУРСОВ НА ПРЕДПРИЯТИИ §3.1 Совершенствование методики управления финансовыми ресурсами предприятия. Успешная деятельность предприятия не возможна без ...

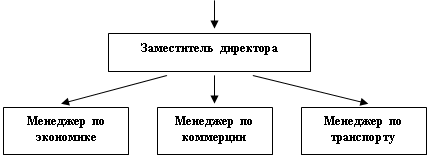

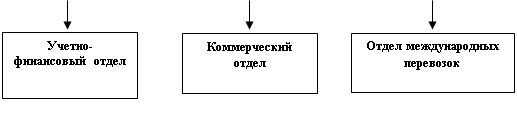

... отдел, разработать положение об отделе и должностные инструкции. 3. Организовать теоретическую переподготовку кадров всех экономических служб, включая бухгалтерских работников по управлению финансовыми ресурсами предприятия либо любой другой программе аналогичного содержания. 4. Провести инвентаризацию основных средств с целю выявления технически непригодного оборудования. 5. Разработать ...

0 комментариев