Навигация

Анализ источников формирования капитала предприятия (его пассивов)

2.3 Анализ источников формирования капитала предприятия (его пассивов)

Пассивы предприятия (т.е. источники финансирования его активов) состоит из собственного капитала и заемного капитала (долгосрочных и краткосрочных заемных средств, кредиторской задолженности).

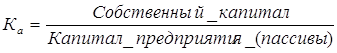

Структуру пассивов характеризует коэффициент автономии (независимости, платежеспособности):

;

;

Коэффициент финансовой независимости (автономии) (Кавт.):

н.г. Кавт. = 1071+190/1368 = 0,92

к.г. Кавт. = 1108+184/1379 = 0,93

Должно быть увеличение, норма Кавт ≥0,5.

Возможность предприятия выполнять внешние обязательства за счет собственных активов повысилась к концу года на 93%, это говорит об очень низкой зависимости предприятия от заемных средств.

Коэффициент соотношения заемных и собственных средств (коэффициент финансового левериджа):

;

;

Показатель финансового левериджа (Фл.):

н.г. Фл. = 40+67/1071+190 = 0,08

к.г. Фл. = 34+53/1108+184 = 0,06

Должно быть уменьшение, норма Фл ≤0,25.

У данного предприятия очень низкая зависимость от обязательств, а именно всего 6% к концу года, таким образом, возможность финансового риска значительно уменьшается.

По данным таблицы 2.3.1 производится анализ структуры пассивов.

Таблица 2.3.1. Анализ структуры пассивов тыс.грн.

| Показатели | Абсолютные величины | Удельный вес (%) в общей величине пассивов | Изменения | |||

| на начало года | на конец года | на начало года | на конец года | в абсолютных величинах | в удельных весах | |

| Собственный капитал | 1261 | 1292 | 92,2% | 93,7% | 31 | 1,5% |

| Заемный капитал | 107 | 87 | 7,8% | 6,3% | -20 | -1,5% |

| Итого источников средств | 1368 | 1379 | 100 | 100 | 11 | 0 |

| Коэффициент автономии | 0,92 | 0,93 | 92% | 93% | 0,01 | 1% |

| Коэффициент соотношения | 0,08 | 0,06 | 8% | 6% | -0,02 | -2% |

Выводы: В целом состояние пассивов предприятия можно оценить положительно. На анализируемом предприятии за отчетный год сумма собственного капитала увеличилась, при этом сумма заемного капитала снизилась. В его структуре доля собственных источников средств увеличилась на 1,5%, а заемных соответственно, снизилась. Это свидетельствует о снижении степени финансовой зависимости предприятия от внешних инвесторов и кредиторов. Так же об очень низкой зависимости предприятия от заемных средств говорит увеличение коэффициента финансовой независимости.

Более детальный анализ структуры собственного и заемного капитала производится по таблицам 2.3.2. и 2.3.3.

Таблица 2.3.2. Анализ структуры собственного капитала предприятия тыс.грн.

| Показатели | Абсолютные величины | Удельный вес (%) в общей величине пассивов | Изменения | |||

| на начало года | на конец года | на начало года | на конец года | в абсолютных величинах | в удельных весах | |

| Уставной капитал | 580 | 580 | 42,39% | 42,06% | 0 | -0,33% |

| Паевой капитал | 140 | 140 | 10,23% | 10,15% | 0 | -0,08% |

| Другой дополнительный капитал | 28 | 34 | 2,05% | 2,5% | 6 | 0,45% |

| Резервный капитал | 293 | 326 | 21,42% | 23,64% | 33 | 2,22% |

| Нераспределенная прибыль (непокрытый убыток) | 30 | 28 | 2,2% | 2,03% | -2 | -0,17% |

| Обеспечение выплат персоналу | 36 | 24 | 2,63% | 1,74% | -12 | -0,89% |

| Другое обеспечение | 20 | 23 | 1,46% | 1,66% | 3 | 0,2% |

| Целевое финансирование | 134 | 137 | 9,79% | 9,93% | 3 | 0,14% |

| Итого собственный капитал | 1261 | 1292 | 92,2% | 93,7% | 31 | 1,5% |

Выводы: Данные, приведенные в таблице 2.3.2. показывают, что наибольший удельный вес занимает уставной капитал (42,06%) и резервный капитал (23,64%). Произошли изменения в размере и структуре собственного капитала: значительно увеличилась сумма и доля резервного капитала при одновременном уменьшении удельного веса уставного и паевого капитала. Сумма и удельный вес нераспределенной прибыли снизились. Общая сумма собственного капитала за отчетный год увеличилась на 31 тыс.грн. или на 1,5%.

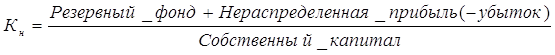

Коэффициент накопления собственного капитала:

;

;

Коэффициент накопления собственного капитала (Кн.):

н.г. Кн. = 293+30/1261 = 0,25

к.г. Кн. = 326+28/1292 = 0,27

Данный показатель характеризует использование собственных средств на развитие основной деятельности предприятия. В нашем случае наблюдается положительная динамика коэффициента, это свидетельствует о поступательности увеличения собственного капитала.

На основании данных таблицы 2.3.3. производится анализ привлечения заемных средств.

Таблица 2.3.3. Анализ структуры заемных средств предприятия тыс.грн.

| Показатели | Абсолютные величины | Удельный вес (%) в общей величине пассивов | Изменения | |||

| на начало года | на конец года | на начало года | на конец года | в абсолютных величинах | в удельных весах | |

| Долгосрочные кредиты банков | 38 | 28 | 2,8% | 2,03% | -10 | -0,77% |

| Другие долгосрочные обязательства | 2 | 6 | 0,15% | 0,43% | 4 | 0,28% |

| Краткосрочные кредиты банков | 37 | 27 | 2,7% | 1,95% | -10 | -0,75% |

| Текущая задолженность по долгосрочным обязательствам | 6 | 9 | 0,4% | 0,65% | 3 | 0,25% |

| Векселя выданные | 3 | 2 | 0,22% | 0,14% | -1 | -0,08 |

| Кредиторская задолженность | 10 | 8 | 0,73% | 0,58% | -2 | -0,15% |

| Текущие обязательства: - по страхованию -по оплате труда | 6 5 | 3 4 | 0,4% 0,36% | 0,22% 0,29% | -3 -1 | -0,18% -0,07 |

| Итого заемных средств | 107 | 87 | 7,8% | 6,3% | -20 | -1,5% |

Выводы: Из таблицы 2.3.3. следует, что за отчетный год сумма заемных средств уменьшилась на 20 тыс.грн. или на 1,5%. Произошли существенные изменения и в структуре заемного капитала: уменьшилась сумма (на 10 тыс.грн.) и доля (на 0,75%) краткосрочных кредитов банков, так же уменьшилась доля текущих обязательств (на 0,25%) и кредиторской задолженности (на 0,15%). Что говорит о низкой зависимости предприятия от заемных средств. Качество кредиторской задолженности можно оценить также удельным весом в ней расчетов по векселям. Доля кредиторской задолженности, обеспеченная выданными векселями, в общей ее сумме показывает ту часть долговых обязательств, несвоевременное погашение которых приведет к дополнительным расходам и утрате деловой репутации. Из данных табл.2.3.3. следует, что на анализируемом предприятии доля кредиторской задолженности поставщикам ресурсов, обеспеченная выданными векселями, на начало года составляла 0,22%, а на конец года – 0,14%.

2.4 Анализ основных относительных показателей

После структурного анализа активов и пассивов проанализируем финансовую устойчивость, платежеспособность и деловую активность предприятия.

Проанализируем в динамике на начало и конец периода показатели, характеризующие финансовое состояние предприятия.

Финансовая стабильность:

1. Коэффициент обеспеченности оборотных активов собственными средствами (Косс.):

![]() ;

;

н.г. Косс. = 1071+190+40-680/688 = 0,90

к.г. Косс. = 1108+184+34-640/739 = 0,93

Должно быть увеличение, рекомендуемое значение Косс > 0,1.

Данный коэффициент отражает абсолютную возможность превращения активов в ликвидные средства. Абсолютная возможность превращения активов в ликвидные средства к концу года увеличилась до 93%.

2. Коэффициент обеспечения собственными оборотными средствами запасов (Кзап.):

![]() ;

;

н.г. Кзап. = 1071+190+40-680/382+38+160+10=1,05

к.г. Кзап. = 1108+184+34-640/400+25+205+15=1,06

Должно быть увеличение.

Данный коэффициент отражает насколько запасы, которые имеют наименьшую ликвидность в составе оборотных активов, обеспечены долгосрочными стабильными источниками финансирования. Запасы в данном случае полностью обеспечены долгосрочными стабильными источниками финансирования.

3. Коэффициент покрытия запасов (Кпз.):

![]() ;

;

н.г. Кпз. = 1071+190+40-680+38+3+10/382+38+160+10 = 1,14

к.г. Кпз. = 1108+184+34-640+27+2+8/400+25+205+15 = 1,12

Должно быть увеличение.

На единицу средств, вложенных в запасы, приходится 1,12 на конец года в совокупности собственных средств, долго- и краткосрочных обязательств. На конец отчетного периода коэффициент снизился на 0,02.

Платежеспособность предприятия:

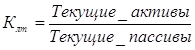

1. Коэффициент текущей ликвидности (покрытия) (Клт.):

;

;

н.г. Клт. = 688/67 = 10,26

к.г. Клт. = 739/53 = 13,94

Должно быть увеличение, критическое значение Клт =1.

На нашем предприятии достаточно оборотных средств для погашения долгов в течение года, это значит, что предприятие может полностью покрыть текущие обязательства за счет текущих активов.

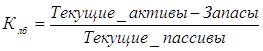

2. Коэффициент быстрой ликвидности (Клб.):

;

;

н.г. Кавт. = 688-(382+38+160+10)/67 = 1,46

к.г. Кавт. = 739-(400+25+205+15)/53 = 1,70

Должно быть увеличение, норма Клб = 0,7-0,8.

Показывает, сколько единиц наиболее ликвидных активов приходится на единицу срочных долгов. Таким образом, предприятие за счет этих средств может полностью погасить срочные долги.

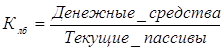

3. Коэффициент абсолютной ликвидности (срочной) (Кла.):

;

;

н.г. Кла. = 26/67 = 0,38

к.г. Кла. = 32/53 = 0,6

Должно быть увеличение, нормальное значение Кла = 0,2-0,35.

При необходимости немедленно ликвидировать краткосрочную задолженность наше предприятие полностью не готово. Возможность срочно погасить краткосрочную задолженность составляет на конец года 60%, показатель увеличился.

Деловая активность:

1. Коэффициент оборачиваемости оборотных средств (Ко.):

;

;

н.г. Ко. = 1440/688 = 2,09

к.г. Ко. = 2000/739 = 2,70

Должно быть увеличение.

Показывает сколько выручки приходится на единицу оборотных средств. У данного предприятия коэффициент возрос, т.е. на 1 грн. оборотных средств приходится к концу года 2,7 грн. чистой выручки.

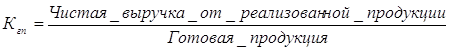

2. Коэффициент оборачиваемости готовой продукции (оборотов) (Кгп.):

;

;

н.г. Кгп. = 1440/160 = 9

к.г. Кгп. = 2000/205 = 9,76

Должно быть увеличение.

Показывает, во сколько раз выручка превышает средние запасы готовой продукции. У данного предприятия коэффициент возрос, т.е. выручка превышает средние запасы готовой продукции в 9,76 раз, что по сравнению с показателем на начало отчетного периода больше на 0,76.

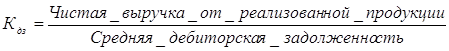

3. Коэффициент оборачиваемости дебиторской и кредиторской задолженности (Кдз.):

н.г. Кдз. = 1440/4+16+10 = 72

к.г. Кдз. = 2000/5+9+8 = 90,9

Должно быть увеличение.

Показывает, во сколько раз выручка превышает среднюю дебиторскую задолженность. У данного предприятия коэффициент возрос, т.е. на конец отчетного периода выручка превышает среднюю дебиторскую задолженность по сравнению с началом отчетного периода на 18,9.

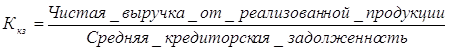

4. Коэффициент оборачиваемости кредиторской задолженности (Ккз.):

н.г. Ккз. = 1440/37+3+10+5 = 26,18

к.г. Ккз. = 2000/27+2+8+4 = 48,78

Должно быть увеличение.

Показывает, во сколько раз выручка превышает среднюю кредиторскую задолженность. У данного предприятия коэффициент возрос, т.е. на конец отчетного периода выручка превышает среднюю кредиторскую задолженность по сравнению с началом отчетного периода на 20,6.

Показатели рентабельности:

1. Рентабельность капитала (активов) по чистой прибыли (Rа.):

![]() ;

;

к.г. Rа. = 140/([1368+1379]/2) = 0,10

На нашем предприятии на 1 грн. инвестированных в активы средств приходится 0,10 грн. прибыли от обычной деятельности за отчетный период.

2. Рентабельность собственного капитала (Rск.):

;

;

к.г. Rск. = 140/([1071+1108]/2) = 0,13

На единицу собственного капитала приходится 0,13 грн. прибыли на конец отчетного периода.

3. Рентабельность реализованной продукции по чистой прибыли (Rчq.):

;

;

к.г. Rчq. = 140/([1440+2000]/2) = 0,08

На 1 грн. выручки приходится 0,08 грн. чистой прибыли от реализованной продукции за отчетный период.

4. Рентабельность производственных фондов (Rпф.):

;

;

к.г. Rпф. = 140/[(550+509)/2+(382+400)/2+(38+25)/2] = 0,15

На 1 грн. стоимости производственных фондов приходится 0,15 грн. чистой прибыли за отчетный период.

Подводя итог вышеизложенным расчетам, можно сделать вывод о том, что все показатели, отображающие финансовое состояние ЧП «Алания» за отчетный период свидетельствуют об успешной деятельности предприятия. Эти показатели характеризуют его высокую финансовую стабильность и устойчивость, достаточно низкую зависимость предприятия от заемных средств и высокую возможность превращения активов в ликвидные средства.

В создавшейся ситуации можно провести следующие мероприятия:

ü для получения дополнительной прибыли, пустующие или незадействованные помещения сдавать в аренду;

ü полученные финансовые средства не участвующие в обороте можно положить в банк под проценты либо приобрести ценные бумаги (например, акции какого-либо прибыльного предприятия);

ü возможно оказание дополнительных услуг, например, обслуживание детских садов и больниц.

Заключение

Анализируя структуру капитала, необходимо учитывать особенности каждой его составляющей. Собственный капитал характеризуется простотой привлечения, обеспечением более стабильного финансового состояния и снижением риска банкротства.

Необходимость в собственном капитале обусловлена требованиями самофинансирования предприятий. Он является основой их самостоятельности и независимости. Особенность собственного капитала состоит в том, что он инвестируется на долгосрочной основе и подвергается наибольшему риску. Чем выше его часть в общей сумме капитала и меньше часть заемных средств, тем выше буфер, который защищает кредиторов от убытков, следовательно, уменьшается риск затрат.

Однако следует учитывать, что собственный капитал ограничен в размерах. Кроме того, финансирование деятельности предприятия только за счет собственных средств не всегда выгодно для него, особенно в том случае, когда производство имеет сезонный характер. Тогда в отдельные периоды будут накапливаться большие средства на счетах в банке, а в другие их будет не хватать. Следует также иметь в виду, что если цены на финансовые ресурсы невысокие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платить за вложенные ресурсы, то, привлекая заемные средства, оно может контролировать большие денежные потоки, расширить масштабы своей деятельности, повысить рентабельность собственного (акционерного) капитала. Как правило, предприятия берут кредит, чтобы усилить свои рыночные позиции.

Вместе с этим необходимо учитывать, что пропорционально росту части заемного капитала возрастает риск снижения финансовой стабильности и платежеспособности предприятия, снижается прибыльность совокупных активов за счет выплачиваемого заемного процента. К недостаткам этого источника финансирования необходимо отнести сложность процедуры привлечения, высокую зависимость заемного процента от конъюнктуры финансового рынка и увеличения в связи с этим снижения платежеспособности предприятия.

От того, насколько оптимальное соотношение собственного и заемного капитала, много в чем зависит финансовое состояние предприятия.

Таким образом, анализ структуры собственных и заемных средств необходим для оценки рациональности формирования источников финансирования деятельности предприятия и его рыночной стабильности. Этот фактор очень важен, во-первых, для внешних потребителей информации (например, для банков и других поставщиков ресурсов) во время изучения степени финансового риска и, во-вторых, для самого предприятия во время определения перспективного варианта организации финансов и разработки финансовой стратегии.

На основе проведенного анализа показателей финансового состояния предприятия, можно сделать вывод о том, что ЧП «Алания» характеризуется за отчетный период высокой финансовой стабильностью и устойчивостью, достаточно низкой зависимостью предприятия от заемных средств и высокой возможностью превращения активов в ликвидные средства. Все эти показатели свидетельствуют об успешной деятельности предприятия.

Список используемой литературы

1. Ізмайлова К.В. Фінансовий аналіз: Навч. посіб. – К.: МАУП, 2000.-512с.:ил.

2. Лахтионова Л.А. Фінансовий аналіз суб’єктів господарювання: монографія.-К.: КНЕУ, 2001.-387с.

3. Павловська О.В., Притуляк Н.М., Невмерхицька Н.Ю. Фінансовий аналіз: Навч.-метод. посібник для самост. вивч. дісц. – К.: КНЕУ, 2002.-388с.

4. Савицкая Г.В. Економічний аналіз діяльності підприємства: Навч. посіб. – К.: Знання, 2004.-654с.

5. Тарасенко Н.В. Економічний аналіз діяльності промислового підприємства. - Львів: ЛБІ НБУ, 2000.-485с.

Похожие работы

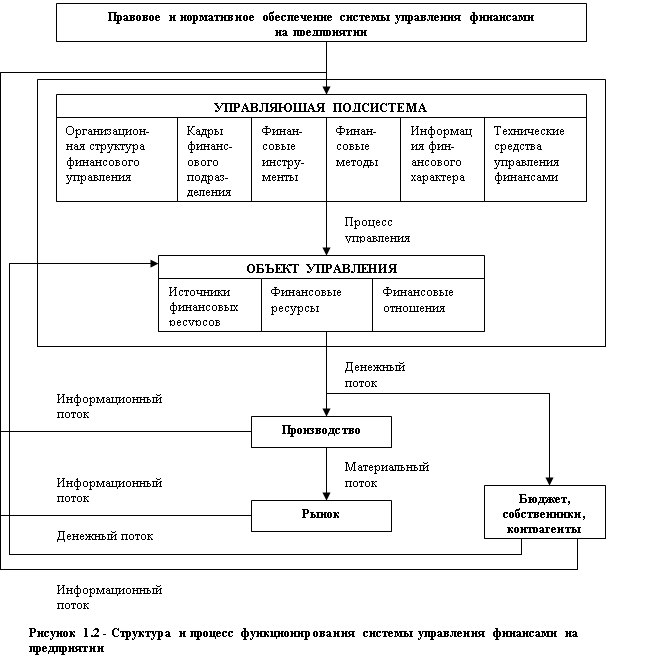

... потоки, направляемые финансовыми органами, людьми, растекаются и стекаются, достигая практически всех клеток экономического организма. 1.5 Сущность, цели и задачи управления финансовыми ресурсами на предприятии С формированием в Казахстане рыночной экономики коренным образом изменяется механизм управления финансами на предприятии. Организация эффективного управления финансовыми ресурсами с ...

... ); • не оплаченные в срок более 6 месяцев. Особое внимание следует уделить изменению задолженности, срок погашения которой составляет от трех и более месяцев. 1.4 Анализ привлечения дополнительных источников финансовых ресурсов и их использования Анализ изменений источников средств за отчетный период показал, что увеличение может произойти как за счет внешних, так и за счет внутренних ...

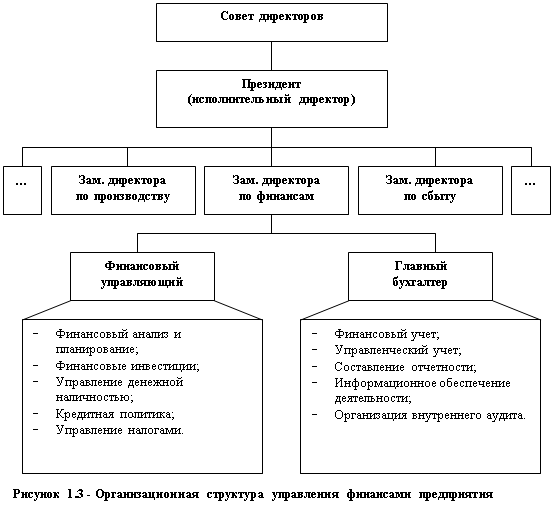

... . Это выражается в высоком уровне показателей рентабельности предприятия, при нормальном уровне финансовой устойчивости и деловой активности. ГЛАВА III.ПУТИ СОВЕРШЕНСТВОВАНИЯ УПРАВЛЕНИЯ И ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ИСПОЛЬЗОВАНИЯ ФИНАНСОВЫХ РЕСУРСОВ НА ПРЕДПРИЯТИИ §3.1 Совершенствование методики управления финансовыми ресурсами предприятия. Успешная деятельность предприятия не возможна без ...

... отдел, разработать положение об отделе и должностные инструкции. 3. Организовать теоретическую переподготовку кадров всех экономических служб, включая бухгалтерских работников по управлению финансовыми ресурсами предприятия либо любой другой программе аналогичного содержания. 4. Провести инвентаризацию основных средств с целю выявления технически непригодного оборудования. 5. Разработать ...

0 комментариев