Навигация

Краткая характеристика инвестиционного проекта и товара изготовляемого по проекту

3. Краткая характеристика инвестиционного проекта и товара изготовляемого по проекту

На рассмотрение потенциальных инвесторов предлагается проект ОАО «ШМЗ», предусматривающий приобретение оборудования для расфасовки молочной продукции в мелкоштучную упаковку. ОАО «ШМЗ» имеет необходимые производственные площади, часть технологического оборудования, опыт производства и продаж на территории Черноземья.

Анализ показал, что планируемые объемы молочной продукции будут с успехом реализованы в тех же границах рынка сбыта.

Срок функционирования проекта -5 лет, в том числе с 1-го года - освоение инвестиций, со 2-го по 5-ой год - фаза реализации проекта.

Объем капитальных вложений составляет 1800 тыс. руб.

Доля кредита в инвестициях составляет 20%. Кредит предоставлен на четыре года. Плата за предоставленный кредит - 15% годовых. Кредит погашается равными платежами со второго года реализации проекта.

Срок службы вновь созданных мощностей 5 лет. Амортизация начисляется по линейному методу. Ликвидационная стоимость оборудования составляет 10% от его первоначальной стоимости. Прогнозируемая продажная стоимость выбывающего имущества на 10% больше его остаточной стоимости, которая учитывается в виде дохода в конце 5-го года проекта.

Объем производства прогнозируется по годам в следующем количестве:

2-й год - 2 000 000 шт.;

3-й год - 3 000 000 шт.;

4-й год - 4 000 000 шт.;

5-й год - 4 000 000 шт.;

Цена за единицу продукции – от 4.50 до 7.50 руб.

Переменные издержки на единицу продукции – 3.20-4.10 руб.

Постоянные издержки в год – 200 000 руб.

Стоимость оборотного капитала составляет 10% от объема инвестиций. Налог на прибыль - 24%.

Номинальная ставка дисконтирования — 20%.

По проекту предполагаемся выпускать основную продукцию, но в новой упаковке для этого будет закуплено и монтировано новое оборудование. Эта линия позволит упаковывать продукцию в тару, емкостью 100, 170 и 200грамм. Преимущество продукции перед аналогами после осуществления проекта будет заключаться в мелкой расфасовке, более удобной для потребителя. Дана линия произведена в Италии,(приложение 4).

3.1 Финансовый план.

Себестоимость выпуска продукции в год составит:

С = Зпер * Vпр-ва + Зпост

С2 = 3,20 * 2000000 + 200000 = 6600 тыс.руб.

С3 = 3,20 * 3000000 + 200000 = 9800 тыс.руб.

С4 = 3,20 * 4000000 + 200000 = 13000 тыс. руб.

С5 = 3,20 * 4000000 + 200000 = 13000 тыс. руб.

Доля кредита в инвестициях:

- инвестиции в основной капитал: 1800 тыс. руб.

- инвестиции в оборотный капитал: 18000 * 0,1 = 180000 руб.

- общая сумма инвестиций: 18000 + 180000 = 1980 тыс. руб.

Кредит составляет: 1980 тыс. руб. * 0,2 = 396000 руб.

Доход от реализации проекта составит:

Д = Цена * Vпр-ва

Д2 = 4,5 * 2000000 = 9000 тыс. руб.

Д3 = 4,5 * 3000000 = 13500тыс. руб.

Д4 = 4,5 * 4000000 = 18000 тыс. руб.

Д5 = 4,5 * 4000000 = 18000тыс. руб.

Амортизацию основных фондов определим исходя из нормативного срока службы основных фондов:

∆ А = (ОФввод – Л) / Тн

ОФ = 1800 тыс. руб.

Л (ликвидационная стоимость) = 1800 тыс. руб. * 0,1 = 180000 руб.

Тн = 5 лет

∆ А = (1800 тыс. руб. - 180000) / 5 = 324000 руб.

Доход от продажи выбывающего имущества в конце проекта:

Дим = (ОФвыб – Тф * ∆ А) * 1,1 = (1800 тыс. руб. – 4 * 324000) * 1,1 = 554400 руб.

Финансовые издержки за пользование кредитом:

1 год: 396000 * 0,15 = 59400 руб.

2 год: (396000 – 99000) * 0,15 = 44500 руб.

3 год: (297000 – 99000) * 0,15 = 29700 руб.

4 год: 99000 * 0,15 = 14850 руб.

Кредит выплачивается равными частями (99000 руб.) в течение 4 лет.

План денежных потоков представлен в таблице 5.1., (приложение 5)

Кд = 1 / (1+r)n

К1 = 1 / (1+0,2)0 = 1

К2 = 1 / (1+0,2)1 = 0,8333

К3 = 1 / (1+0,2)2 = 0,6944

К4 = 1 / (1+0,2)3 = 0,5787

К5 = 1 / (1+0,2)4 = 0,4823

К6 = 1 / (1+0,2)5 = 0,4019

К7 = 1 / (1+0,2)6 = 0,3349

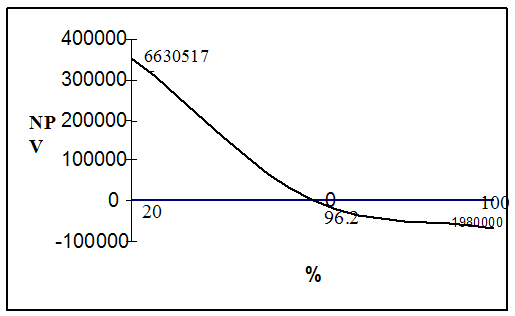

NPV проекта составляет 6630517,9 руб.

NPV > 0, значит проект по этому критерию приемлем

Индекс рентабельности (PI):

PI =1789928,4+2177638+2386559+2256392,3/1980000=4,34

Период окупаемости:

Тв = tx + │NPV │ / ЧДДt+1 =1+6630517,9 / 2177638 = 4,04 года

Ток = Тв – Тинв =4,04– 1 = 3,04 года

Внутренняя норма доходности:

Таблица 5.2.

Внутренняя норма доходности.

| № | Показатели | 1 | 2 | 3 | 4 | 5 |

| 1 | Поток реальных денег | -1980000 | 2148000 | 3136000 | 4124000 | 4678400 |

| 2 | Коэффициент дисконтирования (100%) | 1 | 0,5 | 0,25 | 0,125 | 0,0625 |

| 3 | ЧДД | -1980000 | 1074000 | 784000 | 515500 | 292400 |

| 4 | NPV | -1980000 | -906000 | -122000 | 393500 | 685900 |

IRR = r1 + (NPV1/NPV-NPV2 ) * (r2 – r1))

IRR = 20%+(6630517,9/(6630517,9 -685900) * (100% – 20%)) = 96,2 %

IRR > r1 – проект приемлем

Рис.4 График зависимости интегрального экономического эффекта от ставки дисконтирования.

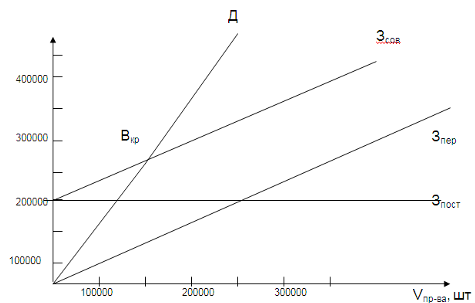

Вкр = Зпост / ( Ц – Зпер) = 200000/ (4,5–3,2) =153856 шт.

Рис. 5 Точка безубыточности.

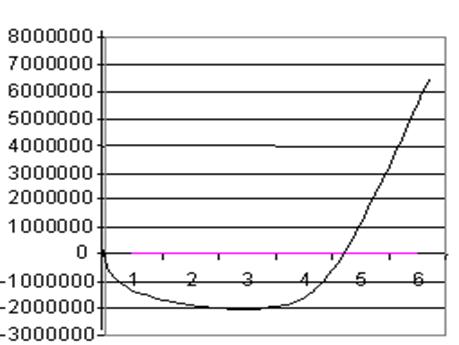

Финансовый профиль проекта

Рис.6 Финансовый профиль проекта.

0 комментариев