Навигация

Анализ чувствительности проекта

3.2 Анализ чувствительности проекта

Целью анализа чувствительности проекта является определение степени влияния варьируемых факторов на финансовый результат проекта. То есть определение чувствительности показателей эффективности к изменениям различных параметров. Чем шире диапазон параметров, в котором показатели эффективности остаются в пределах приемлемых значений, тем выше «запас прочности» проекта, тем лучше он защищен от колебаний различных факторов, оказывающих влияние на результаты реализации проекта. Наиболее распространенный метод, используемый для проведения анализа чувствительности имитационное моделирование. В качестве интегральных показателей, характеризующих финансовый результат проекта, используются рассмотренные ранее показатели эффективности, такие как : внутренняя норма рентабельности, срок окупаемости, чистый приведенный доход, индекс прибыльности. В данном проекте проведен анализ чувствительности инвестиционного проекта посредством варьирования следующих параметров:

•объем продаж;

•цена реализации;

•прямые производственные издержки;

•ставка дисконтирования.

В процессе анализа чувствительности варьируется в определенном диапазоне значение одного из выбранных факторов при фиксированных значениях остальных и определяется зависимость интегральных показателей эффективности от этих изменений.

Анализ чувствительности проекта показал, что данный проект допускает снижении:

• цены на молочную продукцию на 10 %,

• объема сбыта на 9 %,повышение:

• прямых издержек на 13 %,

Ниже представлено графическое описание влияния изменения перечисленных показателей на чистый дисконтированный доход. Точка пересечения графиком оси абсцисс показывает указанные выше параметры

Полученные результаты чувствительности проекта к рыночным колебаниям показывают достаточный уровень прочности и гарантированный возврат заемных средств. Графически представлены на рисунке 7, (приложении 6.)

Заключение

Открытое акционерное общество «Шебекинский маслодельный завод», имеющий более чем 65 летний опыт работы на рынке молочных продуктов. Сегодня при заполненных прилавках потребитель отдает предпочтение высококачественной, то есть вкусной и безопасной продукции и коллектив ОАО «ШМЗ» успешно трудится, обеспечивая покупателя такой продукцией.

ОАО «ШМЗ» - это предприятие, работающее надежно и стабильно, постепенно набирая темп в освоении выпуска всех новых видов молочных продуктов высокого качества.

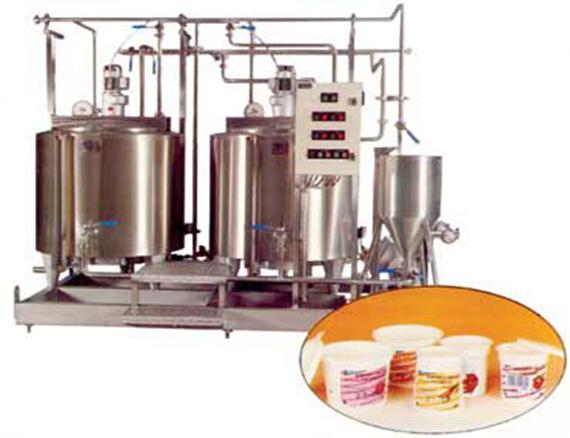

Внедряемое мероприятие, описанное в инвестиционном проекте для ОАО «ШМЗ» состоит в увеличении объемов производства и внедрении инновационной упаковки для молочной продукции, в частности в мелкой расфасовке молока, кефира, сметаны, кисломолочных напитков в стаканчики, удобные для потребителя в употреблении, емкостью 100, 170 и 200грамм, что позволит привлечь и заинтересовать новых клиентов. Для реализации данного проекта было предложено внедрить новую линию по расфасовке в мелкофасовочную упаковку разового использования, произведенную в Италии. Увеличение объемов производства повлечет за собой увеличение объемов продаж, а следовательно и рост прибыли предприятия. На примере инвестиционного проекта мы проанализировали инвестиционную политику ОАО «ШМЗ».

Предлагаемый проект характеризуется следующими показателями:

1. Интегральный экономический эффект проекта составляет 6630517,9 p 2. Индекс доходности равен 4.34

3. Внутренняя норма доходности 96,2 % что больше 20 %.

4. Проект окупится в течение 3,04 года.

Все вышеперечисленные показатели оценивают проект как привлекательный.

Исходя из этого следует, что предлагаемое мероприятие эффективно. Этот эффект будет выражаться в повышении финансовой устойчивости предприятия, совершенствовании производственно-хозяйственной деятельности и увеличении прибыли.

Список используемой литературы

1. Белый Е.М., Кузнецов А.В. // Менеджмент в России и за рубежом. 2005. №3.

2. Булгакова Л.Н. Методы оценки инвестиционной привлекательности предприятий и регионов. // Финансы и кредит. - 2004. - № 15. - с 57-62.

3. Данилова Т.Н. Стратегия инвестирования - институциональный подход. // Финансы и кредит. - 2004. -№9. - с 2-8.

4. Игошин Н.В. Инвестиции. - М.: ЮНИТИ, 2001 г

5. Маковецкий М. Особенности инвестиционного процесса в России. Инвестиции в России. 2002. № 2

6. Татарников Е.А., Новикова Н.А. Антикризисное управление предприятием. — М.: издательство «Экзамен», 2006 г

7. http://bizmast.ru/ochen1 консалтинговая компания «Бизнес - мастер»

Приложение 1

Таблица 1.1

Основные критерии оценки стратегии предприятия

| Критерий | Характеристика |

| 1. Согласованность инвестиционной стратегии с общей стратегией экономического развития предприятия | Оценивается согласованность целей, направлений и этапов инвестиционной и общеэкономической стратегий предприятия |

| 2. Внутренняя сбалансированность инвестиционной стратегии | Оценивается согласованность и сбалансированность отдельных целей и направлений инвестиционной стратегии между собой |

| 3. Согласованность инвестиционной стратегии с внешней средой | Оценивается соответствие инвестиционной стратегии прогнозируемым изменениям экономического развития, инвестиционного климата и рынка страны |

| 4. Реализуемость инвестиционной стратегии с учетом имеющегося ресурсного потенциала | Оцениваются потенциальные возможности предприятия в формировании его инвестиционных ресурсов, кадровый и технический потенциал предприятия, возможности привлечения внешних ресурсов, в том числе финансовых, технических, технологических, материальных, сырьевых, энергетических и прочих |

| 5. Приемлемость уровня риска, связанного с инвестиционной стратегией | Оцениваются прогнозируемые уровни инвестиционных рисков, их возможных финансовых последствий для предприятия, путей их компенсации |

| 6. Результативность инвестиционной стратегии | Оценивается прогнозируемая эффективность реализации инвестиционной стратегии, включая количественные и качественные показатели |

Приложение 2

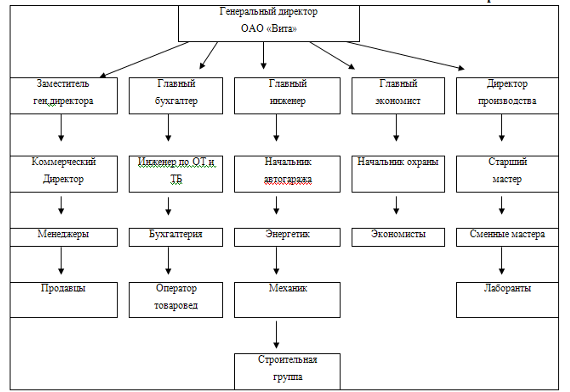

Рис. 2.1.1 Организационная структура ОАО «ШМЗ»

Приложение 3

Таблица 2.2

Существующие объекты основных средств.

| Наименование | Полная балансовая стоимость | Остаточная стоимость |

| Здание главного корпуса | 472982 | 392714 |

| Здание компрессорного цеха | 136085 | 126190 |

| Гараж | 32742 | 18475 |

| Здание склада | 283678 | 229709 |

| Здание | 11829 | 17595 |

| Склад холодильник | 262367 | 203639 |

| Резервуары | 6562 | 5375 |

| Емкости | 2850 | 3100 |

| Танки молочные | 1573 | 1871 |

| Пастеризатор охладительный | 19264 | 18764 |

| Заквасочный аппарат | 18576 | 18480 |

| Гомогенизатор | 18576 | 18480 |

| ИТОГО: | 492246 | 411479 |

Таблица 2.3.

Структура и состояние основных фондов ОАО «ШМЗ» на 2005 год, тыс. руб.

| Наименование фонда | Балансовая стоимость | Износ | Остаточная стоимость | % износа на 2006 год |

| Всего основных фондов | 492246 | 41174 | 411478 | 8,36 |

| в том числе: фонды основного вида деятельности | 472982 | 41172 | 392714 | 8,7 |

| из них: здания | 136085 | 2722 | 126190 | 2 |

| сооружения | 32742 | 859 | 18475 | 2,62 |

| машины и оборудование | 283678 | 36345 | 229709 | 12,81 |

| из них: силовые | 11829 | 1245 | 17595 | 10,52 |

| рабочие | 262367 | 34005 | 203639 | 12,96 |

| измерительные и регулирующие приборы | 6562 | 729 | 5375 | 11,11 |

| вычислительная техника | 2850 | 366 | 3100 | 12,84 |

| производственный и хозяйственный инвентарь, не перечисленные выше виды материальных основных фондов | 1573 | 82 | 1871 | 5,21 |

| основные фонды других отраслей, оказывающих услуги | 19264 | 2 | 18764 | 0,01 |

| из них: жилищного хозяйства | 18576 | - | 18480 | - |

| В том числе жилые здания | 18576 | - | 18480 | - |

Таблица 2.4. Движение основных фондов за 2006год, тыс. руб.

| Наименование фонда | Балансовая стоимость | Введено | Выбыло | Стоимость на конец года |

| Всего основных фондов | 492246 | 49734 | 1993 | 539987 |

| в том числе: фонды основного вида деятельности | 472982 | 49734 | 1876 | 520840 |

| из них: здания | 136085 | 8389 | 88 | 144386 |

| сооружения | 32742 | 843 | - | 33585 |

| машины и оборудование | 283678 | 36878 | 718 | 319839 |

| из них: силовые | 11829 | 9652 | 35 | 21516 |

| рабочие | 262367 | 25115 | 473 | 287009 |

| измерительные и регулирующие приборы | 6562 | 755 | 107 | 7210 |

| вычислительная техника | 2850 | 1356 | 103 | 4103 |

| производственный и хозяйственный инвентарь, не перечисленные выше виды материальных основных фондов | 1573 | 1326 | 790 | 2109 |

| основные фонды других отраслей, оказывающих услуги | 19264 | - | 117 | 19147 |

| из них: жилищного хозяйства | 18576 | - | 96 | 18480 |

| В том числе жилые здания | 18576 | - | 96 | 18480 |

Приложение 4

Рис.3 Линия для выпуска продукции в мелкофасовочной упаковке разового использования.

Приложение 5

Таблица 5.1.

План денежных потоков.

| № | Показатели | 1 | 2 | 3 | 4 | 5 |

| 1 | Инвестиционная деятельность | |||||

| 01.янв | Инвестиции в основной капитал | 1800000 | ||||

| 01.фев | Инвестиции в оборотный капитал | 180000 | ||||

| 01.мар | Доход от продажи имущества | 554400 | ||||

| 01.апр | Итого | 1980000 | 554400 | |||

| 2 | Финансовая деятельность | |||||

| 02.янв | Собственные средства | 1564000 | ||||

| 02.фев | Кредит банка | 396000 | ||||

| 02.мар | Возврат кредита | 99000 | 99000 | 99000 | 99000 | |

| 02.апр | Итого | 1980000 | 99000 | 99000 | 99000 | 99000 |

| 3 | Операционная деятельность | |||||

| 03.янв | Доход от продаж | 9000000 | 13500000 | 18000000 | 18000000 | |

| 03.фев | Себестоимость | 6600000 | 9800000 | 13000000 | 13000000 | |

| 03.мар | Амортизация | 324000 | 324000 | 324000 | 324000 | |

| 03.апр | Издержки за пользование кредитом | 59400 | 44500 | 29700 | 14850 | |

| 03.май | Прибыль до налогообложения | 2400000 | 3700000 | 5000000 | 5000000 | |

| 03.июн | Налог на прибыль | 576000 | 888000 | 1200000 | 1200000 | |

| 03.июл | Доход от операционной деятельности | 1824000 | 2812000 | 3800000 | 3800000 | |

| 4 | Сальдо денежной наличности | 0 | 1725000 | 2713000 | 3701000 | 3701000 |

| 5 | Поток реальных денег | -1980000 | 2148000 | 3136000 | 4124000 | 4678400 |

| 6 | Коэффициент дисконтирования (20%) | 1 | 0,8333 | 0,6944 | 0,5787 | 0,4823 |

| 7 | ЧДД | -1980000 | 1789928,4 | 2177638 | 2386559 | 2256392,3 |

| 8 | NPV | -1980000 | -190071,6 | 1987567 | 4374126 | 6630517,9 |

Приложение 6

[1] Татарников Е.А., Новикова Н.А. Антикризисное управление предприятием. — М.: издательство «Экзамен», 2005 г

[2] Булгакова Л.Н. Методы оценки инвестиционной привлекательности предприятий и регионов. // Финансы и кредит. - 2004. - № 15. - с 57-62.

[3] Данилова Т.Н. Стратегия инвестирования - институциональный подход. // Финансы и кредит. - 2004. -№9. - с 2-8.

[4] Игошин Н.В. Инвестиции. - М.: ЮНИТИ, 2001 г

0 комментариев