Навигация

Аналіз динаміки дебіторської заборгованості державного підприємства “Завод ім. В. О. Малишева”

2.2 Аналіз динаміки дебіторської заборгованості державного підприємства “Завод ім. В. О. Малишева”

Дебіторська заборгованість – це заборгованість підприємств, організацій, осіб даному підприємству.

При аналізі дебіторської заборгованості перш за все вивчають, які зміни відбулися в складі та структурі дебіторської заборгованості на кінець звітного періоду порівняно з початком, а також у питомій вазі дебіторської заборгованості щодо загальної суми поточних активів.

Таблиця 2.2. Аналіз дебіторської заборгованості

| № п/п | Показники | На початок періоду | На кінець періоду | Відхилення | |||

| сума тис. грн. | питома вага у % | сума тис. грн. | питома вага у % | сума тис. грн. | питома вага у % | ||

| 1 | Дебіторська заборгованість за товари роботи послуги | 83 288,7 | 82,1 | 74 325,1 | 71,7 | - 8 963,6 | -10,4 |

| 2 | Дебіторська заборгованість за розрахунками | 5 146,3 | 5,1 | 21 912,9 | 21,1 | +16 766,6 | +16 |

| 3 | Інша поточна дебіторська заборгованість | 13 074,0 | 12,8 | 7 415,8 | 7,2 | - 5 658,2 | -5,6 |

| 4 | Разом дебіторської заборгованості | 101 509 | 100 | 103 653,8 | 100 | + 2 144,8 | - |

| 5 | Оборотні активи | 320 552,6 | Х | 348 781,6 | Х | + 28 229 | Х |

| 6 | Питома вага д/ з в заг. активах (%) | Х | 31,7 | Х | 29,7 | Х | -2 |

Як видно загальна дебіторська заборгованість збільшилася на кінець звітного періоду на 28 229 тис. грн., у тому числі заборгованість за розрахунками – на 16 766,6 тис. грн.

Позитивної оцінки заслуговує зниження заборгованості за товари, роботи, послуги на 8 963,6 тис. грн., а також – іншої поточної заборгованості на 5 658,2.

З обороту підприємства відвернено на кінець періоду 27,9 %, майже третя частина всіх коштів від загальної суми поточних активів. Хоча й менше на 2 %, а ніж на початок періоду, але відвернення такої значної суми з обороту негативно впливає на фінансовий стан підприємства і може спричинити фінансові труднощі.

Темп зростання дебіторської заборгованості на кінець періоду порівнюючи початком зріс на 2,1 % (103 653,8 / 101 509 * 100 = 102,1). Підвищення темпів зростання дебіторської заборгованості зумовлено значним збільшенням на 425,8 % (21912,9 / 5146,3 * 100) заборгованості за розрахунками.

Таблиця 2.3. Аналіз показників оборотності дебіторської заборгованості

| № п/п | Показники | На початок звітного періоду | На кінець звітного періоду | Відхилення |

| 1 | Коефіцієнт оборотності дебіторської заборгованості (швидкість обороту, рази) | 0,16 | 0,23 | + 0,07 |

| 2 | Тривалість періоду погашення дебіторської заборгованості (дні) | 2169 | 1543 | - 626 |

| 3 | Відношення середнього розміру дебіторської заборгованості до виторгу від реалізації | 6 | 4,3 | - 1,7 |

Дані таблиці 2.3. дозволяють зробити висновок проте, що стан розрахунків з дебіторами, порівнюючи з попереднім періодом, дещо поліпшуються: відхилення на 626 дня зменшилася тривалість періоду погашення дебіторської заборгованості, кількість оборотів зросла до 0,23 рази, а відношення середнього розміру дебіторської заборгованості до виторгу від реалізації скоротилося на 1,7.

У ході аналізу також вивчають, які зміни відбулися в динаміці і структурі позикового капіталу, причини цих змін і дають їм оцінку.

Таблиця 2.4. Аналіз динаміки структури позикового капіталу

| № п/п | Джерела капіталу | На початок періоду | На кінець періоду | Відхилення | |||

| тис. грн. | % | тис. грн. | % | тис. грн. | % | ||

| 1 | Поточні зобов’язання: у тому числі | 267405,6 | 100 | 319942,6 | 100 | + 52537 | - |

| 1.1 | Короткострокові кредити банків | 100600,0 | 37,6 | 126193,6 | 39,4 | + 25593,6 | + 1,8 |

| 1.2 | Поточна заборгованість за довгостроковими зобов’язаннями | - | - | 314,4 | 0,1 | + 314,4 | + 0,1 |

| 1.3 | Векселі видані | 1284,9 | 1 | 1274,9 | 0,4 | - 10 | - 0,6 |

| 1.4 | Кредиторська заборгованість за товари, роботи, послуги | 42545,2 | 16 | 59441,4 | 18,6 | + 16896,2 | + 2,6 |

| 1.5 | Поточні зобов’язання за розрахунками: - з одержаних авансів | 102672,6 | 38 | 102621,2 | 32,1 | - 51,4 | - 5,9 |

| - з бюджетом | 2886,7 | 1 | 2466,9 | 0,8 | - 419,8 | - 0,2 | |

| - із страхування | 4649,7 | 2 | 7660,9 | 2,4 | + 3011,2 | + 0,4 | |

| - з оплати праці | 11598,8 | 4 | 17650,5 | 5,5 | + 6051,7 | + 1,5 | |

| Інші з-ня | 1167,7 | 0,4 | 2318,8 | 0,7 | + 1151,1 | + 0,3 | |

Як видно з таблиці позиковий капітал на кінець періоду сформований за рахунок короткострокових кредитів банку на 39,4 % , питома вага яких в загальній сумі капіталу збільшилася на 1,8 %. Також збільшилася частка кредиторської заборгованості за товари, роботи, послуги на 2,6 % , інші поточні зобов’язання теж збільшилися на 0,3 %.

Питома вага поточних зобов’язань за розрахунками у формуванні позикових коштів становить 32,1, або на 5,9 % менше, ніж на початок року.

На даному підприємстві на початок періоду за рахунок поточних зобов’язань покривалося 83,4 % (267405,6*100 / 320552,6) усіх оборотних активі, а на кінець періоду – 91,7 % (319942,6*100/348781,6).

Похожие работы

... часом миколаївці відчують такі корисні довгоочікувані зміни у забезпеченні сталого розвитку міста. Побажаймо городянам успішного впровадження проекту, за яким – велике майбутнє. 1. Основні напрями і порядок здійснення аналізу необоротних активів підприємства Активи – це економічні ресурси підприємства у формі сукупних майнових цінностей, які використовуються в господарській діяльності з ...

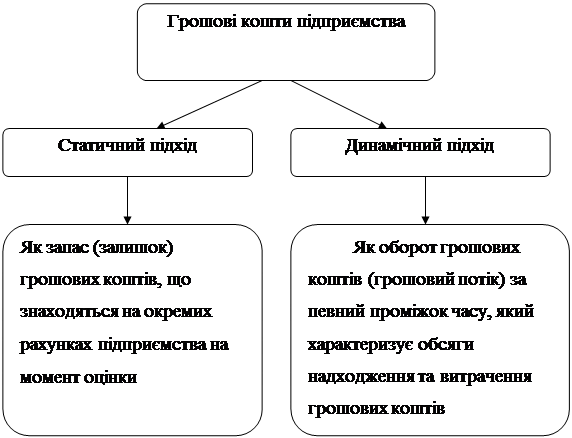

... подіями в процесі фінансової діяльності. Стаття „Чистий рух коштів від фінансової діяльності” (рядок 390) відображає результат руху коштів від фінансової діяльності з урахуванням руху коштів від надзвичайних подій. Аналіз руху грошових коштів ТОВ „Автополюс” за 2008 рік наведено у таблиці 11. Таблиця 11 Аналіз руху грошових коштів за 2008 рік, тис. грн. Показник Попередній період Зві ...

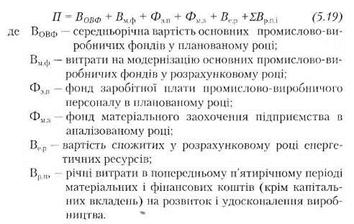

... ім роком). А от рентабельність виробництва збільшилася на 0,4% та 6,1% (при відношенні 2009 року до 2005 та до 2008 року). 2. Аналіз використання виробничого потенціалу підприємства ВАТ «Жовтоводський хлібозавод» за період 2005–2009 рр. 2.1 Аналіз ефективності використання основних виробничих фондів ВАТ «Жовтоводський хлібозавод» за період 2005–2009 рр. Для характеристики динаміки та ...

... тис.грн., а на кінець року 195,9 тис.грн. Як бачимо, що дане підприємство на початку року функціонувало за рахунок позикових коштів. Аналіз вхідних і вихідних грошових потоків здійснюється на основі звіту про рух грошових коштів приватного підприємства ”ШАНС”. Таблиця 2.1 Аналіз вхідних і вихідних потоків Показники Звітний період Попередній період Відхилення X Сума Питома вага Сума ...

0 комментариев