Навигация

Шляхи вдосконалення якості й збалансованості грошових потоків як факторів платоспроможності підприємства

3.2 Шляхи вдосконалення якості й збалансованості грошових потоків як факторів платоспроможності підприємства

Якість управління фінансами можна оцінити на основі аналізу співвідношення грошових потоків від різних видів діяльності.

Якість управління підприємством можна оцінити як гарну, якщо за результатами звітного періоду спостерігається позитивний чистий рух коштів (різниця між надходженнями й виплатами) від операційної діяльності й негативний — у результаті інвестиційної й фінансової діяльності. Це означає, що операційна діяльність підприємства забезпечує достатню кількість коштів для забезпечення виплат у результаті цього виду діяльності, крім того, кошти, отримані від операційної діяльності, використовуються для інвестиційних потреб підприємства й для здійснення платежів у результаті фінансової діяльності (погашення кредитів, виплата дивідендів й ін.). При цьому бажано мати позитивне значення чистого руху коштів у результаті всіх видів діяльності за період.

При нормальній якості управління чистий рух грошових коштів від операційної й фінансової діяльності має позитивне значення, а від інвестиційної — негативне. У цьому випадку підприємство здійснює інвестиції за рахунок коштів, отриманих від операційної діяльності, і притягнутих кредитів або додаткових вкладень власників. У такій ситуації бажано мати позитивний чистий рух грошових коштів за період.

Стан підприємства можна оцінити як кризовий, якщо рух коштів у результаті операційної діяльності має негативне значення. Інакше кажучи, підприємство фінансує виплати, пов'язані з операційною діяльністю, за рахунок надходжень від інвестиційної й фінансової діяльності, тобто за рахунок залучення кредитів, емісії акцій, надходжень від реалізації основних коштів й інших необоротних активів і т.п. Така структура грошових потоків припустима тільки для знову створених підприємств.

Крім значень і співвідношення чистих грошових потоків у цілому й по видах діяльності, для оцінки якості грошових потоків варто проаналізувати структуру надходжень і відтоків коштів, зокрема, необхідно звернути особливу увагу на зміну суми й питомої ваги грошових надходжень від реалізації продукції.

Велике значення для підтримки платоспроможності підприємства має збалансованість позитивних і негативних грошових потоків по сумі й часу виникнення. Для оцінки збалансованості грошових потоків використовуються два взаємозалежних показники: коефіцієнт ефективності грошових потоків і коефіцієнт ліквідності грошових потоків, які розраховуються як у цілому по підприємству, так й окремо по видах діяльності.

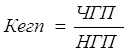

Коефіцієнт ефективності грошових потоків визначається за формулою

(3.1.)

(3.1.)

де ЧГП — чистий грошовий потік;

НГП — негативний грошовий потік (відтік коштів).Економічний зміст цього показника аналогічно показникам рентабельності. Відмінність полягає в тому, що рентабельність служить оцінкою ефективності діяльності підприємства на основі співвідношення доходів і витрат, певних методом нарахування, при цьому як абсолютний показник результатів діяльності використовується прибуток, а розглянутий показник дозволяє оцінити співвідношення надходжень і виплат коштів за період, при цьому абсолютним показником результативності є чистий грошовий потік. Позитивне значення коефіцієнта ефективності грошових потоків означає, що надходження коштів у звітному періоді перевищили відтоки, тобто підприємство має позитивний чистий грошовий потік.

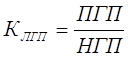

Збалансованість грошових потоків також оцінюється за допомогою коефіцієнта ліквідності грошових потоків

![]()

![]()

(3.2.)

(3.2.)

де ПГП – позитивний грошовий потік (надходження коштів).

Між коефіцієнтами ефективності та ліквідності грошових потоків існує наступний зв’язок

![]() (3.2.)

(3.2.)

Найбільш повний аналіз якості й збалансованості грошових потоків підприємства можливий при використанні звіту про рух грошових коштів, складеного прямим методом, тому що він дозволяє відстежити всі надходження й виплати коштів за період. Що стосується непрямого методу, його аналітична цінність полягає в тому, що він дає можливість більш наочно виявити фактори, що вплинули на зміну залишку коштів (тобто визначити джерела і напрямки використання коштів). Оцінка якості грошових потоків може бути виконана тільки на основі аналізу співвідношень чистих грошових потоків у розрізі окремих видів діяльності.

3.3 Досягнення оптимального обсягу грошових коштів на підприємстві

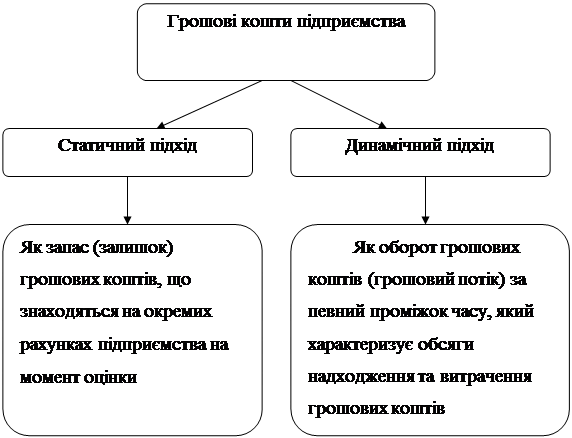

У сучасних вітчизняних умовах поступово змінюється відношення до нормування традиційно ненормованих елементів поточних активів. Ідеться про необхідність визначення оптимального розміру грошових коштів на рахунку і в касі, яка, у свою чергу, зумовлена класичним конфліктом, що існує між ліквідністю та дохідністю.

Для розуміння суті цього конфлікту розглянемо взаємозв'язок, що існує, з одного боку, між грошовими активами та ліквідністю, а з другого – між грошовими активами і дохідністю.

Безумовно, якщо величина грошових активів зростає, ліквідність підприємства підвищується, і це є позитивною тенденцію. Однак разом зі збільшенням залишків грошових коштів підприємство втрачає можливість вигідного розміщення тимчасово вільної їх частини та отримання додаткового доходу. Відповідно ефективність діяльності підприємства знижується. Для того щоб підвищити ефективність використання надлишку грошових коштів, підприємство, як правило, здійснює його вкладення в цінні папери або строкові контракти, що, у свою чергу, приводить до загострення проблем, пов'язаних з ліквідністю.

Отже, велика дохідність будь-якої форми вкладення грошових коштів завжди оплачується зниженням ліквідності, а збільшення шансів на прибуток означає зростання ризику втрати ліквідності.

Виходячи із викладеного, можна зробити висновок, що політика управління грошовими коштами має забезпечити пошук компромісу між ефективністю діяльності та ліквідністю підприємства, яка полягає в оптимізації залишків грошових коштів.

Для оптимізації коштів починаючи з 50-х років дослідники фінансів запропонували математичні моделі, в основу яких закладено такі ідеї, як і в методи оптимізації виробничих запасів.

Одна з таких моделей належить В. Баумолю. Вона ґрунтується на положенні, що управління коштами, як і товарними запасами, передбачає сукупні витрати, пов'язані з підтриманням певного їх рівня на рахунку, які умовно можна поділити на дві групи. Перша – це оплата банківських послуг при залученні кредиту або комісійні платежі за конвертацію цінних паперів у кошти. Позначимо цей вид витрат Вк. Ці витрати при збільшенні залишку коштів знижуються, оскільки зменшується кількість операцій по конвертації. Друга група — це витрати, пов'язані зі зберіганням коштів (ВЗ). До них можна віднести втрати підприємства через відмову від інвестування грошового залишку в короткострокові фінансові вкладення. У даному разі сума витрат прямо пропорційна до залишку грошових коштів. Отже, існує деяка оптимальна величина коштів, що забезпечує рівновагу процесу зниження однієї групи витрат і зростання другої. Вона мінімізує сукупні витрати, пов'язані з даною групою грошових коштів. В. Баумоль виразив величину їх оптимального залишку через відомі параметри діяльності фірми і зовнішнього середовища, поклавши в основу систему суворих вихідних передумов:

• попит на кошти за аналізований період є відомою детермінованою величиною; при цьому коефіцієнт витрачання коштів за одиницю часу вважається постійним;

• платежі підприємства з поповнення залишку на рахунку здійснюються негайно і в наперед задані моменти часу;

• усі резерви грошових активів зберігаються у формі короткострокових фінансових вкладень;

• витрати на створення запасів пропорційні до його величини і є постійною відомою величиною;

• витрати на зберігання коштів виражаються у вигляді процентного доходу за короткостроковими фінансовими вкладеннями.

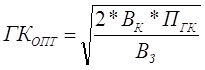

Математичний алгоритм розрахунку оптимального розміру залишку грошових коштів відповідно до моделі Баумоля має такий вигляд

(1.11.)

(1.11.)

де Пгк — планова потреба в грошових коштах; Вк — витрати по обслуговуванню однієї операції поповнення грошових коштів; В3 — рівень витрат доходів при забезпеченні грошових коштів (середня ставка відсотка по короткострокових фінансових вкладеннях).

Середній запас грошових коштів становить ГКопт/2

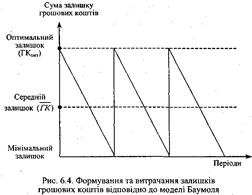

У найбільш загальному вигляді динаміка грошових залишків за моделлю Баумоля подана на рис. 3.1.

![]()

![]()

Рис.3.1. Формування та витрачання залишків грошових коштів відповідно до моделі Баумоля.

ВИСНОВКИ

Виходячи із викладеного, можна зробити висновок, що політика управління грошовими коштами має забезпечити пошук компромісу між ефективністю діяльності та ліквідністю підприємства, яка полягає в оптимізації залишків грошових коштів.

Найбільш повний аналіз якості й збалансованості грошових потоків підприємства можливий при використанні звіту про рух грошових коштів, складеного прямим методом, тому що він дозволяє відстежити всі надходження й виплати коштів за період. Що стосується непрямого методу, його аналітична цінність полягає в тому, що він дає можливість більш наочно виявити фактори, що вплинули на зміну залишку коштів (тобто визначити джерела і напрямки використання коштів). Оцінка якості грошових потоків може бути виконана тільки на основі аналізу співвідношень чистих грошових потоків у розрізі окремих видів діяльності.

Для оцінки якості грошових потоків варто проаналізувати структуру надходжень і відтоків коштів, зокрема, необхідно звернути особливу увагу на зміну суми й питомої ваги грошових надходжень від реалізації продукції.

Велике значення для підтримки платоспроможності підприємства має збалансованість позитивних і негативних грошових потоків по сумі й часу виникнення. Для оцінки збалансованості грошових потоків використовуються два взаємозалежних показники: коефіцієнт ефективності грошових потоків і коефіцієнт ліквідності грошових потоків, які розраховуються як у цілому по підприємству, так й окремо по видах діяльності.

Список використаних джерел

1. Коробов М.Я. Фінансово-економічний аналіз діяльності підприємств: Навчальний посібник. 3-тє вид., перероб. і доп. – К. Т-во “Знання”, КОО, 2002. – 294 с.

2. Баканов М.И., Шеремет А.Д., Теория экономического анализа. –М.: Финансы и статистика, 2003.

3. Бланк И.А. Финансовый менеджмент: Учебный курс. – К.: Ника-Центр, 2001. – 431 с.

4. Економічний аналіз: навчальний посібник для студентів вищих навчальних закладів. За ред. проф. Ф.Ф. Бутинця. – Житомир: ПП “Рута”, 2003. – 680 с.

5. Прокопенко І.Ф., Ганін В.І., Петряєва З.Ф. Курс економічного аналізу: Підручник для студентів вищих навчальних закладів / За ред. І.Ф.Прокопенка. – Харків: Легас, 2004. – 384 с.

6. Кислиця О.Я., М’яких І.М. Економічний аналіз: Курс лекцій. – К.: Вид-во Європ. Ун-ту, - 2003. – 171 с.

7. Фінанси підприємства: Підручник / Керівник авт. кол. і наук. ред. проф. А.М.Поддєрьогін, 3-тє вид., перероб. та доп. – К.: КНЕУ. 2002, - 460 с.

8. Терещенко О.О. Фінансова діяльність суб’єктів господарювання: Навчальний посібник. К.: КНЕУ, 2003. – 554 с.

9. Прокопенко І.Ф., Ганін В.І., Петряєва З.Ф. Курс економічного аналізу: Підручник для студентів вищих навчальних закладів / За ред. І.Ф.Прокопенка. – Харків: Легас, 2004. – 384 с.

10. Кислиця О.Я., М’яких І.М. Економічний аналіз: Курс лекцій. – К.: Вид-во Європ. Ун-ту, - 2003. – 171 с.

11. Фінанси підприємства: Підручник / Керівник авт. кол. і наук. ред. проф. А.М.Поддєрьогін, 3-тє вид., перероб. та доп. – К.: КНЕУ. 2002, - 460 с.

12. Терещенко О.О. Фінансова діяльність суб’єктів господарювання: Навчальний посібник. К.: КНЕУ, 2003. – 554 с.

13. Шубіна С.В. Конспект лекцій з курсу «Економічний аналіз» для студентів усіх спеціальностей усіх форм навчання. – Харків: ХФ УАБС, 2003. -118 с.

14. Фінансово-економічний аналіз: Підручник\ Буряк П.Ю. та ін. – К.: ВД «Професіонал», 2004.- 528 с.

15. Шубіна С.В., Торяник Ж.І. Навчально – методичний посібник для самостійного вивчення дисципліни “Економічний аналіз” для студентів усіх спеціальностей усіх форм навчання.– Харків: ХБІ УАБС, 2004. – 190 с.

Похожие работы

... часом миколаївці відчують такі корисні довгоочікувані зміни у забезпеченні сталого розвитку міста. Побажаймо городянам успішного впровадження проекту, за яким – велике майбутнє. 1. Основні напрями і порядок здійснення аналізу необоротних активів підприємства Активи – це економічні ресурси підприємства у формі сукупних майнових цінностей, які використовуються в господарській діяльності з ...

... подіями в процесі фінансової діяльності. Стаття „Чистий рух коштів від фінансової діяльності” (рядок 390) відображає результат руху коштів від фінансової діяльності з урахуванням руху коштів від надзвичайних подій. Аналіз руху грошових коштів ТОВ „Автополюс” за 2008 рік наведено у таблиці 11. Таблиця 11 Аналіз руху грошових коштів за 2008 рік, тис. грн. Показник Попередній період Зві ...

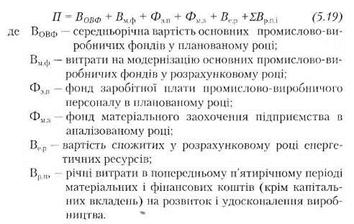

... ім роком). А от рентабельність виробництва збільшилася на 0,4% та 6,1% (при відношенні 2009 року до 2005 та до 2008 року). 2. Аналіз використання виробничого потенціалу підприємства ВАТ «Жовтоводський хлібозавод» за період 2005–2009 рр. 2.1 Аналіз ефективності використання основних виробничих фондів ВАТ «Жовтоводський хлібозавод» за період 2005–2009 рр. Для характеристики динаміки та ...

... тис.грн., а на кінець року 195,9 тис.грн. Як бачимо, що дане підприємство на початку року функціонувало за рахунок позикових коштів. Аналіз вхідних і вихідних грошових потоків здійснюється на основі звіту про рух грошових коштів приватного підприємства ”ШАНС”. Таблиця 2.1 Аналіз вхідних і вихідних потоків Показники Звітний період Попередній період Відхилення X Сума Питома вага Сума ...

0 комментариев