Навигация

Коэффициент прогноза банкротства – доля чистых оборотных активов в стоимости всех средств предприятия

7. Коэффициент прогноза банкротства – доля чистых оборотных активов в стоимости всех средств предприятия

Кпб = Ra – Kt / В

Отношение разности оборотных средств и краткосрочных пассивов к итогу баланса.

Таблица 4. Относительные показатели финансовой устойчивости

| Коэффициент | Интервал оптимальных значений | 2006 г. | 2007 г. | Абсолютные изменения, (+, -) | Темп роста, % |

| Автономии | >0,5 | 0,18 | 0,27 | 0,09 | 150 |

| Соотношения заемных и собственных средств | =0,1 | 6,4 | 4,49 | -1,91 | 70,16 |

| Маневренности | >=0,2 – 0,5 | -1,7 | -0,46 | ||

| Соотношения мобильных и иммобилизованных средств | - | 1,008 | 1,38 | 0,372 | 136,9 |

| Имущества производственного назначения | >=0,5 | 0,6 | 0,5 | -0,1 | 83,3 |

| Прогноза банкротства | - | -0,19 | -0,24 |

Расчет и анализ относительных коэффициентов существенно дополняет оценку абсолютных показателей финансовой устойчивости предприятия. На основании данных таблицы можно сделать вывод, что предприятие финансово зависимо. Это подтверждается низкими значениями коэффициентов автономии (и в 2006 г. и в 2007 г. эти показатели не дотягивают до оптимального значения) и соотношения заемных и собственных средств.

2.4 Анализ платежеспособности и ликвидности организации

В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства (признания несостоятельности) объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия.

Платежеспособность предприятия определяется его возможностью и способностью своевременно и полностью выполнять платежные обязательства, вытекающие из торговых, кредитных и иных операций денежного характера. Платежеспособность влияет на формы и условия коммерческих сделок, в том числе на возможность получения кредита.

Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легкореализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы.

Для проведения анализа актив и пассив баланса группируются по следующим признакам:

по степени убывания ликвидности (актив);

по степени срочности оплаты (погашения) (пассив).

Активы в зависимости от скорости превращения в денежные средства (ликвидности) разделяют на следующие группы:

А1 – наиболее ликвидные активы = денежные средства + краткосрочные финансовые вложения (250+260)

А2 – быстрореализуемые активы = дебиторская задолженность (240)

А3 – медленнореализуемые активы = запасы и затраты – Расходы будущих периодов + НДС + долгосрочные финансовые вложения (210 – 216 + 220 +140)

А4 – труднореализуемые активы = ОС (постоянные активы) – долгосрочные финансовые вложения (190 – 140)

Группировка пассивов происходит по степени срочности их возврата:

П1 – наиболее краткосрочные обязательства = наиболее срочные обязательства (630)

П2 – краткосрочные пассивы = краткосрочные кредиты и заемные средства (620)

П3 – Долгосрочные пассивы = долгосрочные кредиты (590)

П4 – постоянные пассивы = собственный капитал (490)

При определении ликвидности баланса группы актива и пассива сопоставляются между собой.

Условия абсолютной ликвидности баланса:

А1 ≥ П1;

А2 ≥ П2;

А3 ≥ П3;

А4 ≤ П4.

Таблица 5. Анализ ликвидности баланса

| Актив | НП 2006 г. иыс. руб. | КП 2007 г. | Пассив | НП 2006 г. | КП 2007 г. | |

| А1 Наиболее ликвидные активы | 65 | 59 | П1 Наиболее срочные обязательства | - | - |

|

| А2 Быстро реализуемые активы | 34350 | 42734 | П2 Краткосрочные пассивы | 61213 | 76982 |

|

| А3 Медленно реализуемые активы | 9692 | 11305 | П3 Долгосрочные пассивы | 43272 | 42925 |

|

| А4 Трудно реализуемые активы | 43870 | 39059 | П4 Постоянные пассивы | 16379 | 26706 |

|

| Валюта баланса | 88106 | 93201 | 88106 | 93201 |

|

Из данной таблицы 5 видно, что в условия ликвидности баланса не соблюдаются. Это значит, что предприятие не способно в любой момент расплатиться по своим обязательствам.

Похожие работы

... законодательством, направлены на обеспечение полной и достоверной информации внутренних и внешних показателей финансовой отчетности .(прил. 23). 3. ОРГАНИЗАЦИЯ ФИНАНСОВОГО ПЛАНИРОВАНИЯ В «НАВЛИНСКИХ МИС» ФИЛИАЛА ГУП «БРЯНСКОБЛЖИЛКОМХОЗ» 3.1 Организация планирования на предприятии Планирование – это разработка и корректировка плана, включающие предвидение, обоснование, конкретизацию и ...

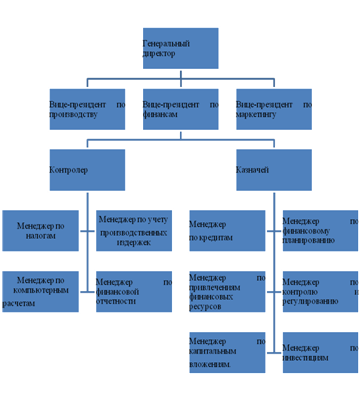

... финансовую службу, где будут сосредоточены отделы, отвечающие за учет и планирование движения финансовых ресурсов предприятия путем реорганизации финансового и экономического отделов, бухгалтерии. 2.2 Мероприятия по совершенствованию планирования и организации финансовой деятельности 2.2.1 Совершенствование формирования запасов товарно-материальных ценностей Управление запасами – сложный ...

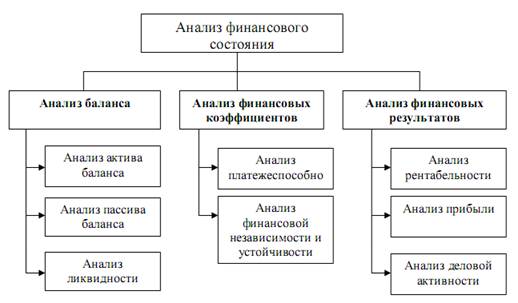

... для анализа платежеспособности, финансовой устойчивости и финансовой независимости, деловой активности. Объектом анализа финансового состояния предприятия являются баланс, платежеспособность и финансовая устойчивость, финансовые результаты деятельности. Основные направления анализа представлены на рис. 1.1. Рис. 1.1. Анализ финансового состояния предприятия 1.2 Анализ ликвидности ...

... РЕГИОНАЛЬНАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ На правах рукописи ЮРАСОВ ВАЛЕНТИН ИВАНОВИЧ Формирование механизма регулирования в вертикально интегрированных промышленных отраслях естественных монополий Специальность 08.00.05 – Экономика и управление народным хозяйством Диссертация на соискание ученой степени кандидата экономических наук Научные руководители: ...

0 комментариев