Навигация

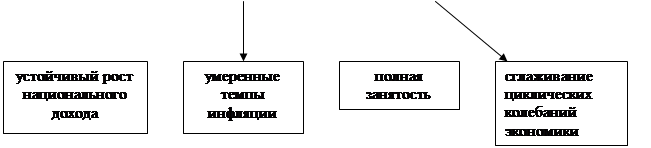

Цели бюджетно-налоговой политики

1.1. Цели бюджетно-налоговой политики.

Цели бюджетно-налоговой политики.

![]()

1.2. Инструменты бюджетно-налоговой политики.

Инструментарий фискальной политики включает: манипуляцию различными видами налогов и налоговых ставок, кроме того, трансфертные платежи и другие виды государственных расходов. Важнейшим комплексным инструментом и показателем эффективности фискальной политики является государственный бюджет, объединяющий налоги и расходы в единый механизм.

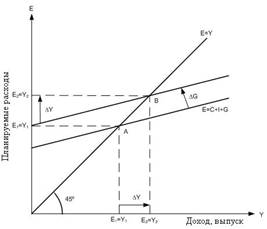

Различные инструменты по-разному воздействуют на экономику. Государственные закупки, образуют один из компонентов совокупных расходов, а, следовательно, и спроса. Как и частные расходы, государственные закупки увеличивают уровень совокупных расходов. Помимо государственных закупок имеется еще один вид госрасходов. А именно - трансфертные платежи. Они не включаются в ВНП, однако, они входят и учитываются в личном доходе и располагаемом доходе. Объем частного потребления скорее зависит не от национального, а от располагаемого дохода. Трансфертные платежи косвенно влияют на потребительский спрос, увеличивая располагаемый доход домохозяйств. Инструментом отрицательного воздействия на совокупные расходы являются налоги. Любые налоги означают уменьшение размеров располагаемого дохода. Уменьшение располагаемого дохода в свою очередь ведет к сокращению не только потребительских расходов, но и сбережений.

Фискальная политика как способ финансового регулирования экономики осуществляется с помощью мощных рычагов - налогообложения и государственных расходов. В связи с этим проводятся два вида фискальной политики: дискреционная и встроенных стабилизаторов.

Налоги и государственные расходы являются основными инструментами фискальной политики, поэтому далее мы рассмотрим их более детально. [6. стр. 355-358]

1.3. Виды фискальной политики.

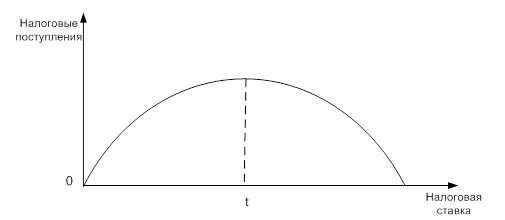

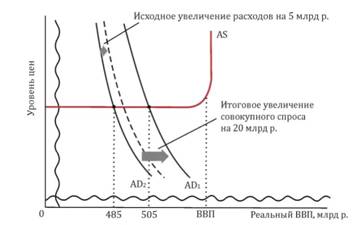

В зависимости от цели проводится стимулирующая или сдерживающая фискальная политика. В периоды спада производства необходимо увеличивать государственные расходы, снижать налоги или делать и то и другое, т.е. проводить стимулирующую (экспансионистскую) политику. В краткосрочном периоде она смягчает экономический цикл. В долгосрочном – снижение налогов может привести к стимулированию экономического роста. Так было в 80-е годы в развитых странах, где налоговые реформы, в результате которых были снижены ставки налога на прибыль корпораций, подоходного налога, способствовали подъему экономики.

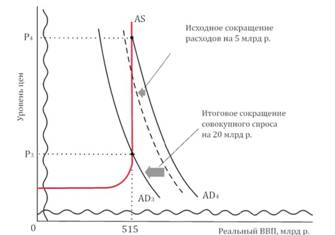

В целях снижения темпов инфляции реализуют сдерживающую (рестрикционистскую) фискальную политику. Она заключается в сокращении государственных расходов, увеличении налогов или в сочетании тех и других мер. В краткосрочном периоде сдерживающая политика позволяет сократить совокупный спрос и тем самым помогает снижению инфляции спроса. В долгосрочном периоде она может привести к спаду производства и росту безработицы.

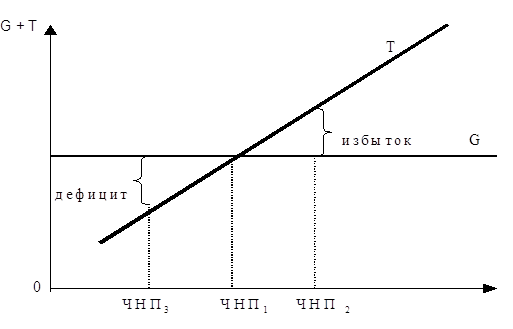

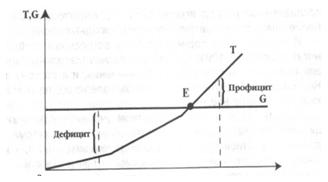

Чтобы выяснить, правильна ли проводимая правительством фискальная политика, необходимо оценить ее результаты. Наиболее часто в этих целях используют состояние государственного бюджета, так как осуществление фискальной политики сопровождается ростом или сокращением бюджетных дефицитов или излишков. Однако судить по этим показателям о действенности проводимой дискреционной политики достаточно сложно. Это объясняется тем, что, с одной стороны, фактические бюджетные дефициты и излишки могут изменятся вследствие целенаправленного изменения государственных расходов и налогов, а, с другой стороны, на их размеры могут повлиять изменения объема национального продукта, доходов, что обусловлено существованием встроенной стабильности. Чтобы разделить эти причины и иметь возможность оценить правильность принимаемых мер, используют бюджет полной занятости. Он показывает, какими были бы дефицит или излишек государственного бюджета, если бы экономика функционировала в условиях полной занятости. Рассмотрим бюджетные дефициты и излишки.(рис.1)

Налоги, государственные расходы

![]()

Доход, выпуск

Доход, выпуск

Q1 Qe Q2

Рис.1. Бюджетные дефициты, излишки. Бюджет полной занятости.

Предположим, что бюджет может быть сбалансирован в точке Е при объеме выпуска Qe. Фактический объем производства Q1, а потенциальный (при полной занятости) – Q2.

Существующий при фактическом объеме производства Q1 бюджетный дефицит KL может свидетельствовать о том, что проводится стимулирующая фискальная политика, которая сопровождается появлением или ростом бюджетного дефицита. Однако на самом деле никаких стимулирующих мер не предпринимается. Это доказывает то, что при полной занятости и тех же фактических государственных расходах и налогах (линии G и Т остаются на прежних местах) бюджет полной занятости имеет излишек МN. Таким образом, причиной фактического дефицита является спад производства. Фискальная политика, наоборот, была сдерживающей и отчасти поэтому уровень производства в стране был ниже потенциального. Возникает необходимость в принятии надлежащих фискальных мер, т.е. в стимулировании совокупного спроса.

Изменение бюджета полной занятости показывает, как влияет проводимая фискальная политика на изменение совокупного спроса. Рост дефицита или сокращение излишка бюджета полной занятости свидетельствуют о проведении стимулирующей фискальной политики, направленной на расширение совокупного спроса. Наоборот, сокращение дефицита или увеличение излишка бюджета полной занятости являются результатом реализации сдерживающей фискальной политики, цель которой – сокращение совокупного спроса. [14. Стр.125-134]

Похожие работы

... по оптимизации структуры своих портфелей в ответ на изменение доли и доходности какого-либо актива. [8, c.94] 3.Особенности формирования и реализации и бюджетно-налоговой политики в Республике Беларусь 3.1 Основные направления бюджетно-налоговой политики в Республике Беларусь Основные положения программы социально-экономического развития Республики Беларусь на 2006-2010 годы [8, c.117] ...

... развитых стран проводит комбинированную налогово-бюджетную политику, сочетающую дискреционные и недискреционные методы. 4. ЭФФЕКТИВНОСТЬ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ. ОСОБЕННОСТИ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ В БЕЛАРУСИ Для определения эффективности фискальной политики используются различные показатели. Уровень (норма) налогообложения выступает общим количественным показателем деятельности ...

... и социальной инфраструктуры (социальное обеспечение, здравоохранение, просвещение, наука), выплату процентов по государственному долгу. ГЛАВА 2. БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА ГОСУДАРСТВА И ЕЕ ФУНКЦИОНАЛЬНАЯ РОЛЬ 2.1 Функции и концепции использования бюджета Бюджетная система выполняет три функции: 1) фискальная функция означает создание финансовой базы функционирования государства в ...

... данных задач, в конечном счете, направлена на решение основной проблемы страны – обеспечению экономического роста. ГЛАВА 2. НАЛОГОВАЯ ПОЛИТИКА ПМР НА СОВРЕМЕННОМ ЭТАПЕ. ПУТИ ЕЕ СОВЕРШЕНСТВОВАНИЯ. §2.1. Характерные особенности действующей налоговой политики. Существующие проблемы. Со времени появления налогов проблема совмещения интересов государства и прав налогоплательщика стоит на ...

0 комментариев