Навигация

Система выплаты налогов

2.5. Система выплаты налогов.

Система и процедура выплаты налогов должны быть простыми, удобными и понятными для всех субъектов налогообложения. В странах развитого рынка основным налогом является личный подоходный налог или налог на физических лиц. В США доля налога на прибыль составляет в системе федеральных налогов всего лишь 10 %, в то время как налог на личный доход приближается к его половине. В России же доля подоходного налога с физических лиц составляет чуть более 3 % в общем объеме всех платежей. Такая структура налогообложения в России объясняется ее корнями, которые десятилетиями питали общество государственного социализма, организованного на принципах хозяйствования, противоречащих рынку. В результате налоговая система в России становится источником хозяйственных деформаций. Это проявляется по следующим направлениям:

· государство сталкивается со слабой собираемостью налогов, поскольку бизнес имеет множество способов укрыть налоги;

· налогообложение провоцирует инфляционные процессы, так как предприниматели стремятся переложить налог на отпускные цены;

· возможность переложения налогов на плечи покупателей усиливает социальную дифференциацию общества, поляризацию величин реальных доходов граждан, что обостряет социальную напряженность.

В дальнейшем, по мере роста доходов населения, Россия должна сместить акценты налогообложения, увеличив налоги на доходы физических лиц, смягчая налогообложение бизнеса. [10. стр. 647-650]

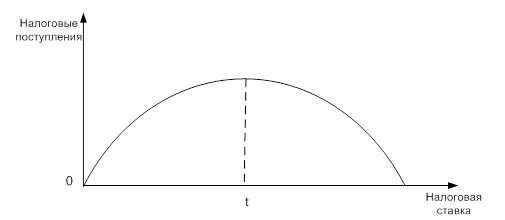

2.6. Тяжесть налогообложения.

Тяжесть налогового бремени измеряется величиной налоговых изъятий, отнесённых к валовому внутреннему продукту.

На неё оказывают влияние следующие условия:

· величина полученных доходов;

· традиции, сложившиеся в стране;

· фазы промышленного цикла.

Чем выше доходы, тем больше доля налоговых отчислений. Развитие экономики умножает доходы. Это ведет к увеличению доли налоговых изъятий. Причиной указанной зависимости является использование прогрессивной шкалы налогообложения.

История XX в. четко прослеживает тенденцию роста налоговых изъятий в странах с рыночной экономикой. Так, до первой мировой войны налоговые отчисления составляли в среднем 10 % ВВП. В середине века эта планка поднялась до 20 %. В 90-х гг. в развитых государствах с уровнем ВВП на душу населения в 15-28 тыс. дол. доля налоговых изъятий и тяжесть налогового бремени колеблется от 30 до 50 % ВВП. В России этот уровень превышается, в то время как в странах с уровнем развития, соответствующим российскому (ВВП на душу населения около 5 тыс. дол.), тяжесть налогового бремени не превышает 30%.

Традиции экономической политики оказывают существенное влияние на уровень налогового бремени. В странах социально ориентированной экономики (шведская модель) этот уровень составляет около 50% ВВП. В странах, развивающихся на монетарных принципах, - около 30 % ВВП. Более высокий уровень налогов стал платой за социальную стабильность общества. Поскольку налоги перекладываются на покупателя (включаются в отпускные цены), то в этих странах отмечается и более высокий уровень цен.

Тяжесть налогообложения зависит от циклических колебаний. Она может быть ниже во время кризиса и выше при более благоприятной конъюнктуре. [4. стр. 186-192]

2.7. Налоговый мультипликатор.

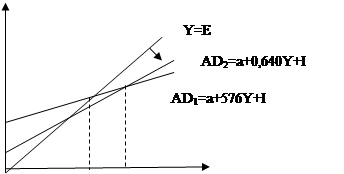

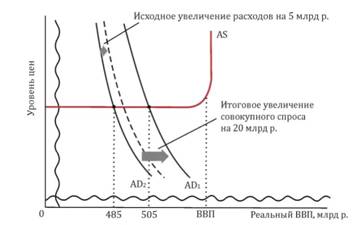

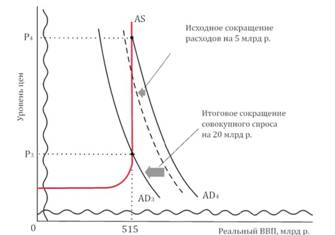

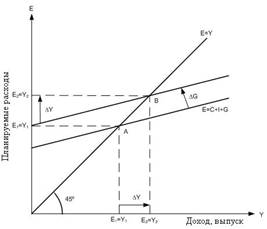

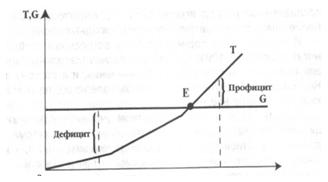

Согласно кейнсианскому подходу, применение налогов как важного инструмента фискальной политики может стимулировать деловую и инвестиционную активность, так как снижение налогов оставляет в распоряжении предпринимателей значительно большую часть денежных средств, чем величина снижения уровня налога. (рис.2)

Совокупный спрос(AD),Е

|

Y Y ВНП

Рис.2. Последствия изменения ставки пропорционального налога на ВВП в кейнсианской модели.

Здесь срабатывает эффект мультипликатора.

Экономический смысл этого эффекта следующий. При снижении ставки налога увеличивается уровень располагаемого дохода, что приводит к увеличению эффективного спроса во всех смежных сферах экономики по аналогии с механизмом инвестиционного мультипликатора. При понижении ставок налога с t1 до t2 уменьшается величина налоговых поступлений в госбюджет с Т1 до Т2, что приводит к росту располагаемого дохода и смещению положения функции спроса вниз. В результате положение равновесия А1 в экономике смещается также вправо и равновесный ВВП увеличивается (с Y1 до Y2). Пусть значение МРС колеблется в пределах 0,8, а ставка налога на прибыль поэтапно снижается с 28 до 20%. Тогда значение функции спроса при ставке t1 = 28% и t2=20% составит соответственно:

АD1 = a + 0,8Y(1-0,28)+ I = a + 0,576Y + I

и АD2 = a + 0,8Y (1-0,20)+ I = a + 0,640Y + I.

Таким образом, благодаря мультипликативному эффекту и падению ставки пропорционального налога, повышается угол наклона линии совокупного спроса, что приводит к росту равновесного ВВП.

Однако это положение касается только пропорциональных налогов. Именно они играют роль автоматических стабилизаторов экономики. [1. стр. 285-287]

Похожие работы

... по оптимизации структуры своих портфелей в ответ на изменение доли и доходности какого-либо актива. [8, c.94] 3.Особенности формирования и реализации и бюджетно-налоговой политики в Республике Беларусь 3.1 Основные направления бюджетно-налоговой политики в Республике Беларусь Основные положения программы социально-экономического развития Республики Беларусь на 2006-2010 годы [8, c.117] ...

... развитых стран проводит комбинированную налогово-бюджетную политику, сочетающую дискреционные и недискреционные методы. 4. ЭФФЕКТИВНОСТЬ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ. ОСОБЕННОСТИ БЮДЖЕТНО-НАЛОГОВОЙ ПОЛИТИКИ В БЕЛАРУСИ Для определения эффективности фискальной политики используются различные показатели. Уровень (норма) налогообложения выступает общим количественным показателем деятельности ...

... и социальной инфраструктуры (социальное обеспечение, здравоохранение, просвещение, наука), выплату процентов по государственному долгу. ГЛАВА 2. БЮДЖЕТНО-НАЛОГОВАЯ ПОЛИТИКА ГОСУДАРСТВА И ЕЕ ФУНКЦИОНАЛЬНАЯ РОЛЬ 2.1 Функции и концепции использования бюджета Бюджетная система выполняет три функции: 1) фискальная функция означает создание финансовой базы функционирования государства в ...

... данных задач, в конечном счете, направлена на решение основной проблемы страны – обеспечению экономического роста. ГЛАВА 2. НАЛОГОВАЯ ПОЛИТИКА ПМР НА СОВРЕМЕННОМ ЭТАПЕ. ПУТИ ЕЕ СОВЕРШЕНСТВОВАНИЯ. §2.1. Характерные особенности действующей налоговой политики. Существующие проблемы. Со времени появления налогов проблема совмещения интересов государства и прав налогоплательщика стоит на ...

0 комментариев