Навигация

Маркетинговое исследование рынка автозаправочных станций РТ

2. Маркетинговое исследование рынка автозаправочных станций РТ

2.1 Изучение предпочтений потребителей автозаправочных станций

Исходя из того, что объектом изучения в работе является сеть АЗС “Автодорстрой”, решено было провести исследование предпочтений потребителей именно этой сети автозаправок.

В ноябре-декабре 2007 года и марте 2008 года Камским центром социальных и бизнес-технологий «Развитие» по заказу компании ООО «Автодорстрой» было проведено маркетинговое исследование предпочтений потребителей горюче-смазочных материалов и автозаправочных станций в городах Республики Татарстан (Казань, Набережные Челны, Нижнекамск, Елабуга, Бугульма, Заинск) [24].

Исследование проводилось в местах скопления автомобилистов – в торговых центрах, на рынках, возле гипермаркетов, на автостоянках. Во избежание искажения мнений относительно атрибутов опрос намеренно не проводился на автозаправочных станциях городов.

Приведем результаты опроса потребителей ГСМ и начнем с анализа социально-демографических характеристик респондентов.

В ходе реализации этапа массового опроса в соответствии с расчетом выборки было проведено в общем 2148 интервью. Из них потребителями услуг «Автодорстроя» оказались 246 респондента. По городам Татарстана эта группа распределилась следующим образом (таблица 2.1).

Таблица 2.1 - Предпочтения потребителей услуг ООО «Автодорстрой»| Город | Потребители | Доля, % |

| Казань | 76 | 30,9 |

| Набережные Челны | 39 | 15,8 |

| Нижнекамск | 54 | 21,9 |

| Елабуга | 15 | 6,1 |

| Бугульма | 21 | 8,5 |

| Заинск | 41 | 16,7 |

| Итого | 246 | 100 |

По половой принадлежности потребителями «Автодорстроя» являются в основном мужчины: в Казани – 96%, в Набережных Челнах – 92%, в Нижнекамске – 96%, в Елабуге – 100%, в Бугульме – 100% и в Заинске – 98%.

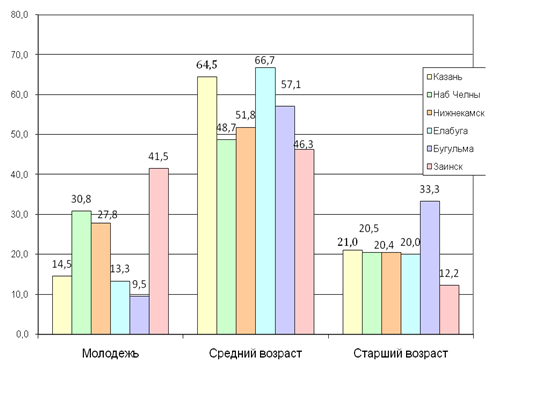

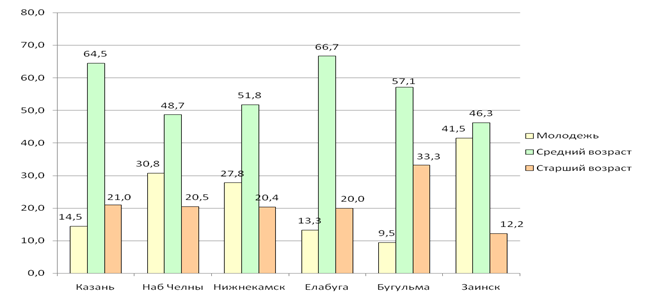

По возрастным показателям респондентов можно разделить на три группы: «молодежь» – респонденты в возрасте до 30 лет, «средний возраст» – от 30 до 50 лет, данная группа является самой большой по составу (в Казани – 64,5%, в Набережных Челнах – 48,7%, в Нижнекамске – 51,8%, в Елабуге – 66,7%, в Бугульме – 57,1% и в Заинске – 46,3%); и «старший возраст» – свыше 51 года. Возрастной состав представлен на рисунке 2.1 и на рисунке 2.2.

Рисунок 2.1. Характеристики респондентов в разрезе возрастов по городам, %

Рисунок 2.2 - Возрастные характеристики респондентов в разрезе

Рисунок 2.2 - Возрастные характеристики респондентов в разрезе

городов, %

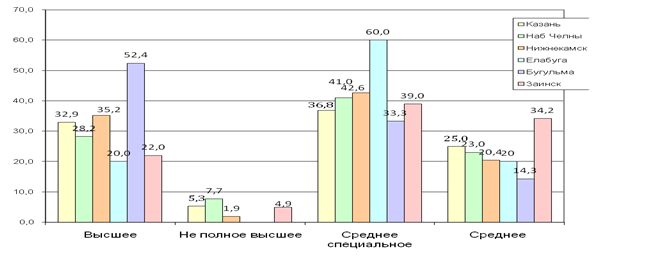

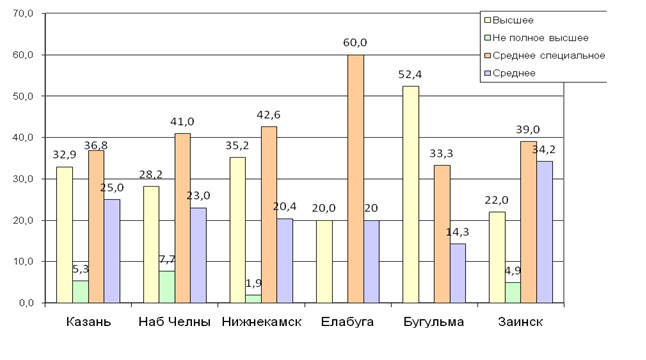

Наибольшее число респондентов (в Казани – 36,8%, в Набережных Челнах – 41%, в Нижнекамске – 42,6%, в Елабуге – 60%, в Бугульме – 33,3% и в Заинске – 39%) имеет средне – специальное образование, следующая группа по численности – высшее (в Казани – 32,9%, в Набережных Челнах – 28,2%, в Нижнекамске – 35,2%, в Елабуге – 20%, в Бугульме – 52,4% и в Заинске – 22%). Более подробная информация представлена на рисунке 2.3 и рисунке 2.4.

Рисунок 2.3. Уровень образования респондентов, %

Рисунок 2.4. Уровень образования респондентов в разрезе городов, %

Рисунок 2.4. Уровень образования респондентов в разрезе городов, %

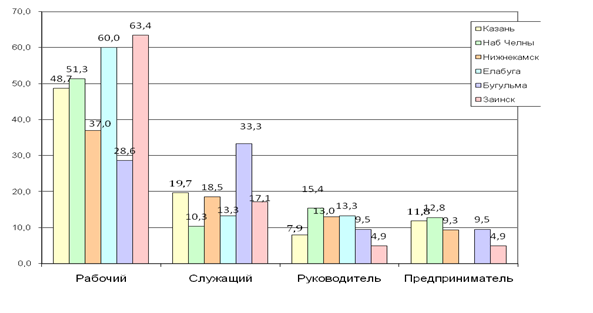

Уровень образования в целом соответствует занятости респондентов, которая представлена на рисунке 2.5. Самой большой является группа занятых по рабочим специальностям: в Казани – 48,7%, в Набережных Челнах – 51,3%, в Нижнекамске – 37%, в Елабуге – 60%, в Бугульме – 28,6% и в Заинске – 63,4%.

Рисунок 2.5. Род деятельности респондентов, %

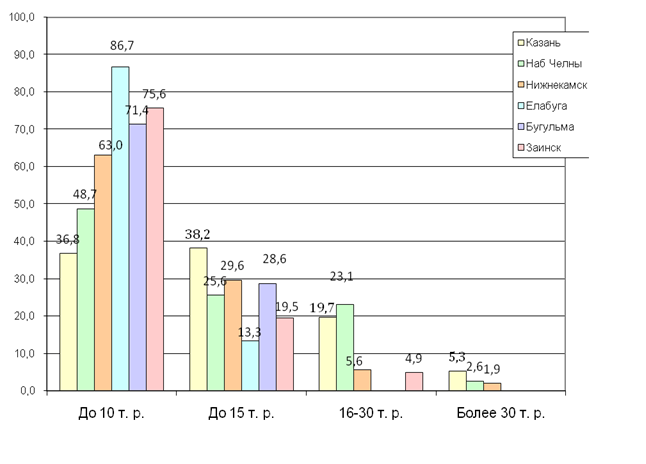

Одним из важных показателей является уровень дохода на одного члена семьи в месяц, который представлен на рисунке 2.6. Значительное большинство опрошенных (в Казани – 36,8%, в Набережных Челнах – 48,7%, в Нижнекамске – 63%, в Елабуге – 86,7%, в Бугульме – 71,4% и в Заинске – 75,6%) отметили уровень месячного дохода на одного члена семьи до 10 тыс. рублей.

Рисунок 2.6. Уровень дохода респондентов, %

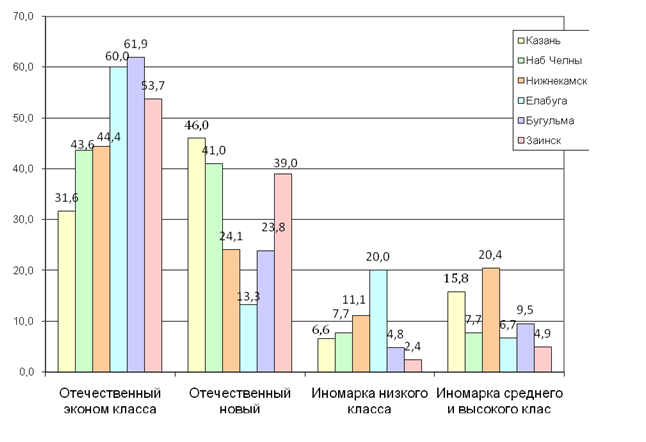

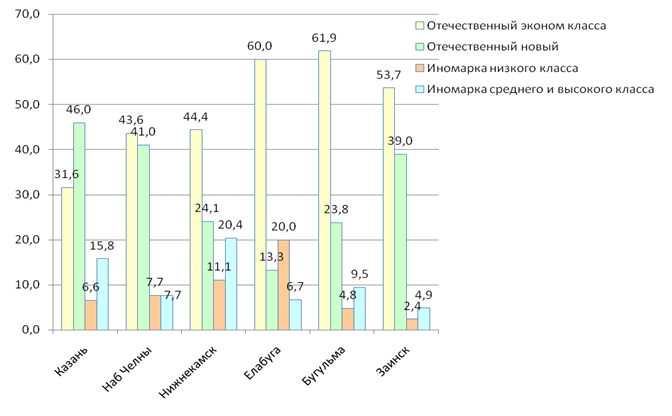

Большинство участников опроса имеют отечественный автомобиль эконом класса: в Набережных Челнах – 43,6%, в Нижнекамске – 44,4%, в Елабуге – 60%, в Бугульме – 61,9% и в Заинске – 53,7%. Только в Казани отечественный новый (46%) опережает отечественный эконом класса (31,6%).

Распределение респондентов по предпочтениям автомобилей представлено на рисунке 2.7 и рисунке 2.8.

Рисунок 2.7. Предпочтения по маркам автомобиля, %

Рисунок 2.8. Предпочтения по маркам автомобиля в разрезе городов, %

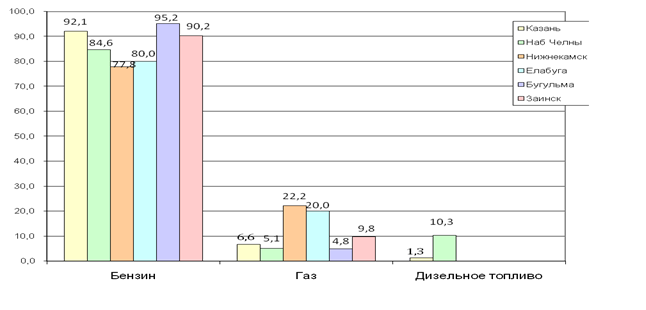

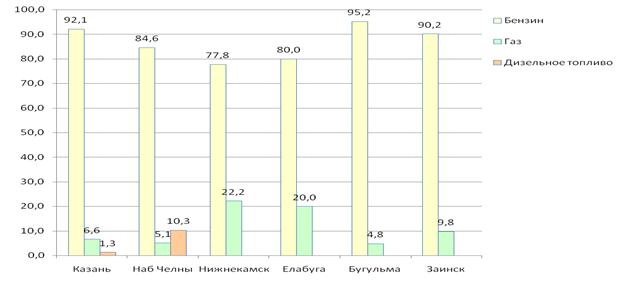

Представим основные результаты исследования. Анализ видов используемого топлива показывает, что значительное количество респондентов в качестве топлива используют бензин: в Казани – 92,1%, в Набережных Челнах – 84,6%, в Нижнекамске – 77,8%, в Елабуге – 80%, в Бугульме – 95,2% и в Заинске – 90,2% (рисунок 2.9 и 2.10).

Превышение 100% связано с указанием в ряде анкет 2-х видов заправки (и бензином и газом).

Рисунок 2.9. Предпочтения по видам топлива, %

Рисунок 2.10. Предпочтения по видам топлива в разрезе городов, %

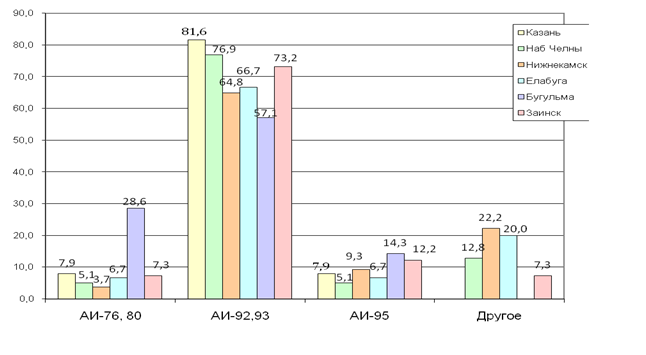

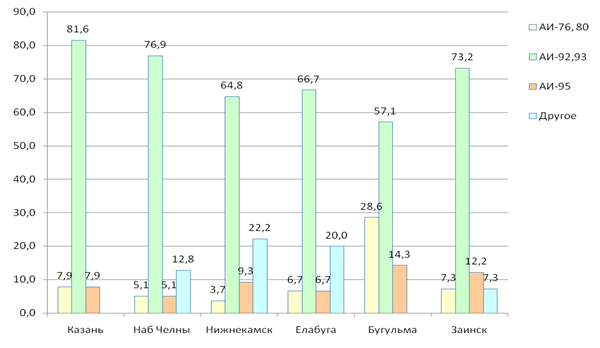

В свою очередь, бензин марки АИ-92,93 пользуется наибольшим спросом у респондентов: в Казани –81,6%, в Набережных Челнах – 76,9%, в Нижнекамске – 64,8%, в Елабуге – 66,7%, в Бугульме – 57,1% и в Заинске – 73,2%. Такая структура потребления связана с тем фактором, что среди опрошенных были владельцы частных легковых автомобилей. Распределение по предпочтениям марок бензина представлено на рисунке 2.11 и 2.12.

Рисунок 2.11. Предпочтения по маркам бензина, %

Рисунок 2.12. Предпочтения по маркам бензина в разрезе городов, %

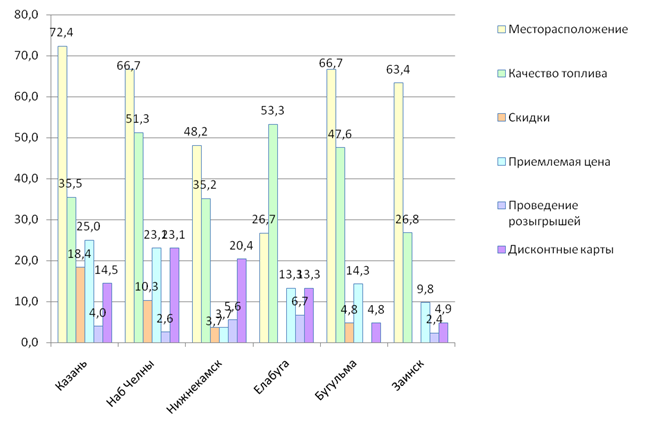

Рассмотрим причины выбора АЗС. Отдавая предпочтение той или иной АЗС, респонденты мотивировали выбор по-своему. Более наглядно причины предпочтения АЗС представлены на рисунке 2.13.

Рисунок 2.13. Причины выбора АЗС, %

Рисунок 2.13. Причины выбора АЗС, %

Такой критерий как «месторасположение» является ключевым при выборе АЗС «Автодорстрой»: в Казани –72,4%, в Набережных Челнах – 66,7%, в Нижнекамске – 48,2%, в Елабуге – 26,7%, в Бугульме – 66,7% и в Заинске – 63,4% .

Еще один немаловажный критерий предпочтения – «качество топлива» у АЗС «Автодорстрой» отметили в Казани –35,5%, в Набережных Челнах – 51,3%, в Нижнекамске – 35,2%, в Елабуге – 53,3%, в Бугульме – 47,6% и в Заинске – 26,8% .

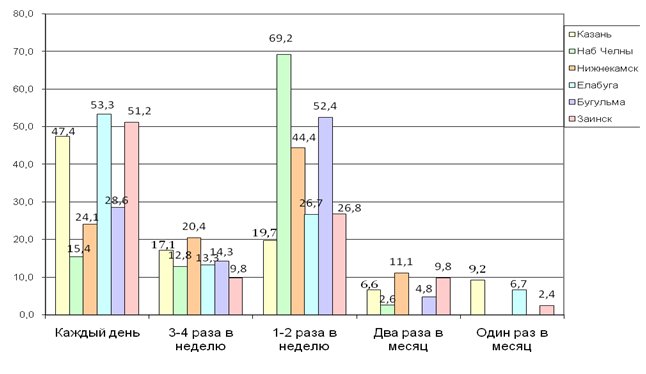

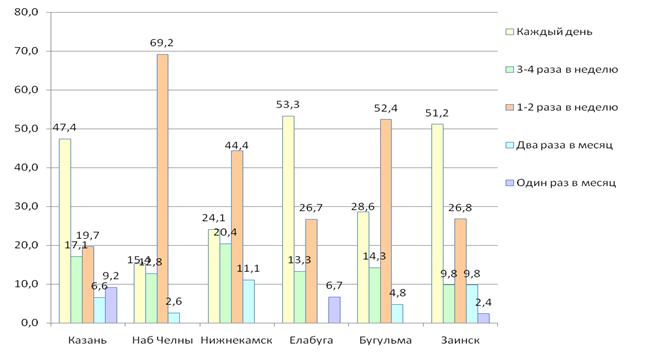

Анализ частоты потребления ГСМ представлен на рисунке 2.14 и 2.15.

Рисунок 2.14. Частота потребления ГСМ, %

Рисунок 2.14. Частота потребления ГСМ, %

Рисунок 2.15. Частота потребления ГСМ в разрезе городов, %

Проанализируем объем потребления ГСМ. Как показали результаты исследования, у большей половины опрошенных в г. Казань (59,2%), в г. Набережные Челны (64,1%), в г. Нижнекамск (64,8%), и в г. Бугульма (57,1%) объем потребления ГСМ меняется в зависимости от сезона. А в г. Елабуга 26,7%, и в г. Заинске 63,4% данный показатель чуть ниже половины: 46,7% и 48,8 соответственно.

В сводных таблицах 2.2, 2.3, 2.4, 2.5, 2.6, 2.7 показано, как изменяется потребление ГСМ в зависимости от сезона.

Таблица 2.2 - Потребление ГСМ в зависимости от времени года в г. Казани, %

| Теплый сезон | Доля респондентов, % | Холодный сезон | Доля респондентов, % |

| 5 литров | 3,2 | 5 литров | 0 |

| 10 литров | 16 | 10 литров | 5,4 |

| 15 литров | 27 | 15 литров | 15,6 |

| 20 литров | 21 | 20 литров | 28,5 |

| 25 литров | 14 | 25 литров | 20 |

| 30 литров | 9,1 | 30 литров | 14 |

| 35 литров | 2,4 | 35 литров | 7,3 |

| 40 литров | 0,3 | 40 литров | 2,2 |

| более 45 литров | 7 | более 45 литров | 7 |

| 100 | 100 |

Таблица 2.3 - Потребление ГСМ в зависимости от времени года в г. Наб. Челны, %

| Теплый сезон | Доля респондентов, % | Холодный сезон | Доля респондентов, % |

| 5 литров | 4,3 | 5 литров | 2,3 |

| 10 литров | 27,5 | 10 литров | 23,4 |

| 15 литров | 11,6 | 15 литров | 10,2 |

| 20 литров | 27,5 | 20 литров | 23,4 |

| 25 литров | 5,1 | 25 литров | 15,6 |

| 30 литров | 8,0 | 30 литров | 10,2 |

| 35 литров | 3,6 | 35 литров | 6,3 |

| 40 литров | 6,5 | 40 литров | 7,8 |

| более 45 литров | 5,8 | более 45 литров | 0,8 |

| 100 | 100 |

Таблица 2.4 - Потребление ГСМ в зависимости от времени года в г. Нижнекамск, %

| Теплый сезон | Доля респондентов, % | Холодный сезон | Доля респондентов, % |

| 5 литров | 3,2 | 5 литров | 0,9 |

| 10 литров | 22,1 | 10 литров | 17,9 |

| 15 литров | 10,8 | 15 литров | 11,7 |

| 20 литров | 27,0 | 20 литров | 24,7 |

| 25 литров | 4,5 | 25 литров | 7,6 |

| 30 литров | 13,5 | 30 литров | 13,0 |

| 35 литров | 1,8 | 35 литров | 6,3 |

| 40 литров | 9,9 | 40 литров | 9,9 |

| более 45 литров | 7,2 | более 45 литров | 8,1 |

| 100 | 100 |

Таблица 2.5 Потребление ГСМ в зависимости от времени года в г. Елабуга, %

| Теплый сезон | Доля респондентов, % | Холодный сезон | Доля респондентов, % |

| 5 литров | 4,3 | 5 литров | 2,3 |

| 10 литров | 27,5 | 10 литров | 23,4 |

| 15 литров | 11,6 | 15 литров | 10,2 |

| 20 литров | 27,5 | 20 литров | 23,4 |

| 25 литров | 5,1 | 25 литров | 15,6 |

| 30 литров | 8,0 | 30 литров | 10,2 |

| 35 литров | 3,6 | 35 литров | 6,3 |

| 40 литров | 6,5 | 40 литров | 7,8 |

| более 45 литров | 5,8 | более 45 литров | 0,8 |

| 100 | 100 |

Таблица 2.6 - Потребление ГСМ в зависимости от времени года в г. Бугульма, %

| Теплый сезон | Доля респондентов, % | Холодный сезон | Доля респондентов, % |

| 5 литров | 8,0 | 5 литров | 3,0 |

| 10 литров | 23,9 | 10 литров | 16,3 |

| 15 литров | 16,4 | 15 литров | 11,6 |

| 20 литров | 24,3 | 20 литров | 26,6 |

| 25 литров | 9,8 | 25 литров | 10,3 |

| 30 литров | 8,4 | 30 литров | 17,2 |

| 35 литров | 1,4 | 35 литров | 2,8 |

| 40 литров | 2,3 | 40 литров | 5,6 |

| более 45 литров | 5,6 | более 45 литров | 7,0 |

| 100 | 100 |

Таблица 2.7 - Потребление ГСМ в зависимости от времени года в г. Заинск, %

| Теплый сезон | Доля респондентов, % | Холодный сезон | Доля респондентов, % |

| 5 литров | 10,6 | 5 литров | 3,1 |

| 10 литров | 29,5 | 10 литров | 29,0 |

| 15 литров | 15,9 | 15 литров | 15,3 |

| 20 литров | 21,2 | 20 литров | 19,1 |

| 25 литров | 6,8 | 25 литров | 9,2 |

| 30 литров | 5,3 | 30 литров | 9,2 |

| 35 литров | 3,0 | 35 литров | 3,8 |

| 40 литров | 3,8 | 40 литров | 5,3 |

| более 45 литров | 3,8 | более 45 литров | 6,1 |

| 100 | 100 |

Похожие работы

... этом исследователь непосредственно воспринимает и регистрирует все факторы, касающиеся изучаемого объекта и значимые с точки зрения целей исследования. Наблюдение в маркетинговом исследовании может быть направлено на достижение различных целей. Оно может быть использовано как источник информации для построения гипотез, служить для проверки данных, полученных другими методами, с его помощью можно ...

... , но наиболее важных позиций предприятия; Ø определение тех сильных сторон, которые могут укрепить слабые; Ø разработка мероприятий (маркетинговой программы) по улучшению деятельности предприятия. Матрица 1 – Общая характеристика деятельности ООО «БМБ-Октан» Сильные стороны Слабые стороны - высокое качество продукции - низкие цены - удобное место расположения относительно ...

... . Многое зависит от умения маркетолога добыть необходимую информацию даже в неблагоприятных условиях.2. Определение емкости рынка огнетушителей в Н-ске. Определение потребности в проведении маркетингового исследования. Фирма "Т" является представителем двух крупнейших российских заводов: завода1 – производителя огнетушителей и завода2 – производителя баллонов высокого давления для ...

... Однако немногие компании начинают с этого. Обычно основой становится наличие хорошей идеи товара; в результате многие компании ставят товар (услугу) во главу маркетинговой деятельности. Однако необходимо учитывать, что рынок и запросы потребителей меняются со временем и что товары должны изменяться соответственно. Сфера деятельности ОАО "Хабаровский НПЗ" определяется следующим: переработка нефти ...

0 комментариев