Навигация

Оценка емкости и потенциала рынка автозаправочных станций РТ

2.2 Оценка емкости и потенциала рынка автозаправочных станций РТ

Повышение конкурентности территориальных рынков нефтепродуктов является одним из приоритетных направлений экономической политики государства ввиду его определяющего воздействия на конкурентоспособность большинства отраслей экономики, обороноспособность страны, уровень и качество жизни населения [25].

Основной целью развития конкуренции на рынке нефтепродуктов Республики Татарстан является наиболее полное обеспечение экономических и социально-экологических интересов потребителей нефтепродуктов на основе конкурентоспособного, инновационного развития рынка нефтепродуктов. Это предполагает создание необходимых условий для появления и развития компаний малого, среднего и крупного бизнеса по всей цепочке создания и реализации нефтепродуктов, развитие всех составляющих рынка нефтепродуктов на передовом мировом уровне.

Рынок нефтепродуктов Республики Татарстан включает в себя следующие виды деятельности:

- производство нефтепродуктов,

- оптовую торговлю моторным топливом,

- розничную торговлю моторным топливом.

Общая численность занятых составляет свыше 11 тысяч человек, из них 47% работают в производственном секторе, 53% - в секторе нефтепродуктообеспечения.

Производственный сектор нефтепродуктов Республики Татарстан представлен порядка 80 организациями. Тем не менее, эту сферу деятельности в регионе можно охарактеризовать как высококонцентрированную. Крупнейшим производителем нефтепродуктов является ОАО «ТАИФ-НК», входящее в группу компаний «ТАИФ». В 2008 году предприятием переработано 7,9 млн.тонн углеводородного сырья, получено более 630 тыс.тонн автобензина, порядка 2 млн.тонн дизельного топлива. Компания занимает лидирующие позиции в общем объеме поставок нефтепродуктов на республиканский товарный рынок (более 20% в сегменте автобензинов, 33% в сегменте дизельного топлива).

Реализация нефтепродуктов потребителям производится через нефтебазы (оптовый рынок нефтепродуктов) и автозаправочные станции (розничный рынок нефтепродуктов) [26].

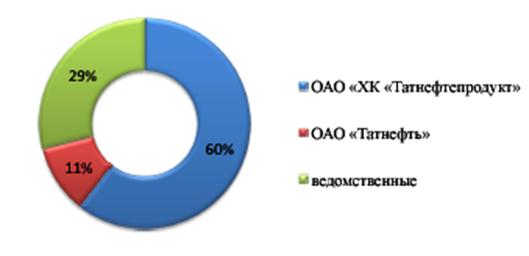

Основными потребителями нефтебаз являются предприятия промышленности, сельского хозяйства, транспорта. Согласно проекту «Концепции развития топливозаправочного комплекса Республики Татарстан», на территории республики расположены 38 нефтебаз, большая часть которых принадлежит дочерним предприятиям и филиалам ОАО «Холдинговая компания «Татнефтепродукт» - 23 нефтебазы или 60,5% (рис.2.16). Помимо нефтебаз, в республике имеются резервуарные парки, топливохранилища, мазутохранилища, склады горюче-смазочных материалов и товарные парки, принадлежащие различным организациям.

Суммарная резервуарная емкость всех нефтебаз в республике составляет 707,8 тыс.куб.метров. При этом резервуарные емкости нефтебаз ОАО «Холдинговая компания «Татнефтепродукт» и ОАО «Татнефть» составляют 562,7 тыс.кубометров (79,5%).

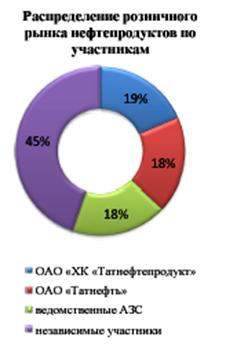

По данным государственного учреждения «Управление по обеспечению рационального использования и качества топливно-энергетических ресурсов», на розничном рынке нефтепродуктов Республики Татарстан по состоянию на 10 августа 2009 года функционирует 819 автозаправочных станций (далее – АЗС).

Рис. 2.16. Распределение нефтебаз в Республике Татарстан

Наибольшее число объектов АЗС принадлежит ОАО «Холдинговая компания «Татнефтепродукт» и ОАО «Татнефть» (152 и 151 объект соответственно). Кроме того, на рынке представлены 150 ведомственных автозаправочных станций и 366 независимых участников (индивидуальные предприниматели, общества с ограниченной ответственностью, акционерные общества). Доля независимых предприятий на розничном рынке нефтепродуктообеспечения составляет 45%.

Таким образом, по числу и структуре участников автозаправочного бизнеса розничный рынок нефтепродуктов можно считать конкурентным.

В малом и среднем бизнесе отрасли нефтепродуктообеспечения республики занято свыше 3 тыс.человек, или более 50%. Наиболее сильные позиции малый бизнес имеет в крупных городах республики: Казани, Набережных Челнах, Елабуге, Зеленодольске [27].

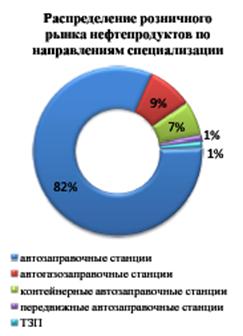

Представим распределение розничного рынка нефтепродуктов по направлениям специализации (рисунок 2.17).

Рис. 2.17. Структура розничного рынка нефтепродуктов Республики Татарстан по участникам и направлениям специализации

Таким образом, основными участниками на рынке нефтепродуктов Республики Татарстан являются:

- ОАО «ТАИФ-НК» (г.Нижнекамск) – крупнейший производитель нефтепродуктов в регионе. Удельный вес бензина производства ОАО «ТАИФ-НК» в продажах ООО «Татнефть-АЗС Центр» составляет 60%, в розничных продажах

ОАО «ХК «Татнефтепродукт» - 80%. С 2008 года компания развивает собственную сеть автозаправочных комплексов ООО «ТАИФ-НК-АЗС». К концу 2009 года количество АЗС по планам «ТАИФ-НК» вырастет до 30. Через собственную сеть компания намерена продавать бензин стандарта «Евро-4». ОАО Холдинговая компания «Татнефтепродукт» специализируется на оптовой и розничной торговле нефтепродуктами, услугах по хранению и перевалке нефтепродуктов. Компания состоит из 16 филиалов и 12 дочерних и зависимых предприятий, включает в себя 18 нефтебаз емкостью около 380 тыс.куб.м, имеет развитую сбытовую инфраструктуру, охватывающую 39 из 43 районов Республики Татарстан. Объем продаж на оптовом рынке в 2008 году составил 450,1 тыс.тонн (34% оптовой реализации нефтепродуктов Татарстана).

Объем продаж на рынке бункеровки судов в 2008 году составил 56,8 тыс.тонн. Доля ОАО «ХК «Татнефтепродукт» по количеству АЗС в Республике Татарстан составляет примерно 20%. Объем продаж нефтепродуктов через сеть АЗС в 2008 году составил 282,4 тыс.тонн (20% розничной реализации нефтепродуктов Татарстана);

- ОАО «Татнефть» - компания реализует нефтепродукты собственного производства (Елховская нефтеперерабатывающая установка), а также покупные ресурсы с ОАО «ТАИФ-НК», нефтеперерабатывающих заводов Уфы, Нижнего Новгорода, Москвы, Ярославля, Астрахани, Сургута, Краснодарского края, Кириши.

Значительные объемы нефтепродуктов реализуются через собственную сеть розничного сбыта в России и на Украине, в том числе республиках Татарстан, Марий Эл, Чувашской и Удмуртской, Краснодарском и Ставропольском краях, Московской, Ленинградской, Архангельской, Челябинской, Владимирской, Свердловской, Тверской, Нижегородской, Самарской, Ульяновской, Волгоградской, Кемеровской областях, городах Москве и Санкт-Петербурге.

Самостоятельными операторами на рынке нефтепродуктов выступают также и российские компании (башкирские нефтеперерабатывающие заводы, НПЗ ОАО «Лукойл» и др.).

Активным участником республиканского рынка нефтепродуктов выступает Ассоциация предприятий нефтепродуктообеспечения Республики Татарстан, основной целью деятельности которой является защита интересов ее участников.

В соответствии с постановлением Кабинета Министров Республики Татарстан от 21 января 2005 года № 14 «О создании государственного учреждения «Управление по обеспечению рационального использования и качества топливно-энергетических ресурсов в Республике Татарстан» в республике функционирует указанное учреждение, одной из ключевых функций которого является реализация государственной политики по рациональному использованию топливно-энергетических ресурсов (далее – ТЭР), а также организация учета и обеспечение качества потребляемых и реализуемых ТЭР на всех стадиях (производство, добыча, переработка, преобразование, транспортировка, передача, хранение, реализация, применение, использование) [28].

Емкость рынка нефтепродуктов Республики Татарстан в 2008-2009 годах оценивается в 2,5 млн. тонн в год. Доли розничного и оптового рынков в объеме реализации сбалансированы (по итогам 2008 года соответственно 52% и 48%).

В структуре республиканского потребления горюче-смазочных материалов на долю дизельного топлива приходится 56% (1400-1500 тыс.тонн), автомобильного бензина – 43% (1050-1100 тыс.тонн).

Таблица 2.8 – емкость рынка нефтепродуктов РТ по основным товарным группам, тыс. тонн

| Наименование товара | 2008 (факт) | 2009 (прогноз) | 2010 (прогноз) |

| Дизельное топливо | 1400 | 1470 | 1544 |

| Бензин регулятор – 92 | 600 | 630 | 662 |

| Бензин Нормаль – 80 | 300 | 270 | 243 |

| Бензин Премиум – 95 | 170 | 179 | 188 |

| Масла | 20 | 21 | 22 |

| Итого: | 2490 | 2570 | 2695 |

Основными потребителями автобензинов АИ-92, 95, 98 являются физические лица, бензина А-76 (80) и дизельного топлива – юридические лица (таблица 2.9).

Таблица 2.9 – Основные потребители автобензинов| Наименование товара | Всего количество, тыс.тонн | Физические лица | Предприятия | ||

| количествотыс.тонн | доля, % | количество тыс.тонн | доля, % | ||

| Дизельное топливо | 1400 | 420 | 30 | 980 | 70 |

| Бензин АИ-76 (80) | 300 | 90 | 30 | 210 | 70 |

| Бензин АИ-92 | 600 | 510 | 85 | 90 | 15 |

| Бензин АИ-95, 98 | 170 | 145 | 85 | 25 | 15 |

| Масла | 20 | 15 | 75 | 5 | 25 |

| Всего: | 2490 | 1180 | 47 | 1310 | 53 |

В течение последних трех лет существенное влияние на развитие рынка нефтепродуктов в Российской Федерации и Республике Татарстан оказало увеличение количества автотранспортных средств с развитием промышленности, ростом покупательной способности и общего уровня жизни населения. Рост импорта автомобилей, локализация иностранных автопроизводителей в России, выпуск современных моделей на отечественных заводах привели к переориентации спроса на более качественное топливо (АИ-92 и АИ-95). В перспективе ожидается дальнейшее увеличение продаж дизельного топлива и автобензинов с более высоким октановым числом (Регуляр-92, Премиум-95).

В совокупной структуре отгрузок республиканских автобензинов на долю Татарстана приходится 44%, на другие регионы России - 21,5%, на экспорт – 34%.

Продажи в Республику Татарстан автомобильного бензина республиканского производства составили в 2008 году 309 тыс.тонн, за 5 месяцев 2009 года – 127 тыс.тонн. Удельный вес республиканских производителей на рынке автобензина Республики Татарстан составил в 2008 году 29%.

Структура поставок татарстанских автобензинов на российские рынки сбыта диверсифицирована. Произведенные в республике автобензины отгружаются в 66 регионов России. Наиболее крупными потребителями являются регионы Приволжского федерального округа (45% от совокупного объема поставок (без учета Республики Татарстан)): Чувашская Республика (14%), Нижегородская область (10%), Кировская и Ульяновская области (5%).

Покупки дизельного топлива в Республику Татарстан из других регионов России составили в 2007 году 356 тыс.тонн, в 2008 году – 358 тыс.тонн. Удельный вес ввозимых объемов дизельного топлива в структуре республиканского потребления в 2007 и 2008 годах составлял порядка 27%. В стабильный круг поставщиков входят предприятия Республики Башкортостан (78,6% от всех поставок в 2007 году и 80,2% в 2008 году), Пермского края (по 5,2% в 2007 году и в 2008 году). Оба региона располагаются в Приволжском федеральном округе.

Продажи дизельного топлива республиканского производства в другие регионы России составили в 2007 году 290 тыс.тонн, в 2008 году - 343 тыс.тонн. Удельный вес отгрузок в регионы России в республиканском производстве дизельного топлива составил 15% в 2007 году и 19% в 2008 году. Основными географическими сегментами продаж дизельного топлива республиканского производства были: в 2007 году Красноярский край (17,0%), Архангельская (9,5%), Республика Коми (7,7%), Кировская области (7,5%), Чувашская Республика (5,3%); в 2008 году Чувашская Республика (23,6%), Кировская область (11,5%), Саратовская область (9,1%), Ленинградская область (7,5%), г.Москва (7,3%) [29].

Таким образом, межрегиональный товарооборот Республики Татарстан по дизельному топливу можно считать конкурентным ввиду большого числа участников. Дизтопливо реализовывалось в 2007 году в 43 региона, в 2008 году – в 38 регионов. В Республику Татарстан поставки дизельного топлива осуществлялись из 14 регионов России. Регионы-потребители и регионы-поставщики наибольших объемов дизельного топлива территориально расположены в границах Приволжского федерального округа (54% потребителей и 97% поставщиков), что указывает на оптимальные сбытовые потоки на рынках дизельного топлива. В то же время, учитывая высокую концентрацию нефтеперерабатывающих заводов в Приволжском федеральном округе и, как следствие, высокую конкурентность на рынке основных товаров нефтепереработки, отгрузку в регионы соседних округов (Центральный, Северо-Западный федеральные округа) также можно считать обоснованной.

Средняя по г. Казани розничная цена бензина АИ-92, 93 по состоянию на 3 августа 2009 года составила 21,13 руб., АИ-95 – 22,6 руб., А-76 – 18,35 руб., дизельного топлива – 17,79 руб.

В мае-августе 2009 года наблюдался устойчивый рост цен на нефтепродукты. Наиболее высокая динамика отмечена по бензину АИ-95 и А-76 (темп роста к декабрю 2008 г. 116,6% и 115% соответственно). Следует отметить, что в г.Казани темпы роста цен на нефтепродукты в январе-августе текущего года были одними из самых высоких в Приволжском федеральном округе.

Если в декабре 2008 года и первые пять месяцев 2009 года в Казани можно было приобрести топливо по относительно низкой цене (в период с 18 по 25 мая цены на дизельное топливо, бензин марок 92, 93, 95 были минимальными среди регионов ПФО), то в августе 2009 года цены на бензины А-76, АИ-95 стали одними из самых высоких в округе (из 14 столиц регионов Приволжского федерального округа г.Казань по цене на дизельное топливо находится на третьем месте, на бензин А-76 - на четвертом месте, на бензин АИ-95 – на шестом месте, на бензин АИ-93, 92 – на седьмом месте).

Среди основных факторов роста цен на нефтепродукты в Республике Татарстан и России в первом полугодии 2009 года можно выделить:

- динамику мировых и внутренних цен на нефть. Цена нефти марки «Urals» выросла с 42,6 долл. США за баррель в январе 2009 года до 61,0 долл. США за баррель в июле 2009 года (темп роста 143%); минимальная цена нефти в Поволжье за этот же период возросла с 5 до 8 тыс. рублей с НДС за тонну (темп роста 160%);

- переориентацию отечественных нефтепереработчиков на экспортные поставки. При снижении объемов производства экспорт нефтепродуктов за 4 мес. 2009 года к аналогичному уровню предыдущего года вырос на 6,4%. Этому способствовало, с одной стороны, снижение спроса на нефтепродукты и покупательной способности на внутреннем рынке, с другой стороны, оживление спроса на нефтепродукты на мировых рынках, а также более высокие цены на нефтепродукты на западноевропейских рынках;

- плановые остановки нефтеперерабатывающих заводов России на капитальный ремонт.

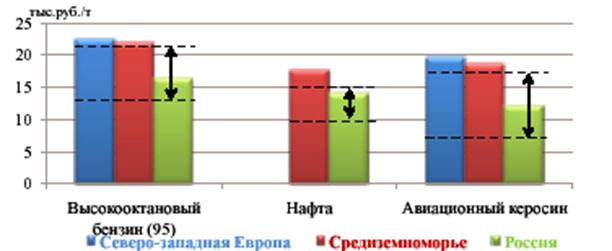

Цены на нефтепродукты в России ниже европейских: по состоянию на июнь 2009 года высокооктановый бензин в нашей стране стоил на 37% меньше, чем в Северо-Западной Европе, авиационный керосин – на 62%.

Рис. 2.18. Сравнение цен на нефтепродукты в России и Европе

(июнь 2009 года)

В то же время при сравнении цен на моторные топлива России и Северной Америки заметен более высокий ценовой уровень в нашей стране по всем позициям (таблица 2.10). На 12 января 2009 года среднероссийские цены превышали американские по бензину марок 92, 93/ Regular на 64%, по бензину марок 95/Premium – на 67%, по дизельному топливу – на 33%. В августе разрыв в ценах сократился за счет существенного роста стоимости моторных топлив США (на 12-44%), однако более высокий уровень цен в России сохраняется.

Таблица 2.10 – Сравнение розничных цен на бензин и дизельное топливо в России и США| Виды топлива | 12.01.2009 | 03.08.2009 | Темпы роста, % | Соотношение цен РФ и США | ||||

| РФ | США | РФ | США | РФ | США | 12.01.09 | 13.08.09 | |

| Бензин АИ-92 | 19,57 | 11,9 | 21,52 | 17,18 | 110 | 144 | 1,64 | 1,25 |

| Бензин АИ-95 | 22,4 | 13,43 | 23,03 | 18,74 | 103 | 140 | 1,67 | 1,23 |

| Дизельное топливо | 20,7 | 15,57 | 18,21 | 17,49 | 88 | 112 | 1,33 | 1,04 |

Учитывая более низкую покупательную способность российского населения по сравнению с Северной Америкой и европейскими странами, а также необходимость повышать ценовую конкурентоспособность российских товаров и услуг, разработка мероприятий по стабилизации и снижению уровня цен на основные виды нефтепродуктов представляется своевременной и актуальной [30].

Похожие работы

... этом исследователь непосредственно воспринимает и регистрирует все факторы, касающиеся изучаемого объекта и значимые с точки зрения целей исследования. Наблюдение в маркетинговом исследовании может быть направлено на достижение различных целей. Оно может быть использовано как источник информации для построения гипотез, служить для проверки данных, полученных другими методами, с его помощью можно ...

... , но наиболее важных позиций предприятия; Ø определение тех сильных сторон, которые могут укрепить слабые; Ø разработка мероприятий (маркетинговой программы) по улучшению деятельности предприятия. Матрица 1 – Общая характеристика деятельности ООО «БМБ-Октан» Сильные стороны Слабые стороны - высокое качество продукции - низкие цены - удобное место расположения относительно ...

... . Многое зависит от умения маркетолога добыть необходимую информацию даже в неблагоприятных условиях.2. Определение емкости рынка огнетушителей в Н-ске. Определение потребности в проведении маркетингового исследования. Фирма "Т" является представителем двух крупнейших российских заводов: завода1 – производителя огнетушителей и завода2 – производителя баллонов высокого давления для ...

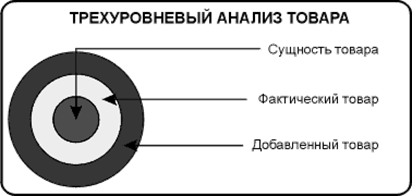

... Однако немногие компании начинают с этого. Обычно основой становится наличие хорошей идеи товара; в результате многие компании ставят товар (услугу) во главу маркетинговой деятельности. Однако необходимо учитывать, что рынок и запросы потребителей меняются со временем и что товары должны изменяться соответственно. Сфера деятельности ОАО "Хабаровский НПЗ" определяется следующим: переработка нефти ...

0 комментариев