Навигация

АНАЛИЗ ДЕЯТЕЛЬНОСТИ СЛУЖБЫ МАРКЕТИНГА В НАПРАВЛЕНИИ ВЫХОДА НА НОВЫЙ РЫНОК

1.3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ СЛУЖБЫ МАРКЕТИНГА В НАПРАВЛЕНИИ ВЫХОДА НА НОВЫЙ РЫНОК

В настоящее время продукция компании «Булгарпиво» представлена фактически только в нижнеценовом сегменте. Руководством компании поставлена задача выхода в ближайшее время в среднеценновой сегмент рынка пива, что позволит увеличить прибыль компании.

1. Для решения поставленной задачи в первую очередь необходимо проанализировать сложившуюся ситуацию на рынке пива в целом по России, выявить основных конкурентов.

В отличие от крепких спиртных напитков рынок пива демонстрирует стабильность и положительную динамику на протяжении многих лет. Так, по данным официальной статистики в 2000 году объем рынка в натуральном выражении составлял чуть более 5 млрд. литров, в 7,5 млрд., в 2005 - 9,1 млрд. литров. В целом же для розничного пивного рынка характерен ежегодный рост в 10%. В 2005 году было произведено 8,92 млрд. литров пива, что выше прошлогоднего показателя на 6,5%. Стоит отметить, что темп роста производства снизился почти в 2 раза.

Для сравнения прирост в 2004 году составил 11,5%. Хотя темп роста рынка пива в России сокращается, он все еще является одним из самых высоких. Среднемировой показатель роста составил лишь 2%.

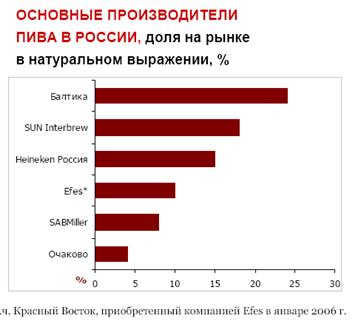

На сегодняшний день лидерами по продажам пива в городах России являются транснациональные компании Baltic Beverages Holding AB (BBH), Heineken Russia и SUN Interbrew Ltd. Совокупная доля перечисленных компаний составляет 70% физического и 69% стоимостного объема продаж.

Российский потребитель проявляет все больший консерватизм в своих предпочтениях, приобретая преимущественно светлые сорта пива средней крепости. Многолетняя тенденция к постепенному росту этого сегмента остается неизменной, и на остальные сорта сегодня приходится пятая часть пивного рынка. Увеличение доли основного сегмента произошло, главным образом, за счет снижения продаж двух сортов: светлого крепкого, а также темного пива различной крепости.

Вдвое выросло потребление легкого «ледяного» пива (при замораживании с последующей фильтрацией из него практически полностью удаляются дрожжи) и «бирмиксов» (солодовых коктейлей), но на фоне общих объемов эти сегменты остаются незаметными. Такой нишевой продукт, как пшеничное пиво, также практически не находит поклонников.

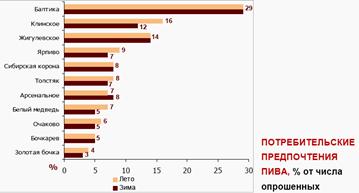

По данным компании ROMIR Monitoring лидером потребительский предпочтений российского рынка пива остается марка "Балтика" (ОАО "Пивоваренная компания "Балтика", Санкт-Петербург) - на ее долю приходится 29% от числа всех потребителей, "Клинское" (SUN Interbrew) - более 16%, "Жигулевское" (разных производителей) - 14%, "Сибирская корона" (SUN nterbrew) - около 8%. Кроме того, во многих регионах довольно прочные позиции занимают марки местных производителей. Такая расстановка сил едва ли изменится в ближайшее время.

Еще одним успехом Балтики является то, что она прочно ассоциируется у потребителей с "резервной" маркой, т.е. в случае если потребитель затрудняется с выбором пива или в торговой точке отсутствует марка, которую он обычно покупает, то выбор будет сделан в пользу Балтики, благодаря прочно закрепившемуся в умах покупателей имиджу бренда и мощной рекламной поддержке.

Все больше растет доля премиального сегмента на розничном рынке пива, также заметно увеличение лицензированного и импортного пива, хотя его доля пока ничтожна. Уверенную долю на рынке удерживает среднеценовой сегмент. Доля крепкого пива в последнее время сокращается, уступая легкому пиву, в то время как классическое и безалкогольное пиво удерживает свое положение. Развитие различных видов пивной тары формировалось с одной стороны под влиянием спроса, существующего на рынке, а с другой - во многом определялась пивоваренными компаниями и производителями упаковки. Формирование сегмента баночного пива активно развивалось с 1999 года, и было предопределено в основном интересами крупнейших изготовителей алюминиевых банок. Немаловажным моментом эксперты отметили активное развитие сегмента ПЭТ тары. По итогам 2005 года пиво в ПЭТ стало лидером продаж, сильно потеснив баночное пиво. Возможность увеличить срок хранения продукции с 10 дней до 1,5-3 месяцев, стало причиной быстрого завоевания популярности этого вида упаковки у потребителей пива. Отдавая предпочтение объемному виду тары, отечественный потребитель, в отличие от западного, практически полностью отказался от малолитражных емкостей, 0,33 литра, популярных в европейских странах.

На состоянии пивной индустрии, снижении ее темпов роста, уменьшении потребления, безусловно, сказались принятые недавно законы, ограничивающие рекламу пива и его потребление, а также относительное насыщение рынка в центральных регионах страны. Это в свою очередь стало и причиной сокращения телевизионного рекламного рынка пива на треть – с $60 млн. до $40 млн.

Вместе с тем отрасль сохраняет перспективы для дальнейшего роста. Темпы роста российского рынка продолжат замедляться в дальнейшем, в недалеком будущем приблизившись к мировому, а завершающийся процесс консолидации основных игроков, станет причиной усиления дистрибуции, прежде всего на региональном рынке.

Также эффективным окажется процесс слияния мелких и средних региональных пивоварен. Основными критериями выбора, очевидно, будет выгодное географическое расположение завода, наличие развитой транспортной инфраструктуры, а также устойчивое положение предприятия на региональном рынке.

2. В условиях возрастающей конкуренции необходимо не просто реагировать на спрос, но и предугадывать потребности потенциальных покупателей. Понимание особенностей их поведения лежит в основе стратегических маркетинговых решений, связанных с формированием ассортимента, установлением цен, выбором методов продажи и средств продвижения. С этой целью нами была разработана анкета, которая при анализе позволит ответить на следующие вопросы:

- о частоте употребления пива;

- о знакомстве с сортами;

- о типичных местах употребления пива;

- о приверженности любимым сортам;

- о склонности к дегустации новых сортов;

- о наиболее предпочтительных отечественных и импортных сортах.

При разработке анкеты нами была использована ассоциативная методика, респондентам предлагалось выбрать из представленных в анкете рисунков наиболее понравившиеся. Выборка составила – 300 человек, при обработке данных бала использована статистическая программа – SPSS. Эти данные позволят определить психологический портрет потребителя пива, используя который можно выбрать наиболее действенные способы стимулирования и продвижения товара (анкета №1 см. Приложение).

3. На основе полученных результатов была разработана новая анкета, которая состоит из вопросов, позволяющих выявить отношение типичного потребителя пива непосредственно к продукции компании «Булгарпиво».

4. Слепое тестирование, в котором участвуют марки, пользующиеся наибольшим спросом у покупателей пива города Набережные Челны. Данная информация была получена в результате опроса торгового персонала крупных супермаркетов.

Результаты исследования позволят:

- усовершенствовать вкусовые качества;

- разработать новую упаковку, этикетку;

- разработать программу продвижения;

- удовлетворить вкусы потребителей

Похожие работы

... киловатт (Нижнекамская ГЭС, ТЭЦ КАМАЗа, Заинская ГРЭС, Казанская Нижнекамская ТЭЦ), завод электротехнического оборудования, Камский комплекс заводов по производству большегрузных автомобилей, картонно-бумажный комбинат, города Набережные Челны с 510-тысячным населением. АО «Камгэсэнергострой» имеет также значительный опыт в области ликвидации последствий стихийных бедствий и пожаров. Специалисты ...

0 комментариев