Навигация

Концепція маркетингової діяльності в банківському підприємництві

1.2 Концепція маркетингової діяльності в банківському підприємництві

Концепція маркетингової діяльності – це орієнтована на споживача цільова філософія і стратегія банку. Вона ґрунтується на аналізі всього спектру показників що впливають на фінансово-кредитну систему в цілому й банка зокрема. На базі маркетингової концепції готуються пропозиції по оптимізації діяльності банку і в подальшому проводиться комплексне планування внутрішньої і зовнішньої діяльності банку.

У банківському підприємництві можуть застосовуватися наступні концепції маркетингу:

· Виробнича або концепція вдосконалення банківських технологій. Згодне їй клієнти при виборі банку орієнтуються на доступні послуги, що мають невисоку ціну. У зв’язку з цим банки, що дотримуються даної концепції, пропонують переважно традиційні послуги, що мають високу ефективність (прибутковість). Дану концепцію банки вибирають за наступних умов:

1) основна частина реальних та потенційних клієнтів банку має невисокі доходи;

2) попит на банківські послуги рівний пропозиції або перевищує його;

3) росте клієнтська база банку і на цій основі скорочуються його умовно постійні витрати, що дозволяє виділяти кошти для збільшення частки окремих послуг банку на ринку.

Зусилля керівництва банків, що дотримуються виробничої концепції маркетингу, повинні бути направлені, перш за все, на дослідження мотивації при виборі клієнтом банку.

· Продуктова, тобто концепція вдосконалення банківських послуг. Основний принцип цієї концепції полягає в залученні клієнтів до тих послуг банку, які по своїх характеристиках і якостях перевершують аналоги пропоновані конкурентами і тим самим дають споживачам великі вигоди. Банки в цьому випадку направляють зусилля на підвищення якості послуг, що надаються. Найчастіше продуктової концепції дотримуються банки й фінансово-кредитні інститути, що надають послуги, які відрізняються не традиційністю, індивідуальністю, іноді унікальністю та високою ціною (лізингові, аудиторські послуги).

Відзначимо деякі чинники, на яких базується продуктова концепції маркетингу:

1) на якісних характеристиках рівня банківських послуг, що надаються;

2) на обліку політичної та економічної кон’юнктури що впливає на якість послуг;

3) на зниження ризику при наданні банківських послуг.

· Торгова концепція або концепція інтенсифікації комерційних зусиль. Вона ґрунтується на активній інформації та рекламі банківських послуг на основі маркетингових досліджень, щоб забезпечити необхідний рівень залучення клієнтів і зростання об’єму реалізації послуг. Типовим прийомом використання цієї концепції є активне створення банками страхових компаній, пенсійних фондів, лізингових компаній з метою залучення клієнтів комплексним обслуговуванням включаючи нетрадиційні послуги, «ноу-хау», надаючи консультації в різних областях бізнесу і т.д. Для реалізації цієї концепції банки створюють багатофункціональну службу маркетингу. Її цілі переважно середньострокові: завоювати увагу споживачів банківських послуг зокрема за рахунок проведення агресивнішою, ніж у конкурентів, рекламної компанії та активного особистого продажу.

· Традиційна маркетингова концепція. Згодне її – зростання об’єму споживання банківських послуг можна забезпечити в основному після проведення аналізу потреб і мотивацій попиту окремих соціальних груп населення або контактних аудиторій на ці послуги, і розробки на цій основі адресної пропозиції по просуванню банківських послуг. Іншими словами, маркетинг повинен початися з аналізу попиту і пропозиції на ту або іншу банківську послугу і лише після цього складаються пропозиції і програми по їх просуванню. Дана концепція почала знаходити своїх прихильників в банківській сфері в середині 90-х років коли почалося:

1) насичення попиту на традиційні послуги;

2) частину банків стали мати розвинену зовнішню і внутрішню інфраструктуру;

3) розвиток державних і міжнародних фінансових ринків;

4) обмеженість грошових ресурсів.

5) Банки дотримуються традиційної маркетингової концепції, частіше чим інші мають свій «товарний знак» або девіз, а також представляють повний комплекс банківських послуг.

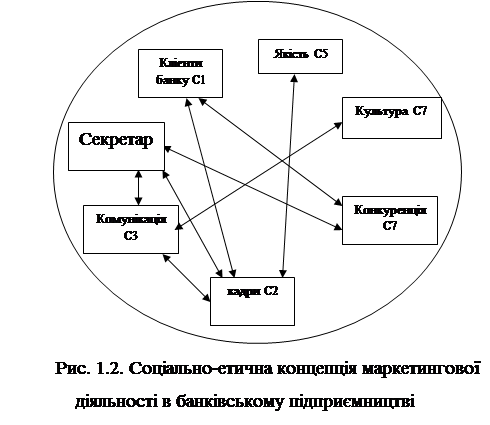

· Соціально-етична концепція (матриця МcКinsey). Ґрунтується на тому, що цільова філософія, ідеологія, стратегія і політика банку, орієнтується на пріоритет загальнолюдських, а не вузьковідомчих інтересів. Іноді цю концепцію називають «орієнтованою на людину», або «концепцією інтелектуального споживання». Згідно цієї концепції, на наш погляд, найперспективнішою для банків – вона повинна сприяти інтересам суспільства в цілому. Дана концепція сформувалася на початку 80-х рр. Один з варіантів цієї концепції – концепція «7-С». У ній за допомогою інструментів маркетингу досягається рівновага між інтересами споживачів, виробників і суспільства в цілому. Іншими словами, в процесі задоволення запитів клієнтів, банки отримують свій прибуток і суспільство (через клієнтів і банк) отримує свою частку у формі бюджетних відрахувань або будівництва соціальних об’єктів.

На рис. 1.2 приведені елементи системи «7-С» стосовно банківського підприємництва.

Всі елементи системи «7-С» мають конкретний зміст. Вони є залежними змінними (від різних зовнішніх та внутрішніх чинників). Їх значення можуть бути як кількісними, так і якісними, але для сучасних інструментів аналізу з використанням сучасного покоління комп’ютерів, не існує труднощів з їх моделюванням. У свою чергу, деякі з цих «7-С» складаються з декількох «С – складових». Ця система маркетингу була створена і розвивається для банків її реалізація в повному об’ємі вимагає значних матеріальних витрат.

С-1 – клієнт банку або споживач банківської послуги. Будь-який банк, існує тільки тоді, коли існує споживач на його послугу. Банк та споживач зустрічаються на ринку. Специфіка фінансового ринку полягає в дуже тісному взаємозв’язку між основними його суб’єктами, відносини між якими дуже конкретні, але залежать від безлічі чинників. Банки проводять для цього глибокий аналіз клієнтської бази зокрема за об’ємними показниками, за фінансовими показниками, по платоспроможності, вивчається кредитна історія клієнта або потенційного споживача банківської послуги.

Посилення конкуренції між банками вимагає особливої уваги до проблеми організації відносин з кожним клієнтом, встановленню партнерських відносин між банком і клієнтами – які багато в чому визначають виграш в конкурентній боротьбі.

С-2 – кадри – елемент, багато в чому об’єднуючий банк, клієнтів та конкурентів. Від кваліфікації кадрів і відношення їх до роботи залежить рівень ефективності діяльності будь-якого банку. І тут для банку одна з головних проблем: пошук кадрів та збір інформації про керівні кадри клієнтів у конкурентів. Як приклад пошуку потенційних працівників можна привести досвід США. Там в коледжах і університетах в кінці кожного навчального року видаються збірки «Хто є хто?», які публікують короткі характеристики студентів, що навчаються на старших курсах і мають безумовно високий успіх в наукових і практичних дослідженнях. Банки набувають ці збірки і вибирають свої майбутні кадри та запрошують їх на стажування. Таким чином, студенти знайомляться з практикою реалізації своїх наукових досліджень, а банки, зокрема, мають можливість отримати тих фахівців, які їм потрібні в даний конкретний момент (вони ж оплачують і подальше навчання вибраних студентів). Подібний досвід дає обопільну вигоду – і студентам, і банкам, оскільки різко скорочується етап «входження» (близько 1–1,5 років) фахівця в колектив та роботу.

С-3 – комунікація – це методи й форми доведення основних ідей банку та конкретних положень про ті або інші послуги до споживача банківських послуг. С-3 складається з п’яти «С-складових», а саме:

С-3.1 – технічне забезпечення комунікації – телевізор, радіо, Інтернет і т.д.;

С-3.2 – повнота інформації для партнера (споживача, контрагента, клієнта) про предмет договору, про послугу банку та її характеристику, про порядок надання банківської послуги. Ця інформація, повинна відповідати на п’ять основних запитань: коли? як? де? кому? і скільки? Крім того, існує основне правило, що допомагає привернути в банк потенційного клієнта, суть якого в наступному. Спочатку необхідно визначити нижню межу допустимих поступок і створити запас змінних величин, з якими можна працювати під час переговорів. Всі згодні щодо нижньої межі: на будь-яких переговорах, особливо якщо йдеться про контракт з клієнтом. Можете собі дозволити йти на певні поступки, тобто маніпулювати цінами, термінами, умовами надання різних послуг та іншим, які мінімально прийнятні для банку. Чим більше в запасі змінних, тим більше різних варіантів можна запропонувати клієнтові, тим багатше змістом ці варіанти і тим краще шанси привести операцію до висновку. Якщо переговори ведуться з важливим клієнтом, то перша турбота банківського працівника – це уникнути тупикових ситуацій: можна вести переговори до тих пір, поки не вдасться укласти прийнятну операцію. Дану роботу повинні проводити працівники маркетингової служби і комерційних підрозділів ведучих особистий продаж послуг банку.

С-3.3 – конкретність і ясність виразу цілей, що дозволяє економити свій час та час партнерів, підвищувати ефективність своєї діяльності. Рекомендується фіксувати пункти, що вимагають обговорення. Переговори нерідко заплутуються. Добрий спосіб уникнути цих утруднень полягає в тому, щоб підводити проміжні підсумки і намічати те, що ще потрібно обговорити. Коротке, але часте резюме дійсно допомагає зберегти імпульс переговорів, і крім того. Показує клієнтові, що працівник банку прислухається до його аргументів. Люди, досвідчені у веденні переговорів, уміють нейтралізувати найодвертішу опозицію, перетворюючи заперечення на теми для подальшої дискусії. Фокус полягає в тому, щоб, зберігаючи самовладання, уважно стежити за словами і тоном клієнта і терпляче дочекатися спокійного моменту, щоб підсумувати вже пройдений шлях.

С-3.4 – делікатність у відносинах. Цей елемент не тільки підвищує ефективність діяльності, але і відбивається на діловій репутації. Крім того, існує і таке правило: на Вас нападають, а Ви слухайте, «витягайте» з клієнта якомога більше інформації. Якщо клієнт наполягає на якійсь позиції, то аргументами, скільки завгодно блискучими, його «зрушити» буває важко. У такій ситуації завдання переконання більшою мірою падає на Ваше уміння слухати. Піддавшись наступу, більшість людей починають природно оборонятися або контратакувати. Проте для того, хто веде торгові переговори, обидві ці реакції протипоказані – вони можуть тільки більше збільшити спіраль суперечності між сторонами. Вірна тактика, яка б вона не йшла врозріз з природними прагненнями працівника банку, полягає в тому, щоб дати клієнтові говорити, не припиняючись. На це є три вагомі причини: по-перше, слухаючи, Ви отримуєте інформацію, яка може розширити простір для маневру і збільшити набір змінних; по-друге, якщо людину слухають, не заперечуючи, то його агресивність убуває; по-третє, поки ви слухаєте, ви не робите поступок.

С-3.5 – коректність та пунктуальність в процесі спілкування на всіх рівнях. До цього моменту можна віднести своєчасні відповіді на ділові листи та пропозиції, ввічливе партнерство і компетентне рішення питання незалежно від конкретної ситуації. І ще – не залишати найважчі питання на кінець переговорів. У ряді досліджень було показано, що настроєність банкіра на високий кінцевий результат веде до якнайкращого для нього результату переговорів, а боязке очікування скромного результату до найгіршого.

С-4 – координація, тобто наявність прямого і (або) зворотного зв’язку між об’єктами і суб’єктами діяльності банківської установи, необхідний елемент для оптимального (ефективного) здійснення стратегії і тактики його діяльності.

С-5 – якість. Цей складовий елемент являє сукупність властивостей послуг, які обумовлюють їх придатність задовольняти певні потреби клієнтів і знаходяться відповідно до їх призначення. Це один з основних елементів, що забезпечує процвітання будь-якого виробника, у тому числі і банку, і його клієнтів.

У практиці ринкової економіки виробники передбачають правило: якість послуги – це не є проблема, якість – це вирішення всіх проблем.

С-6 – конкуренція. Процес взаємодії, взаємозв’язку і боротьби між виробниками, споживачами за найбільш вигідні умови реалізації своїх цілей. Для виявлення конкурентоспроможності окремих товарів (послуг) необхідно провести аналіз ринкової і цінової конкуренції, конкуренцію витрат виробництва, виробників, рентабельності і прибутковості. Досягнення максимальної конкурентоспроможності пов’язане з випуском продукції (надання послуг), яка володіє унікальними якостями, що робить її практично незамінною, а отже, Малоеластичною за ціною. Часто на практиці придбання короткострокових переваг може суперечити з вирішенням довгострокових стратегічних проблем підвищення конкурентоспроможності.

С-7 – культура. Останній елемент системи охоплює всі вищезазначені її компоненти та виражається певним рівнем у розвитку як суспільства в цілому, так і окремих його верств і конкретних індивідуумів. Цей рівень виражається в типах і формах організації життя і діяльності окремих суб’єктів, в їх взаєминах і в створюваних ними матеріальних і духовних цінностях.

Моделі маркетингової діяльності банків, що дотримуються концепції «7-С», є багатовимірними соціально направленими моделями, оскільки в них часто входять не тільки кількісні, але й якісні показники, виникає необхідність їх формалізації. Формалізація таких показників повинна ґрунтуватися на різних методах експертних оцінок. Методологія аналізу за допомогою експертних оцінок є вибором оптимального методу в кожній конкретній ситуації для перетворення на кількісні оцінки чинників та процесів, непіддатливих безпосередньому вимірюванню. Експертні оцінки висловлюються індивідуально або колективно.

Маркетингова концепція «7-С» є системною філософією банківського підприємництва, оскільки припускає збір, обробку, аналіз та інтерпретацію всеосяжної інформації про діяльність банку. Безумовно, той банк, який в змозі отримати, осмислити і застосувати таку велику інформацію вже має значні конкурентні переваги порівняно з іншими, менш інформованими банківськими установами. Проте, подібна інформація вимагає крупних витрат, дуже кваліфікованого персоналу по збору і загальнодоступних, де в той же час не слід чекати миттєвого економічного результату, в усякому разі, він може бути не очевидний. Лише найбільші банки, які мають та усвідомлюють абсолютну необхідність проведення в життя такої маркетингової концепції, здатні це здійснити.

0 комментариев