Навигация

Концепция внутреннего аудита инвестиционного проекта

1.2 Концепция внутреннего аудита инвестиционного проекта

В настоящее время большое значение приобретает система контроля инвестиционных операций, потому как инвестиции являются основой развития предприятий.

Понятие инвестиций во внутрифирменном менеджменте, учете, контроле и анализе объединяет ряд значений. Во-первых, инвестиции воспринимаются как процесс вложения средств (инвестиционные операции). Во-вторых, они означают объекты, в которые вложены средства, или форму инвестирования (инвестиционные объекты). В-третьих, под инвестициями понимают целевое направление работы организации (инвестиционная деятельность) [12, с.53].

Согласно Федеральному закону от 25.02.1999 N 39-ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" инвестиционная деятельность - это вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта [13, с.115].

Таким образом, можно сделать вывод, что инвестиционный проект - обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описанием практических действий по осуществлению инвестиций (бизнес-план).

Согласно Приказу Министерства экономики РФ «Об утверждении методических рекомендаций по реформе предприятий» от 1 октября 1997г. №118 в целях уточнения сроков проведения мероприятий в рамках инвестиционной политики предприятия и обеспечения их финансовыми ресурсами составляются бизнес - планы реализации инвестиционных проектов, намеченных к осуществлению предприятием [14, с.34].

Бизнес план, как и любой другой план в бизнесе, необходим для более глубокого понимания бизнес процессов, планирования основных направлений развития бизнеса, оценки потенциальных рисков и более эффективного управления предприятием.

Бизнес – план служит трем основным целям:

- служит источником информации для лиц непосредственно реализующих проект;

- банк, при принятии решения о выдаче кредита получает исчерпывающую информацию о существующем бизнесе заемщика и его развитии после получении кредита;

- он дает инвестору ответ на вопрос, стоил ли вкладывать средства в данный инвестиционный проект.

Таким образом, бизнес-план — документ, содержащий план постановки и развития проекта, в нём сформулированы основные цели, стратегия, предмет, направление и географические регионы хозяйственной деятельности, определены ценовая политика, ёмкость и структура рынка, условия осуществления поставок и закупок, транспортировки, страхования и переработки товаров, указаны факторы, влияющие на рост или снижение доходов и расходов по группе товаров и услуг, являющихся предметом деятельности проекта.

Согласно Постановлению РФ от 22 ноября 1997г. «Об утверждении порядка предоставления государственных гарантий на конкурсной основе за счет средств бюджета развития Российский Федерации и положения об оценке эффективности инвестиционных проектов при размещении на конкурсной основе централизованных инвестиционных ресурсов бюджета Российской Федерации» бизнес-план инвестиционного проекта, реализуемого в рамках инвестиционной политики предприятия, включает следующие разделы:

- вводная часть;

- обзор состояния отрасли (производства), к которой относится предприятие;

- производственный план реализации проекта;

- план маркетинга и сбыта продукции предприятия;

- организационный план реализации проекта;

- финансовый план реализации проекта;

- оценка экономической эффективности затрат, осуществленных в ходе реализации проекта [15, с.45].

Несомненно, что ключевым разделом бизнес - плана предприятия является его раздел, посвященный финансовому управлению реализацией инвестиционного проекта (финансовый план реализации проекта).

Изучая инвестиционное предложение, потенциальные инвесторы будут, прежде всего, искать ответы на следующие вопросы:

- сколько денег требуется вложить в проект;

- на какие цели они будут расходоваться, какова структура затрат;

- насколько из представленной заявки можно судить о реалистичности проекта;

- какова организационная схема реализации проекта;

- есть ли команда, которая нацелена на реализацию этого проекта, каков ее состав и квалификационные навыки, есть ли у нее опыт реализации подобных проектов;

- что представляет собой компания, которая выступает с предложением;

- вкладывает ли компания в проект собственные средства, и если да, то в каком объеме;

- какую выгоду получит инвестор от участия в данном проекте [16, с.25].

Согласно мировой практике характерными показателями эффективности инвестиционных проектов являются такие интегральные показатели как:

- срок окупаемости (дисконтированный срок окупаемости);

- чистый (приведенный) доход;

- внутренняя норма доходности [17, с.56].

При анализе инвестиционной политики предприятия целесообразно выявить и оценить возможные риски, связанные с осуществлением инвестиционных проектов, а также выполнить оценку инвестиционного проекта в целом.

В основу оценок эффективности инвестиционного проекта положены следующие основные принципы, применимые к любым типам проектов независимо от их технических, технологических, финансовых, отраслевых или региональных особенностей:

- рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) - от проведения прединвестиционных исследований до прекращения проекта;

- сопоставимость условий сравнения различных проектов (вариантов проекта);

- учет только предстоящих затрат и поступлений. При расчетах показателей эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие потери, непосредственно вызванные осуществлением проекта;

- учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

- учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта [18, с.85].

Ниже приводится перечень основных процедур, выполняемых внутренним аудитором при оценке эффективности инвестиционного проекта:

- составление плана и программы проведения внутреннего аудита;

- формирование критериев эффективности реализации инвестиционного проекта и согласование их с руководством;

- выбор методов и аналитических процедур оценки инвестиционного проекта исходя из установленных критериев эффективности, например:

1) оценка финансового положения экономического субъекта на основе расчета абсолютных и относительных показателей;

2) анализ инвестиционного проекта по объектам инвестиций, срокам инвестирования, формам собственности ресурсов, региональному признаку;

3) изучение бизнес-плана экономического субъекта (плана маркетинговой стратегии, плана производства, финансового плана, организационного плана и т.д.);

- установление эффекта от реализации инвестиционного проекта в абсолютном и относительном выражении;

- установление уровня существенности и аудиторского риска исходя из целей инвестиционного проекта;

- оформление выводов и рекомендаций;

- контроль за качеством выполнения рекомендаций аудитора [19, с.67].

В целях проведения анализа бизнес – планов задачами внутреннего аудитора являются:

- проанализировать бизнес-план экономического субъекта, в том числе его структуру, содержание, соответствие нормативным требованиям;

- подробно изучить все разделы бизнес-плана;

- проверить наличие прилагаемых к бизнес-плану документов и их соответствие нормативным требованиям;

- провести при необходимости консультации с разработчиками бизнес-плана;

- убедиться в правильности и целесообразности расчетов показателей бизнес-плана [20, с.267].

Основные проблемы инвестиционной деятельности достаточно распространенны и типичны. В целом их можно сгруппировать следующим образом:

- отсутствие единой методики расчета проектов. Используются различные форматы представления данных, предположения, допущения и т.п. Это особенно актуально при привлечении внешних (сторонних) исполнителей;

- отсутствие регламентов. Нет четко регламентированного, формализованного процесса управления инвестиционной деятельностью на всех стадиях жизненного цикла инвестиционных проектов;

- отсутствие системы ЦФО. Организационная структура недостаточно адекватна задачам и целям бизнеса, не освоена система бюджетирования, нет системы делегирования полномочий, четкого разделения по функциям и периметрам ответственности в рамках инвестиционного процесса;

- низкий уровень взаимодействия. Отсутствует координация между подразделениями, отвечающими за реализацию проекта, и подразделениями, осуществляющими планирование деятельности компании;

- слабый контроль и затруднение коррекции деятельности. Не проводится регулярный мониторинг и анализ реализации инвестиционных проектов, нет эффективной системы обратной связи, низкий уровень коммуникационного процесса на фирме [21, с.4].

Решая намеченные цели и задачи, внутренний аудитор должен хорошо ориентироваться в специфике инвестиционной деятельности, оценить коммерческие, финансовые и производственные риски, понять стратегию составления бизнес-планов. Это предполагает, что внутренний аудитор дает оценку не только соответствию содержания бизнес - планов требованиям, сформулированным в нормативных документах, но и характеризует полноту раскрытия прогнозной финансовой информации, определяет ее финансовую устойчивость. Одной из наиболее важных задач внутреннего аудитора является оценка экономической целесообразности инвестиций проекта по таким показателям, как производительность, рентабельности полученной продукции, срок окупаемости инвестиций и т.д., а также выявления признаков ранее не обнаруженных ошибок в составе бизнес-планов [22, с.76].

Существуют различные методы контроля, которые могут применяться внутренним аудиторами при выполнении проверок. Условно методы контроля можно сгруппировать на:

- методы документального контроля;

- методы фактического контроля.

К методам документального контроля относятся: аналитическая проверка балансов и отчетов, экономический анализ деятельности экономического субъекта, формальная проверка документов, проверка достоверности документов, логические исследования операций, сопоставление данных в документах, отражающих операции с данными в документах, которые являлись основанием для этих операций, арифметическая проверка, аналитические процедуры, экспертная проверка документов, метод стыковки и сравнения и др.

К методам фактического контроля относятся: инвентаризация, осмотр, обследование, контрольный обмер, наблюдение, опрос, технические испытания и т.д. [23, с.43].

При оценке инвестиционной деятельности широкое применение находят методы документального контроля, в особенности, арифметическая проверка и экономический анализ с применением различных аналитических процедур.

Арифметическая проверка - проверка арифметических результатов итогов и правильности отражения количественных и стоимостных показателей документов [24, с.122].

Экономический анализ – это комплекс процедур, с помощью которых оценивается достоверность отчетности, исследуется текущее состояние организации с целью оценки допущения непрерывности деятельности организации и эффективности ведения дел ее руководством, а также прогнозируется будущее развитие организации в самых существенных аспектах деятельности: финансовом, производственном и рыночном [25, с.228].

С помощью экономического анализа, кроме основной задачи – оценка достоверности – решаются следующие задачи:

- формирование представления об аудируемом объекте;

- выявление признаков искажения отчетности вследствие ошибок, недобросовестных действий, несовершенства стандартов учета;

- оценка перспектив непрерывности деятельности экономического субъекта;

- оценка эффективности ведения дел и экономической состоятельности бизнеса предприятия [26, с.14].

Методика экономического анализа во внутреннем аудите в значительной степени опирается на традиционные методы экономического анализа. В то же время эта методика использует такие специфические аналитические процедуры, как логический контроль качества экономической информации, интуитивные методы диагностики и прогнозирования деятельности организации, экспертная оценка показателей и другие методы. В частности, это исследование причинно-следственных связей между важнейшими экономическими показателями, их сравнение с эталонными значениями, выявление косвенных признаков искажения отчетности, оценка возможной заинтересованности лиц, принимающих решения, в искажении отчетности. Очевидно, что аналитические процедуры не могут дать абсолютно точной информации о наличии искажений отчетности и о степени таких искажений, их цель — оценить возможность и вероятность этих искажений и предотвратить игнорирование этой проблемы со стороны пользователей отчетности [27, с.176].

Методы, которые могут использоваться в экономическом анализе с целью ознакомления с инвестиционной деятельностью, выявления признаков искажения прогнозной информации, следующие:

- метод сравнения заключается в сопоставлении абсолютных и относительных показателей изучаемой деятельности с их значениями за предыдущие периоды, с аналогичными показателями другого предприятия или с эталонными значениями. При применении этого метода в качестве показателей должны использоваться не только финансовые, но и производственные показатели, а также маркетинговые индикаторы. Применение метода сравнения осложняется проблемой доступности показателей по аналогичным предприятиям или эталонных показателей, которые могли бы служить базой для сравнения. Метод сравнения применяется на всех этапах экономического анализа в аудите, начиная с предварительной оценки инвестиционной деятельности и заканчивая оценкой эффективности основных показателей проекта;

- горизонтальный анализ предполагает расчет темпов роста и прироста показателей, используемых для оценки динамики инвестиционной деятельности. Кроме того, с помощью этого анализа можно отследить нетипичные (отличные от средних) изменения показателей, что может использоваться для выявления областей возможного риска искажения отчетности. Горизонтальный анализ также относится к наиболее распространенным методам анализа. Он используется как для оценки сбалансированности всей деятельности, так и для оценки динамики отдельных показателей;

- вертикальный анализ основан на расчете показателей структуры, т.е. удельных весов части совокупности к совокупности в целом, что позволяет выявить наиболее существенные соотношения и закономерности в разнообразных экономических показателях;

- балансовый метод применяется при изучении соотношения двух групп взаимосвязанных показателей. Он заключается во взаимной увязке большого числа экономических показателей двумя итоговыми суммами. Примером применения балансового метода является анализ денежных потоков организации, а именно косвенный метод анализа, в ходе которого увязываются притоки и оттоки денежных средств, объясняющие причины изменения денежных средств организации;

- метод коэффициентов принадлежит к числу наиболее распространенных аналитических процедур. Он основан на расчете соотношений между экономическими показателями и позволяет более эффективно, чем другие методы, выявлять наличие проблем у предприятия, т.е. отклонений в деятельности анализируемой организации по отношению к эталону. Разновидностью этого метода является метод постоянных соотношений, предполагающий сопоставление ресурсоемкости, рентабельности капитала, дохода на единицу площади, мощности по предприятию со среднеотраслевыми или среднерыночными соотношениями;

- метод факторного анализа предполагает в качестве цели выявление вклада каждого фактора в совокупное изменение результата. Этот метод незаменим при оценке причин изменения того или иного экономического показателя. Наиболее часто используемый прием факторного анализа — прием цепных подстановок, а также абсолютных и относительных разниц. Факторный анализ применяется на этапе предварительного анализа, например, для оценки того, какие показатели и в какой степени оказали влияние на изменение его итога. Далее в процессе анализа используются более сложные варианты факторного анализа. Например, в процессе анализа финансовых результатов с помощью метода абсолютных разниц исследуются факторы, повлиявшие на прибыль от продаж, а также с помощью метода относительных разниц изучаются причины изменения рентабельности проекта;

- метод экспертных оценок в той или иной степени должен применяться на протяжении всего экономического анализа. Он позволяет учесть и обобщить мнения экспертов по исследуемой проблеме. Этот метод является незаменимым при интерпретации результатов экономического анализа. Кроме того, при проведении таких сложных видов анализа, как анализ налоговой нагрузки, маркетинговый анализ, прогнозный анализ, в обязательном порядке должны учитываться мнения экспертов по поводу соответственно возможных методов оптимизации налоговых платежей, перспектив изменения рыночных условий для организации, а также сценариев возможного развития событий. Экспертный метод позволяет на основе оценки экспертов оценить возможный объем производства, доходность бизнеса, уровень оплаты труда и др.;

- логический контроль достоверности экономической информации предполагает оценку достоверности отчетности на основе установленных причинно-следственных связей между экономическими показателями.

- метод ситуационного анализа и прогнозирования является достаточно сложным, поскольку в его основе лежат модели, формализующие вероятностные и детерминированные связи, позволяющие прогнозировать развитие системы с учетом различных вариантов развития ситуации. Очевидно, что сфера приложения этого метода анализа — прогнозный анализ [28, с.102].

Прогнозный анализ основывается на методе ситуационного анализа и прогнозирования и включает расчеты прогнозного отчета о прибылях и убытках, прогнозного баланса и прогнозного отчета о движении денежных средств. Целью прогнозного анализа является комплексная оценка будущего финансово-экономического состояния предприятия с учетом выявленных тенденции, а также экспертных оценок возможного изменения ключевых показателей. Прогнозный анализ позволяет экстраполировать тенденции, выявленные в анализируемом периоде, на будущее и увидеть наиболее вероятную перспективу предприятия.

Основой прогнозного анализа является расчет показателей экономического анализа на основе прогнозных документов и формирование заключения об изменении экономического положения предприятия в будущем.

Прогнозный анализ должен предусматривать вариантные расчеты показателей перечисленных документов в зависимости от оценки будущего изменения исходных данных для расчетов: пессимистический вариант, реалистический вариант и оптимистический вариант. Прогнозные расчеты могут производиться с большей или меньшей степенью детализации. Расчеты показателей прогнозного отчета о прибылях и убытках предшествуют вспомогательные расчеты, которые включают прогнозные расчеты выручки от реализации. При прогнозировании выручки учитывается влияние двух факторов – роста объема реализации и изменения цен на выпускаемую продукцию.

Результаты прогнозного анализа в значительной мере зависят от тех исходных данных, которые закладываются в расчет прогнозных документов. В частности, существенно влияют на результаты расчетов такие показатели, как темп прироста реализации продукции, темпы прироста цен (соотношение темпов прироста цен на продукцию и закупаемое сырье), величина капитальных вложений.

Прогнозный анализ позволяет уточнить выводы относительно допущения непрерывности деятельности предприятия и эффективности управления, поскольку показывает последствия развития тех тенденций, которые были выявлены в настоящем [29, с.608].

Результаты проведенного анализа отклонений аудитор должен отразить в рабочей документации, использовать их для подготовки письменной информации руководству предприятия. Наиболее распространенной ошибкой являются арифметические ошибки в подсчетах и при заполнении учетных регистров, а также при переносе данных из одних регистров в другие [30, с.87].

Вполне логично и понятно, что анализируя тот или иной инвестиционный проект невозможно проанализировать все расчеты. Обычно аудитор использует такой метод, который заключается в отборе данных их проверяемой совокупности по определенному интервалу, признаку, и носит случайный характер. Такой метод в аудиторской деятельности называется выборкой.

Фактически при большом объеме исходной совокупности аудитор может проверить лишь 10 или даже 5% общего количества в проверяемой совокупности, получив при этом, ясное представление о частоте появления ошибок либо об ожидаемой величине суммы ошибок [31, с.100].

При разработке контрольных процедур аудитор может:

- отобрать все элементы (сплошная проверка);

- отобрать отдельные элементы (сформировать аудиторскую выборку).

Отбираемые специфические статьи могут включать:

- элементы с высокой стоимость, или так называемые, ключевые элементы выборки. Внутренний аудитор может решить отобрать для проверки определенные элементы генеральной совокупности исходя из их высокой стоимости или обладания какой-либо иной характеристикой, например, элементы, которые являются подозрительными, необычными, в особой мере подверженными риску или которые были связаны с ошибками;

- элементы для получения информации. Аудитор может проверить определенные элементы для получения информации по таким вопросам, как особенности деятельности аудируемого лица, характер хозяйственных операций и т.д.;

- элементы для проверки процедур. Аудитор может полагаться на свои суждения для выбора и проверки отдельных элементов, чтобы определить, выполняется ли аудируемым лицом конкретная процедура [32, с.100].

Похожие работы

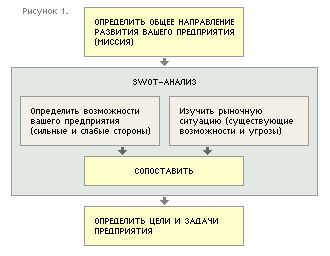

... Инвестиционный мегапроект КНПиНХЗ является ключевым фактором, определяющим развитие НГХК РТ. 3 Направления повышения социально-экономической эффективности Комплекса нефтеперерабатывающих заводов ОАО «ТАНЕКО» 3.1 Оценка перспектив развития Комплекса нефтеперерабатывающих заводов ОАО «ТАНЕКО» Проведенный SWOT-анализ (Приложение А) показал наличие как сильных, так и слабых сторон проекта по ...

... развитие НГХК РТ. 3.3 Применение бизнес-стратегии как инструмента антикризисного развития компании (на примере Комплекса нефтеперерабатывающих и нефтехимических заводов ОАО "ТАНЕКО") В качестве бизнес-стратегии как инструмента антикризисного развития компании нами было решено выбрать SWOT-анализ, позволяющий получить ясную оценку сил предприятия и ситуации на рынке. Именно при помощи SWOT- ...

0 комментариев