Навигация

Совершенствование политики управления оборотными на предприятии

3.3 Совершенствование политики управления оборотными на предприятии

Второй этап формирования политики управления оборотными средствами - это определение принципиальных подходов к формированию оборотных активов предприятия. В начале анализируемого периода тип кредитной политики предприятия Можно было бы охарактеризовать как умеренный. Но вследствие неплатежей, не возврата дебиторской задолженности и, следовательно, образования просроченной, сомнительной и безнадежной дебиторской задолженности, предприятие сменило тип кредитной политики на консервативный, другими словами стало отпускать товар в кредит только после изучения финансового положения и надежности дебитора.

По отношению к запасам также используется консервативный подход по двум причинам:

− на ООО «РМЗ-НКНХ» имеются некоторые особенности хранения и обслуживания запасов. Товары и материалы хранятся на складах, которые надо обслуживать вне зависимости от их наличия. Поэтому расходы на обслуживание запасов готовой продукции и материалов можно считать постоянными;

− в некоторые периоды наблюдается дефицит материалов. Поэтому при возможности предприятие старается закупить максимально возможное их количество, особо не считаясь с его ценой у разных поставщиков.

Это станет возможным только после нахождения предприятием постоянных поставщиков с постоянным наличием у них материалов.

Итак, используя консервативный подход к формированию оборотных средств, предприятие минимизирует операционные и финансовые риски, но это отрицательно сказывается на эффективности использования оборотных активов. Агрессивный подход к формированию оборотных активов однозначно не подходит предприятию, т.к. слишком велик риск оказаться без необходимого количества запасов готовой продукции в нужный момент, велик риск не возврата дебиторской задолженности, если отпускать товар в кредит без тщательного анализа покупателей. Поэтому можно рекомендовать предприятию сменить консервативный подход к формированию оборотных активов на умеренный, тем самым повысив эффективность их использования. Что касается вышеупомянутых рисков, их можно избежать. Для этого перед разными отделами и структурными подразделениями предприятия необходимо поставить задачи, которые они должны будут решать.

Перед коммерческим отделом предприятия ООО «РМЗ-НКНХ» необходимо поставить следующие задачи:

− изучать спрос на свои товары и услуги на протяжении года с целью отслеживания сезонности;

− рассчитывать потребность в своих товарах и услугах в различные месяцы;

− искать надежных поставщиков материалов для производства своих товаров и услуг, размещать заказ на их поставку и предоставление.

Финансовому отделу необходимо решать следующие задачи:

− тщательно изучать оптовых покупателей, приобретающих товары и услуги в кредит, с целью оценки риска не возврата дебиторской задолженности;

− рассчитывать по данным коммерческого отдела необходимую величину закупки материалов в рублях;

− определять достаточность собственных средств на приобретение материалов;

− привлекать заемные средства при недостаточности собственных.

Юристу необходимо составлять договора с покупателями товаров и услуг и поставщиками материалов, отвечающие современным условиям хозяйствования, т.е. предусматривающие начисление пеней и штрафов за просроченные кредиты, выданные покупателям.

При решении каждым отделом предприятия ООО «РМЗ-НКНХ» своих задач станет возможным свести к минимуму операционные и финансовые риски и повысить эффективность использования оборотных средств.

Третий этап - оптимизация объема оборотных активов. Во-первых, после анализа состояния оборотных активов в предшествующем периоде, можно выделить некоторые мероприятия по реализации резервов, направленных на сокращение продолжительности операционного цикла: ускорение оборачиваемости запасов готовой продукции и дебиторской задолженности. Для этого у предприятия имеются возможности: спрос на товары и услуги растет, следовательно, можно увеличить объем продаж (при условии сотрудничества с надежными поставщиками), можно оптимизировать объем дебиторской задолженности, используя различные условия предоставления кредита. Среди условий предоставления кредита, которые можно рекомендовать ООО «РМЗ-НКНХ»:

− разбивка клиентов по критериям: надежный - сомнительный, для дифференциации для них срока и размера предоставления кредита;

− предоставление скидок при авансовом методе оплаты - это в конечном итоге будет выгоднее ООО «РМЗ-НКНХ», т.к. можно будет вложить полученные денежные средства в приобретение новых оборотных активов или в выгодные проекты с целью получения прибыли;

− начисление пеней и штрафов по просроченным кредитам, для этого необходимо вести реестр дебиторов.

Во-вторых, необходимо оптимизировать объем запасов готовой продукции. Другие виды запасов были переданы ООО «РМЗ-НКНХ» при выделении от ОАО «Нижекамскнефтехим» - эти запасы являются неликвидными, поэтому необходимо от них избавиться, уменьшив тем самым расходы на их содержание и упущенную выгоду, ведь можно, например, использовать освободившуюся от них территорию в других целях.

Норматив запасов готовой продукции на складе вычислим по формуле (1.13.) если известно, что себестоимость товарного выпуска в рассматриваемом периоде - 38399 тыс. руб., а норма запаса готовой продукции на складе предприятия - 6,8 дней. 38339 тыс. руб. / 90 дней*6,8 дней = 2897 тыс. руб. Другими словами, на складе следует поддерживать запасы готовой продукции в размере 2897 тыс. руб.

Наконец, нужно определить общий объем оборотных активов предприятия на предстоящий период. Предположим, что в предстоящем периоде желательным является рост выручки, от реализации на 10% по сравнению с первым полугодием 2009г., т.е. 62331 тыс. руб.* 1,1 =68564,1 тыс. руб. Для обеспечения такого роста при существовавшем в первом полугодии 2009 г. уровне оборачиваемости оборотных активов (1,28), необходимо обладать средней величиной оборотных активов в размере 68564,1/1,28 = 53565,7 тыс. руб.

Надо отметить, что для детального расчета бюджета денежных средств предприятия нужно предусмотреть совокупности исходных данных, отражающих особенности внешней и внутренней среды предприятия на будущий период - бизнес-прогнозы.

Итак, ускорение оборачиваемости отдельных видов оборотных активов, а, следовательно, и оборачиваемости оборотных активов в целом, повышает эффективность использования оборотных средств. Ведь ускорение оборачиваемости сопровождается дополнительным вовлечением средств в оборот, в то время как замедление - отвлечением средств из хозяйственного оборота, их относительно более длительным омертвлением в производственных запасах, запасах готовой продукции.

Четвертый этап - оптимизация соотношения постоянной и переменной частей оборотных средств. Потребность ООО «РЗМ НИХ» в материалах колеблется в зависимости от сезона.

Динамика величины оборотных активов в анализируемом периоде представлена в таблице 3.2.

Таблица 3.2 - Динамика величины оборотных активов ООО «РМЗ-НКНХ»

| Показатель | 01.01.08 | 01.07.08 | 01.01.09 | 01.07.09 |

| Оборотные активы | 82 696 | 87 746 | 55 803 | 47 662 |

Минимальное значение (ОбА мин) - 47 662 тыс. руб.

Максимальное значение (ОбА макс) - 87 746 тыс. руб.

Среднее значение (ОбАср) - 68 477 тыс. руб.

Коэффициенты неравномерности:

К мин = ОбА мин / ОбА ср = 47 662/68 477=0,70

К макс = ОбА макс / ОбА ср = 87 746/68 477 = 1,28

Определим прогнозную сумму постоянной части оборотных активов, если выше была рассчитана средняя величина оборотных активов - 53565,7 тыс. руб. Постоянная часть оборотных активов равна 53565,7тыс.р,*0,7=37496тыс.руб. Максимальная сумма переменной части оборотных активов (ОАпмакс) определяется:

ОАп макс =53565,7тыс.р.*(1,28 - 0,70)=31 068тыс.руб.

Средняя сумма переменной части оборотных активов (ОАп сред) определяется:

ОАп сред = 31 068тыс.р./2 = 15 534 тыс. руб.

Итак, прогнозная сумма постоянной части оборотных активов равна 37496тыс.руб., а максимальная сумма переменной - 31068тыс.руб. При прогнозировании источников финансирования оборотных активов предприятию нельзя забывать о сумме переменной части оборотных активов. В противном случае предприятие рискует остаться без необходимого финансирования в периоды повышенного спроса на сжиженный газ, а, следовательно, и без прибыли. Составив бюджет движения денежных средств, необходимо рассчитать собственные средства и при их нехватке привлечь заемный капитал.

Пятый этап - обеспечение необходимой ликвидности оборотных активов. В этих целях нужно определить долю оборотных активов в форме абсолютно высоко и средне ликвидных активов. Оборотные активы обладают большей ликвидностью по сравнению с внеоборотными, однако ликвидность и, соответственно, риск вложений капитала различаются по разным элементам оборотных средств. Около 70% оборотных активов ООО «РМЗ-НКНХ»

− абсолютно ликвидные и быстрореализуемые активы, т.е. вложения с минимальным и небольшим уровнем риска.

В то же время происходит сокращение значений относительных показателей: коэффициентов ликвидности (таблица 3.3.3.), что объясняется сокращением абсолютной величины оборотных активов при стабильных суммах текущих пассивов. Надо отметить, что коэффициент абсолютной ликвидности к 01.07.2006г. снизился недопустимо низко. Величину коэффициента текущей ликвидности по состоянию на 01.07.2006г. следует считать удовлетворительной только при условии высокого качества дебиторской задолженности (оценить ее вследствие конфиденциальности данных невозможно).

Предприятию можно рекомендовать повысить величину наиболее ликвидных активов, т.к. существующий уровень коэффициента абсолютной ликвидности низок, ведь нормативное значение данного коэффициента - 0,2-0,5. Что касается коэффициента текущей ликвидности, нормативное значение которого - 2, предприятию следует прекратить наращивание внеоборотных активов за счет оборотных. Для улучшения коэффициента текущей ликвидности можно также сократить величину текущих пассивов, т.е. кредиторской задолженности. Иначе предприятие рискует оказаться в неустойчивом состоянии. К неустойчивому и неплатежеспособному предприятию как к деловому партнеру и заемщику в деловом мире будут относиться с осторожностью.

Шестой этап - обеспечение повышения рентабельности оборотных активов. Оборотные активы должны генерировать определенную прибыль при их использовании. Для этого предприятию следует анализировать различные виды финансовой деятельности. Чтобы обладать необходимой суммой для вложения средств в краткосрочные финансовые вложения, надо ускорить периоды оборота отдельных элементов оборотных активов, сокращать операционный, а в его рамках производственный и финансовый циклы. Одним из способов сокращения финансового цикла является использования факторинга.

Данные свидетельствуют об отрицательной рентабельности оборотных активов, преимущественно за счет отрицательной рентабельности продаж. Другими словами, предприятию невыгодно заниматься только основной своей деятельностью. Поэтому необходимо вести работу по улучшению этого показателя, т.е. сделать свое производство и реализацию прибыльной деятельностью. Прибыль (убыток) от реализации продукции рассчитывается как разность между суммой выручки от реализации продукции в действующих ценах (без налога на добавленную стоимость и акцизов) и величиной затрат на производство и реализацию продукции, услуг, работ, включаемых в себестоимость. Предприятию можно предложить следующую методику по выбору способа увеличения прибыли от продаж (рисунок 3.3.4.).

Седьмой этап - обеспечение минимизации потерь оборотных активов в процессе их использования. Минимизировать потери оборотных средств можно путем проведения тщательного и систематического анализа, основанного на статистических данных за прошлые периоды деятельности предприятия, а также учитывая финансово-экономическую ситуацию в стране. Одним из способов снижения потерь является консервативный подход к формированию оборотных средств предприятия, который уже используется предприятием. Такой подход минимизирует риски, но эффективность использования оборотных средств снижается.

Предприятию можно рекомендовать использовать умеренный подход. Для минимизации потерь внутри этого подхода необходимо четкое и постоянное взаимодействие всех отделов предприятия: решение каждым отделом поставленных задач, описанных во втором этапе политики управления оборотными активами, и быстрое движение полной и достоверной информации из отдела в отдел. Оперативное движение информации можно обеспечить при установлении внутренней сети, которая будет охватывать не только отделы ООО «РМЗ-НКНХ», но и его структурные подразделения.

Минимизацией потерь можно назвать и сведение до минимума упущенной выгоды. Другими словами, предприятие должно иметь определенное количество денежных активов, которое необходимо для финансирования текущей деятельности, но свободные денежные средства должны генерировать прибыль, приносить доход, их необходимо вкладывать в прибыльные проекты.

Восьмой этап - формирование принципов финансирования отдельных видов оборотных активов. На предприятии ООО «РМЗ-НКНХ» -консервативный подход к финансированию оборотных средств, т.к. (как это было отмечено на первом этапе построения политики управления оборотными средствами) предприятие не приемлет краткосрочных источников финансирования. Следовательно, ООО «РМЗ-НКНХ» минимизирует финансовые риски, его положение является устойчивым. Но вместе с тем предприятие увеличивает затраты собственного капитала на их финансирование. Это, в свою очередь, приводит к снижению рентабельности собственного капитала, а также к расходам в форме упущенной выгоды (возможности вложения собственного капитала в прибыльные проекты с более высоким, по сравнению с процентами по краткосрочным кредитам, процентом дохода).

Девятый этап - оптимизация структуры источников финансирования оборотных активов. Часть оборотных активов должна быть профинансирована за счет собственного и долгосрочного заемного капиталов, но должны быть использованы и краткосрочные источники финансирования вследствие их относительной дешевизны. Поэтому предприятию рекомендуется, кроме собственных источников, использовать и краткосрочные кредиты для финансирования части оборотных активов. Тем более, в соответствие со статьей 269 НК РФ, при привлечении заемных источников финансирования оборотных активов возникает налоговая экономия по налогу на прибыль в результате отнесения процентов в состав расходов, учитываемых в целях налогообложения прибыли. Если есть возможность использования возвратного лизинга, можно порекомендовать его. Но более выгодный источник финансирования оборотных средств - кредиторская задолженность (он бесплатный). Однако в погоне за более выгодным источником финансирования оборотных средств, не следует забывать о коммерческой этике и отношениях с контрагентами.

В заключении можно сделать следующие выводы. Сократилась средняя величина оборотных активов - они были переведены во внеоборотные, следовательно, надо искать более выгодные дополнительные источники финансирования оборотных активов вследствие сокращения собственных оборотных средств. Нужно стремиться к сокращению продолжительности оборота отдельных элементов оборотных средств, т.к. это сократит финансовый, производственный, а в его рамках и операционный цикл. Для увеличения рентабельности оборотных средств необходимо повышать коэффициент их оборачиваемости и рентабельность продаж. Следует учесть предложенные условия кредитования покупателей для оптимизации дебиторской задолженности. Необходим поиск и анализ поставщиков материалов, своевременное размещение заказов на товары и услуги. С точки зрения повышения эффективности использования оборотных средств лучше применять умеренный подход к формированию оборотных средств. Для минимизации рисков, связанных с переходом от консервативного подхода формирования оборотных средств к умеренному, были предложены задачи, которые нужно решать различным отделам предприятия. Между структурными подразделениями и отделами предприятия ООО «РМЗ-НКНХ» должен происходить оперативный обмен информацией. После внедрения в практику политики управления оборотными средствами необходимо контролировать ее систематическое выполнение в разрезе отдельных видов оборотных активов, возможно при помощи программных продуктов.

Заключение

Оборотные активы - совокупность имущественных ценностей предприятия, обслуживающих текущую производственно-коммерческую (операционную) деятельность и полностью потребляемых в течение одного производственно-коммерческого цикла. Основные составляющие оборотных активов - это запасы товарно-материальных ценностей, дебиторская задолженность, денежные активы, незавершенное производство, расходы будущих периодов. Основными показателями эффективности функционирования оборотных активов являются: коэффициент оборачиваемости; продолжительность одного оборота, показывающее за какое количество времени оборотными активами совершается один оборот; рентабельность оборотных активов.

В теоретической части дипломного проекта также была рассмотрена возможность или невозможность применения отдельных составляющих политики управления оборотными средствами. Например, на российских предприятиях очень тяжело применять модель управления денежными средствами Миллера-Орра и модель Баумоля из-за хронической нехватки оборотных активов, что не позволяет предприятиям формировать остаток денежных средств в необходимых размерах с учетом их резерва; значительных (иногда непредсказуемых) колебаний в размерах денежных поступлений; ограниченного перечня обращающихся краткосрочных фондовых инструментов и их низкой ликвидности, что затрудняет использование в расчетах показателей, связанных с краткосрочными финансовыми вложениями.

В работе указано на то, что сложившаяся в настоящее время в России система организации оборотных средств построена на следующих принципах:

− предоставление предприятиям самостоятельности в управлении оборотными средствами;

− определение плановой потребности и размещение оборотных средств по отдельным элементам и подразделениям - расчет оптимальной потребности оборотных средств, которая обеспечила бы непрерывность процесса производства, выполнение плановых заданий при ритмичной работе (разработка длительно действующих норм и ежегодных нормативов);

− корректировка рассчитанных и действующих нормативов с учетом требований меняющихся условий хозяйствования (изменение объема производства, цены используемых сырья и материалов, поставщиков и потребителей, форм расчетов);

− наличие рациональной системы финансирования оборотных средств -формирование оборотных средств за счет собственных ресурсов и заемных средств в размерах, обеспечивающих нормальное финансовое состояние предприятия;

− контроль за рациональным размещением и использованием оборотных средств, т.е. проведение анализа эффективности кругооборота используемых средств с целью ускорения их оборачиваемости.

Предприятие, которое является объектом дипломного проекта, занимается реализацией сжиженного газа населению и организациям.

В результате анализа оборотных средств предприятия ООО «РЗМ-НИХ» были получены следующие результаты:

− снизилась доля оборотных активов в совокупных активах;

− улучшились показатели оборачиваемости оборотных активов, несмотря на ухудшение этих показателей некоторых видов оборотных активов;

− рентабельность оборотных активов в первом полугодии 2006г. стала отрицательной вследствие отрицательной рентабельности продаж и ускорения оборачиваемости оборотных активов;

− сократилась сумма источников финансирования оборотного капитала.

На основании полученных результатов был сделан вывод: существующую политику управления оборотными средствами нельзя назвать эффективной. Для усовершенствования этой политики было разработано и рекомендовано следующее:

− было рекомендовано сменить консервативный подход к формированию оборотных активов на умеренный, тем самым повысив эффективность их использования;

− для избежания рисков, связанных с переходом на умеренный подход перед отделами и структурными подразделениями предприятия были поставлены новые задачи, которые они должны будут решать. Для эффективного решения поставленных задач важным является оперативное движение информации, которое можно обеспечить при установлении внутренней сети, которая будет охватывать не только отделы ООО «РЗМ-ННХ», но и структурные подразделения предприятия;

− были выделены мероприятия по реализации резервов, направленных на сокращение продолжительности операционного цикла: ускорение оборачиваемости запасов готовой продукции, дебиторской задолженности, использование различных источников финансирования оборотных средств. Для этого у предприятия имеются возможности: спрос на товары и услуги растет, следовательно, можно увеличить объем продаж. Оптимизировать объем дебиторской задолженности можно, используя различные условия предоставления кредита. А для сокращения финансового цикла можно использовать факторинг;

− была определена прогнозная сумма постоянной части оборотных активов предприятия, а также - максимальная сумма переменной. При прогнозировании источников финансирования оборотных активов предприятию нельзя забывать о сумме переменной части оборотных активов, иначе оно может остаться без необходимого финансирования в периоды повышенного спроса на товары и услуги , а, следовательно, и без прибыли;п

− предприятию также было рекомендовано улучшить коэффициенты текущей и абсолютной ликвидности. В противном случае предприятие рискует оказаться в неустойчивом состоянии. К неустойчивому и неплатежеспособному предприятию как к деловому партнеру и заемщику в деловом мире будут относиться с осторожностью;

− было рекомендовано повысить рентабельность использования оборотных активов за счет ускорения оборачиваемости и положительной рентабельности от продаж. Для повышения отрицательной в данное время рентабельности от продаж была предложена методика по выбору способа увеличения прибыли от продаж.

− в качестве источников финансирования оборотных активов предприятию было рекомендовано, кроме собственных источников, использовать возвратный лизинг и краткосрочные кредиты, т.к. в соответствие со статьей 269 НК РФ, при привлечении заемных источников финансирования оборотных активов возникает налоговая экономия по налогу на прибыль.

В заключении важно отметить, что на предприятии важно не только внедрить предложенные рекомендации, но и осуществлять контроль за их выполнением, за показателями эффективности использования и оборотных средств, и предприятия в целом. Ведь от этих показателей зависит успех, прибыльность и устойчивость фирмы, а также ее способность быстро приспосабливаться к быстроменяющимся условиям окружающей среды.

Список использованных источников и литературы

1.Оборотные активы предприятия www.cis2000.ru/publish/book_6/ ch 11 .htm).

2. Экономика: Учебник. 3-е изд., перераб. и доп./ Под ред. д-ра экон. наук проф. А.С. Булатова. - М: Юристъ, 2006. - 896с.

3. Яркина Т.В. Основы экономики предприятия (сайт http://www.aup.ru/ books/m64/2__4 .htm).

4. Ковалев В.В. Введение в финансовый менеджмент. - М.: Финансы и статистика, 2007. - 768с.

5. Бланк И.А. Основы финансового менеджмента. Т.1. - Киев: Ника-Центр, 2006. - 592с.

6. Ван Хорн Дж.К. Основы управления финансами: Пер. с англ ./Гл. ред. серии Я.В. Соколов. - М.: Финансы и статистика, 2005. - 800с.

7. Юркова Т.И., Юрков СВ. Экономика предприятия. Конспект лекций. -Красноярск: ГАЦМиЗ, 2007. - 109с.

8. Финансы: Учебник для вузов/ Под ред. проф. Л.А. Дробоздиной. - М: ЮНИТИ, 2007. - 527с.

9. Финансы предприятий: Учебник для вузов/ Н.В. Кол чина, Г.Б. Поляк, Л.П. Павлова и др.; Под ред. проф. Н.В. Колчиной. - 2-е изд., перераб. и доп. -М: ЮНИТИ-ДАНА, 2005. - 447с.

10. Балабанов И.Т. Основы финансового менеджмента: Учебное пособие. -2-е изд., доп. и перераб. - М.: Финансы и статистика,2007. - 512с.

11. Большаков СВ. Основы управления финансами: Учебное пособие. -М.: ИД ФБК-ПРЕСС, 2006. - 368с.

12. Оборотные средства и их организация на предприятии: МУФ & МНУЦ 1999 (сайт http://www.gaap.ru/books/l__3.htm).

13.Ребрин Ю.И. Основы экономики и управления производством (Конспект лекций), 2006 (сайт http://www,aup.ru/books/m47/3_4.htm).

14. Парушина Н.В. Анализ внеоборотных и оборотных активов в бухгалтерской отчетности// Бухгалтерский учет. - 2006. - №2. - С. 52-59.

15. Экономика фирмы: Учебник для ВУЗов/ Под ред. проф. В.Я. Горфинкеля и проф. Е.А. Швандера. - М.: ЮНИТИ-ДАНА, 2007. - 461с.

16. Баканов М.И., Шеремет А.Д. Теория экономического анализа: Учебник. - 4-е изд., доп. и перераб. - М.: Финансы и статистика, 2004. - 416с.

17. Экоисследование (сайт http://www.ug.ru/ugjml/ol/99/23/eresearch.htm).

18. Неруш Д.М. Коммерческая логистика: Учебник. - М.: ЮНИТИ, 2007. -245с.

19. Логистика: Учебное пособие/ Под ред. Б.А. Аникина. - М.: ИНФРА-М, 2007.-312с.

20. Хайруллина MB. Управление предприятием: новые аспекты теории и практики// ЭКО. - 2003. - №2. - СП 1-122.

21. Кокурин Д.И., Шулдык Т.Д. Опенка активов организации// Финансы. -2006.-№3.~С.59-62.

22. Банина Ю. Программное обеспечение для логистики торгового предприятия// Журнал логистической информации. - 2002. - №2. - С.15-22.

23. Спорняк А.В., Орлов А.И. Комплексное применение технологий «SAWORL», Internet, логистики и эконометрики. Труды 5 международной конференции «Продукция и технологии: продвижение на рынок». - М.: А НО «Центр Квалитет», 2006. - С. 129-130.

24. Брычкин А.В. Оценка кредитоспособности контрагентов и создание резервов иод возможные потери по дебиторской задолженности на предприятии// Финансы и кредит. - 2004. - №1. - C.3-2I.

25. Петров A.M. Управление дебиторской задолженностью организации// Аудитор. - 2006. - № 1. - С Л 2-16.

26. Финансовое планирование и бюджетирование в фирме (www. raedia".kareiia.ai/~resourse/leon/teor_fm/3 .htm).

27. Ивашкевич В.Б. Анализ дебиторской задолженности// Бухгалтерский учет. - 2007. - №2. - С.52-59.

28.Фомин П.А. Методология расчета бюджета движения денежных средств промышленного предприятия// Финансы и кредит. - 2006. - №4. - С.55-65.

29. Романова М.В. Формирование финансовой политики предприятия// Финансы и кредит. - 2004. - №8. - С.25-34.

30. Иванов К. Диагностика платежеспособности// Экономика и жизнь. -2007.-ЖЗ.-С.6-28.

31. Краткосрочные кредиты на пополнение оборотных средств, 2003 (www. Trome.ru/m3_ 4.htm).

32. Возвратный лизинг как способ увеличения оборотных средств предприятия (www.backleasing.narod.ru/leaseback.htm).

33. Малафеева М.В. Методология оценки эффективности лизинговых операций// Финансы и кредит. - 2006. - №2. - С. 15-26.

34. Банковское дело: Учебник. - 2-е изд., перераб, и доп./ Под ред. О.А. Лавру шина. - М.: Финансы и статистика, 2007. - 672с.

35. Факторинг надежный источник пополнения оборотных средств

36. 36.Савчук В Л. Финансовый менеджмент предприятий: практические вопросы с анализом деловых ситуаций. - Киев: Издательский дом «Максимум», 2005 (www.cfm.ru/management/budjeting/index.shtml).

37.Урман Л.И., Межова Л.Н. Финансовое планирование - инструмент для совершенствования управления предприятием// ЭКО. - 2006. - №6. - С.62-74.

38.Лукачев СВ., Ланский A.M., Ковалкин Ю.П., Ковалкин Д.Ю. Финансовый менеджмент: анализ финансовой деятельности предприятия. - Самара, 2007 (www.ssau.ru/books/fman/L2.htm).

39.Устав предприятия. - Казань: ООО «РЗМ Верхнекамскнефтехим», 2005. – 15 с.

40. Бухгалтерский баланс предприятия. - Казань: ООО «РЗМ Верхнекамскнефтехим», 2005-2006. - 12с,

41. Положение о коммерческом отделе- Казань: ООО «РЗМ Верхнекамскнефтехим», 2006.-4с.

Похожие работы

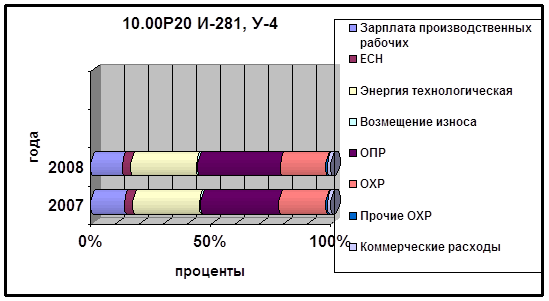

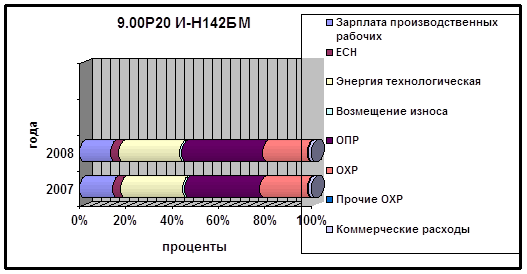

... продукции в 2007 году были ниже, чем в 2008. 3 Оптимизация структуры себестоимости продукции промышленного предприятия 3.1 Оптимизация учета себестоимости продукции на отечественных предприятиях с применением зарубежных методов расчета себестоимости Развитие отечественного производственного учета и анализа, приближение его к международным стандартам предлагает изучение и анализ опыта ...

0 комментариев