Навигация

ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ

2. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОЦЕНКИ ФИНАНСОВОГО СОСТОЯНИЯ

2.1 Понятие и задачи оценки финансового состояния

Финансовый анализ как часть экономического анализа, представляет собой систему определенных знаний, связанную с исследованием финансового положения организации, ее финансовых результатов, складывающихся под влиянием объективных и субъективных факторов, на основе данных финансовой отчетности. Финансовое состояние хозяйствующего субъекта выражается в соотношении структуры его активов и пассивов, т.е. средств предприятия и их источников. Основные задачи анализа финансового состояния - определение качества финансового состояния, изучение причин его улучшения или ухудшения за период, подготовка рекомендаций по повышению финансовой устойчивости и платежеспособности предприятия.

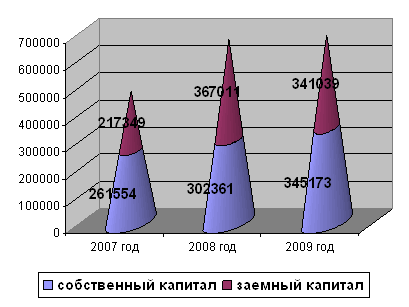

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в свете долгосрочной перспективы. Она связана с общей финансовой структурой предприятия, степенью его зависимости от кредиторов и инвесторов. Так, многие бизнесмены, включая представителей государственного сектора экономики, предпочитают вкладывать в дело минимум собственных средств, а финансировать его за счёт денег, взятых в долг. Однако если структура «собственный капитал - заёмные средства» имеет значительный перекос в сторону долгов, предприятие может обанкротиться, если несколько кредиторов одновременно потребуют свои деньги обратно в «неудобное» время.

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов - за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовое состояние предприятия может быть, устойчивым, неустойчивым (предкризисным) и кризисным. Финансовая устойчивость - это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность. В результате осуществления какой-либо хозяйственной операции финансовое состояние предприятия может остаться неизменным, либо улучшиться, либо ухудшиться. Поток хозяйственных операций, совершаемых ежедневно, является как бы «возмутителем» определённого состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Знание предельных границ изменения источников средств для покрытия вложения капитала в основные фонды или производственные запасы позволяет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растёт или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам её финансово-хозяйственной деятельности.

Финансовое состояние предприятия, его устойчивость и стабильность непосредственно зависят от результатов его производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это благоприятно влияет на финансовое положение предприятия, и наоборот, из-за недовыполнения плана по производству и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствия ухудшение финансового состояния предприятия и его платежеспособности. Значит, финансовое состояние предприятия - это итог грамотного и искусного управления всем комплексом факторов, непосредственно определяющими результаты деятельности предприятия. Устойчивое финансовое положение в свою очередь оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Следовательно, финансовая деятельность как составная часть хозяйственной деятельности предприятия должно обеспечивать планомерные поступления и расходования финансовых ресурсов, выполнение расчетных дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Главная цель финансовой деятельности — решить, где, когда, и как использовать финансовые ресурсы для эффективного развития производства и получения максимума прибыли.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должно быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую - заемные. Следует знать и такие понятия рыночной экономики, как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, порог финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа.

Финансовое состояние предприятия приходится анализировать не только руководству предприятия, но и его учредителям, инвесторам с целью изучения эффективности использования ресурсов, банками - для оценки условий кредитования и определения степени риска, поставщиками - для своевременного получения платежей, налоговым инспекциям - для выполнения плана поступления средств в бюджет и так далее. Согласно этому выделяют внутренний и внешний анализ.

Внутренний анализ осуществляется на предприятии, то есть его службами, результаты такого анализа используются для прогнозирования, планирования финансового стояния предприятия и контроля. Целью данного анализа является обеспечение планомерного поступления денежных средств и размещение собственных и заемных средств наиболее оптимальным способом, чтобы создать условия для нормального функционирования предприятия и максимизации прибыли.

Инвесторами, поставщиками материальных и финансовых ресурсов, органами контроля на основе публикуемой годовой (квартальной) отчетности предприятия осуществляется внешний анализ. Цель этого анализа — установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли исключить или минимизировать риск потери.

В ходе оценки финансового состояния могут использоваться следующие методы:

- горизонтальный анализ (временный) анализ - заключается в построение одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Как правило, берутся базисные темпы роста за смежные периоды (годы), что позволяет анализировать не только изменения отдельных показателей, но и прогнозировать их значения. Ценность результатов горизонтального анализа существенно снижается в условиях инфляции.

- вертикальный анализ - показывает структуру средств предприятия и их источников. Есть две причины, обуславливающие необходимость и целесообразность проведения такого анализа: с одной стороны - переход к относительным показателям позволяет проводить межхозяйственное сравнение экономического потенциала и результатов деятельности предприятий, различающихся по величине используемых ресурсов и другим объемным показателям; с другой стороны - относительные показатели в определенной степени сглаживают негативное влияние инфляционных процессов, которые могут существенно искажать абсолютные показатели финансовой отчетности и тем самым затруднить сопоставление их в динамике. Вертикальному анализу можно подвергнуть либо исходную отчетность, либо модифицированную отчетность (с укрупненной и трансформированной номенклатурой статей).

Горизонтальный и вертикальный анализы взаимодополняют друг друга, поэтому на практике нередко стоят аналитические таблицы, характеризующие как структуру, так и динамику отдельных показателей отчетной бухгалтерской формы.

- трендовый анализ — сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной тенденции динамики показателей, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, а, следовательно, ведется перспективный прогнозный анализ.

- метод финансовых коэффициентов — анализ относительных показателей (коэффициентов) — расчет отношений данных отчетности, определение взаимосвязи показателей.

- сравнительный анализ это как внутрихозяйственное сравнение по отдельным показателям фирмы, дочерних фирм, подразделений цехов, так и межхозяйственное сравнение показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

- факторный анализ - это анализ влияния отдельных факторов (причин) на результативный, причем факторный анализ может быть как прямым (собственно анализ), т.е. заключающимся в раздроблении результативного показателя на составные части, так и обратным (синтез), когда отдельные элементы соединяют в общий результативный показатель.

Финансовый анализ осуществляется с помощью различных моделей, позволяющих структурировать и идентифицировать взаимосвязи между основными показателями. Можно выделить три основные модели, применяемых в процессе анализа финансового состояния предприятия: дескриптивные, предикативные, нормативные.

Дескриптивные модели являются основными для оценки финансового состояния предприятия. К ним относятся:

- предоставление финансовой отчетности в различных аналитических резервах;

- вертикальный и горизонтальный анализ отчетности;

- система аналитических коэффициентов;

- аналитические записки к отчетности.

Дескриптивные модели основаны на использовании информации бухгалтерской отчетности.

Предикативные модели - это модели предсказательного, прогностического характера. Они используются для прогнозирования доходов и прибылей предприятия, его будущего финансового состояния. Наиболее распространенней из них:

- расчет точки критического объема продаж;

- построение прогностических финансовых отчетов.

Нормативные модели - это модели, которые позволяют сравнить фактические результаты деятельности предприятия с нормативными, рассчитанными на основании норматива. Эти модели используются в основном во внутреннем финансовом анализе. Их сущность сводится к установлению нормативов по каждой статье расходов по технологическим процессам, видам изделий и анализа отклонений фактических данных от их нормативов.

Первооснова, информационный источник для анализа финансового состояния предприятия — отчетный бухгалтерский баланс, отчеты о прибылях и убытках, отчет об изменении капитала, отчет о движении денежных средств, приложение к бухгалтерскому балансу, отчет о целевом использовании полученных средств.

Из всех форм бухгалтерской отчетности важнейшим является баланс. Бухгалтерский баланс характеризует в денежной оценке финансовое положение организации по состоянию на отчетную дату. По балансу характеризуется состояние материальных запасов, расчетов, наличие денежных средств, инвестиций.

Бухгалтерский баланс состоит из двух равновеликих частей - актива и пассива.

В концепции бухгалтерского учета в рыночной экономике России под активами понимают хозяйственные средства, контроль над которыми организация получила в результате совершившихся фактов ее хозяйственной деятельности и которые должны принести ей экономические выгоды в будущем.

Обязательствами считается существующая на отчетную дату задолженность организации, которая является следствием свершившихся проектов ее хозяйственной деятельности и расчеты по которой должны привести к оттоку активов.

Капитал представляет собой вложения собственников и прибыль, накопленную за все время деятельности организации.

В соответствии с ПБУ 4/99 бухгалтерский баланс должен объединять средства в активе по разделам:

- «Внеоборотные активы».

- «Оборотные активы».

Источники образования этих средств по разделам:

- «Капитал и резервы».

- «Долгосрочные обязательства».

- «Краткосрочные обязательства».

Каждый раздел баланса объединяет группу статей.

Согласно действующим нормативным документам баланс в настоящее время составляется в оценке нетто. Итого баланса дает ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Эта оценка является балансовой и не отражает реальной суммы денежных средств, которую, можно выручить за имущество, например, в случае ликвидации предприятия. Текущая «цена» активов определяется рыночной конъюнктурой и может отклонятся в любую сторону от учетной, особенно в период инфляции.

Анализ активов обязательств и капитала организации производится по балансу (ф.1) с помощью одного из следующих способов:

- анализ непосредственно по балансу без предварительного измерения состава балансовых статей;

- формирование уплотненного сравнительного аналитического баланса путем агрегирования некоторых однородных по составу элементов балансовых статей;

- дополнительной корректировки баланса на индекс инфляции с последующим агрегирование статей в необходимых аналитических разрезах.

Аналитический баланс полезен тем, что сводит воедино и систематизирует те расчеты, которые обычно осуществляет аналитик при ознакомлении с балансом.

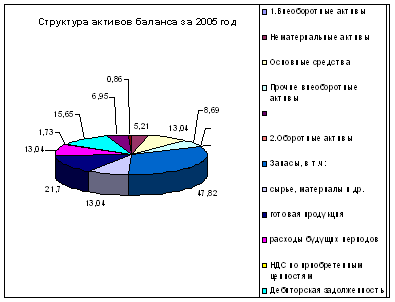

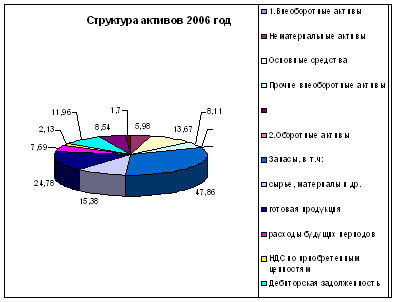

Актив баланса содержать сведения о размещении капитала, имеющего в распоряжении предприятия. Каждому виду размещенного капитала соответствует отдельная статья баланса.

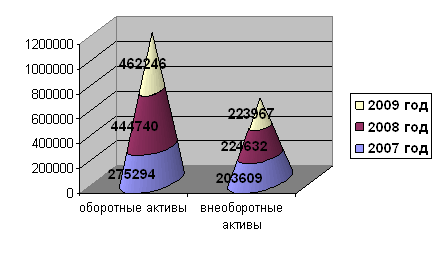

Размещение средств предприятия очень большое значение в финансовой деятельности и повышение ее эффективности. От того, какие средства, вложенные в основные и оборотные средства, сколько их находится в сфере производства и в сферу обращения, в денежной и материальной форме, насколько оптимально их соотношение, во многом зависят результаты производственной и финансовой деятельности, следовательно, и финансовое состояние предприятия. В связи с этим в процессе анализа активов предприятия в первую очередь следует изучить изменение в их составе, структуре и дать им оценки.

Главным признаком группировки статей актива считается степень их ликвидности (скорость превращения в денежную наличность). По этому признаку все активы баланса подразделения на долгосрочные, или основной капитал, и текущие или оборотные активы (табл.2).Внеоборотные активы, которые называются еще неликвидными активами - это часть имущества, оборачивающие в течение более 12 месяцев. Иными словами, превращение стоимости этой группы активов в денежные средства происходит по частям, постепенно, в течение длительного времени. Это не недостаток, а присущий внеоборотным активам характер функционирования участия в циклах деятельности предприятия. С финансовой точки зрения, данные активы точнее было бы назвать немобильными.

Таблица 2

Группировка активов предприятия

| Долгосрочный капитал (внеоборотные активы) | Основные средства |

| Долгосрочные финансовые вложения | |

| Нематериальные активы | |

| Оборотный (рабочий) капитал Средства, используемые за пределами предприятия | Запасы |

| Дебиторская задолженность | |

| Краткосрочные финансовые вложения | |

| Денежная наличность |

Средства предприятия могут использоваться как в его внутреннем обороте, так и за пределами (дебиторская задолженность, приобретение ценных бумаг, акции, облигации других предприятий).

Оборотный капитал может находится в сфере производства (запасы, незавершенное производство, расходы будущих периодов) и сфере обращения (готовая продукция на складах отгруженная покупателям, средства а расчетах, краткосрочные финансовые вложения, денежная наличность в кассе и на счетах в банках, товары и др.).

Капитал может функционировать в денежной и материальной формах. В средствах служат показатели фондоотдачи и фондоемкости (обратный показатель фондоотдачи).

Фондоотдача основных средств определяется по формуле:

Фо=М/Ф, (1)

где N - выручка от реализации;

Ф — среднегодовая стоимость основных средств

Фондоемкости является обратным показателем фондоотдачи и рассчитывается:

Фе=Ф/N (2)

Эффективность использования оборотных средств характеризуется, прежде всего, их оборачиваемостью. Под оборачиваемостью средств понимается продолжительность прохождения средств отдельных статей производства и обращения. Оборачиваемость оборотных средств исчисляется:

-продолжительность одного оборота в днях (оборачиваемость оборотных средств в днях);

-количество оборотов за отчетный период (коэффициент оборачиваемости).

Ускорение оборачиваемости оборотных средств снижается потребность в них, позволяет предприятию высвободить часть оборотных средств. В результате ускорения оборота высвобождаются вещественные элементы оборотных средств, меньше требуется запасов сырья, материалов, топлива, заделов, незавершенного производства и прочее, а следовательно и высвобождаются денежные ресурсы, ранее вложенные в эти запасы и заделы. Высвобожденные денежные ресурсы откладываются на расчетном счете предприятий, в результате чего улучшается их финансовое состояние, укрепляется их платежеспособность.

Общая оборачиваемость всех оборотных средств складывается из частной оборачиваемости отдельных элементов оборотных средств.

Скорость оборота (как общая, так и частная) характеризуется следующими показателями:

A) Длительность одного оборота

Le=E*T/Np, (3)

где Е — средняя стоимость всех оборотных средств

Т - длина анализируемого периода, дн.;

Np - выручка от реализации (без НДС, акцизов и аналогичных платежей);

Б) Коэффициент оборачиваемости характеризуется размером объема выручки от реализации продукции в расчете на один рубль оборотных средств:

K=Np/E (4)

B) Коэффициент закрепления оборотных средств - показывает сумму оборотных средств, приходится на один рубль выручки от реализации продукции:

Ko=E/Np* 100 (коп) (5)

Если в активе баланса отражаются средства предприятия, то в пассиве - источники их образования.

По степени принадлежности используемый капитал подразделяется на собственный (III раздел баланса) и заемный (IV и V разделы баланса).

По принадлежности использования различают капитал долгосрочный постоянный (перманентный) - III и IV разделы баланса и краткосрочный - V раздел баланса.

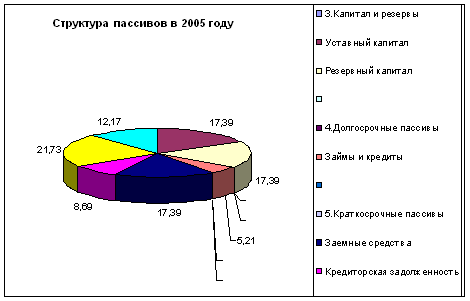

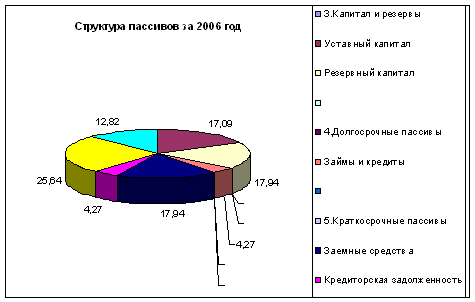

Таким образом, пассивы предприятия можно сгруппировать так как показано на рис.3.

Рис. 3. Группировка пассивов предприятия

Основным источником финансирования является собственный капитал. В его состав входят:

- уставный капитал;

- резервный капитал;

- добавочный капитал;

- фонды накопления;

- фонды социальной сферы;

- нераспределенная прибыль;

- прочие поступления (целевое финансирование, благотворительные пожертвования и др.).

Уставный капитал - это сумма средств учредителей для обеспечения уставной деятельности. На государственных предприятиях - это сумма имущества, закрепленного государством за предприятием на правах полного хозяйственного ведения; на акционерных предприятиях — номинальная стоимость всех видов акций; для обществ с ограниченной ответственностью- сумма долей собственников; для арендного предприятия - сумма вкладов его работников.

Уставный капитал формируется в процессе первоначального инвестирования средств. Вклады учредителей в уставный капитал могут быть в виде денежных средств, имущественной форме и нематериальных активов. Величина уставного капитала объясняется при регистрации предприятия и при корректировке его величины требуется перерегистрация учредительных документов.

Добавочный капитал как источник средств предприятия образуется в результате переоценки имущества или продажи акций выше номинальной их стоимости. В отличии от уставного капитала, добавочный капитал на доли не подразделяется. Он показывает общую сумму собственности всех участников. Добавочный капитал складывается из следующих составляющих:

- эмиссионного дохода, возникающего при реализации акций по цене, которая превышает их номинальную стоимость, и дополнительной эмиссии акций;

- прирост стоимости имущества по переоценке.

Резервный капитал создается в соответствии с законодательством и учредительными документами организации на покрытие возможных в будущем не предвиденных убытков, потерь. Образуется он за счет отчислений от прибыли в размерах, установленных уставом или учредительными документами организации. Средства его используются по решению собственника на покрытие балансового убытка организации за отчетный год и на другие цели предусмотренные законодательством. В случае если резервный капитал образуется за счет отчислений от чистой прибыли, средства могут быть использованы на выплату дивидендов при недостаточности прибыли отчетного года.

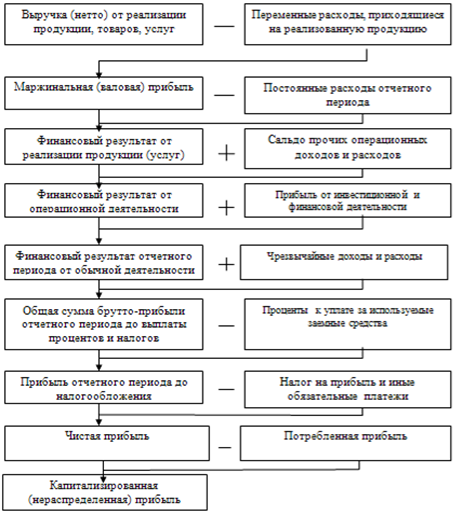

Финансовый результат деятельности предприятия выражается в изменении в изменении величины его собственного капитала за отчетный период. Способность предприятия обеспечить неуклонный рос собственного капитала может быть оценена системой показателей финансовых результатов. Обобщенно наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 годовой и квартальной бухгалтерской отчетности.

Отчет о прибылях и убытках формируется из следующих показателей:

- «Доходы и расходы по обычным видам деятельности».

- «Операционные доходы и расходы».

- «Внереализационные доходы и расходы».

- «Чрезвычайные доходы и расходы».

Показатели финансовых результатов (прибыли) характеризуют абсолютную эффективность хозяйствования предприятия по всем направления его деятельности: производственной сбытовой, снабженческой, финансовой и инвестиционной. Они составляют основы его экономического развития и укрепления его финансовых отношений со всеми участниками коммерческого дела.

Рост прибыли создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социального и материального поощрения персонала. Прибыль также является важнейшим источником формирования доходов бюджета (федерального, республиканского, местного) и погашения долговых обязательств организации перед банками и другими кредиторами и инвесторами. Таким образом, показатели прибыли являются важнейшими в системе оценки результативности и деловых качеств предприятия, степени его надежности и финансового благополучия как партнера.

Прибыль - это положительный финансовый результат деятельности организации. Отрицательный результат - убыток.

Прибыль (убыток) - это разница между всеми доходами организации и всеми ее расходами.

Анализ каждого слагаемого прибыли предприятия имеет не абстрактный, а вполне конкретный характер, потому что позволяет учредителям и акционерам, администрации выбрать наиболее важные направления активизации деятельности организации.

Анализ финансовых результатов деятельности предприятия включает:

А. Исследование изменений каждого показателя за текущий анализируемый период (горизонтальный анализ);

Б. Исследование структуры соответствующих показателей и их изменение (вертикальный анализ)

В. Изучение динамики влияния факторов на прибыль (факторный анализ).

Оценка ликвидности баланса

Главная задача оценки ликвидности баланса - определить величину покрытия обязательств предприятия его активами, срок превращения которых в денежную форму (ликвидность) соответствует сроку, погашения обязательств (срочности возврата).

Для определения степени ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Основные виды ликвидности бухгалтерского баланса следующие:

Абсолютная ликвидность:

А1³П1 А2 ³П2 A3³ П3 П4³А4 (6)

Текущая ликвидность. Она свидетельствует о платёжеспособности или неплатёжеспособности предприятия на ближайший к рассматриваемому периоду промежуток времени.

А1+А2³П1+П2 П4³А4 (7)

Перспективная ликвидность:

А1+А2< П1+П2 А3³П3 П4³А4 (8)

Недостаточный уровень перспективной ликвидности.

А1+А2 < П1+П2 A3 < П3 П4³А4 (9)

Баланс неликвиден.

П4 < А4 (10)

Это неравенство свидетельствует о несоблюдении минимального условия финансовой устойчивости - наличия у предприятия собственных оборотных средств.

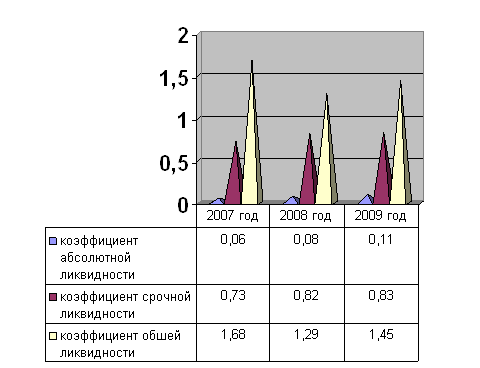

При оценке относительных показателей ликвидности и платежеспособности рассчитываются следующие коэффициенты:

А) Коэффициент абсолютной ликвидности:

Кал = (ДС+КФ) / (КК+КЗ+РД+ПО), (11)

где ДС - денежные средства (стр.260);

КФ - краткосрочные финансовые вложения (стр. 250);

КК - краткосрочные кредиты и займы (стр. 610);

КЗ - кредиторская задолженность (стр. 620);

РД - расчёты с учредителями по выплате доходов (стр. 630);

ПО - прочие краткосрочные обязательства (стр. 660).

Б) Коэффициент срочной ликвидности

Ксл = (ДС+КФ+ДЗ) / (КК+КЗ+РД+ПО), (12)

где ДЗ - дебиторская задолженность (стр. 240).

В) Коэффициент текущей ликвидности

Ктл = (ДС+КФ+ДЗ+ПА+МЗ) / (КК+КЗ+РД+ПО), (13)

где ПА - прочие оборотные активы (стр. 270);

МЗ - материальные запасы (стр. 210).

Г) Коэффициент общей платёжеспособности.

Коп = СК / (КК+КЗ+РД+ПО+ДО), (14)

где СК - собственный капитал (стр. 490);

ДО - долгосрочные обязательства (стр. 390).

Коэффициент абсолютной ликвидности характеризует мгновенную платёжеспособность и показывает, какую часть краткосрочной задолженности предприятие может покрыть ежедневно за счёт имеющихся денежных средств и краткосрочных финансовых вложений, быстрореализуемых в случае необходимости.

Коэффициент срочной ликвидности характеризует ожидаемую платёжеспособность на период, равный средней продолжительности одного оборота дебиторской задолженности и показывает, какую часть краткосрочных обязательств предприятие может погасить в ближайшее время при условии погашения дебиторской задолженности.

Коэффициент текущей ликвидности характеризует ожидаемую платёжеспособность на период, равный средней продолжительности одного оборота всех оборотных средств и показывает платёжные возможности предприятия при условии погашения дебиторской задолженности и реализации материальных оборотных средств.

Коэффициент общей платёжеспособности характеризует перспективную платёжеспособность, т.е. способность организации погасить всю внешнюю задолженность (долгосрочную и краткосрочную) за счёт собственного капитала.

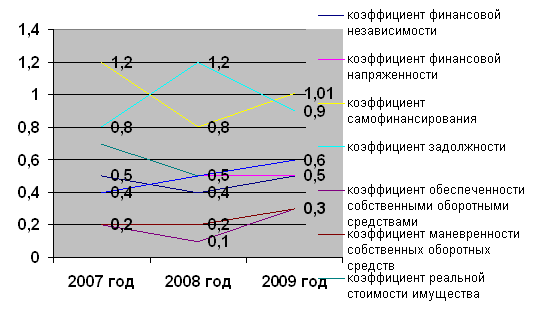

Оценка финансовой устойчивости

Одна из важнейших характеристик финансового состояния предприятия - стабильность его деятельности в свете долгосрочной перспективы.

Финансовая устойчивость - это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность. В результате осуществления какой-либо хозяйственной операции финансовое состояние предприятия может остаться неизменным, либо улучшиться, либо ухудшиться.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растёт или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам её финансово-хозяйственной деятельности.

На практике применяют разные методики анализа финансовой устойчивости. Предлагаю проанализировать финансовую устойчивость с помощью абсолютных показателей.

В ходе производственно-хозяйственной деятельности на предприятии идёт постоянное формирование (пополнение) запасов товарно-материальных ценностей. Для этого используются как собственные оборотные средства, так и заёмные (долгосрочные и краткосрочные кредиты и займы). Анализируя соответствие или несоответствие (излишек или недостаток) средств для формирования запасов и затрат, определяют абсолютные показатели финансовой устойчивости.

При определении типа финансовой устойчивости следует использовать трёхмерный (трёхкомпонентный) показатель:

Si= S1, S2, S3 (15)

Выделяются четыре основных типа финансовой устойчивости предприятия (табл.3):

А) Абсолютная устойчивость финансового состояния.

Определяется условиями:

Sl³0;

S2³0; Трёхмерный показатель Si = (1; 1; 1). (16)

S3³0.

Таблица 3

Типы финансовой устойчивости

| Тип финансовой устойчивости | 3-х мерный показатель | Используемые источники покрытия затрат | Краткая характеристика |

| 1 | 2 | 3 | 4 |

| 1.Абсолютная финансовая устойчивость | Si=(l,l,l) | Собственные оборотные средства | Высокая платёжеспособность; предприятие не зависит от кредиторов |

| 2.Нормальная финансовая устойчивость | Si= (0,1,1) | СОС плюс долгосрочные кредиты | Нормальная платёжеспособность; эффективное использование заёмных средств; высокая доходность производственной деятельности |

| 3.Неустойчивое финансовое состояние | Si= (0,0,1) | СОС плюс долгосрочные и краткосрочные кредиты и займы | Нарушение платежеспособности; необходимость привлечения дополнительных источников; возможность улучшения ситуации |

| 4. Кризисное финансовое состояние | Si = (0,0,0) | - | Неплатёжеспособность предприятия; грань банкротства |

Абсолютная устойчивость финансового состояния показывает, что запасы и затраты полностью покрываются собственными оборотными средствами. Предприятие практически не зависит от кредитов. Такая ситуация относится к крайнему типу финансовой устойчивости и на практике встречается довольно редко. Однако ее нельзя рассматривать как идеальную, так как предприятие не использует внешние источники финансирования в своей хозяйственной деятельности.

Б.Нормальная устойчивость финансового состояния.

Определяется условиями:

S1<0;

S2³0; Трёхмерный показатель Si = (0; 1; 1) (17)

S³30.

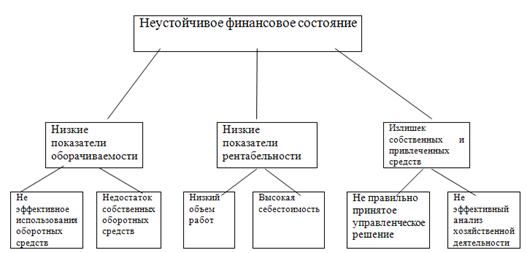

Предприятие оптимально использует собственные и кредитные ресурсы. Текущие активы превышают кредиторскую задолженность. В.Неустойчивое финансовое состояние.

Определяется условиями:

S1<0;

S2<0; Трёхмерный показатель Si = (0; 0; 1). (18)

S3³0.

Неустойчивое финансовое положение характеризуется нарушением платёжеспособности: предприятие вынуждено привлекать дополнительные источники покрытия запасов и затрат, наблюдается снижение доходности производства. Тем не менее, ещё имеются возможности для улучшения ситуации.

Г.Кризисное (критическое) финансовое состояние. Определяется условиями:

S1<0;

S2<0; Трёхмерный показатель Si = (0; 0; 0). (19)

S3<0.

Кризисное финансовое положение - это грань банкротства: наличие просроченных кредиторской и дебиторской задолженностей и неспособность погасить их в срок. В рыночной экономике при неоднократном повторении такого положения предприятию грозит объявление банкротства.

Коэффициент автономии - отношение собственного капитала к валюте баланса. Он отражает независимость финансового состояния предприятия от заёмных источников и показывает долю собственного капитала в стоимости имущества.

Коэффициент маневренности - отношение собственного оборотного капитала к сумме собственного капитала. Чем выше этот коэффициент, тем шире возможность свободного и более правильного использования собственных средств в условиях, которые требуют быстрого реагирования в соответствии с требованиями рынка. Значение этого показателя может варьировать в зависимости от структуры капитала и отраслевой принадлежности предприятия.

Коэффициент платежеспособности, представляющий собой отношение имеющихся в наличии денежных сумм к сумме срочных платежей на определенную дату или на предстоящий период. Если коэффициент платежеспособности равен или больше единицы, то это означает, что хозяйствующий субъект платежеспособен. Если коэффициент меньше единицы, то в процессе анализа следует установить причины недостатка платежных средств (снижение роста суммы выручки, доходов, прибыли, неправильное использование оборотных средств, например большие запасы сырья, товаров, готовой продукции и др.)

Коэффициент обеспеченности собственными оборотными средствами -отношение чистого оборотного капитала к сумме оборотных средств.

Анализ ликвидности и платежеспособности

В условиях массовой неплатёжеспособности применения ко многим предприятиям процедур банкротства (признания несостоятельности) объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платёжеспособности и степень ликвидности предприятия.

Ликвидность предприятия - наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств хотя бы с нарушением сроков погашения, предусмотренных контрактами.

Платёжеспособность предприятия - наличие у него денежных средств и их эквивалентов, достаточных для расчётов по кредиторской задолженности, требующей немедленного погашения.

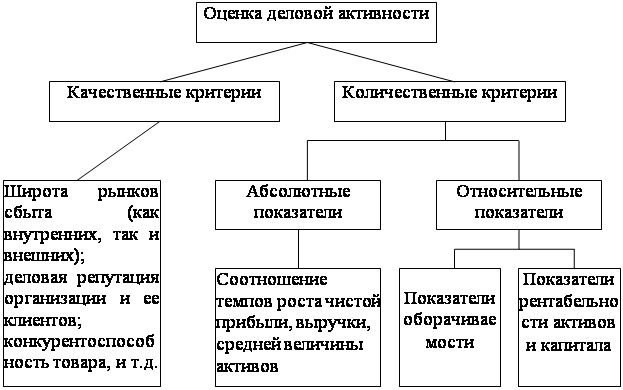

Анализ деловой активности

Деловую активность предприятия можно представить как систему качественных и количественных критериев.

Качественные критерии - это широта рынков сбыта (внутренних и внешних), репутация предприятия, конкурентоспособность, наличие стабильных поставщиков и потребителей и т.п. Такие неформализованные критерии необходимо сопоставлять с критериями других предприятий, аналогичных по сфере приложения капитала.

Количественные критерии деловой активности определяются абсолютными и относительными показателями. Среди абсолютных показателей следует выделить объем реализации произведенной продукции (работ, услуг), прибыль, величину авансированного капитала (активы предприятия). Целесообразно учитывать сравнительную динамику этих показателей. Оптимальное соотношение:

ТП > ТВ > ТАК > 100%, (20)

где ТП - темп изменения прибыли;

ТВ - темп изменения выручки от реализации продукции (работ, услуг);

ТАК - темп изменения активов (имущества) предприятия. Приведенное соотношение получило название «золотого правила экономики предприятия»: прибыль должна возрастать более высокими темпами, чем объёмы реализации и имущества предприятия. Это означает следующее: издержки производства и обращения должны снижаться, а ресурсы предприятия использоваться более эффективно. Однако на практике даже у стабильно прибыльного предприятия в некоторых случаях возможно отклонение от этого соотношения. Причины могут быть разные: крупные инвестиции, освоение новых технологий, реорганизация структуры управления и производства (стратегические изменения, организационное развитие), модернизация и реконструкция и др. Эти мероприятия зачастую вызваны влиянием внешней среды (внешнего окружения) и требуют значительных финансовых вложений, которые окупятся и принесут выгоду в будущем.

Относительные показатели деловой активности характеризует уровень эффективности использования ресурсов (материальных, трудовых и финансовых). Предлагаемая система показателей деловой активности базируется на данных бухгалтерской (финансовой) отчётности предприятий. Это обстоятельство позволяет по данным расчёта показателей контролировать изменения в финансовом состоянии предприятия.

Для расчёта применяются абсолютные итоговые данные за отчётный период по выручке, прибыли. Но показатели баланса исчислены на начало и конец периода, т.е. имеют одномоментный характер. Это вносит некоторую неясность в интерпретацию данных расчёта. Поэтому при расчёте коэффициентов применяются показатели, рассчитанные к усреднённым значениям статей баланса. Можно также использовать данные баланса на конец года.

Коэффициенты оборачиваемости характеризуют способность активов предприятия возмещать свою стоимость через выручку от реализации продукции определенное число раз в течение рассматриваемого периода. Предприятие должно стремиться увеличивать коэффициенты оборачиваемости.

Коэффициент оборачиваемости совокупных активов - отношение денежной выручки от реализации продукции к средней валюте баланса. Он показывает количество оборотов всех активов предприятия. В нашем случае снижение коэффициента означает замедление кругооборота средств.

Коэффициент оборачиваемости оборотных активов - отношение денежной выручки к средней стоимости оборотных активов. Он показывает количество оборотов оборотных активов. Количество оборотов уменьшилось за счёт уменьшения коэффициента оборачиваемости дебиторской задолженности.

Коэффициент оборачиваемости собственного капитала - отношение денежной выручки к средней стоимости собственного капитала. Он показывает скорость оборота собственного капитала. Резкий спад коэффициента заслуживает положительной оценки.

Коэффициент оборачиваемости материальных запасов - отношение себестоимости реализованной продукции к средней стоимости материальных запасов. Он отражает число оборотов запасов предприятия за отчётный период. Уменьшение показателя свидетельствует об относительном увеличении производственных запасов.

Коэффициент оборачиваемости производственных средств - отношение денежной выручки к средней стоимости основных средств. Он показывает, сколько на 1 руб. стоимости внеоборотных активов реализовано продукции. Уменьшение показателя означает снижение спроса на продукцию предприятия и оценивается отрицательно.

Коэффициент оборачиваемости дебиторской задолженности отношение денежной выручки к средней дебиторской задолженности. Он показывает скорость оборота дебиторской задолженности за период коммерческого кредита, предоставленного предприятием. Увеличение коэффициента заслуживает положительной оценки.

Коэффициент оборачиваемости кредиторской задолженности отношение денежной выручки к средней кредиторской задолженности. Он показывает скорость оборота кредиторской задолженности предприятия. Снижение показателя означает уменьшение скорости оплаты задолженности.

Продолжительность оборота материальных затрат - показывает продолжительность оборота материальных средств за отчётный период. Продолжительность очень велика, её необходимо снижать.

Продолжительность оборота кредиторской задолженности показывает период, за который предприятие покрывает срочную задолженность. Замедление оборачиваемости, т.е. увеличение периода, характеризуется как благоприятная тенденция.

Продолжительность оборота дебиторской задолженности - показатель характеризует продолжительность одного оборота дебиторской задолженности в днях. Снижение показателя - благоприятная тенденция.

Продолжительность операционного цикла - характеризует общее время, в течение которого финансовые ресурсы находятся в материальных средствах и дебиторской задолженности. Увеличение этого показателя оценивается отрицательно.

Продолжительность финансового цикла - время, в течение которого финансовые ресурсы отвлечены из оборота. Цель управления оборотными средствами - сокращение финансового цикла, т.е. сокращение операционного цикла и замедление срока оборота кредиторской задолженности до приемлемого уровня.

Похожие работы

... , на основании которых разрабатываются мероприятия по его улучшению. Используя вышеприведенные методики, формулы и показатели, проведем анализ и оценку финансового состояния предприятия ООО «Контур». 2. Анализ и оценка финансового состояния ООО «Контур» 2.1 Организационно-экономическая характеристика предприятия Общество с ограниченной ответственностью «Контур» учреждено физическими ...

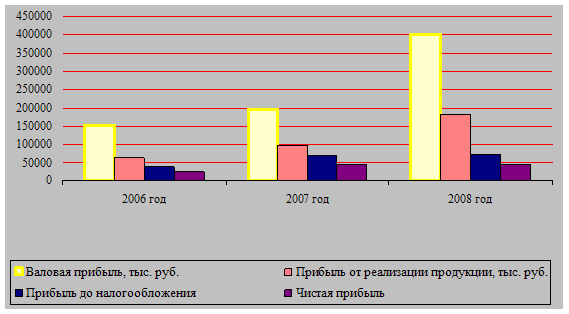

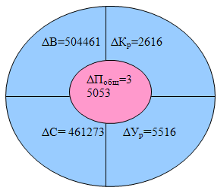

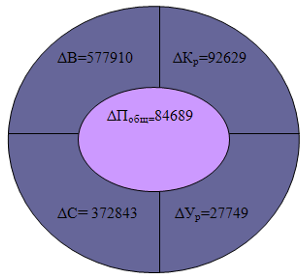

... вывод о том, что для обеспечения эффективного функционирования предприятия в современных условиях рыночной экономики, необходимо осуществлять качественный анализ финансовых результатов его деятельности. Для проведения анализа и оценки данной работы была рассмотрена деятельность ООО «Техэнергостройпром» за 2006 -2008 гг. В процессе работы мы решили следующие задачи: - раскрыли сущность и ...

... уместным рассмотрение зарубежного опыта в анализе финансового состояния, и выяснение возможности его применения на отечественных предприятиях. 3. Основные направления совершенствования финансового состояния предприятия 3.1 Зарубежный опыт оценки финансового состояния предприятия В условиях международной интеграции, расширения рынков капитала, активизации предпринимательской деятельности ...

... средствами в) коэффициент восстановления (утраты) платежеспособности На основе сравнения, вышеперечисленных методик оценки финансового состояния организации можно сделать следующий вывод: в настоящее время при проведении анализа финансового состояния предприятия на первый план выдвигается проблема выбора методики т.к. большинство существующих методик повторяют, дополняют друг друга и ...

0 комментариев