Навигация

Оценка рентабельности деятельности предприятия ОАО «Нефтекамскшина»

2.3 Оценка рентабельности деятельности предприятия ОАО «Нефтекамскшина»

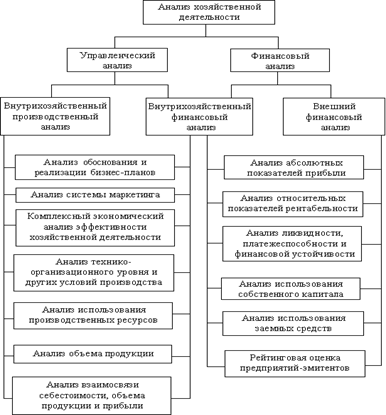

Рентабельность является важнейшим показателем, отражающим конечные финансовые результаты деятельности любого предприятия. Оценка рентабельности сводится к расчету системы показателей. Для анализа рентабельности ОАО «Нефтекамскшина» воспользуемся формулами 10-18, представленными в параграфе 1.3, и данными финансовой отчетности за 2006-2009гг., представленными в приложениях В-Л.

Рассчитаем среднегодовую стоимость основных средств, данные взяты из формы №1 «Бухгалтерский баланс»:

![]()

![]()

![]()

![]()

Определим среднегодовую стоимость материально-производственных запасов:

![]()

![]()

![]()

![]()

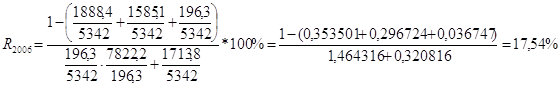

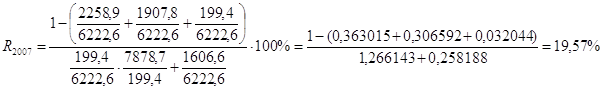

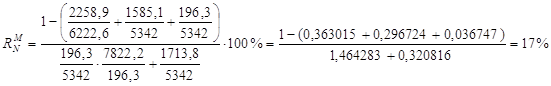

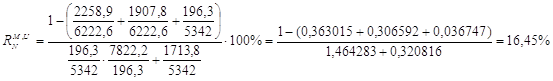

Теперь можно рассчитать рентабельность производственной деятельности:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Далее рассчитаем рентабельность продаж:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Далее определим рентабельность совокупных активов, для этого рассчитаем среднюю стоимость совокупных активов за 2006, 2007, 2008 и 2009 годы:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рассчитаем рентабельность внеоборотных активов за 2006, 2007, 2008 и 2009гг., для этого определим среднюю стоимость внеоборотных активов за рассматриваемые периоды:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рассчитаем рентабельность оборотных активов за 2006, 2007, 2008 и 2009гг., для этого определим среднюю стоимость оборотных активов за рассматриваемые периоды:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Определим рентабельность чистого оборотного капитала за рассматриваемые периоды, для этого рассчитаем среднюю стоимость чистого оборотного капитала за 2006-2009 гг.:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Еще одним показателем, характеризующим рентабельность, является рентабельность собственного капитала. Определим значение этого показателя для ОАО «Нефтекамскшина»:

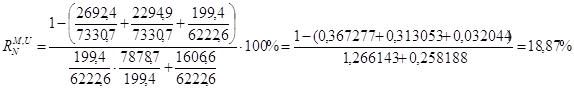

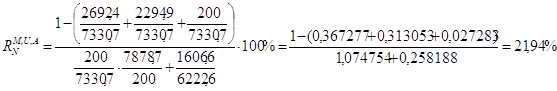

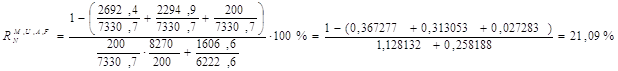

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рассчитаем еще один показатель – рентабельность реализованной продукции:

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Расчеты показали, что в 2006-2007гг. положительное значение имеют рентабельность производственной деятельности (1,59% и 5,67%), рентабельность продаж (1,06% и 2,76%), рентабельность активов (1,0% и 3,96%), рентабельность внеоборотных активов (2,08% и 5,93%), рентабельность оборотных активов (1,92% и 11,89%). Положительное значение данных показателей характеризует эффективность использования активов ОАО «Нефтекамскшина». Остальные коэффициенты имеют отрицательное значение. Так, рентабельность чистого оборотного капитала равна -3,38% и -9,11% из-за того, что чистый оборотный капитал имеет отрицательное значение, рентабельность собственного капитала -3,71% и -3,37%. Причиной отрицательного значения рентабельности собственного капитала является то, что чистая прибыль предприятия имеет отрицательное значение, то есть ОАО «Нефтекамскшина» в 2006г. не получило прибыли, его деятельность является убыточной. Рентабельность реализованной продукции составила -9,4%, это означает, что предприятие не получило прибыли от рубля вложенных средств.

В результате проведенных расчетов за 2008-2009гг. видим, что ситуация ухудшилась, большинство показателей отрицательны. Это характеризует деятельность ОАО «Нефтекамскшина» как нерентабельную. И если предприятию удалось получить валовую прибыль (509576 тыс. рублей в 2008г., 392832 тыс. рублей в 2009г.), то чистой прибыли не наблюдается, а имеется убыток в сумме 183445 тыс. рублей в 2008г. и 94478 тыс. рублей в 2009г.

Рассчитанные показатели систематизируем в таблице 4.

По данным таблицы можно сделать следующие выводы. Расчет рентабельности производственной деятельности показывает, что в 2007г. ОАО «Нефтекамскшина» получало прибыль с каждого рубля средств, вложенных в основные средства и материально-производственные запасы, что на 4,08% больше, чем в 2006г. и 8,3% больше, чем в 2008 году. Расчет рентабельности продаж показал, что в 2007 г. предприятие получало на 1,7% больше прибыли с рубля продаж по сравнению с 2006 г. и на 3,87% больше по сравнению с 2008 г. Необходимо отметить, что произошло увеличение эффективности использования активов на 2,96% за 2006-2007 гг. и уменьшение на 5,75% за 2007-2008 гг. Так же увеличилась эффективность использования внеоборотных активов примерно на 3,85% и оборотных активов на 9,97% в 2007 г. и их уменьшение на 8,66% и 17,11% соответственно в 2008 г. Уменьшилась рентабельность чистого оборотного капитала на 5,73% в 2007 г. по сравнению с 2006 г. и увеличилась на 13,03% в 2008 г. по сравнению с 2007 г. Расчет рентабельности собственного капитала показывает, что в 2007 г. каждая денежная единица, вложенная собственниками предприятия, заработала чистой прибыли на 0,34% больше, чем в 2006 г. и на 16,78% меньше, чем в 2008 г. При расчете рентабельности реализованной продукции мы вычислили, что ОАО «Нефтекамскшина» в 2007-2008 гг. получило на 2,01% больше прибыли с каждого рубля средств, затраченных на производство и реализацию продукции, а за 2006-2007 гг. осталась неизменной.

Таблица 4 – Показатели, характеризующие рентабельность ОАО «Нефтекамскшина»

| Показатели | 2006г., % | 2007г., % | 2008г., % | 2009г., % | Отклонение (+.-) | ||

| В 2007 г. по сравнению с 2006 г., % | В 2008 г. по сравнению с 2007 г., % | В 2009 г. по сравнению с 2008г.,% | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Рентабельность производственной деятельности | 1,59 | 5,67 | -2,63 | -0,36 | 4,08 | -8,3 | 2,27 |

| Рентабельность продаж | 1,06 | 2,76 | -1,11 | -0,19 | 1,7 | -3,87 | 0,92 |

| Рентабельность активов | 1,0 | 3,96 | -1,79 | -0,29 | 2,96 | -5,75 | 1,5 |

| Рентабельность внеоборотных активов | 2,08 | 5,93 | -2,73 | -0,42 | 3,85 | -8,66 | 2,31 |

| Рентабельность оборотных активов | 1,92 | 11,89 | -5,22 | -0,91 | 9,97 | -17,11 | 4,31 |

| Рентабельность чистого оборотного капитала | -3,38 | -9,11 | 3,92 | 0,57 | -5,73 | 13,03 | -3,35 |

| Рентабельность собственного капитала | -3,71 | -3,37 | -20,15 | -11,85 | 0,34 | -16,78 | 8,3 |

| Рентабельность реализованной продукции | -9,4 | -9,4 | -7,39 | -6,06 | 0 | 2,01 | -13,45 |

В 2009 г. по сравнению с 2008 г. ухудшились показатели рентабельности реализованной продукции на 1,93%, что характеризует деятельность ОАО «Нефтекамскшина» как неэффективную, не приносящую прибыль и рентабельность чистого оборотного капитала на 3,35%. Остальные показатели имеют положительную динамику.

Отрицательные значения свидетельствуют о неэффективности использования капитала и активов предприятия. Это связано с тем, что в последние годы в ОАО «Нефтекамскшина» постоянно проводятся какие-либо реорганизационные мероприятия в сфере производства и управления. Также в 2008 г. из-за мирового финансового кризиса производство несколько раз останавливали, отправляя работников в административные отпуска, что отразилось на продажах, и, как следствие, на конечном финансовом результате.

Для факторного анализа рентабельности деятельности ОАО «Нефтекамскшина» воспользуемся формулами 19-22, представленными в параграфе 1.3. Анализ рентабельности издержек проведем по трем основным видам продукции ОАО «Нефтекамскшина». Исходные данные представлены в таблице 5.

Таблица 5 – Исходные данные для факторного анализа рентабельности издержек и продаж

| Вид продукции | Цена, руб. | Себестоимость, руб. | ||

| 2006 год | 2007 год | 2006 год | 2007 год | |

| 1 | 2 | 3 | 4 | 5 |

| Грузовая шина марки П8.25R20 У-2 серия | 468 | 506,21 | 420,12 | 485,14 |

| Сельскохозяйственная шина марки П6L-12 КАМА-421 серия | 153,90 | 165,66 | 138,15 | 158,77 |

| Легковая шина марки П175/70R13 КАМА-205 | 224,51 | 230,69 | 201,54 | 221,08 |

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности издержек по грузовой шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности издержек по сельскохозяйственной шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности издержек по легковой шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Для удобства восприятия расчетные данные представлены в таблице 6.

Таблица 6 – Расчет уровня рентабельности издержек отдельных видов продукции

| Вид продукции | Рентабельность, % | Отклонение (+,-) | ||||

| План | Усл | Факт | Общее | В т.ч. за счет | ||

| цены | себестоимости | |||||

| Грузовая шина марки П8.25R20 У-2 серия | 11,4 | 20,49 | 4,34 | -7,06 | 9,09 | -16,15 |

| Сельскохозяйственная шина марки П6L-12 КАМА-421 серия | 11,4 | 19,91 | 4,34 | -7,06 | 8,51 | -15,57 |

| Легковая шина марки П175/70R13 КАМА-205 | 11,4 | 14,46 | 4,35 | -7,05 | 3,06 | -10,11 |

Проведенный анализ показал, что план по уровню рентабельности издержек грузовой шины недовыполнен на 7,06%. За счет повышения цены он вырос на 9,09%, однако за счет увеличения себестоимости уровень рентабельности издержек снизился на 16,15%, т.е. с каждого рубля, затраченного на производство и реализацию грузовой шины, ОАО «Нефтекамскшина» стало получать прибыли на 7,06 коп. меньше в отчетном году по сравнению с предыдущим. План по уровню рентабельности издержек сельскохозяйственной шины не выполнен на 7,06%. Снижение уровня цены привело к увеличению рентабельности на 8,51%. Увеличение себестоимости сельскохозяйственной шины вызвало снижение уровня рентабельности на 15,57%. По уровню рентабельности издержек легковой шины план недовыполнен. Это вызвано снижением цены на 3,06% и увеличением себестоимости на 10,11%.

Далее проведем анализ рентабельности продаж ОАО «Нефтекамскшина» за 2006-2007 гг. Данный расчет производится так же с помощью приема цепной подстановки, исходные данные те же и представлены в таблице 6.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности продаж по грузовой шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности продаж по сельскохозяйственной шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности продаж по легковой шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитанные показатели систематизируем в таблице 7.

Таблица 7 – Расчет уровня рентабельности продаж отдельных видов продукции

| Вид продукции | Рентабельность, % | Отклонение (+,-) | ||||

| План | Усл | Факт | Общее | В т.ч. за счет | ||

| цены | себестоимости | |||||

| Грузовая шина марки П8.25R20 У-2 серия | 10,23 | 17,01 | 4,16 | -6,07 | 6,78 | -12,85 |

| Сельскохозяйственная шина марки П6L-12 КАМА-421 серия | 10,23 | 16,61 | 4,2 | -6,03 | 6,38 | -12,41 |

| Легковая шина марки П175/70R13 КАМА-205 | 10,23 | 12,64 | 4,17 | -6,06 | 2,41 | -8,47 |

Проведенный факторный анализ показал, что план по уровню рентабельности продаж всех видов продукции ОАО «Нефтекамскшина» не выполнен. Невыполнение плана по уровню рентабельности продаж грузовой шины на 6,07% было обусловлено увеличением цены и повышением себестоимости на 6,78% и 12,85% соответственно. План по уровню рентабельности продаж сельскохозяйственной шины не выполнен на 6,03%. Снижение данного показателя было обусловлено повышением цены на 6,38% и увеличением себестоимости на 12,41%. План по уровню рентабельности продаж легковой шины не выполнен на 6,06% за счет повышения цены на 2,41% и увеличения себестоимости на 8,47%.

Далее проведем факторный анализ рентабельности издержек и рентабельности продаж за 2007-2008 гг. Для анализа возьмем три основных вида продукции ОАО «Нефтекамскшина». Исходные данные для анализа представлены в таблице 8.

Таблица 8 – Исходные данные для факторного анализа рентабельности издержек и продаж

| Вид продукции | Цена, руб. | Себестоимость, руб. | ||

| 2007 год | 2008 год | 2007 год | 2008 год | |

| Грузовая шина марки П8.25R20 У-2 серия | 506,21 | 573,67 | 485,14 | 529,02 |

| Сельскохозяйственная шина марки П6L-12 КАМА-421 серия | 165,66 | 198,26 | 158,77 | 182,83 |

| Легковая шина марки П175/70R13 КАМА-205 | 230,69 | 294,94 | 221,08 | 271,98 |

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности издержек по грузовой шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности издержек по сельскохозяйственной шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности издержек по легковой шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитанные показатели систематизируем в таблице 9.

Таблица 9 – Расчет уровня рентабельности издержек отдельных видов продукции

| Вид продукции | Рентабельность, % | Отклонение (+,-) | ||||

| План | Усл | Факт | Общее | В т.ч. за счет | ||

| цены | себестоимости | |||||

| Грузовая шина марки П8.25R20 У-2 серия | 4,34 | 18,25 | 8,44 | 4,1 | 13,91 | -9,81 |

| Сельскохозяйственная шина марки П6L-12 КАМА-421 серия | 4,34 | 24,87 | 8,44 | 4,1 | 20,53 | -16,43 |

| Легковая шина марки П175/70R13 КАМА-205 | 4,35 | 33,41 | 8,44 | 4,09 | 29,06 | -24,97 |

Проведенный анализ показал, что план по уровню рентабельности издержек всех видов продукции ОАО «Нефтекамскшина» выполнен. Выполнение плана по уровню рентабельности издержек грузовой шины на 4,1% было обусловлено увеличением цены и повышением себестоимости на 13,91% и 9,81% соответственно. План по уровню рентабельности издержек сельскохозяйственной шины выполнен на 4,1%. Увеличение данного показателя было обусловлено увеличением цены и повышением себестоимости на 20,53% и 16,43% соответственно. План по уровню рентабельности издержек легковой шины выполнен на 4,09% за счет увеличения цены и себестоимости на 29,06% и 24,97% соответственно.

Далее проведем анализ рентабельности продаж ОАО «Нефтекамскшина» за 2007-2008 гг.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности продаж по грузовой шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности продаж по сельскохозяйственной шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитаем влияние цены и себестоимости на изменение уровня рентабельности продаж по легковой шине:

![]()

![]()

![]()

![]()

![]()

![]()

Проверка:

![]() , что соответствует объекту факторного анализа.

, что соответствует объекту факторного анализа.

Рассчитанные показатели систематизируем в таблице 10.

Таблица 10 – Расчет уровня рентабельности продаж отдельных видов продукции

| Вид продукции | Рентабельность, % | Отклонение (+,-) | ||||

| План | Усл | Факт | Общее | В т.ч. за счет | ||

| цены | себестоимости | |||||

| Грузовая шина марки П8.25R20 У-2 серия | 4,16 | 15,43 | 7,78 | 3,62 | 11,27 | -7,65 |

| Сельскохозяйственная шина марки П6L-12 КАМА-421 серия | 4,16 | 19,92 | 7,78 | 3,62 | 15,76 | -12,14 |

| Легковая шина марки П175/70R13 КАМА-205 | 4,17 | 25,04 | 7,78 | 3,61 | 20,87 | -17,26 |

Проведенный анализ показал, что план по уровню рентабельности продаж всех видов продукции ОАО «Нефтекамскшина» выполнен. Выполнение плана по уровню рентабельности издержек грузовой шины на 3,62% было обусловлено увеличением цены и повышением себестоимости на 11,27% и 7,65% соответственно. План по уровню рентабельности издержек сельскохозяйственной шины выполнен на 3,62%. Увеличение данного показателя было обусловлено увеличением цены и повышением себестоимости на 15,76% и 12,14% соответственно. План по уровню рентабельности издержек легковой шины выполнен на 3,61% за счет увеличения цены и себестоимости на 20,87% и 17,26% соответственно.

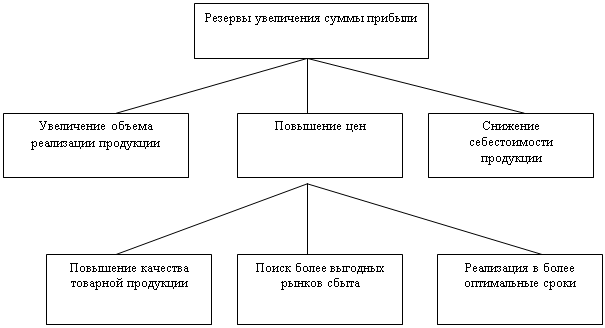

В ходе проведенного анализа были выявлены резервы роста рентабельности деятельности предприятия ОАО «Нефтекамскшина» за счет нескольких факторов:

- за счет снижения себестоимости некоторых видов товарной продукции;

- за счет повышения среднереализационных цен вследствие оптимизации структуры реализации продукции.

Основной причиной снижения рентабельности издержек и продаж явилось то, что темпы роста затрат опережают темпы роста выручки.

В рамках углубления практического анализа проведем пятифакторный анализ рентабельности ОАО «Нефтекамскшина» за 2006-2009 гг. Для этого воспользуемся формулами 23-33, представленными в параграфе 1.3. Исходные данные представленные в таблице 11.

Таблица 11 – Исходные данные для пятифакторного анализа рентабельности ОАО «Нефтекамскшина»

| Исходные данные | 2006г. | 2007г. | 2008г. |

| 1 | 2 | 3 | 4 |

| Продукция, млн.руб.(N) | 5342 | 6222,6 | 7330,7 |

| Трудовые ресурсы: а) промышленно-производственный персонал, чел. б) оплата труда с начислениями, млн.руб. (U) | 10768 1585,1 | 10556 1907,8 | 10193 2294,9 |

| Материальные затраты, млн.руб. (M) | 1888,4 | 2258,9 | 2692,4 |

| Основные производственные фонды, первонач. стоимость, млн.руб. (F) | 7822,2 | 7878,7 | 8270 |

| Амортизация, млн.руб. (A) | 196,3 | 199,4 | 200 |

| Оборотные средства, млн.руб. (E) | 1713,8 | 1606,6 | 1939,5 |

| Себестоимость продукции, млн.руб. (C) | 3669,8 | 4366,1 | 5187,3 |

| Прибыль, млн.руб. (P) | 1672,2 | 1856,1 | 2143,4 |

| Рентабельность капитала (R) | 0,17535654 | 0,19572391 | 0,20995152 |

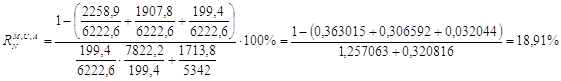

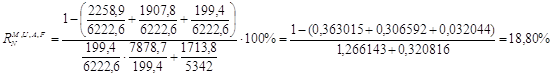

Рассмотрим 2006-2007 гг. Найдем значение рентабельности.

Выделяем влияние фактора материалоемкости продукции:

![]()

Выделяем влияние фактора трудоемкости продукции:

![]()

Выделяем влияние фактора амортизацеемкости продукции:

![]()

Выделяем влияние фактора скорости оборачиваемости основного капитала:

![]()

Выделяем влияние фактора оборачиваемости оборотных средств:

![]() ,

, ![]()

Итак, ![]()

Проведенный анализ показал, что план по уровню рентабельности капитала выполнен на 2,03%. Положительное влияние на увеличение показателя рентабельности оказали такие факторы, как снижение материалоемкости и трудоемкости продукции на 0,54%, 0,55% соответственно и увеличение оборачиваемости оборотных средств на 0,77%. Совокупное влияние положительных факторов увеличило общий уровень показателя рентабельности на 1,86%. Наряду с положительными факторами негативное влияние оказали увеличение амортизацеемкости продукции на 2,46% и снижение скорости оборачиваемости основного капитала на 0,11%. Совокупное влияние негативных факторов сократило общий уровень показателя рентабельности капитала на 2,57%. Данный уровень показателя представляет собой величину резерва роста рентабельности капитала, который может быть достигнут за счет снижения амортизацеемкости продукции и увеличения скорости оборачиваемости основного капитала.

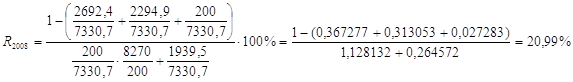

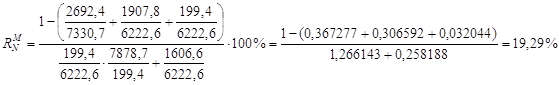

Рассмотрим 2007-2008 гг. Найдем значение рентабельности.

Выделяем влияние фактора материалоемкости продукции:

![]()

Выделяем влияние фактора трудоемкости продукции:

![]()

Выделяем влияние фактора амортизацеемкости продукции:

![]()

Выделяем влияние фактора скорости оборачиваемости основного капитала:

![]()

Выделяем влияние фактора оборачиваемости оборотных средств:

![]() ,

, ![]()

Итак, ![]()

Проведенный анализ показал, что план по уровню рентабельности капитала выполнен на 1,42%. Положительное влияние на увеличение показателя рентабельности оказали такие факторы, как снижение материалоемкости и трудоемкости продукции на 0,28%, 0,42% соответственно. Совокупное влияние положительных факторов увеличило общий уровень показателя рентабельности на 0,7%. Наряду с положительными факторами негативное влияние оказали увеличение амортизацеемкости продукции на 3,07%, снижение скорости оборачиваемости основного капитала на 0,85% и снижение оборачиваемости оборотных средств на 0,1%. Совокупное влияние негативных факторов сократило общий уровень показателя рентабельности капитала на 4,02%. Данный уровень показателя представляет собой величину резерва роста рентабельности капитала, который может быть достигнут за счет снижения амортизацеемкости продукции, увеличения скорости оборачиваемости основного капитала и оборачиваемости оборотных средств.

Проведенный анализ показал, что в целом за рассматриваемый период (2006-2009гг.) предприятие ОАО «Нефтекамскшина» имеет отрицательные показатели, характеризующие его деятельность. Опережающие темпы роста цен на материальную долю в затратах отрицательно сказываются на уровне себестоимости, увеличивая ее. По рентабельности можно сказать, что все показатели низкие, о чем говорит достаточно низкая прибыль. Повышение прибыли напрямую зависит от снижения затрат, которое возможно при более эффективном использовании ресурсов и основных фондов.

Похожие работы

... основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решения социальных задач и материальных потребности персонала. Анализ финансовых результатов деятельности предприятия включает: q изменения каждого показателя за период («горизонтальный анализ»); q исследование структуры соответствующих показателей и их ...

... заемных средств; управление рисками; иная информация. Дополнительная информация может быть представлена в виде аналитических таблиц, графиков, диаграмм. Глава II. Методические подходы к анализу финансовых результатов деятельности предприятия ООО «Автомир» 2.1 Анализ внешних и внутренних факторов, влияющих на финансовые результаты деятельности предприятия ООО «Автомир» Принятие ...

... увеличения объемов производства и продажи, снижения себестоимости продукции (работ, услуг), роста прибыли. К факторам, факторы). Глава 2. Анализ финансовых результатов деятельности предприятия ООО «СМР» 2.1 Экономическая характеристика предприятия Полное фирменное наименование общества - общество с ограниченной ответственностью «СМР». Общество имеет сокращённое фирменное наименование ...

... " отражаются показатели: нераспределенная прибыль прошлых лет; непокрытый убыток прошлых лет; нераспределенная прибыль отчетного года; непокрытый убыток отчетного года. Формирование финансового результата деятельности предприятия приводится в "Отчете о прибылях и убытках" (форма № 2). Вывод по главе На основании материала, изложенного в первой главе, можно сделать вывод, что основным ...

0 комментариев