Навигация

МОДЕЛЬ ТА ІНСТРУМЕНТАРІЙ ФІНАНСОВОГО РИНКУ УКРАЇНИ

2.1 МОДЕЛЬ ТА ІНСТРУМЕНТАРІЙ ФІНАНСОВОГО РИНКУ УКРАЇНИ

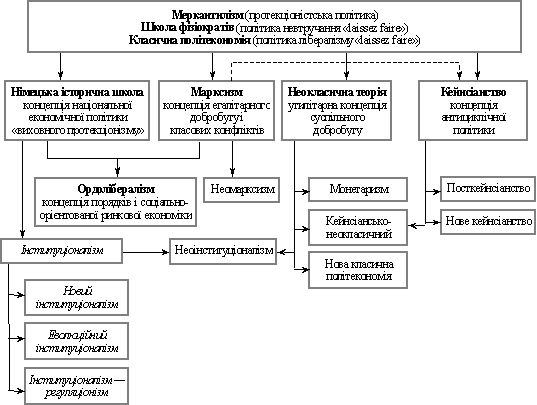

Ефективність та результативність здійснюваних в Україні заходів по стабілізації економіки, пошуку шляхів забезпечення довготривалого розвитку багато в чому визначаються мірою адекватності вихідних теоретичних положень, на яких будуються відповідні заходи, реальним економічним умовам, що склалися в країні. Аналіз концептуального підґрунтя сучасної економічної політики показує, що далеко не завжди така відповідність досягається.

Більшість економічних шкіл (монетаризм, неокласика, кейнсіанство тощо) відводять провідну роль у ринковому механізмі саморегулювання основних економічних пропорцій саме фінансовому ринку. Недостатня розвиненість цього ринку в Україні, служить головною перепоною на шляху використання нагромадженого у світі досвіду досягнення макроекономічної стабільності та розвитку за допомогою саме фінансово-кредитних важелів управління економікою.

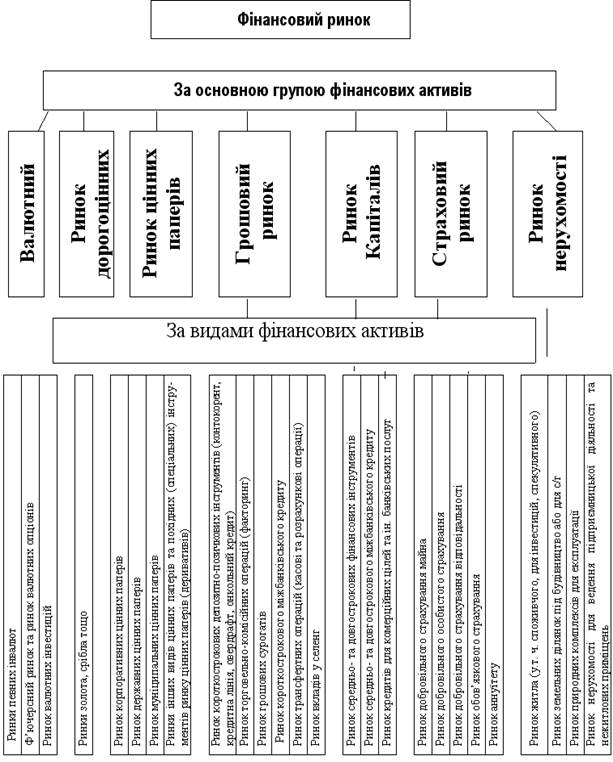

Аналіз співвідношення питомої ваги вживаних у вітчизняній практиці фінансових інструментів одночасно дає змогу говорити і про відповідну модельну оцінку фінансового ринку.

Становлення контрактних відносин під час розвитку економічних, у тому числі і фінансових систем, як відомо, може відбуватися за трьома моделями: англо-американською (або — англосаксонською), романо-німецькою (інші назви — євроконтинентальна, німецько-японська) та ісламською. Перші дві з них вважаються головними. Англосаксонська модель характеризується порівняно більшим економічним індивідуалізмом з відповідною перевагою випуску цінних паперів у зовнішньому фінансуванні, а також розвиненою системою інститутів фондового ринку. У романо-німецькій моделі переважає довгострокове кредитування банківськими структурами і пріоритетний розвиток банків як фінансових посередників.

Принципова відмінність цих двох моделей полягає в тому, що романо-німецька уособлює домінування кредитної форми фінансування з використанням інструментів боргу, тоді як англосаксонська використовує ринок цінних паперів, особливо ринок акцій і пайових сертифікатів як пріоритетний інструментарій формування контрактних відносин. Реалізація англосаксонської моделі потребує розвиненішої мережі посередницьких структур, зокрема небанківських, пропозиції та споживання масових послуг дрібними учасниками ринку. Об'єм-ніша структура власності в країнах Євросоюзу та Японії поєднується з посиленими державним адмініструванням і централізацією потоків капіталу [48,54].

Традиції системи ісламських фінансів ґрунтуються на забороні та інколи на обмеженні отримання відсоткової винагороди за проведення фінансових операцій — доходи здебільшого виплачуються як результат участі у прибутках, а не як процентні нарахування. Ісламські фінансові інститути позбавлені змоги стягувати попередньо фіксовану плату, угоди контрактуються у формі пайової участі, придбання майна посередником і перепродажу його клієнту в розстрочку зі збільшеною платою за ризик. Для акумуляції ресурсів замість традиційних депозитних рахунків використовують акції, інвестиційні та ощадні вклади, сертифікати пайових і взаємних фондів, тобто ті інструменти, виплати за якими наперед не фіксуються і відбуваються на основі розподілу прибутку з фінансовою установою. У таких країнах, як Пакистан, Кувейт, Індонезія, Іран відсутні ринки облігацій. Незначними є ринки облігацій порівняно з ринками акцій в Йорданії та Єгипті. Заборонені й строкові угоди з похідними цінними паперами. Розрахунки й перекази грошей поряд з традиційними методами їх організації (з використанням послуг банків) можуть бути забезпечені й у нетрадиційних формах без участі офіційних посередників — угоди "хавала". Наслідком застосування ісламської моделі фінансового ринку є спрощена його структура та уніфікація вживаних фінансових інструментів; переважання великих, у тому числі й сімейних власників-інвесторів у структурі акціонерних капіталів; відсутність масових дрібних інвесторів і спекулянтів. Ці особливості свідчать про порівняно обмежену ліквідність фінансових ринків, що використовують ісламську модель розвитку.

Фінансовий ринок України еволюціонує шляхом модифікації кількісних і якісних характеристик свого розвитку — насамперед через упровадження нових фінансових інструментів, операцій і послуг. Разом із наявними проблемами (незадовільні оцінки капіталізації, ліквідності та прозорості, слабкий захист прав власності) спостерігаються очікувані ознаки інституціоналізації ринку: переважання інституційних учасників — інвесторів, кредиторів і реципієнтів капіталу над індивідуальними, що засвідчує зрілість корпоративних (об'єднаних) варіантів розміщення активів та професіональне використання коштів; поширення організованих форм встановлення і реалізації фінансових відносин, що означає легітимність та прозорість намірів учасників-контракторів при здійсненні угод [51,114].

Посередницька діяльність банківських і небанківських структур як продуцентів послуг спрямована на задоволення потреб клієнтів у залученні чи/або розміщенні капіталу. Якість фінансового сервісу поступово стає визначальним компонентом економічного розвитку.

Вбачається доцільним визначити особливості розвитку вітчизняного фінансового ринку через аналіз використання тих чи інших фінансових інструментів. У нижченаведеній таблиці міститься інформація, що характеризує співвідношення використання пайових і боргових фінансових інструментів (інструментів власності та боргу) на фінансовому ринку України. див. таб.2.1.

Таблиця. 2.1.

Використання пайових та боргових інструментів на фінансовому ринку України (на кінець відповідного року)[14,76]

| Фінансові інструменти | 2000 р. | 2001 р. | 2002 р. | 2003 р. | 2004 р. | 2005 р. | |||||||||||

| млрд. грн. | % | млрд. грн. | % | млрд. грн. | % | млрд. грн. | % | млрд. грн. | % | млрд. грн. | % | ||||||

| Інструменти власності' | 23,3 | 28,5 | 31,3 | 25,3 | 46,7 | 32,4 | 68,6 | 39,8 | 81,5 | 40,1 | 99,2 | 38,4 | |||||

| Інструменти боргу | 58,2 | 71,5 | 92,2 | 74,7 | 97,4 | 67,6 | 103,4 | 60,2 | 121,5 | 59,9 | 158,6 | 61,6 | |||||

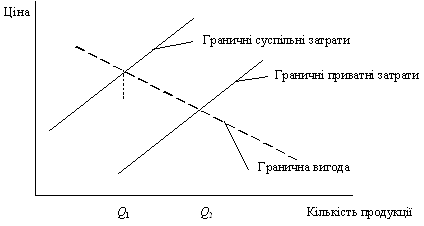

Кількісні табличні викладки у межах поданого періоду спонукають до однозначного висновку щодо переваги інструментів боргу в сукупності засобів фінансування розвитку інституційних одиниць. Попри поступальне зростання вартісного виміру використовуваних фінансових інструментів обох видів (у 8,7 разу щодо інструментів власності та у 4,4 разу щодо інструментів боргу), помітні змінні відносні оцінки їх питомої ваги. Так, використання інструментів боргу переважає над інструментами власності і різниця між ними досить значна. Деталізація останнього твердження зводиться до того, що за наявності тренду зростання вартісних характеристик обох варіантів фінансування спостерігається практично дворазове скорочення розриву між ними у відносному виразі, тоді як у 2000 році боргові інструменти переважали над пайовими у 3,1 разу, то у 2004—2005 роках уже у 1,5—1,6 разу. Незважаючи на поступове стиснення такого "лагу", реальні обставини дають підстави характеризувати фінансовий ринок України як борговий.

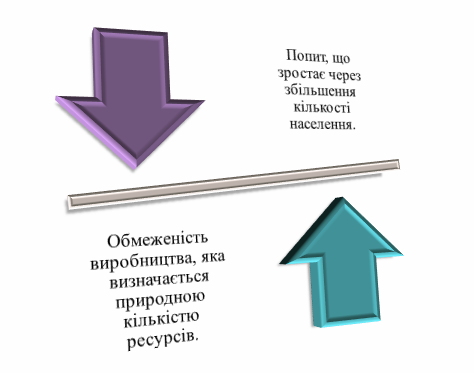

До чинників, що зумовлюють борговий характер фінансового ринку України, а також особливості переважного застосування фінансових інструментів з фіксованою дохідністю відноситься [10,11]:

Похожие работы

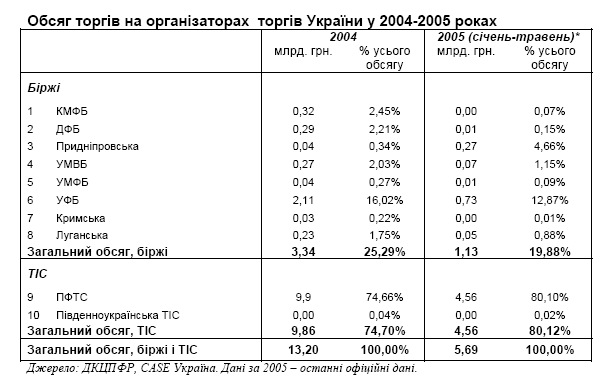

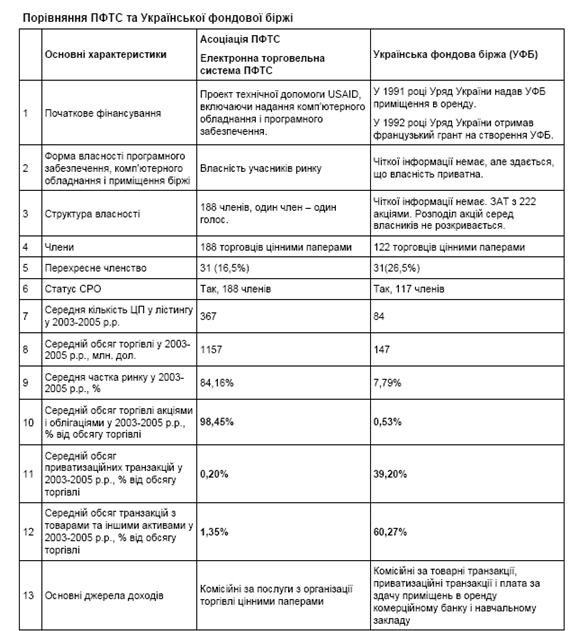

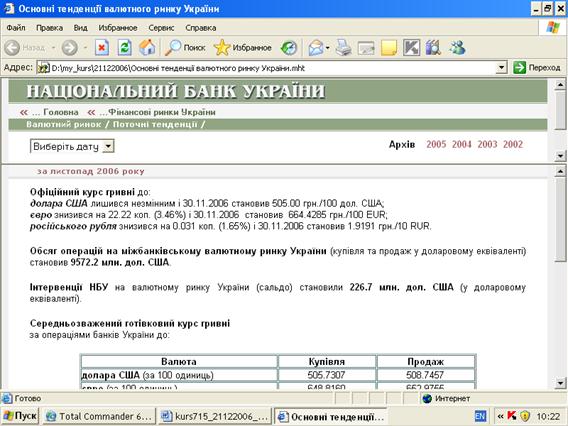

... як правило, з короткострокових вимог і зобов'язань експортерів та імпортерів клієнтів банку 2.4 Визначення основних проблем сучасного стану функціонування фінансових бірж України Основними проблемами сучасного стану функціонування фінансових (фондових та валютних) бірж в Україні є їх практична відсутність у класичному стилі їх функціонування за кордоном. Існуючі монопольні структури – МВРУ ...

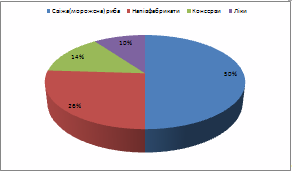

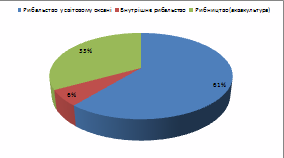

... відносини по доступу України до ресурсів Світового океану та до рибної продукції в територіальних водах інших держав; - відновити платоспроможність громадян середнього класу населення. Функціонування світового ринку рибної продукції відбувається в умовах постійної регулюючої функції країн. Досить широко використовуються методи підтримки внутрішнього виробника – субсидії та тарифні механізми й ...

... сільських та інших товаровиробників АПК, у тому числі й зерновиробників. 3. Стратегічні аспекти використання експортного потенціалу зхернового господарства Херсонської області Сучасний зерновий ринок Херсонської області все ще перебуває на стадії становлення і не забезпечує виконання основних функцій: організації оптової й роздрібної торгівлі, формування конкурентного середовища, контролю ...

... ї моделі економіки і способів її побудови; на визначенні пріоритетних цінностей та економічного порядку, який повинен забезпечувати реалізацію цієї моделі. Тому розроблення філософії взаємодії держави і ринку передбачає дослідження багатогранності цього процесу, урахування впливу інституційного середовища на конкретну модель економіки. Без визначення цілей, цінностей у суспільстві неможливо ...

0 комментариев