Навигация

Положение в 2006 году

3.3 Положение в 2006 году

В 2006 г. продолжилась тенденция перехода от экономического роста, детерминированного экспортом и потребительским спросом, к инвестиционному росту. Для инвестиций, особенно иностранных, характерна позитивная динамика. Были отработаны две принципиальные модели восстановления госконтроля над ключевыми активами – через судебную процедуру (модель «ЮКОСА») или посредством выкупа (модель «Сибнефти»). Прирост инвестиций в основной капитал с послекризисного 1999 года составил в среднем 12% в год – четкий положительный тренд[12]. Так, в 2006 г. половину стоимости импорта составил импорт машин и оборудования. При этом, тем не менее, отмечается нарастающее технологическое отставание отечественной экономики, в том числе и в топливно-сырьевом секторе. Инвестиционный капитал не вполне доступен – средняя ставка по кредитам в России составила в 2006 г. 12%, при этом для малого и среднего бизнеса она почти всегда была более 15%[13].

В 2006 г. имело место некоторое ускорение инвестирования основного капитала: вложения в него составили к уровню 2005 г. 113,7%, тогда как в 2005 г. к уровню 2004 г. — 110,7%. При этом следует отметить ускоренный, явно гипертрофированный — на фоне очевидного общего недофинансирования технического перевооружения обрабатывающих производств — рост финансовых вложений организаций. В 2006 г. общая абсолютная величина таких вложений впятеро превысила размеры инвестиций в основной капитал (в 2004 г. превышение не достигло двух раз), причем рост краткосрочных финансовых инвестиций почти вдвое опередил рост долгосрочных; вкупе с отмеченной деформацией инвестиционного потока это свидетельствует об ослаблении корпоративных стимулов к обновлению производственного аппарата.

В 2006 г. сохранялась и негативная тенденция отвлечения ресурсов от этого обновления по линии наращивания «прочих» инвестиций за рубеж (на «прямые» и «портфельные» зарубежные инвестиции российских организаций в 2006 г. пришлись всего 5%); из них 60% оказались перечисленными на банковские депозиты.

Не лучшим образом на потенциале отечественной индустрии сказалось и пролонгирование в 2006 г. тенденции роста ввоза в страну машинотехнической продукции. Если в 2004 г. доля машин, оборудования и транспортных средств в общем объеме импорта в РФ составила 41,2%, в 2005 г. — 44,0, то в 2006 г. — 49,0% (кстати заметить, экспорт подобной продукции в общем экспорте РФ в 2005 г. равнялся всего 5,8%, а в 2006 г. — 6,2). Еще больше «впечатляет» динамика собственно импорта: около 50% прироста в 2006 г. при примерно 40% — в 2005 г. Превращение этой конкретной тенденции в долговременный тренд практически гарантирует технологическое отставание российских машиностроителей от лучших зарубежных компаний, не говоря уж о провоцировании зависимости отечественных потребителей иностранной техники от ценовой политики иностранных поставщиков и субъектов сервисного обслуживания. Некоторые экономисты, правда, полагают, что ввозить средства производства априори лучше, чем предметы потребления. Думается, однако, что это относится только к тем необходимым для развития отечественной экономики средствам производства, аналогов которых в стране не создается и развертывание производства которых в России затруднено.

Несмотря на все громче звучащие в последние годы призывы властей и представителей бизнес-сообщества к приданию экономике «инновационного» вектора развития, тенденция повышения роли промышленно ориентированных НИОКР в 2006 г. (как и ранее) отсутствовала. И неудивительно: удельный вес затрат на эти исследования и разработки в общей структуре инвестиций в нефинансовые активы составил мизерную величину в 0,3% при том, что удельный вес выполнявших их промышленных организаций в общем числе организаций индустрии не превышал 0,16— 0,17%[14].

3.4 Положение в 2007 году

На начало 2007 года объемы инвестиций все еще недостаточны для нормального воспроизводства технической базы[15]. Также отсутствовали позитивные изменения в направлениях инвестиционной деятельности, являющиеся ключевым фактором совершенствования промышленной структуры. Так, доля обрабатывающих производств в структуре инвестиций в основной капитал в январе—сентябре 2007 г. составила лишь 16,7% и даже несколько сократилась в сравнении с аналогичным периодом 2006 г. (17,5%). Не изменились к лучшему значения данного показателя по производству машин и оборудования (включая электронное, оптическое и электрооборудование) и по выполнению НИОКР. При сохранении явно нерациональных соотношений между финансовыми вложениями и инвестициями в нефинансовые активы (первые по-прежнему пятикратно превышали вторые) оказалась законсервированной и неблагоприятная пропорция между долгосрочными и краткосрочными финансовыми вложениями (первые меньше вторых в 3,5 раза) в обрабатывающей сфере.

В очередной раз сюжет об абсолютно неудовлетворительном качестве нынешней макроэкономической динамики, которую совершенно напрасно громко именуют «восстановительным ростом», акцентировался участниками обсуждения президентского послания-2007 парламентариям, бюджета-2008—2010 и социально-экономического курса федеральных властей. «Восстановительный» рост, — подчеркивал один из участников обсуждения, — на самом деле есть соотносимый с позорно низкой исходной базой и «надуваемый» нефтедолларами рост «без развития» и даже «с антиразвитием», т.е. сопровождаемый дальнейшей деградацией научно-производственного и человеческого потенциалов страны, усилением ее территориальной дезинтеграции и ухудшением ее мирохозяйственных позиций (закреплением России на глобальной сырьевой периферии)»[16]. То есть фактически по-прежнему наблюдался существенный недостаток инвестиций в реальный сектор экономики на фоне благоприятных макроэкономических показателей по стране.

В декабрьском номере ж. Экономист, 2007, А.Селезнев отмечает, что в России существует возможность прямого стратегического инвестирования в народное хозяйство. Благодаря накоплению доходов от нефти и газа, инвестиционному ресурсу бюджетов всех уровней, средств частных инвесторов. Однако пока средства вкладываются преимущественно в ценные бумаги иностранных эмитентов. На взгляд автора, очевидна необходимость резкого увеличения объемов и доли прямых гос. инвестиций в приоритетные сектора экономики при сокращении доли портфельных[17].

Одним из современных трендов не только в национальных, но и в международных масштабах является долгосрочная аренда средств производства, или лизинг.

Относительно иностранных инвестиций тенденция следующая: концентрация преимущественно в отраслях с высокой оборачиваемостью капитала — в торговле и общественном питании (32% общего объема инвестиций) и в незначительном масштабе в других отраслях экономики. Определенный избыток капитала в странах-донорах, а также потребность в продвижении своих товаров на новый, емкий российский рынок обусловливают заинтересованность нерезидентов в приобретении контроля над секторами российской экономики, ориентированными прежде всего на удовлетворение быстро растущего потребительского спроса. «Захват» новых рынков, занятие на них монопольного положения, преодоление таможенных барьеров, использование более дешевых факторов производства на внутреннем рынке, установление контроля над предприятиями-конкурентами — в последние годы эти факторы заставляли иностранных инвесторов активно приобретать доли участия в капитале российских компаний.

Прагматичность целей нерезидентов в России, связанных преимущественно с установлением контроля над бизнесом, а не с реальным его развитием, подтверждается крайне консервативным отношением иностранцев к вложениям средств в обновление основного капитала приобретенных предприятий. Например, в 1999—2005 гг. основные фонды в Российской Федерации выросли лишь на 3,3%[18] (а по отраслям, производящим товары, даже снизились на 1,2%), в то время как объем прямых иностранных инвестиций увеличился за тот же период в 5,6 раза

Складывается впечатление, что, захватив контроль над значительной частью высокорентабельного бизнеса в России и «отвоевав» рыночные ниши у отечественных производителей, иностранные инвесторы и российские предприниматели, вывезшие капиталы за рубеж, потеряли интерес к дальнейшему развитию производства в нашей стране, импорту технологий и высокотехнологичного оборудования. В целом позитивная тенденция притока прямых иностранных инвестиций в ряде случаев обернулась для России не импортом реального капитала и обновлением устаревших фондов, а эксплуатацией национальных ресурсов и дальнейшей деградацией производственного потенциала. Так, под видом выплаты процентов, дивидендов и прочих доходов на привлеченный капитал в течение 2000—2006 гг. все возрастающая часть прибыли отечественных предприятий, в первую очередь промышленных, выводилась за рубеж. Отношение выплаченных частным сектором отечественной экономики доходов нерезидентам к полученному сальдированному финансовому результату в промышленности начиная с 2002 г. было близким к 50%, а в 2003 г. достигло 90%; в 2006 г. оно составило около 55%.

Еще более парадоксальной представляется ситуация с привлечением прямых инвестиций при анализе уровня проникновения иностранного капитала на отечественный рынок. В результате активного приобретения иностранными инвесторами долей участия в российских компаниях оцененный удельный вес нерезидентов в акционерном и прочем капитале отечественных компаний к 2007 г. составил около 50%. Таким образом, в некоторых отраслях отечественная экономика приблизилась к порогу экономической безопасности. Иными словами, страна продает часть сформированного национального богатства, теряя известную долю хозяйственного суверенитета.

При этом экономика России почти ничего не получает взамен от остального мира, ее практически не включают в свои технологические цепочки крупные транснациональные корпорации, то есть ни одно из естественных конкурентных преимуществ России — высокое качество рабочей силы, значительный индустриальный потенциал — не находит достойного применения в полноценном включении страны в международную систему разделения труда. Глобальные концерны в нашей стране готовы лишь создавать инфраструктуру для доведения продукции потребительского назначения до конечного пользователя (например, всевозможные торговые сети) и организовывать незначительную по глубине переработку сырья, опять же для нужд потребительского рынка (пошив обуви, выпуск продукции пищевой и легкой промышленности).

Второй особенностью динамики прямых инвестиций в Россию является сформировавшийся в нашей стране своеобразный механизм их «мультипликации». На фоне небольшого объема притока иностранного капитала и невысоких прибылей конца 1990-х годов их сумма была незначительной, но уже в 2003 и 2005 гг. реинвестированные доходы составили львиную долю в общем объеме статьи «прямые инвестиции», а в 2004 и 2006 гг. их доля приближалась к 50%. Иными словами, если абсолютная величина прямых инвестиций, фиксируемая по данным платежного баланса, в период с 1998 по 2006 г. составила 79,9 млрд. долл., то реальный приток денежных и материальных ресурсов, направляемых в пользу резидентов в рамках долгосрочного участия в российских предприятиях, оценивается лишь в 28,3 млрд. долл. Принимая же во внимание то, что, как отмечалось выше, около половины от этого объема составляли инвестиции отечественного происхождения (капитал, вывезенный ранее из России), собственно «иностранный» приток прямых инвестиций в течение данного периода не превысил 14-15 млрд. долл.

Третьей особенностью притока прямых инвестиций в Россию выступает крайне низкая доля иностранных ресурсов, реально направляемых в экономику. Специфический способ приватизации, избранный в нашей стране (через залоговые аукционы), практически лишил ее возможности привлекать иностранные инвестиции посредством вложения средств нерезидентов (как в виде денег, так и в виде товарных ценностей) в капитал вновь образованных предприятий. Скупленные новыми собственниками за бесценок акции рентабельных российских компаний, подорожавшие в несколько раз после выхода на рынок, впоследствии лишь перепродавались другим собственникам. Реальные вложения иностранцев во вновь созданные предприятия не носили массового характера. Только с 2003 г. отечественные компании стали прибегать к доразмещению своих акций (IPO) в целях привлечения реального иностранного капитала.

Всего с 2003 по 2006 г. российскими компаниями в рамках IPO было размещено акций на сумму около 22 млрд долл. При этом большая их часть предназначалась для размещения на международных площадках, тогда как для внутреннего рынка выпуск фондовых ценностей был осуществлен лишь на 2 млрд долл. Казалось бы, такую форму привлечения капитала нужно только приветствовать, ведь, как подчеркивалось выше, именно она обеспечивает реальное вливание в национальную экономику финансовых и товарных ценностей. Однако, хотя на 2006 г. пришлась наибольшая доля новых размещений акций (16,7 млрд долл.), а удельный вес IPO в общем объеме привлеченных сектором нефинансовых предприятий прямых инвестиций в форме участия в капитале достиг рекордного уровня — около 60%, по итогам года иностранное участие в капитале российских компаний выросло лишь на 8,9 млрд долл. (уровень, близкий к показателю 2004 г.)[19].

Основной причиной низкого объема привлечения прямых инвестиций в форме участия в капитале являлись массированные изъятия нерезидентами ранее сделанных вложений (объем продаж российских акций в 2006 г. составил 19,2 млрд долл.). То есть, приобретая российские акции на этапе IPO, иностранные инвесторы впоследствии перепродавали их резидентам по более выгодным ценам, в результате иностранный капитал фактически замещался отечественным. Общий объем привлечения иностранного капитала в рамках IPO российских компаний в 2006 г. даже не смог компенсировать изъятий прямых инвестиций нерезидентами за тот же период. Таким образом, можно предположить, что, участвуя в размещении российских IPO, иностранные инвесторы преследовали своей основной целью не инвестирование в реальный сектор отечественной экономики, а проведение краткосрочной спекулятивной игры. Данный факт косвенно подтверждают и опросы менеджеров крупных иностранных инвестиционных фондов, проводимые компанией Reuters. Тактика казначеев этих институциональных инвесторов применительно к российским акциям за рубежом состоит в выборе вида позиции (короткой или длинной) в отношении приобретаемых российских активов, но никак не в долгосрочном развитии покупаемого предприятия.

Проведенный А.Навоем анализ позволяет сделать несколько выводов:

1.Масштабы привлечения Россией прямых иностранных инвестиций существенно переоценены. Цифры растущих долгосрочных вложений иностранцев имеют мало общего с реальными международными денежными и товарными потоками, поступающими в отечественную экономику. Большие значения статьи «реинвестированные доходы» в России, природа которых кроется в высокой рентабельности отечественных добывающих производств с иностранным участием, а также весомое участие в формировании статьи «прямые иностранные инвестиции» капитала отечественного происхождения существенно искажают размеры собственно прямых иностранных инвестиций. С учетом того, что в развивающиеся страны и в страны с переходной экономикой в 1998—2005 гг. поступило прямых инвестиций на сумму около 2 трлн. долл., на долю нашей страны пришлось менее 1% привлеченных долгосрочных международных ресурсов.

2.В силу принятой методики в странах с достаточно высокой рентабельностью производства и значимой долей капитала, принадлежащего в национальном бизнесе нерезидентам, с определенного момента прямые иностранные инвестиции начинают генерировать «сами себя» и теряют связь как с реальными денежными потоками, так и с собственно инвестициями в основные производственные фонды. По-видимому, именно такая ситуация сложилась и в экономике России, где относительно небольшой объем первоначальных прямых вложений нерезидентов сформировал волну «сгенерированных» прямых инвестиций, фактически отражающих не реальные денежные потоки, а прибыль, полученную отечественными предприятиями, пропорционально участию нерезидентов в их капитале.

3. Современные прямые инвестиции слабо связаны с реальными вложениями в обновление производственных фондов приобретаемых предприятий. Лишь относительно небольшая их часть — на этапе первичного формирования капитала подконтрольного предприятия и до размещения его акций — создает предпосылки для расширения производственной базы компании. Все остальные операции с акциями, подпадающие под определение прямых инвестиций, обусловливают лишь переход права собственности от одних собственников к другим и не влияют на ресурсы предприятия. В России, в силу исторических причин, иностранный капитал практически не участвовал в формировании производственной базы вновь создаваемых предприятий, а участие нерезидентов в доразмещении акций российских компаний определяется преимущественно спекулятивными соображениями. Как следствие, лишь небольшая часть «новых» прямых иностранных инвестиций трансформируется во вложения в производственные фонды .отечественных предприятий[20].

Похожие работы

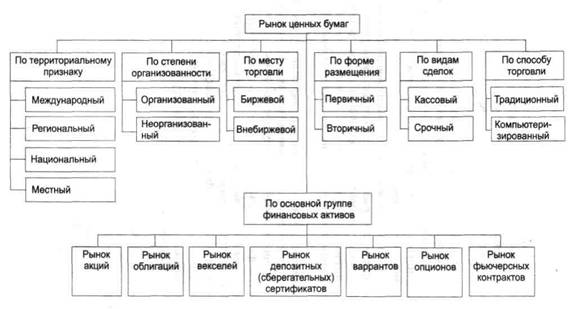

... Государственная политика должна искать компромиссы, выделяя приоритетные факторы в таком сложном и противоречивом процессе как международная миграция капитала. 2. СУЩНОСТЬ И ОСОБЕННОСТИ ФУНКЦИОНИРОВАНИЯ РЫНКА ЦЕННЫХ БУМАГ 2.1 Сущность, функции и виды рынка ценных бумаг Рынок ценных бумаг - это сфера экономических отношений, связанных с выпуском и обращением ценных бумаг. Его цель состоит в ...

... связано с общеэкономическими и системными факторами, например общим укреплением и стабилизацией экономики и банковской системы, повышением уровня прозрачности и эффективности работы банков, расширением и развитием рынка долговых заимствований и др. В целом оценки рисков эмитентов RusRating, выраженные в уровне присвоенных кредитных рейтингов, также подтверждают эти явления. При этом у банков с ...

... есть "обращение" с ними такое же, как и с отечественными, то отсутствует целесообразность и предмет регулирования отдельного специального нормативного акта по иностранным инвестициям. РОЛЬ ОТЕЧЕСТВЕННОГО КАПИТАЛА В ОБЕСПЕЧЕНИИ УСЛОВИЙ ВОЗВРАТА КАПИТАЛОВ В РОССИЮ Существенным моментом в привлечении отечественного частного капитала может быть только приход его "во власть". И только в этих ...

... в страну необходимо снизить все еще очень высокую зависимость нашей экономики от мировых цен на сырьевые товары, составляющие основу нашего экспорта и доходов бюджета. III. Инвестиции в России 1997-1998 года. Вывоз капитала частным сектором можно оценить как сальдо торгового баланса и баланса услуг за минусом чистого оттока средств со стороны госсектора и увеличения золотовалютных ...

0 комментариев