Навигация

Оцінка фінансового стану фірм - досвід економічно розвинених країн

1.2 Оцінка фінансового стану фірм - досвід економічно розвинених країн

Ринкова економіка сприяє не тільки посиленню, але і якісній зміні ролі фінансового аналізу, що перетворюється в основний метод оцінки фінансового стану підприємства. Він дозволяє виявити ефективність використання ресурсів, оцінити рентабельність і фінансову стабільність господарюючого суб'єкта, установити його положення на ринку, а також кількісно виміряти ступінь ризикованості діяльності й конкурентноздатність.

Практика використання прийомів фінансового аналізу українськими підприємствами недостатня з погляду сучасних вимог економіки. Тим часом, західний досвід фінансового аналізу досить багатий. Тут є своє “ноу-хау”, налагоджені й апробовані технології. Одним з яскравих прикладів може служити досвід гіганта автопромисловості - концерну Renault.

З моменту створення в 17898 р. Луи Рено підприємство займалося розробкою й випуском автомобілів, танків, вантажівок, літакових двигунів і самих літаків. Історія компанії була насичена найважливішими подіями, зльотами й падіннями: післявоєнна націоналізація, створення світових бестселерів, таких як 4 CV й Renault 5, найглибша криза 80-х років і наступні потім політики “Загальної якості”, “Зменшення собівартості” й “Інтернаціоналізації”. У цей час і починається активне застосування методів аналізу у фінансовому менеджменті концерну.

Фінансовий аналіз на промислових підприємствах включає аналіз фізичних показників виробництва й дослідження безпосереднє грошових потоків компанії, які базуються на її вартості. Проте, лише сполучення цих двох складових здатно дати реальну оцінку стану фірми.

В основі фізичних показників лежить кількість автомобілів, що випускають, а також відношення цієї кількості до максимально можливої продуктивності заводу й чисельності виробничого персоналу.

Для оцінки ефективності виробництва в Renault використають індекс EIU. Його сутність складається відносно кількості зроблених концерном автомобілів за певний період часу до усередненого за цей же період чисельності персоналу, у т.ч. невиробничого. Цей показник дозволяє оцінити динаміку розвитку й вартість виробництва, однак не враховує якісні характеристики й складність автомобілів, що випускають.

Для детального аналізу більше підходить показник IMVP, за допомогою якого можна привести у відповідність параметри різних підприємств, зрівняти час виробництва однієї машини з базовою величиною й, в остаточному підсумку, зіставити результати діяльності будь-яких автомобільних заводів. Завдяки використанню цього показника стала очевидним перевага японських підприємств перед європейськими й американськими конкурентами, а на Renault була сформульована конкретна мета - зменшення часу на виробництво одного автомобіля.

Для всеосяжної оцінки стану компанії й підвищення безпеки її діяльності в майбутньому фізичні показники доповнюються фінансовими, серед яких найбільше значення має індекс “вартості трансформації”. Спрощено говорячи, він показує скільки додають у собівартості готової продукції вартість металу, фарби й комплектуючих.

Цей показник включає в розрахунок вартість виробничого й невиробничого персоналу, суму непрямих виробничих витрат, розмір податків і зборів, а також величину амортизації. Відношення загальної суми цих витрат по підприємству за рік до кількості випущених автомобілів утворить вартість трансформації одиниці продукції, тобто однієї усередненої машини. Аналізуючи співвідношення складових частин вартості трансформації й саму її суму, менеджери мають можливість краще й точніше планувати подальший розвиток підприємства. Скажемо, надмірна вартість персоналу говорить про занадто великий час виробництва одиниці продукції, а значна величина амортизації - про невисоку ефективність даного проекту в цілому.

Важливість комплексного синхронного використання всіх показників фінансового аналізу підкреслює приклад Renault: з кінця 80-х рр. корпорація пережила приватизацію, небувалий ріст й інтернаціоналізацію своєї діяльності. Зараз Renault – це 59 заводів й 138 тисяч співробітників по усіму світу, концерну належать румунська Dacia, корейський Samsung motors й 36,8% японського Nissan. Це більше 2,2 млн. зроблених і проданих автомобілів, 37 млрд. євро обсягу продажів і більше 1,3 млрд. євро чистого прибутку (за один тільки 1998 рік). Зараз перед компанією стоять нові завдання, рішення яких неможливо без аналізу показників діяльності підприємства в практиці фінансового менеджменту [4].

Правила фінансового обліку різних західних країн регламентуються своїми специфічними стандартами. І в той же час, між ними є багато загального, так що бухгалтер або фінансовий менеджер Великобританії без особливої праці зможе зрозуміти й оцінити інформацію, представлену американським бухгалтером. У дійсному розділі ми будемо керуватися тими принципами й правилами, які становлять основу Загальноприйнятих принципів бухгалтерського обліку (GAAP - Generally Accepted Accounting Principles) США й основними положеннями Міжнародних стандартів бухгалтерського обліку (МСБО).

Дійсні навчальні матеріали розглядають наступне комплексне завдання:

· викласти основні принципи й особливості МСБО,

· описати формати балансу й звіту про прибуток у вигляді, найбільш зручному для проведення діагностики,

· дати інтерпретацію основних статей балансу й звіту про прибуток,

· знайти відповідність між основними статтями балансу й звіту про прибуток в українських і міжнародних стандартах,

· викласти методику складання звіту про рух грошей,

· указати шляхи використання балансу й звіту про прибуток для цілей діагностики підприємства.

Для одержання загальної оцінки динаміки фінансового стану за звітний період провадиться зіставлення зміни підсумку балансу зі змінами фінансових результатів господарської діяльності за звітний період. Із цією метою зіставляють темпи зміни наступних показників: виторгу від виробництва й інших послуг (робіт), балансового прибутку й величини активів підприємства (авансованого капіталу).

Економічний зміст цього ключового моменту в загальній оцінці динаміки й структури статей бухгалтерського балансу полягає в тому, що після оцінки динаміки зміни балансу доцільно встановити відповідність динаміки балансу з динамікою обсягу виробництва й виторги від перевезень й інших послуг (робіт), а також прибутку підприємства. Більш швидкий темп росту обсягу виробництва, виторгу від перевезень (робіт, послуг) і прибутку в порівнянні з темпом росту суми балансу вказує на поліпшення використання коштів. Так, оптимальним є наступне співвідношення, що базується на взаємозв'язку названих вище основних показників:

ТБП >ТОР> ТА >100% (1.1)

де ТБП ,ТОР ,ТА – відповідно темпи зміни балансового прибутку, обсягу реалізації, суми активів (авансованого капіталу).

Дане співвідношення означає:

· по-перше, прибуток збільшується більше високими темпами, чим обсяг реалізації, що свідчить про відносне зниження витрат виробництва й обігів;

· по-друге, обсяг реалізації зростає більше високими темпами, чим активи (майно) підприємства, тобто ресурси підприємства використаються більш ефективно;

· по-третє, економічний потенціал підприємства зростає в порівнянні з попереднім періодом.

Розглянуте співвідношення у світовій практиці одержало назву "золоте правило економіки підприємства». Необхідно мати на увазі, що якщо діяльність підприємства вимагає значного вкладення коштів (капіталу), які можуть окупитися й принести вигоду лише в більш-менш тривалій перспективі, то ймовірні відхилення від цього «золотого правила». Тоді виниклі відхилення не слід розглядати як негативні. До причин виникнення таких відхилень ставляться: додаток капіталу в сферу освоєння нових технологій виробництва (видів перевезень), модернізації й реконструкції діючих підприємств й ін. Для більш докладного аналізу структури балансу підприємства складаються окремі таблиці вертикального й горизонтального аналізу для активів і для пасивів. Активи розташовуються по убуванню ступеня ліквідності, починаючи з коштів і закінчуючи нематеріальними активами. Пасив балансу починається з найбільш затребуваної її частини й закінчуючи власними коштами. Такий порядок подання активів і пасивів балансу, з одного боку, прийнятий у багатьох західних стандартах обліку, з іншої, концентрує увага аналітика на найбільш важливі для фірми статтях, тому що кошти й короткострокові пасиви найбільшою мірою впливають на оцінку майна фірми і її фінансовий стан. На противагу цьому, нематеріальні активи, як правило, взагалі неможливо продати, а власні кошти не є затребуваними.

1.3 Інформаційне та нормативно-правове забезпечення фінансового аналізу

Для регулювання фінансової діяльності підприємства існує багато нормативних актів. Положення про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації (затверджено наказом Міністерства фінансів України, Фонду державного майна України від 26 січня 2001 р. №49/121) розроблено відповідно до Державної програми приватизації, затвердженої Законом України „Про Державну програму приватизації”, з метою встановлення єдиного порядку та основних методичних засад проведення поглибленого аналізу фінансового стану підприємств, що підлягають приватизації.

Аналіз фінансового стану підприємств, що підлягають приватизації, здійснюється у випадках, передбачених чинним законодавством. Цим Положенням установлюються порядок розрахунку показників (коефіцієнтів), що характеризують фінансовий стан підприємства, та їх нормативні значення, які застосовуються при проведенні аналізу фінансового стану підприємства за спрощеною схемою. Якщо проведення фінансового аналізу за спрощеною схемою відповідно до вимог Методики оцінки вартості майна під час приватизації, затвердженої постановою Кабінету Міністрів України від 12 жовтня 2000 р. № 1554, не дає змоги зробити висновки щодо фінансового стану підприємства, то проводиться поглиблений фінансовий аналіз згідно з вимогами, встановленими цим Положенням. Фінансовий аналіз проводиться відповідно до цього Положення загальноприйнятими методами [5].

Фінансовий аналіз проводиться державним органом приватизації у двотижневий термін з дня отримання відповідного запиту. У разі потреби державний орган приватизації може залучати незалежних консультантів та експертів, порядок оплати послуг яких визначається Фондом державного майна України.

Методичні рекомендації щодо виявлення ознак неплатоспроможності підприємства та ознак дій з приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства (затверджено наказом Міністерства економіки України від 17 січня 2001 р. №10) розроблені з метою забезпечення однозначності підходів при оцінці фінансово-господарського стану підприємств, виявленні ознак поточної, критичної чи надкритичної їх неплатоспроможності, а також приховування банкрутства, фіктивного банкрутства чи доведення до банкрутства, своєчасного виявлення формування незадовільної структури балансу для здійснення випереджувальних заходів щодо запобігання банкрутству підприємств [6].

Відповідність розрахованих, згідно з цими методичними рекомендаціями, економічних показників фінансового стану підприємств різним рівням неплатоспроможності визначається державним органом з питань банкрутства, арбітражним керуючим, підприємством, власником його майна (органом, уповноваженим управляти майном підприємства), інвестором, кредитором за власною ініціативою, а також у визначених Законом України “Про відновлення платоспроможності боржника або визнання його банкрутом” (від 30.06.1999 р.) випадках, при проведенні експертизи фінансового становища підприємства.

Джерелами інформації для проведення розрахунків економічних показників і виявлення ознак неплатоспроможності чи банкрутства є вибіркові показники з документів фінансової звітності підприємства.

Відносини у сфері господарювання регулюються Конституцією України, Господарським кодексом України (дійсний з 1 січня 2004 року). Господарський кодекс України має на меті забезпечити зростання ділової активності суб’єктів господарювання, розвиток підприємництва і на цій основі підвищення ефективності суспільного виробництва.

Інформаційне забезпечення фінансового аналізу передбачає уперед за все використання наступних форм звітності: ф.1 “Баланс підприємства”; ф.2 “Звіт про фінансові результати”; ф.3 “Звіт про рух грошових коштів”; ф.4 “Звіт про власний капітал”.

Баланс підприємства складається із двох частин: активу й пасиву. Основними розділами активу є: необоротні, оборотні активи та витрати майбутніх періодів. Пасив балансу підприємства складається з таких розділів: власний капітал, забезпечення наступних витрат і платежів, довгострокові зобов’язання, поточні зобов’язання. Аналіз бухгалтерського балансу зв'язаний з розглядом кожної статті активу з позиції її ліквідності; статті пасивів оцінюються з погляду терміновості вимог до погашення зобов'язань і можливих джерел їх погашення. Інформація про власний капітал розглядається з позиції здатності підприємства зберігати свою фінансову стійкість.

Використовуючи баланс підприємства можна розрахувати такі показники (коефіцієнти), які характеризують виробничий потенціал підприємства: коефіцієнт зносу, оновлення, вибуття основних засобів. Також можна розрахувати показники ліквідності підприємства (коефіцієнти): коефіцієнт покриття, коефіцієнт швидкої ліквідності, коефіцієнт абсолютної ліквідності та чистий обіговий капітал. Аналіз платоспроможності (фінансової усталеності) підприємства здійснюється шляхом розрахунку таких показників (коефіцієнтів): коефіцієнта платоспроможності (автономії), коефіцієнта фінансування, коефіцієнта забезпеченості власними оборотними засобами та коефіцієнта маневреності власного капіталу.

Використовуючи форми “Баланс підприємства” та “Звіт про фінансові результати” можна розрахувати показники (коефіцієнти) ділової активності підприємства: коефіцієнт оборотності активів, коефіцієнт оборотності дебіторської заборгованості, коефіцієнт оборотності кредиторської заборгованості, тривалість обертів дебіторської та кредиторської заборгованостей, коефіцієнт оборотності матеріальних запасів, коефіцієнт оборотності основних засобів (фондовіддачу) та коефіцієнт оборотності власного капіталу. Також можна розрахувати показники (коефіцієнти) рентабельності підприємства: коефіцієнт рентабельності активів, коефіцієнт рентабельності власного капіталу, коефіцієнт рентабельності діяльності та коефіцієнт рентабельності продукції.

Звіт про фінансові результати складається з трьох частин: фінансові результати, елементи операційних витрат, розрахунок показників прибутковості акцій. Аналіз фінансових результатів діяльності підприємства передбачає дослідження динаміки та структури фінансових результатів його діяльності, дозволяє визначити фактори, що вплинули на формування величини чистого прибутку (збитку) підприємства. За результатами аналізу робиться висновок щодо прибутковості або збитковості діяльності підприємства, тенденцій зміни фінансових результатів діяльності підприємства порівняно з попередніми періодами, основних факторів, що вплинули на формування кінцевих результатів господарської діяльності підприємства [7].

Звіт про рух грошових коштів складається з трьох частин: рух коштів у результаті операційної діяльності, інвестиційної діяльності та фінансової. Звіт про рух грошових коштів призначений для оцінки здатності підприємства забезпечувати перевищення надходжень коштів над платежами. При розгляді статей даного звіту ключовим показником є результат зміни коштів від операційної діяльності, оскільки саме він характеризує стійкість додаткового надходження коштів на підприємство.

Звіт про власний капітал містить у собі інформацію про залишок власного капіталу на початок року, переоцінку активів, розподіл прибутку, вилучення капіталу, інші зміни в капіталі. Цей звіт дає інформацію про джерела формування власного капіталу за звітний період і причинах його зміни. Елементний аналіз даного звіту дозволяє охарактеризувати здатність підприємства до самофінансування і нарощення капіталу. У залежності від причин зміни статей звіту може бути оцінений внесок власного капіталу у формування активів.

Висновки до розділу 1

Під фінансовим станом підприємства розуміється здатність підприємства фінансувати свою діяльність. Воно характеризується забезпеченістю фінансовими ресурсами, необхідними для нормального функціонування підприємства, доцільністю їхнього розміщення й ефективністю використання, фінансовими взаєминами з іншими юридичними й фізичними особами, платоспроможністю й фінансовою стабільністю.

Ціль аналізу складається не тільки в тім, щоб установити й оцінити фінансовий стан підприємства, але й у тім, щоб постійно проводити роботу, спрямовану на його поліпшення.

Головною метою аналізу є вчасно виявляти й усувати недоліки у фінансовій діяльності й знаходити резерви поліпшення фінансового стану підприємства і його платоспроможності. Для оцінки стабільності фінансового стану підприємства використається ціла система показників, що характеризують зміни:

¨ структури капіталу підприємства по його розміщенню до джерел утворення;

¨ ефективності й інтенсивності його використання;

¨ платоспроможності й кредитоспроможності підприємства;

¨ запасу його фінансової стабільності.

Західний досвід фінансового аналізу багатший за український. Тут є своє “ноу-хау”, налагоджені й апробовані технології. Одним з яскравих прикладів може служити досвід гіганта автопромисловості - концерну Renault.

Для оцінки ефективності виробництва в Renault використають індекс EIU. Його сутність складається відносно кількості зроблених концерном автомобілів за певний період часу до усередненого за цей же період чисельності персоналу, у т.ч. невиробничого. Цей показник дозволяє оцінити динаміку розвитку й вартість виробництва, однак не враховує якісні характеристики й складність автомобілів, що випускають.

Для детального аналізу більше підходить показник IMVP, за допомогою якого можна привести у відповідність параметри різних підприємств, зрівняти час виробництва однієї машини з базовою величиною й, в остаточному підсумку, зіставити результати діяльності будь-яких автомобільних заводів.

Для всеосяжної оцінки стану компанії й підвищення безпеки її діяльності в майбутньому фізичні показники доповнюються фінансовими, серед яких найбільше значення має індекс “вартості трансформації”.

Основними джерелами інформації аналізу фінансового стану є: Форма №1 і Форма №2 квартальна й річна звітності, Форма № 3 й , Форма № 4 річні звітності, дані внутрішнього обліку, планування й прогнозування;

Форма №1 - “Баланс підприємства” - подає основну інформацію для аналізу фінансового стану на початок і кінець звітного періоду, а також його динаміки за один або ряд звітних періодів;

Форма №2 - “Звіт про фінансові результати підприємства” подає інформацію про фінансові результати діяльності за звітний період;

Основними вимоги до джерел інформації, використовуваним у фінансовому аналізі, є: доречність, вірогідність, нейтральність, зрозумілість, порівнянність;

По сфері доступності інформація ділиться на відкриту (форми фінансової звітності) і закриту (інформація внутрішнього обліку й планування) або секретну.

Фінансова звітність – бухгалтерська звітність, що містить інформацію про фінансовий стан, результати діяльності. У відповідності зі статтею 11 Закону “Про бухгалтерський облік і фінансову звітність в Україні” до складу фінансової звітності включають : баланс, звіт про фінансові результати, звіт про рух грошових коштів, звіт про власний капітал, примітки до звітів.

Основними умовами правильності складання фінансової звітності є:

- повнота відбиття всіх господарських операцій за звітний період;

- відповідність даних синтетичного й аналітичного обліку;

- відповідність показників фінансової звітності даним синтетичного й аналітичного обліку.

2.МЕТОДИЧНІ ОСНОВИ АНАЛІЗУ ТА ОЦІНКИ ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА

Похожие работы

... ітико-адміністративного устрою. Отже, можна вважати, що природне середовище впливає на економічне районування опосередковано, через зазначені фактори. Транспорт теж впливає на економічне районування не безпосередньо, а через територіальний поділ праці. Україна зараз складається з територій, які мають істотно відмінний історичний досвід, і в кожному випадку цей досвід є для нас величезною цінністю ...

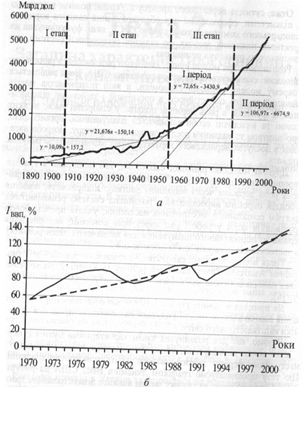

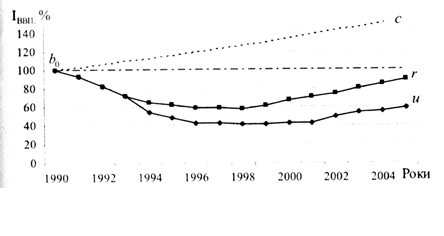

... в 2005 р. почала погіршуватися. За сім місяців зростання ВВП становило 5,7 % (в 2004 р. - 7,1 %), приріст промислового виробництва - 4,1 % (в 2004 р. -6,1 %), інфляція - 11 %. 4. Китайський варіант перехідної економіки 4.1 Загальна характеристика та основні підсумки трансформаційних процесів в Китаї Соціально-економічні реформи в Китаї почалися в 1978 р. - суттєво раніше, ніж в інших ...

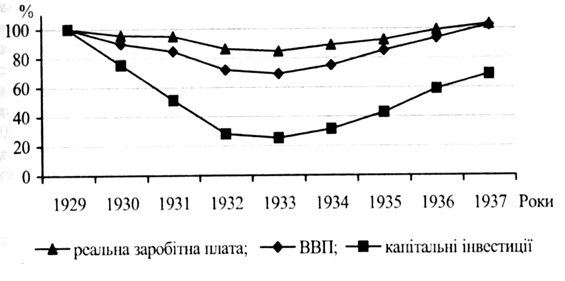

... Світовий досвід показує протилежне: розумно здійснені економічні перетворення супроводжуються економічним зростанням і підвищенням рівня життя населення. Словник термінів курсу «Економічна історія» Автаркія (гр. autarkeia — самовдоволення) — економічна політика, спрямована на господарське відособлення, створення економіки в межах окремої країни або групи країн, максимальне обмеження імпорту ...

... також союзом міст; 3) період народного господарства, або грошового та капіталістичного господарства. Але дані періодизації мають певні недоліки: відсутність визначення суттєвих проривів в економічних змінних, що характеризують ту чи іншу стадію. Вчені спирались лише на окремі прояви в неекономічних інституціях, або на зовнішні події, внаслідок чого їх схеми періодизації не розкривають суто економ ...

0 комментариев