Навигация

Оцінка ділової активності підприємства та ефективності використання капіталу

3.3 Оцінка ділової активності підприємства та ефективності використання капіталу

Проаналізуємо фінансовий стан підприємства шляхом розрахунку показників рентабельності, що наведені у розділі 2.3 на основі фінансової звітності шахти за 2001 та 2002 роки.

1. Коефіцієнт рентабельності активів розраховується по формулі (2.18)

у 2004 році Кр.а.= ![]() (грн./грн.)

(грн./грн.)

у 2005 році Кр.а, = ![]() (грн./грн.)

(грн./грн.)

Коефіцієнт рентабельності власного капіталу розраховується по формулі (2,19)

у 2004 році Кр.в.к. = ![]() (грн./грн.)

(грн./грн.)

у 2005 році Кр.в.к = ![]() (грн./грн.)

(грн./грн.)

Коефіцієнт рентабельності діяльності розраховується по формулі (2.20)

у 2004 році Кр.д. = ![]() (грн./грн.)

(грн./грн.)

у 2005 році Кр.д. = ![]() (грн./грн.)

(грн./грн.)

Коефіцієнт рентабельності продукції:

у 2004 році Кр.п. = ![]() (грн./грн.)

(грн./грн.)

у 2005 році Кр.п. = ![]() (грн./грн.)

(грн./грн.)

Кошти на підприємстві вкладені неефективно. Господарська діяльність підприємства в основній діяльності є неефективною.

Наступним напрямком оцінки фінансового стану підприємства є аналіз участі активів підприємства у виробництві за допомогою розрахунку показників ділової активності:

Коефіцієнт оборотності основних засобів (див. формулу 2.21):

у 2004 році: Фо = ![]() (грн./грн.)

(грн./грн.)

у 2005 році: Фо = ![]() (грн./грн.)

(грн./грн.)

Коефіцієнт оборотності оборотних активів (формула 2.22):

у 2004 році: Ко = ![]() (грн./грн.)

(грн./грн.)

у 2005 році Ко = ![]() (грн./грн.)

(грн./грн.)

3 Коефіцієнт оборотності матеріальних запасів (2.23):

- у 2004 році Ко.з. = ![]() (грн./грн.)

(грн./грн.)

- у 2005 році Ко.з. = ![]() (грн./грн.)

(грн./грн.)

4. Коефіцієнт оборотності дебіторської заборгованості (2.24):

- у 2004 роц

Ко.д.з. = ![]() (грн./грн.)

(грн./грн.)

у 2005 році

Ко.д.з.= ![]() (грн./грн.)

(грн./грн.)

Виходячи з того, що коефіцієнт фондовіддачі зростає можна зробити висновок, що основні засоби підприємства використовуються достатньо ефективно. Збільшення показника оборотності оборотних засобів та оборотності матеріальних активів, характеризується позитивно, не дивлячись на те, що зростають виробничі запаси, хоча незавершене виробництво зменшується.

Усі показники ділової активності підприємства зведені до таблиці 3.7.

Таблиця 3.7. Динаміка показників ділової активності

| Показник | Норматив | Роки | Зміни | ||

| 2004 | 2005 | +/- | % | ||

| 1 Фондовіддача Фо | збільшення | 2,64 | 3,92 | 1,28 | 148,48 |

| 2 Коефіцієнт оборотності оборотних активів Ко | збільшення | 5,6 | 8,05 | 2,45 | 143,75 |

| 3 Коефіцієнт оборотності матеріальних запасів Коз | збільшення | 12,42 | 13,28 | 0,86 | 106,92 |

| 4 Коефіцієнт оборотності дебіторської заборгованості Код | збільшення | 4,26 | 7,85 | 3,59 | 184,27 |

3.4 Оцінка ліквідності активів підприємства. Визначення ризику кризового розвитку

Здатність підприємства платити за свої короткострокові зобов’язання характеризується ліквідністю та оцінюється за наступними показниками:

1. Коефіцієнт абсолютної ліквідності (2.26)

початок 2004 року Кал = ![]() (грн./грн.)

(грн./грн.)

кінець 2004 року Кал = ![]() (грн./грн.)

(грн./грн.)

кінець 2005 року Кал = ![]() (грн./грн.)

(грн./грн.)

Розрахунки показали, що підприємство на кінець 2005 року не має коштів для погашення своїх боргів.

2. Коефіцієнт швидкої або критичної ліквідності (2.27):

початок 2004 року Ккл = ![]() (грн./грн.)

(грн./грн.)

кінець 2004 року Ккл = ![]() (грн./грн.)

(грн./грн.)

кінець 2005 року Ккл = ![]() (грн./грн.)

(грн./грн.)

3.Коуфіцієнт покриття (2.28):

- початок 2004 року Кп = ![]() (грн./грн.)

(грн./грн.)

- кінець 2004 року Кп = 0,18 (грн./грн.)

- кінець 2005 року Кп = 0,15 (грн./грн.)

Отримані показники свідчать про незадовільний фінансовий стан підприємства, тому що воно не може сплатити свої борги. Подивимось на ці показники у порівняльній таблиці (табл.. 3.8.)

Таблиця 3.8. Динаміка показників ліквідності

| Показник | Норматив | РОКИ | ||||||

| 2004 (на початок року) | 2004 | 2005 | ||||||

| Значення на кінець року | Зміни | Значення на кінець року | Зміни | |||||

| +/- до базису | % до базису | +/- до базису | % до базису | |||||

| 4.1. Кал | >0 збільшення | 0,0019 | 0,00 | -0,0019 | 0,00 | 0,00 | -0,0019 | 0,00 |

| 4.2. Ккл | 0,6 - 0,8 | 0,13 | 0,14 | 0,01 | 107,69 | 0,08 | -0,05 | 61,54 |

| 4.3. Кп | >1 | 0,18 | 0,18 | 0,00 | 100,00 | 0,15 | -0,03 | 83,33 |

Дивлячись на таблицю 3.8. можна зробити висновок, що всі показники не відповідають нормативному значенню, що свідчить про недостатність оборотних активів у порівнянні з поточними зобов’язаннями підприємства. Для підвищення рівня коефіцієнту покриття необхідно поповнювати реальний власний капітал підприємства і стримувати ріст необоротних активів та довгострокової дебіторської заборгованості. Таким чином, можна зробити висновок, що шахта «Південна», яка досліджується у даній курсовій роботі, знаходиться у кризовому фінансовому стані. Саме тому треба оцінити можливість її банкрутства та визначити доцільність її подальшого функціонування або ліквідації.

Спираючись на значення показників, розрахованих у курсовій роботі, ми маємо всі підстави для визнання підприємства неплатоспроможним (банкрутом) : значення Кп менше нормативного (тобто 1) та коефіцієнт забезпечення власними засобами Кзк також менше нормативного (тобто 0,1).

Незадовільна структура балансу дає змогу перевірки реальної можливості у підприємства відновити свою платоспроможність. Для цього розрахуємо коефіцієнт встановлення або втрати платоспроможності за формулою (2.29):

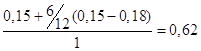

Кв(у) =  <1

<1

Коефіцієнт Кв(у) менший за одиницю, підприємство не в змозі відновити свою платоспроможність протягом 6 місяців.

Для оцінки можливості банкрутства використаємо метод рейтингової оцінки за формулою 2.30. Для цього використаємо п’ять показників які найбільш повно характеризують фінансовий стан, Ка, Кзк, Крд, Ккл, Кп.

R1= ![]()

R1 = ![]()

У 2004-2005 роках імовірність банкрутства підприємства дуже висока.

Для оцінки можливості банкрутства використаємо індекс Альтману (Z) по формулам (2.31-2.36).

2004 рік К1 = ![]()

2005 рік К1 = ![]()

К2 – прибутковість на базі чистого виторгу від реалізації:

2004 рік К2 = ![]()

2005 рік К2 = ![]()

К3 – коефіцієнт співвідношення власного капіталу по ринковій оцінці і позикового капіталу:

2004 рік К3 = ![]()

2005 рік К3 = ![]()

К4 – коефіцієнт співвідношення реінвестованого прибутку і загального капіталу:

2004 рік К4 = ![]()

2005 рік К4 = 0

К5 – коефіцієнт співвідношення власного оборотного і загального капіталу:

2004 рік К5 = ![]()

2005 рік К5 = ![]()

Для розрахунку індексу Альтману вище було розраховано п’ять найбільше значимих для прогнозу банкрутства показників.

Визначимо індекс Альтману за допомогою показників прогнозу банкрутства по формулі (2.31):

Похожие работы

... ітико-адміністративного устрою. Отже, можна вважати, що природне середовище впливає на економічне районування опосередковано, через зазначені фактори. Транспорт теж впливає на економічне районування не безпосередньо, а через територіальний поділ праці. Україна зараз складається з територій, які мають істотно відмінний історичний досвід, і в кожному випадку цей досвід є для нас величезною цінністю ...

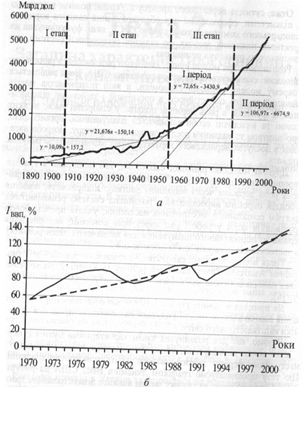

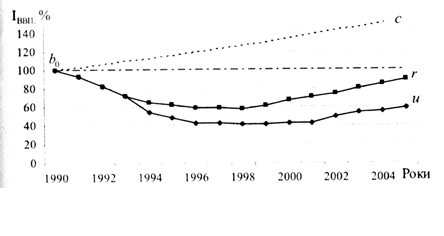

... в 2005 р. почала погіршуватися. За сім місяців зростання ВВП становило 5,7 % (в 2004 р. - 7,1 %), приріст промислового виробництва - 4,1 % (в 2004 р. -6,1 %), інфляція - 11 %. 4. Китайський варіант перехідної економіки 4.1 Загальна характеристика та основні підсумки трансформаційних процесів в Китаї Соціально-економічні реформи в Китаї почалися в 1978 р. - суттєво раніше, ніж в інших ...

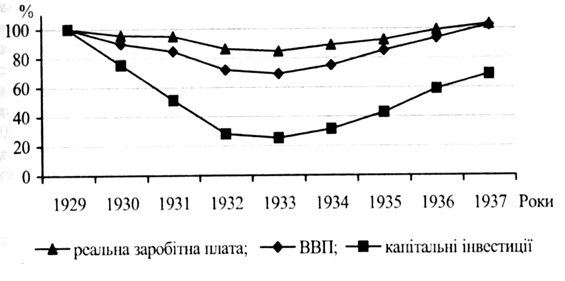

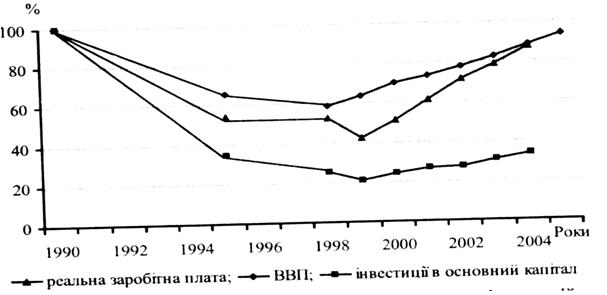

... Світовий досвід показує протилежне: розумно здійснені економічні перетворення супроводжуються економічним зростанням і підвищенням рівня життя населення. Словник термінів курсу «Економічна історія» Автаркія (гр. autarkeia — самовдоволення) — економічна політика, спрямована на господарське відособлення, створення економіки в межах окремої країни або групи країн, максимальне обмеження імпорту ...

... також союзом міст; 3) період народного господарства, або грошового та капіталістичного господарства. Але дані періодизації мають певні недоліки: відсутність визначення суттєвих проривів в економічних змінних, що характеризують ту чи іншу стадію. Вчені спирались лише на окремі прояви в неекономічних інституціях, або на зовнішні події, внаслідок чого їх схеми періодизації не розкривають суто економ ...

0 комментариев