Навигация

Аналіз взаємозвязку активу і пасиву балансу: показники фінансової усталеності, визначення типу фінансової усталеності

2.2 Аналіз взаємозвязку активу і пасиву балансу: показники фінансової усталеності, визначення типу фінансової усталеності

Фінансова усталеність є відображенням стабільного перевищення доходів над витратами, забезпечує вільне маневрування коштами підприємства та шляхом ефективного їх використання сприяє безперервному процесу виробництва та реалізації продукції. Тому фінансова усталеність формується у процесі усієї виробничо-господарської діяльності та є головним компонентом загальної усталеності підприємства.

Фінансова стійкість підприємства – є забезпеченність матеріальних оборотних засобів власними джерелами фінансування. Вона встановлюється порівненням суми власного оборотного капіталу з загальної сумою матеріальних оборотних фондів . Фінансова стійкість – це критерій надійності партнера . Фінансова стійкість підприємства формується насамперед під впливом рентабельності його діяльності. Якщо підприємство збиткове або малорентабельне, якщо величина його прибутку падає, не виконуються планові накреслення з цього найважливішого якісного показника, говорити про задовільний фінансовий стан, фінансову стійкість підприємства не доводиться навіть при збереженні якийсь час спроможності розрахуватися за своїми фінансовими зобов’язаннями.

Фінансова стійкість – це стан підприємства, що гарантує йому платоспроможність. Фінансова стійкість підприємства передбачає, що ресурси, вкладені в підприємницьку діяльність, повинні окупитись за рахунок грошових надходжень від господарювання, а отриманий прибуток забезпечувати самофінансування та незалежність підприємства від зовнішніх залучених джерел формування активів.

Основними показниками фінансової стійкості є:

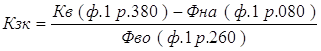

1. Коефіцієнт забеспеченності власними засобами Кзк. Він визначається як відношення різниці між обсягом власного капіталу та фактичною вартістю необоротних активів до фактичної вартості оборотних активів. Нормативне значення коефіцієнту: Кзк ≥ 0,1 [15].

(2.6)

(2.6)

Де:

Кзк – Коефіцієнт забезпеченості власними засобами, грн/грн.

К.в. – величина власного капіталу, грош. од.

Ф.н.а – фактична вартість необоротних активів, грош.од.

Ф.в.о – фактична вартість оборотних активів, грош.од.

Нормативне значення Кзк ³ 0,1. Якщо Кзк на кінець звітного періоду £0,1, то структура баланса незадовільна, а підприємство неплатоспроможнє.

2. Чистий оборотний капітал або робочий капітал Рк. Його наявність та величина свідчать про спроможність підприємства сплачувати свої поточні зобов’язання та розширювати подальшу діяльність. Коефіцієнт Рк має бути більше ніж нуль та повинне відбуватися збільшення коефіцієнту на протязі діяльності підприємства. Він розраховується як різниця між оборотними активами підприємства та його поточними зобов’язаннями:

Рк = О.а(ф.1р.260) – П.з (ф.1р.620) (2.7)

Де:

Рк – робочий капітал, тис.грн.

О.а – величина оборотних активів, грош.од.

П.з.- Вартість поточних зобов`язань, грош. од.

Або його розмір можна також визначити перевищенням сум власного капіталу (ф.1р.380) та довгострокових зобов’язань (ф.1р.430+р.480) над вартістю необоротних активів (ф.1р.080).

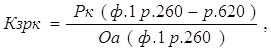

3. Коефіцієнт забеспеченності власними оборотними засобами Кзрк (частки од.) розраховується як відношення величини робочого капіталу до величини оборотних активів підприємства і показує забезпеченність підприємства власними оборотними засобами:

(2.8)

(2.8)

Де:

Кзрк – Коефіцієнт забезпеченості власними оборотними засобами, грн/грн

Р.к – робочий капітал, грош. од.

О.а. – величина оборотних активів, грош.од.

Нормативне значення коефіцієнту: Кзрк >0,1. Якщо коефіцієнт забезпеченості власними засобами на кінець звітного періоду має значення менше 0,1 , то структура балансу організації вважається незадовільною, а саме підприємство – неплатоспроможним [14].

4. Коефіцієнт маневреності та власного капіталу Мск показує, яка частина власного капіталу організації знаходиться у мобільній формі, що дозволяє відносно вільно маневрувати капіталом.

(2.9)

(2.9)

Де:

Мск – Коефіцієнт маневреності та власного капіталу, грн/грн

Рк – робочий капітал, грош. од.

Свк – сума власного капіталу, грош. од.

Високі значення Мск позитивно характеризує фінансовий стан. Нормативне значення коефіцієнта приблизно £ 0,5. Коефіцієнт маневреності власного капіталу показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто вкладена в оборотні засоби, а яка капіталізована. З точки зору становища фінансів, чим цей коефіцієнт вище – тим краще. Рівень коефіцієнта маневреності залежить від специфіки галузі і виробництва. Наприклад, коли порівнювати цей коефіцієнт по фондомістким і матеріаломістким виробництвам, то по-перше він повинен бути нижчим, так як в таких виробництвах істотна частина власного капіталу інвестується в основні фонди. Щоб покращити фінансове положення необхідно випереджати темп росту власного оборотного капіталу над темпами росту виробничих запасів і власного капіталу.

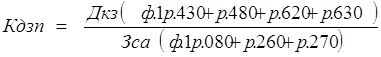

5. Коефіцієнт довгострокового залучення позикових коштів характеризує структуру капітала та визначається відношенням довгострокових кредитів та займів (ф.1 р.430+р.480+р.620+р.630) до загальної суми активів підприємства (ф.1р.080 + р.260+р.270).

(2.10)

(2.10)

Де:

Кдзп – коефіціент довгострокового залучення позикових коштів, грн/грн

Дкз – довгострокові кредити та займи, грош. од.

Зса – загальна сума активів підприємства, грош.од.

Однією з важливих характеристик фінансового стану підприємства є стабільність його діяльності в світлі довгострокової перспективи. Вона пов’язана із загальною фінансовою структурою підприємства, ступені його залежності від кредитів та інвесторів. Так, багато бізнесменів та представників державного сектору економіки віддають перевагу вкладати у справу мінімум власних коштів, а фінансувати її за рахунок коштів, що взяті в борг. Але якщо структура “власний капітал – позикові кошти” має значне переваження в бік боргів, підприємство може стати банкрутом, якщо декілька кредиторів одночасно будуть вимагати свої гроші назад у “незручний “ час.

При визначенні фінансової стійкості слід установити тип фінансової усталености підприємства. Для цього проводять зіставлення величини запасів (ф.1 р.100¸р.140) з загальною величиною основних джерел для їх формування. Джерелами покриття запасів є робочий капітал (Рк) та кредити банків під товарно-матеріальні цінності (Скк). Частина короткострокових кредитів (Кt), що наведена у балансі (ф.1 р.500), не призначена для покриття запасів та їх видають під товари відвантажені. Поряд з цим для покриття запасів використовується частина кредиторської заборгованості, що заліковується банками при кредитуванні. Названі величини в балансі не відображаються, але для них можливо оцінити верхні границі. Кредити під товари відвантажені обмежені зверху дебіторською заборгованістю за товари, роботи, послуги (ф.1 р.160), а кредиторська заборгованість, що заліковується банками при кредитуванні, неперевищує сум заборгованості за товари і послуги (ф.1 р.530) та заборгованості по авансам одержаним (ф.1 р.540). Фінансова стійкість в довгостроковому плані характеризується співвідношенням власних та позикових коштів. Але цей показник дає лише загальну оцінку фінансовій стійкості. Цьому в світовій та вітчизняній обліково-аналітичній практиці розроблена ця система показників.

Аналіз та розрахунок цих показників дозволяє класифікувати фінансові ситуації за ступеню їх стійкості.

Таким чином, величину Скк можна визначити як:

Скк = Кt+(Ктов + Кав)- Дтов, (2.11)

Де:

Скк – кредити банків під товарно-матеріальні цінності за обліком кредитів під товари відвантажені та частини кредиторської заборгованості, що заліковуються банком при кредитуванні, тис.грн.;

Ктов, Кав – відповідно кредиторська заборгованість за товари та з одержаних авансів,тис.грн.;

Дтов – дебіторська заборгованість за товари, роботи, послуги, тис.грн.

Розрізняють 4 типи фінансової усталеності:

1. Абсолютна стійкість фінансового стану, якщо запаси та витрати менше суми власного оборотного капіталу і кредитів банка під товарно-матеріальні цінності.

Абсолютна стійкість задається умовою:

З< Рк+Скк , (2.12)

Де:

З- величина запасів, тис.грн.;

Рк- робосий капітал, тис.грн;

При цьому коефіцієнт забеспеченності запасів і витрат джерелами коштів (Ко.з.) більше одиниці.

Ко.з. = Рк+Скк / З >1, (2.13)

Похожие работы

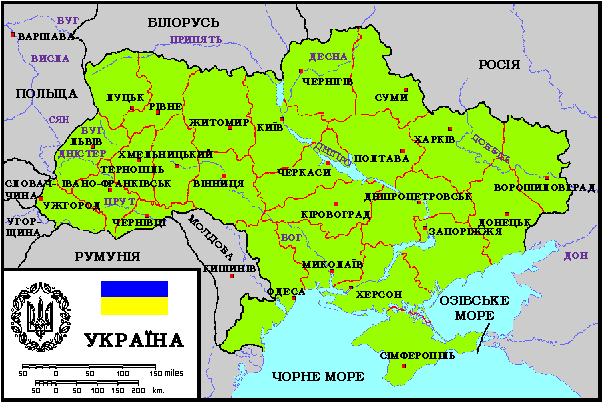

... ітико-адміністративного устрою. Отже, можна вважати, що природне середовище впливає на економічне районування опосередковано, через зазначені фактори. Транспорт теж впливає на економічне районування не безпосередньо, а через територіальний поділ праці. Україна зараз складається з територій, які мають істотно відмінний історичний досвід, і в кожному випадку цей досвід є для нас величезною цінністю ...

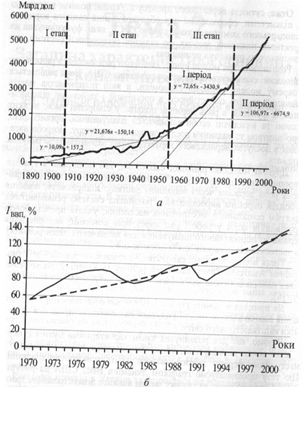

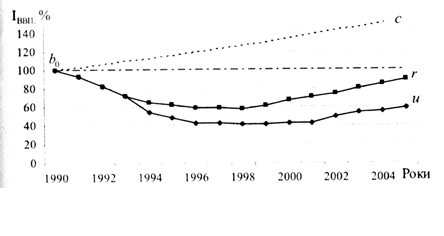

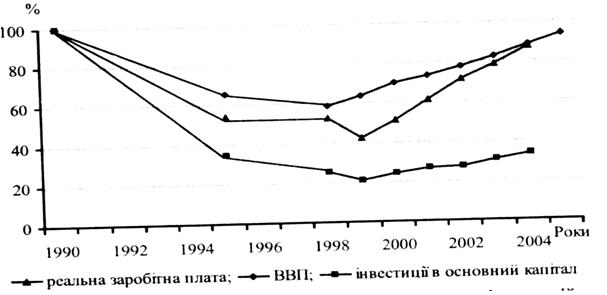

... в 2005 р. почала погіршуватися. За сім місяців зростання ВВП становило 5,7 % (в 2004 р. - 7,1 %), приріст промислового виробництва - 4,1 % (в 2004 р. -6,1 %), інфляція - 11 %. 4. Китайський варіант перехідної економіки 4.1 Загальна характеристика та основні підсумки трансформаційних процесів в Китаї Соціально-економічні реформи в Китаї почалися в 1978 р. - суттєво раніше, ніж в інших ...

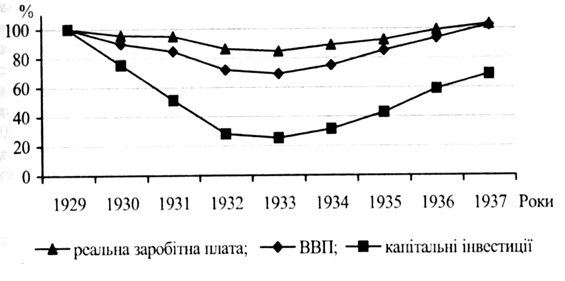

... Світовий досвід показує протилежне: розумно здійснені економічні перетворення супроводжуються економічним зростанням і підвищенням рівня життя населення. Словник термінів курсу «Економічна історія» Автаркія (гр. autarkeia — самовдоволення) — економічна політика, спрямована на господарське відособлення, створення економіки в межах окремої країни або групи країн, максимальне обмеження імпорту ...

... також союзом міст; 3) період народного господарства, або грошового та капіталістичного господарства. Але дані періодизації мають певні недоліки: відсутність визначення суттєвих проривів в економічних змінних, що характеризують ту чи іншу стадію. Вчені спирались лише на окремі прояви в неекономічних інституціях, або на зовнішні події, внаслідок чого їх схеми періодизації не розкривають суто економ ...

0 комментариев