Навигация

Оценка динамики хозяйственной независимости, устойчивости, маневренности предприятия

3. Оценка динамики хозяйственной независимости, устойчивости, маневренности предприятия

Финансово-устойчивым является такое предприятие, которое за счет своих собственных источников финансирует внеоборотные активы и активную часть оборотных средств.

Сравним затраты и запасы (З) с суммой собственного оборотного капитала (Скоб) и кредитов банка под ТМЦ (КРтмц) в таблице 3.

Таблица 3 – Тип финансовой устойчивости компании

| Показатель | 2007 г | 2008 г |

| Запасы | 13789 | 11340 |

| Собственный оборотный капитал (Скоб) (собственный капитал + долгосрочные обязательства - внеоборотные активы) | 1533 | 2015 |

| Кредиты банка под ТМЦ (КРтмц) | 0 | 0 |

| Скоб+КРтмц | 1533 | 2015 |

| З-(Скоб+КРтмц) | 12256 | 9325 |

| Тип финансовой устойчивости | Не устойчивая | Не устойчивая |

Затраты и запасы предприятия превышают собственный оборотный капитал предприятия, а кредитов банков под ТМЦ вообще нет, это говорит о том, что у предприятия нет возможности привлечения временно-свободных источников средств на восстановление равновесия и обеспечение платежеспособности.

Анализ финансовой устойчивости компании выполнен в таблице 4.

Таблица 4 – Анализ финансовой устойчивости предприятия

| Показатель | Формула для расчета | 2007 г. | 2008 г. | Изменение | |

| абсолют. | относит. | ||||

| Общая величина запасов (ЗЗ) | с.210+c.220 | 13789 | 11340 | -2449 | -17,76 |

| Собственный оборотный капитал (Скоб) | c.490-c.190 | 1533 | 2015 | 482 | 31,44 |

| Функциональный капитал (ФК) | c.490-c.190-c.590 | 0 | 0 | 0 | 0 |

| Общая величина исп (ИВ) | c.490-c.190+c.590+c.610 | 1533 | 2015 | 482 | 31,44 |

| Излишки (+) или недостатки (-) собственных оборотных средств | Скоб-ЗЗ (Фс) | -12256 | -9325 | 2931 | -23,91 |

| Излишки (+) или недостатки (-) ФК | ФК-ЗЗ (Фт) | -13789 | -11340 | 2449 | -17,76 |

| Излишки (+) или недостатки (-) ИВ | ИВ-ЗЗ (Фо) | -12256 | -9325 | 2931 | -23,91 |

| Трехкомпонентный показатель | S={Фс, Фт, Фо} | {0,0,0} | {0,0,0} | - | - |

По результатам исследования видно, что компания не обладает финансовой устойчивостью.

Финансовую устойчивость можно восстановить за счет ускорения производственно-строительных работ предприятия; пополнения оборотного капитала также за счет кредитов банков, которые можно направить на приобретение более производительного оборудования, на погашение долгов по зарплате. Все это будет способствовать тому, что строители будут быстрее и продуктивнее работать, у них не будет мыслей о том, что предприятие может им не выдать заработную плату, а новое оборудование позволит более быстро и качественно осуществлять строительные работы.

Таблица 5 – Анализ показателей финансовой устойчивости

| Показатель | Формула расчета | Норма | 2007 г | 2008 г | Изменение |

| Коэффициент автономии или независимости | Собственный капитал/весь капитал (с.490/c.700) | ≥0,5 | 0,12 | 0,11 | -0,01 |

| Коэффициент финансовой устойчивости | (c.490+c.590)/c.700 | ≥0,8 | 0,12 | 0,11 | -0,01 |

| Коэффициентное соотношение земных и собственных средств | Заемный капитал /Собственный капитал (c.590+c.690)/c.490 | ≤0,5±1 | 0,00 | 0,00 | 0,00 |

| Индекс актива | Внеоборотные активы /Собст-венный капитал (с.190/c.490) | 0,5 | 0,56 | 0,46 | -0,10 |

| Коэффициент маневренности | Собственный оборотный капитал /Собственный капитал (с.490-c.190)/c.490 | 0,5 | 0,44 | 0,54 | 0,10 |

| Коэффициент обеспеченности оборотными активами собственных оборотных средств | Собственный оборотный капитал /Оборотные средства (c.490-c.190)/c.290 | ≥0,1 | 0,06 | 0,06 | 0,01 |

| Коэффициент обеспеченности материальными запасами | Cобственный оборотный капитал /Материальные запасы (c.490-c.190)/210 | >0,6-0,8 | 0,11 | 0,18 | 0,07 |

| Коэффициент реаль-ной стоимости основ-ных средств и мате-риальных оборотных средств в имуществе предприятия | (Основные средства+Запасы) /Валюта баланса (c.120+c.210)/c.700 | >0,5 | 0,54 | 0,38 | -0,15 |

Коэффициенты автономии, финансовой устойчивости, соотношения земных и собственных средств, обеспеченности оборотными активами собственных оборотных средств, обеспеченности материальными запасами, реальной стоимости основных средств и материальных оборотных средств в имуществе предприятия в отчетном году далеки от нормативных значений.

Все это говорит о том, что предприятие финансово неустойчиво.

Похожие работы

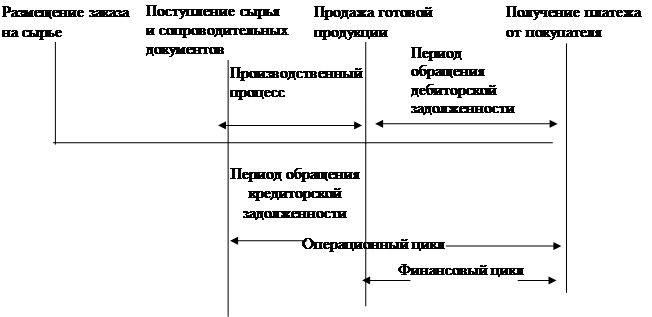

... прямой доход (прочие разновидности денежных активов). Составным элементом управления потоком денежных средств является соответствующее планирование. Поэтому проведем анализ и оценку процесса управления денежными потоками на примере предприятия ООО «Конди», для выявления резервов и разработки рекомендаций по повышению эффективности управления денежными потоками. 2. Анализ и оценка движения ...

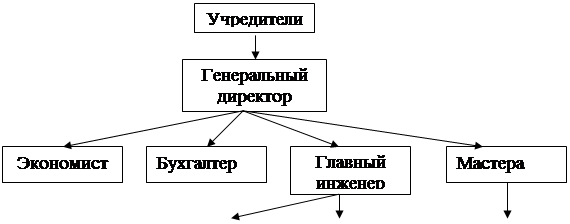

... структура ООО «Чита – металлопрокат» Бригадиры Энергетик Механик Рабочие Рисунок 1 – Организационная структура ООО «Чита-металлопрокат» Предприятие расположено не далеко за пределами города. Это облегчает работу водителям, доставляющим сырье на микрогрузовиках, позволяет ...

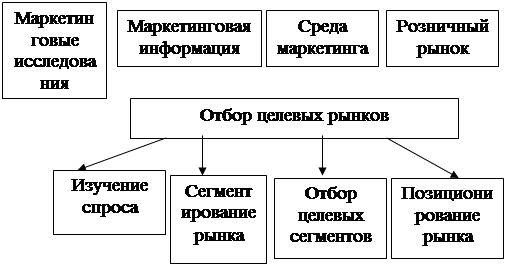

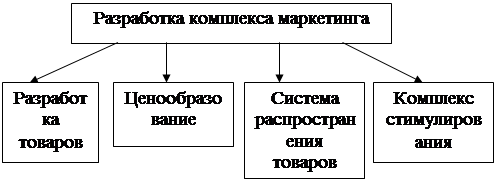

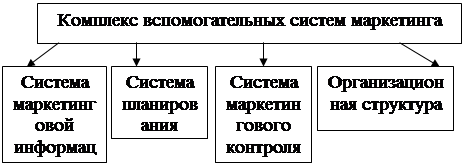

... относительно организационной структуры маркетинговой деятельности компании, реализуется сама маркетинговая стратегия и осуществляется контроль над ее реализацией. 1.3. Подходы к управлению маркетинговой деятельностью предприятия Любая компания решает вопросы структуры ассортимента или проектирования каких либо новых товаров; решает вопросы ценообразования, организации сбыта и рекламы. Но ...

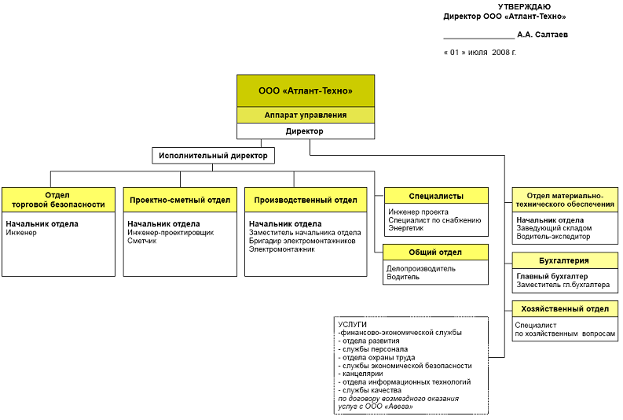

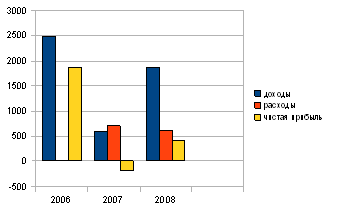

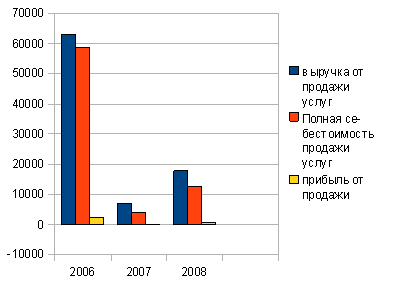

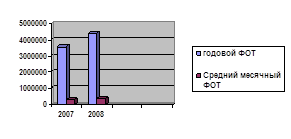

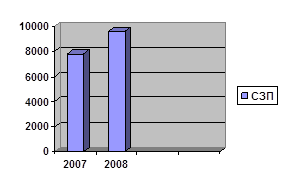

... сметных норм на общестроительные, ремонтно-строительные, монтажные и пуско-наладочные работы. [2] 2.4 Динамика основных экономических показателей ООО «Атлант-Техно» 2.4.1 Анализ прибыли до налогообложения Прибыль[4] – это конечный финансовый результат деятельности предприятия, характеризующий абсолютную эффективность его работы.[7-с.289] В процессе анализа прибыли следует сопоставить ...

0 комментариев